Лукойл

Пять недооцененных акций на Московской бирже - МКБ Инвестиции

- 11 марта 2021, 13:51

- |

Мы подготовили список из пяти эмитентов, акции которых торгуются на Московской бирже и, по нашим оценкам, могут быть интересны среднесрочным и долгосрочным инвесторам, формирующим портфель в расчете на скорое оживление в экономике.Старцев Антон

«МКБ Инвестиции»

1. Привилегированные акции «Сбербанка». Сбербанк — крупнейший по активам банк РФ. Менеджмент банка анонсировал выплату дивидендов из прибыли 2020 года на уровне предыдущего года (18.7 руб. на акцию), что подразумевает дивидендную доходность 7,4% исходя из цены закрытия 05.03 по привилегированным акциям. Для сравнения, дивидендная доходность по индексной корзине индекса МосБиржи оценивается в 4.7% (расчеты Bloomberg). Мы считаем дисконт к рынку по дивидендной доходности по привилегированным акциям Сбербанка избыточным с учетом перспектив роста прибыли на фоне увеличения деловой активности в экономике в целом.

2. Обыкновенные акции «Московской биржи». Bloomberg Economics оценивает объем накопленных домохозяйствами за время пандемии сбережений в рекордные $2.9 трлн — часть этих средств с высокой вероятностью придет (или ужу приходит) на фондовый рынок, способствуя увеличению оборотов. Московская биржа по итогам 2020г. увеличила скорректированную чистую прибыль по МСФО на 13,8%, комиссионный доход вырос более чем на 30%. Набсовет биржи рекомендовал выплату дивидендов по итогам года в размере 9,75 руб. на акцию, что подразумевает дивидендную доходность 5,6% к цене закрытия 05.03. Мы полагаем, что у МосБиржи есть значительный потенциал увеличения финансовых показателей и перспективы повышения дивидендов на фоне усиления интереса частных инвесторов к фондовому рынку.

3. Обыкновенные акции «ЛУКОЙЛа». Наблюдаемое оживление на рынке энергоносителей способствовало росту цены акций Лукойла более чем на 20% с начала года, и мы полагаем, что потенциал этого роста еще не исчерпан. Консенсус-прогноз Bloomberg по финансовым показателям компании на текущий год подразумевает оценку EV/S = 0.8 (исходя из цены закрытия 05.03) против 1.4 по индексу МосБиржи и 1.0 — по индексу нефтегазовой отрасли. Восстановление глобального спроса на нефть и нефтепродукты, как ожидается, позволит компании увеличить выплаты акционерам (как в виде дивидендов, так и в форме выкупа акций с рынка).

4. Обыкновенные акции ExxonMobil. ExxonMobil входит в десятку крупнейших вертикально-интегрированных нефтегазовых компаний в мире (как по объему добычи, так и по выручке). Акции компании обеспечивают дивидендную доходность 5,7% в год (к цене закрытия 08.03), что подразумевает заметную премию к рынку (оценка дивидендной доходности по корзине индекса S&P 500 — 1,5%). Компания пережила сложный 2020г. с увеличением долговой нагрузки и сокращением основных финансовых показателей, но мы полагаем, что негативные тенденции прошлого года вполне учтены в котировках акций, в то время как ожидаемое восстановление деловой активности после снятия связанных с пандемией ограничений, по всей вероятности, станет фактором увеличения потребления нефти и нефтепродуктов (усиление инфляционных ожиданий также может способствовать росту цен на сырье).

5. Обыкновенные акции Группы ЛСР. Группа ЛСР — один из крупнейших застройщиков и девелоперов жилых объектов в РФ. По итогам 2020 года компания на 12% увеличила объем новых заключенных контрактов в денежном выражении, во многом за счет роста средней цены реализации. Полная финансовая отчетность за 2020 год пока не опубликована, но операционные результаты позволяют предположить, что второе полугодие было сравнительно успешным для компании, и эта тенденция может сохраниться и в первом полугодии текущего года (в том числе, за счет государственной программы льготной ипотеки). В то время как акции Группы ЛСР оценены близко к рынку по мультипликаторам (P/B, EV/S, EV/EBITDA), рассчитанным по раскрытым финансовым показателям, расчет по прогнозным финансовым результатам обнаруживает дисконт к рынку.

- комментировать

- ★1

- Комментарии ( 3 )

Анализ рынка 11.03.2021 / Отчеты: Аэрофлот, Лукойл, Банк санкт-петербург, Мосенэрго

- 11 марта 2021, 08:30

- |

Дивидендная доходность акций Лукойла может составить 3,5% - Атон

- 10 марта 2021, 20:50

- |

«ЛУКОЙЛ» торгуется с мультипликатором EV/EBITDA 2021П 4.7x, что составляет дисконт в 10% относительно аналогов в отрасли.

Мы подтверждаем наш долгосрочный позитивный взгляд на «ЛУКОЙЛ» и видим потенциал повышения оценок, учитывая более быстрое, чем ожидалось восстановление цен на нефть. Хотя рентабельность сегмента переработки скорее всего останется под давлением в 1К21, мы ожидаем улучшения динамики позднее в этом году. Подтверждаем рейтинг ВЫШЕ РЫНКА.

Операционные данные. Добыча углеводородов без учета проекта Западная Курна-2 выросла на 9.5% кв/кв до 2 065 тыс. барр./сут., чему способствовали динамика внешних ограничений добычи нефти в рамках соглашения ОПЕК+, а также восстановление добычи газа в Узбекистане. Добыча нефти выросла на 2.8% кв/кв до 1 488 тыс. барр./сут. В то же время объем переработки снизился на 11.5% кв/кв, в частности, объемы переработки в Европе упали на 25.4% кв/кв.

( Читать дальше )

Отчетность Лукойла оказалось немного слабее ожиданий - Финам

- 10 марта 2021, 19:46

- |

Капитальные затраты за весь год составили 471 млрд руб. (без учёта проекта Западная Курна-2) — середина границы ожидаемого диапазона в 450-500 млрд руб. За счёт этого FCF за вычетом процентных расходов и платежей по аренде, являющийся базой для выплаты дивидендов, по итогам года составил 179 млрд руб. — снижение на 71% г/г.

Это значит, что финальные дивиденды Лукойла составят 213 руб. на акцию. Дивидендная доходность финальной выплаты составит 3,5%.Кауфман Сергей

ИГ «Финам»

На конференц-звонке менеджмент «ЛУКОЙЛа» дал прогноз по капитальным затратам на 2021 год в размере 450 млрд руб. (-4,5%), что позитивно для свободного денежного потока и дивидендов, а также спрогнозировал рост добычи углеводородов в 2021 году на 2% г/г в условиях продолжения ограничений добычи. Компания продолжила диалог с правительством насчёт налоговых льгот по высоковязкой нефти, но каких-то результатов пока нет.

На данный момент рекомендация по акциям «ЛУКОЙЛа» у нас находится на пересмотре.

Лукойл планирует снизить capex в 21 г до ₽450 млрд

- 10 марта 2021, 18:45

- |

Базовый сценарий по капзатратам на 2021 г. составляет 450 млрд руб. без учета проекта «Западная Курна»

В 2020 г. капитальные затраты составили 495,4 млрд руб., что на 10,1% выше показателя 2019 г.

первый вице-президент «Лукойла» Александр Матыцын:

В начале 2020 г. мы планировали затраты в объеме 550 млрд руб. без учета нашего сервисного проекта в Ираке («Западная Курна — 2»). Но в ходе оптимизации мы сэкономили по итогам года почти 80 млрд руб. В основном это произошло за счет того, что мы перенесли расходы в геологоразведки и ряде других проектах на будущие периоды. Оптимизация почти не затронула российские проекты. В долларовом выражении экономия составила около 20%

источник

Совет директоров Лукойла рассмотрит дивиденды в апреле, планируется ₽213/ акция

- 10 марта 2021, 18:25

- |

Планируемый дивиденд составляет 213 рублей на акцию

первый вице-президент «Лукойла» Александр Матыцын:

«Уже сегодня, в соответствии с положением о дивидендной политике можно рассчитать размер итогового дивиденда за 2020 г. Его расчетная величина составляет 213 руб. на акцию. С учетом уже выплаченных промежуточных дивидендов расчетный суммарный дивиденд за 2020 г. составляет 259 руб. на акцию. Совет директоров примет решение по итоговым размерам дивиденда уже в апреле

источник

Лукойл может запустить месторождение на шельфе Балтики в 23 г, непрофильные энергоактивы могут быть проданы - руководство

- 10 марта 2021, 18:22

- |

Что касается шельфа Балтики, мы завершили разработку проектной документации по обустройству месторождения D33, получили все необходимые согласования для начала реализации проекта. Уже в ближайшее время мы планируем принять окончательное инвестиционное решение. Запуск месторождения возможен уже в 2023 году с проектной мощностью 1,5 миллиона тонн нефти в год

первый вице-президент компании Александр Матыцын:

С целью повышения фокуса на основном бизнесе и создания акционерной стоимости мы рассматриваем вывод за пределы группы непрофильного для нас энергетического бизнеса. Изучаются различные опции — от продажи стратегическому инвестору до выплаты акций энергетической компании в виде дивидендов нашим акционерам

Шамсуаров о добыче:

В 2021 году добыча газа вырастет примерно на 10% за счет восстановления добычи в Узбекистане

о планах «Лукойла» в газовой отрасли. В 2021 году компания намерена ввести в эксплуатацию Салекаптское месторождение, расположенное в Ямало-ненецком автономном округе.

С целью повышения суммарного эффекта от разработки запасов газа на стоимость компании продолжаем изучать опции повышения маржи в газовой отрасли через проекты в газохимии. Пока никаких решений инвестиционных мы на сегодняшний день не принимали

Также в «Лукойле» прорабатывают варианты развития газовых месторождений в Каспия — Хвалынского с потенциалом добычи 8 миллиардов кубометров в год и Кувыкино с потенциалом до 7 миллиардов кубометров в год. Геологоразведка на Кувыкинском месторождении уже завершена, принятие финального инвестиционного решения возможно в 2023 году.

источник

источник

источник

Дивидендная доходность акций Лукойла может составить порядка 4,8% в текущих ценах - Альфа-Банк

- 10 марта 2021, 14:02

- |

Несмотря на то, что маржа переработки за рубежом остается под сильным давлением в результате ощутимого отставания рынка моторного топлива от восстановления цен на нефть, фундаментальные показатели на сырьевом рынке продолжают улучшаться, подпитывая аппетит к высокомаржинальным баррелям компании. В результате роста нефтяных котировок восстановление показателей сегмента добычи в целом компенсировало слабую динамику переработки, что наглядно продемонстрировал рост квартальной выручки как в объемном, так и в стоимостном выражении.

Так, в сочетании с сильным ростом добычи газа в Узбекистане, мы прогнозируем сдержанное улучшение выручки, ожидая ее рост на 8% к/к до уровня порядка 1,5 трлн руб. (ниже на 18% г/г) на фоне роста продаж в добывающем сегменте. Учитывая умеренный доход от разницы валютных курсов по неоперационным статьям, мы ожидаем дальнейшего восстановления чистой прибыли, которая, по нашим оценкам, могла увеличиться на 46% к/к до 73 млрд руб., что предполагает прибыль на акцию в размере 110 руб.

Что касается движения денежных средств, мы ожидаем, что относительно слабая операционная динамика и сдержанный рост капиталовложений окажут давление на СДП, который должен составить 107 млрд руб., снизившись на 7% к/к, по нашим оценкам. Тем не менее, с учетом поправки на процентные расходы и арендные платежи, мы ожидаем, что скорректированный СДП опустится на 9,7% до 84 млрд руб., что предусматривает финальные дивиденды в размере 255 руб. на акцию по итогам 2П20 и привлекательные 300 руб. на акцию по итогам года. Если наши расчеты верны, дивидендная доходность акций Лукойла может составить порядка 4,8% в текущих ценах (к цене вчерашнего закрытия рынка Московской Биржи).Блохин Никита

«Альфа-Банк»

Прибыль акционеров Лукойла за 20 г МСФО снизилась в 42 раза

- 10 марта 2021, 13:14

- |

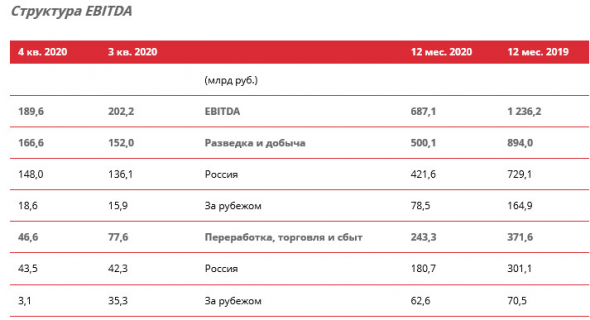

Показатель EBITDA за 2020 год составил 687,1 млрд руб., снизившись на 44,4% по сравнению с 2019 годом. Снижение обусловлено в основном негативным влиянием последствий пандемии COVID-19 на цены на углеводороды, маржу переработки и объемы добычи и переработки. Снижение цен на нефть также привело к отрицательному эффекту временного лага по экспортной пошлине и НДПИ и отрицательному эффекту входящих запасов на НПЗ. При этом поддержку показателю EBITDA оказали рост маржи трейдинга и особенности учета операций хеджирования, а также улучшение структуры добычи нефти в России и девальвация рубля.

В результате за 2020 год Компания показала прибыль в размере 15,2 млрд руб. по сравнению с прибылью в размере 640,2 млрд руб. годом ранее. Помимо снижения EBITDA, отрицательное влияние на прибыль оказали неденежные убытки от обесценения активов, а также по курсовым разницам.

Свободный денежный поток в четвертом квартале 2020 года составил 85,5 млрд руб., а за двенадцать месяцев 2020 года – 281,1 млрд руб., что на 59,9% ниже по сравнению с 2019 годом.

сообщение

Выручка Лукойла увеличится на 11% - Атон

- 09 марта 2021, 20:59

- |

Мы ожидаем роста выручки компании до 1 624 млрд руб. (+11% кв/кв), отражая скачок цен на нефть (марка Urals подорожала на 8% кв/кв в рублевом выражении) и рост добычи нефти на 3% кв/кв.Атон

Показатель EBITDA, как ожидается, снизится на 6% кв/кв до 190 млрд руб. из-за ухудшения условий в сегменте переработки. Чистый финансовый результат должен быть положительным и составит, по нашим оценкам, 67.5 млрд руб. (против 50.4 млрд руб. в 3К20), в том числе за счет получения прибыли от курсовых разниц.

Телеконференция состоится в четверг 11 марта 2020, в 15:00 МСК (в 12:00 по Лондону). В ходе телеконференции мы уделим особое внимание прогнозам компании на 2021, а также любой существенной информации по инвестпрограмме 2021 или плановым показателям FCF.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал