Поиск

Дивидендный календарь. Что произошло интересного на российском фондовом рынке за неделю?

- 16 марта 2024, 08:26

- |

Очередная неделя, очередной обзор интересных событий на российском фондовом рынке и дивидендушки наши дорогие, кто рекомендовал, кто утвердил, а кто-то спрогнозировал, погнали смотреть!

Рекомендации и утверждения

Начнем с утверждения, Росгосстрах расщедрился и утвердил дивиденды из нераспределенной прибыли.

Росгосстрах (тикер: RGSS)

- Размер дивидендов: 0,0041006 руб

- Дивидендная доходность: 1,2%

- Период: нераспределенная прибыль (реестр 15 марта 2024)

Рекомендаций было на этой неделе достаточно.

ЛЭСК (тикер: LPSB)

- Размер дивидендов: 16,0 руб

- Дивидендная доходность: 43,1%

- Период: 1 кв 2024 (реестр 29 мая 2024)

Вопрос на засыпку, объясните в комментариях, откуда такая доходность.

ЦМТ и ЦМТ-ап (тикер: WTCM и WTCMP)

- Размер дивидендов: 0,6868289 руб

- Дивидендная доходность: 4,2% ао, 5,6% ап

- Период: 2023 (реестр 2 мая 2024)

Группа Позитив (тикер: POSI)

- Размер дивидендов: 47,3 руб

- Дивидендная доходность: 1,9%

- Период: 2023 (реестр 18 апреля 2024)

ЛСР (тикер: LSRG)

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Полиметалл опубликовал отчетность, как она повлияла на потенциал?

- 15 марта 2024, 19:52

- |

Полиметалл опубликовал отчетность по итогам 2023 года. Давайте посмотрим на результаты и оценим возможное изменение потенциала.

Начнём с операционных результатов👉

Далее посмотрим на финансовые результаты компании и сравним их с прогнозом👉

( Читать дальше )

Акции Polymetal на Мосбирже практически сравнялись в цене с бумагами в Казахстане - Промсвязьбанк

- 15 марта 2024, 17:49

- |

Выручка компании превысила 3 млрд долл., +8% г/г. Наибольшее влияние оказал рост цен на драгоценные металлы и небольшой прирост продаж золота в сравнении с 2022 г. В то же время продажи серебра сократились на 10%, но это не помешало Полиметаллу показать рекордную выручку.

Скорректированная EBITDA 1,5 млрд долл., +43% г/г, из-за роста выручки и снижения затрат. Рентабельность по данному показателю – 48%, что на 12 п.п. выше значений 2022 г.

Денежные затраты (TCC) на добычу -9 г/г, до 861 долл. на унцию. Ослабления рубля полностью компенсировало негативное влияние из-за роста инфляции.

Скорректированная чистая прибыль 615 млн долл., +40% г/г. Сильный рост доходов стал возможен благодаря увеличению прибыли от продаж и сокращению расходов.

Совет директоров не объявлял о выплате дивидендов из-за продажи российской части бизнеса. Менеджмент планирует пересмотреть дивидендную политику в мае. Впрочем, российским инвесторам можно не ждать выплат из-за иностранной регистрации Polymetal international plc.

( Читать дальше )

+40% прибыли: Полиметалл отчитался по МСФО за 2023 год

- 15 марта 2024, 17:29

- |

Результаты оказались ожидаемо сильными, т.к. ранее финансовую отчётность представил другой золотодобытчик – Полюс.

Выручка компании превысила 3 млрд долл., +8% г/г. Наибольшее влияние оказал рост цен на драгоценные металлы и небольшой прирост продаж золота в сравнении с 2022 г. В то же время продажи серебра сократились на 10%, но это не помешало Полиметаллу показать рекордную выручку.

Скорректированная EBITDA 1,5 млрд долл., +43% г/г, из-за роста выручки и снижения затрат. Рентабельность по данному показателю – 48%, что на 12 п.п. выше значений 2022 г.

Денежные затраты (TCC) на добычу -9 г/г, до 861 долл. на унцию. Ослабления рубля полностью компенсировало негативное влияние из-за роста инфляции.

Скорректированная чистая прибыль 615 млн долл., +40% г/г. Сильный рост доходов стал возможен благодаря увеличению прибыли от продаж и сокращению расходов.

💰Совет директоров не объявлял о выплате дивидендов из-за продажи российской части бизнеса. Менеджмент планирует пересмотреть дивидендную политику в мае. Впрочем, российским инвесторам можно не ждать выплат из-за иностранной регистрации Polymetal international plc.

( Читать дальше )

Polymetal International plc — Прибыль 2023г: $528 млн. Не выплачивать дивиденды за 2023 год

- 15 марта 2024, 16:49

- |

473 645 141 обыкновенных акций

Free-float 75,2%

www.polymetalinternational.com/ru/investors-and-media/shareholder-centre/share-information/

Капитализация на 15.03.2024г: 165,681 млрд руб

Общий долг на 31.12.2019г: $2,289 млрд ($1479 млрд чистый)

Общий долг на 31.12.2020г: $2,431 млрд ($1,351 млрд чистый)

Общий долг на 31.12.2021г: $2,948 млрд ($1,647 млрд чистый)

Общий долг на 31.12.2022г: $3,838 млрд ($2,393 млрд чистый)

Общий долг на 31.12.2023г: $ ____ млрд ($2,383 млрд чистый)

Выручка 2018г: $1,882 млрд

Выручка 6 мес 2019г: $941 млн

Выручка 2019г: $2,241 млрд

Выручка 6 мес 2020г: $1,135 млрд

Выручка 2020г: $2,865 млрд

Выручка 6 мес 2021г: $1,274 млрд

Выручка 2021г: $2,890 млрд

Выручка 6 мес 2022г: $1,048 млрд

Выручка 2022г: $2,801 млрд

Выручка 6 мес 2023г: $1,315 млрд

Выручка 2023г: $3,025 млрд

Прибыль 6 мес 2018г: $175 млн

Прибыль 2018г: $355 млн

Прибыль 6 мес 2019г: $153 млн

Прибыль 2019г: $483 млн

Прибыль 6 мес 2020г: $376 млн

Прибыль 2020г: $1,066 млрд

Прибыль 6 мес 2021г: $419 млн

( Читать дальше )

Виталий Несис планирует оставаться в Polymetal

- 15 марта 2024, 15:30

- |

Главный исполнительный директор Polymetal Виталий Несис не планирует покидать Polymetal как минимум до тех пор, пока Иртышский ГМК не выйдет на полную мощность, сообщил он в ходе телеконференции.

Да, я могу подтвердить, что планирую оставаться в компании, по крайней мере, до тех пор, пока Иртышский ГМК не заработает на полную мощность, что составляет примерно 5 лет

В июне 2023 года все ключевое руководство Polymetal покинуло российское подразделение компании — «Полиметалл» в связи с санкциями против российской группы. 11 марта Polymetal сообщил, что закрыл сделку по продаже 100% акций «Полиметалла» (холдинговая компания российских активов Polymetal) компании «Мангазея плюс».

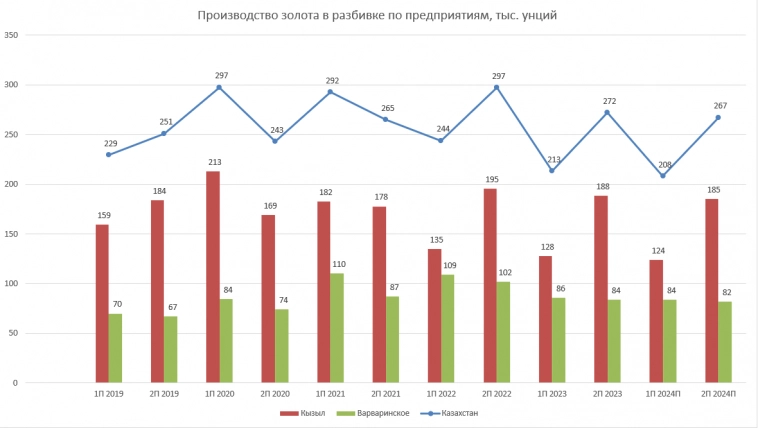

Polymetal является вторым крупнейшим производителем золота в Казахстане и объединяет два производственных актива в стране (Кызыл в Абайской области и Варваринское в Костанайской области), а также крупный проект развития (Иртышский ГМК).

СД Polymetal считает, что выплата дивидендов за 2023г нецелесообразна, это позволит сохранить стратегическую гибкость

- 15 марта 2024, 10:22

- |

19 февраля 2024 года Группа объявила о намерении продать 100% АО «Полиметалл» и его дочерних компаний АО «Мангазея Плюс» за фактическую общую сумму около 3,69 млрд долларов США, оценив АО «Полиметалл» и его дочерние компании в 5,3x EV/EBITDA на основе скорректированной EBITDA АО «Полиметалл» и его дочерних компаний за 12 месяцев, закончившихся 30 июня 2023 года (694 млн долларов США), и в 3,6x на основе скорректированной EBITDA АО «Полиметалл» и его дочерних компаний за весь 2023 год (приблизительно в $ 1,0 миллиарда). 7 марта 2024 года сделка была одобрена Общим собранием акционеров и, после получения необходимых разрешений регулирующих органов, была завершена в тот же день.

После выбытия чистая денежная позиция Группы составила около. 130 миллионов долларов США.

Дивиденды за весь 2023 год предлагаться не будут. После недавнего завершения продажи российского бизнеса Совет директоров будет активно пересматривать дивидендную политику и намерен поделиться обновленной информацией в мае этого года.

( Читать дальше )

Капзатраты Polymetal в 2024 г. составят $225 млн

- 15 марта 2024, 09:49

- |

Polymetal прогнозирует, что капитальные затраты в Казахстане в 2024 году составят примерно $225 млн, включая $60 млн на развитие Иртышского ГМК, следует из сообщения компании.

«Капитальные затраты составят приблизительно $225 млн, включая $60 млн на развитие Иртышского ГМК», — говорится в сообщении компании.

Polymetal также ожидает, что производство на предприятиях Казахстана сохранится на уровне 475 тыс. унций золотого эквивалента, а денежные и совокупные денежные затраты в 2024 году не превысят $900-1 000 на унцию золотого эквивалента и $1 250-1 350 на унцию золотого эквивалента соответственно.

Главный исполнительный директор группы Виталий Несис, слова которого приводятся в сообщении, отметил, что компания ожидает стабильных производственных результатов в Казахстане в 2024 году и приступит к строительству Иртышского ГМК в кратчайшие сроки после принятия положительного инвестиционного решения советом директоров, которое ожидается в II квартале 2024. Завершение строительных работ Иртышского ГМК ожидается в 2028 году.

( Читать дальше )

Скорректированная чистая прибыль Polymetal по МСФО выросла в 2023 году на 40% до $615 млн в 2023 г. - отчет компании

- 15 марта 2024, 08:48

- |

Выручка за 2023 год выросла на 8%, достигнув $3,025 млрд, при этом предприятия в Казахстане и России внесли соответственно 30% и 70% выручки. Производство оставалось практически на уровне предыдущего года.

Денежные затраты снизились на 9%, составив $861 на унцию золотого эквивалента, благодаря ослаблению российского рубля. Совокупные денежные затраты уменьшились на 5%.

Скорректированная EBITDA выросла на 43% до $1,458 млн, с рентабельностью в 48%. Скорректированная чистая прибыль увеличилась на 40% до $615 млн.

Капитальные затраты сократились на 14% до $679 млн, а чистый долг остался практически неизменным на уровне $2,383 млрд.

Чистый приток денежных средств от операционной деятельности составил $575 млн, а отрицательный свободный денежный поток сократился до $128 млн.

Дивиденды и продажа российских активов:

В феврале 2024 года компания объявила о намерении продать 100% долю в АО «Полиметалл» и его дочерних организациях в обмен на вознаграждение на сумму $3,69 млрд. Сделка была одобрена и завершена в марте 2024 года, после чего чистая денежная позиция группы составила приблизительно $130 млн.

( Читать дальше )

Чистая прибыль Polymetal во втором полугодии могла вырасти в 2 раза - Мир инвестиций

- 14 марта 2024, 16:42

- |

Полагаем, что во 2П23 чистая прибыль компании выросла в два раза с низкой базы 2П22-1П23. Тем не менее сохраняем негативный взгляд на бумагу. Акции Polymetal торгуются с мультипликатором P/E 2024п 7.9х против исторических 10х из-за низкой цены продажи активов в РФ 11 марта и неопределенности вокруг стратегии развития в среднеазиатском регионе.Чуйко Кирилл

«БКС Мир инвестиций»

• Выручка, по нашей оценке, выросла на 30% п/п до $1.7 млрд в основном за счет роста продаж золота на 37%. В годовом сопоставлении выручка снизилась на 2%: роста цен на 13% компенсировал падения продаж на 15%. По итогам 2023 г. компания, вероятно, нарастила выручку на 8% до $3 млрд — по большей части за счет роста цен на золото (+8% г/г).

• EBITDA, по нашим прогнозам, во 2П23 прибавила 59% п/п и 50% г/г до $887 млн с низкой базы прошлых периодов и благодаря ослаблению рубля за полугодие. За 2023 г. EBITDA достигла $1 446 млн (на 42% больше, чем в 2022 г.), что обеспечило рентабельность на уровне 48%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал