Избранное трейдера zooma

Паттерны в трейдинге: шпаргалка

- 14 апреля 2023, 16:38

- |

В этой статье я рассмотрел 5 основных паттернов дневной торговли, которые могут помочь вам торговать более эффективно.

Что означает PDT или торговля по шаблонам?

Торговля по паттернам — это стратегия, при которой трейдеры используют различные технические анализы и паттерны, чтобы прогнозировать будущие движения цен на рынке криптовалют. Эта стратегия основывается на предположении, что цены на криптовалюты следуют определенным шаблонам, которые могут быть использованы для принятия решений о покупке или продаже криптовалюты.

Примерами таких паттернов являются бычьи и медвежьи флаги, треугольники, кубок и ручка, голова и плечи и другие. Трейдеры могут использовать эти паттерны для определения точек входа и выхода из рынка, а также для установления уровней стоп-лоссов и тейк-профитов.

Однако, как и любая другая торговая стратегия, торговля криптовалютой по шаблонам не является гарантированным способом заработка денег на рынке криптовалют. Это подразумевает наличие рисков и потерь, которые могут возникнуть в результате непредвиденных изменений в рыночной ситуации. Поэтому, прежде чем использовать эту стратегию, важно проводить анализ рисков и убедиться, что она соответствует вашему инвестиционному профилю и целям.

( Читать дальше )

- комментировать

- 7.9К | ★5

- Комментарии ( 16 )

Итоги марта и I квартала 2023

- 01 апреля 2023, 18:09

- |

Таймфрейм: Н1 (уже редко), Н4, D1. Плотно тестирую W1.

Торгуемый объем: вариативно, максимум 300 контрактов по Br, по остальным инструментам — пропорционально.

Как торгую: свинг трейдинг, price action + подтверждения. в качестве подтверждений используются: динамические уровни (от EMA), слияния фибо от волн предыдущего движения, горизонтальные уровни с тф: месяц, неделя, день и т.д. вход просто по паттернам без подтверждений не производится.

ИТОГИ марта:

Сделок в плюс: 1

Сделок в минус: 0

Сделок в б/у: 1

% прибыли/убытка: + 2,47%

ИТОГИ III квартала

январь: + 0,89%

февраль: + 9,7 %

март: + 2,47%

Итого III квартал: +13,06%

Все сделки, по которым предполагаю потенциально интересное движение и прибыль всегда входы пишу заранее в теме РА и по br дублирую в тему «нефтяников», после сделки всегда выкладываю описание логики сделки, сопровождения (если длительно удерживаю) и график из квик.

( Читать дальше )

⚡️ Восходящий клин в $LKOH (Лукойл).

- 31 марта 2023, 13:27

- |

Восходящий клин, о котором я вам писал вчера, отработан в полной мере.

smart-lab.ru/blog/890676.php

От 4206₽ буду покупать.

Да и в целом весь рынок ушёл в коррекцию, я оказался прав. Держу кеш, готовлюсь к покупкам.

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

#СТРАТЕГИЯ. 1 шаг создания. Определитесь, кто вы на рынке?

- 31 марта 2023, 12:42

- |

В рамках данной рубрики я буду разрабатывать стратегию по фондовому рынку на примере нашего читателя из тг-канала – Руслана.

Итак. 1 шаг формирования стратегии – это определение того, кем вы являетесь на рынке.

‼️Попрошу каждого отнестись к этому шагу серьёзно, ведь насколько я понял, общаясь с новичками на бирже, больше половины из них вообще не понимают, кем они являются на бирже.

👉 Всего типов участников рынка 4:

1) Долгосрочный инвестор. Человек, который покупает акцию минимум на 3 года исходя из макроэкономики и фундаментала компании. Не волнуется за свои позиции. Тратит минимальное количество времени на рынок. Имеет минимальный риск.

2) Среднесрочный спекулянт. Человек, который совершает сделки сроком 1-12 месяцев. Использует на 50% макроэкономику и фундаментал, на 50% технический анализ. Имеет повышенный риск и потенциальную доходность.

3) Краткосрочный трейдер. Человек, который берёт акцию на срок до нескольких недель. Каждый день заходит в приложение брокера, тратит на биржу 1-2 часа в день. Использует в основном теханализ. Имеет средний риск и повышенную доходность.

( Читать дальше )

Инвестиционные стратегии для новичков

- 29 марта 2023, 17:46

- |

Как инвестировать, когда вы знаете примерно ничего? На помощь вам придут упрощённые стратегии инвестирования. И, хотя их существует гораздо больше, мы рассмотрим самые простые три, без различных вариантов и более сложных видов.

Стратегии инвестирования:

- DCA — усреднение затрат

- CS — фиксированная докупка

- VA — усреднение ценности

Стратегия инвестирования DCA

DCA — чуть ли не самая простая стратегия инвестирования. Суть её заключается в том, что вы обозначаете для себя фиксированную сумму и промежуток времени, через который вы будете докупать ценные бумаги на эту сумму. Примеры:

- 1000 рублей каждую неделю

- 2000 рублей каждый месяц

- 10000 рублей раз в квартал

- 5000 рублей раз в два месяца

- 7000 рублей раз в год

- 20000 рублей каждую неделю

- 500000 рублей в конце каждого года

- Стратегия не учитывает инфляцию, это значит, что через некоторое время, с учётом инфляции, вы начинаете вкладывать уже гораздо меньшую сумму

( Читать дальше )

Безопасная стратегия инвестирования для неопытных инвесторов

- 27 марта 2023, 09:30

- |

Стратегия инвестирования на фондовом рынке исключительно для неопытных и пассивных инвесторов.

Основана на рекомендации Бенджамина Грэма, автора разумного инвестора. Адаптировал ее на фонды, вместо отдельных активов.

1. Покупаем:

На 50% капитала фонд на индекс Мосбиржи. Например SBMX (от Сбера) или EQMX (от ВТБ).

На 25% фонд на государственные облигации ОФЗ, например SBGB (от Сбера).

На 25% государственные облигации ОФЗ-ИН 52003 или 52004 (линкеры на инфляцию)

2. Раз в полгода перебалансируем портфель. Если вырос фонд на акции, то продаем, чтобы доля осталась 50%, на денежные средства в равных долях докупаем фонд на облигации и ОФЗ-ИН.

Если выросли облигации, то наоборот продаем их, и докупаем фонд на акции.

На мой взгляд, одна из самых безопасных стратегий на российском фондовом рынке для неопытных инвесторов. Не ИИР.

Указанные фонды повторяют индекс акций и облигаций и комиссия в год около 0.8%

О некотором отставании фондов от индекса я знаю, но пассивным и неопытным инвесторам проще с фондами, чем с отдельными акциями.

( Читать дальше )

Инвестиционный портфель.

- 25 марта 2023, 11:28

- |

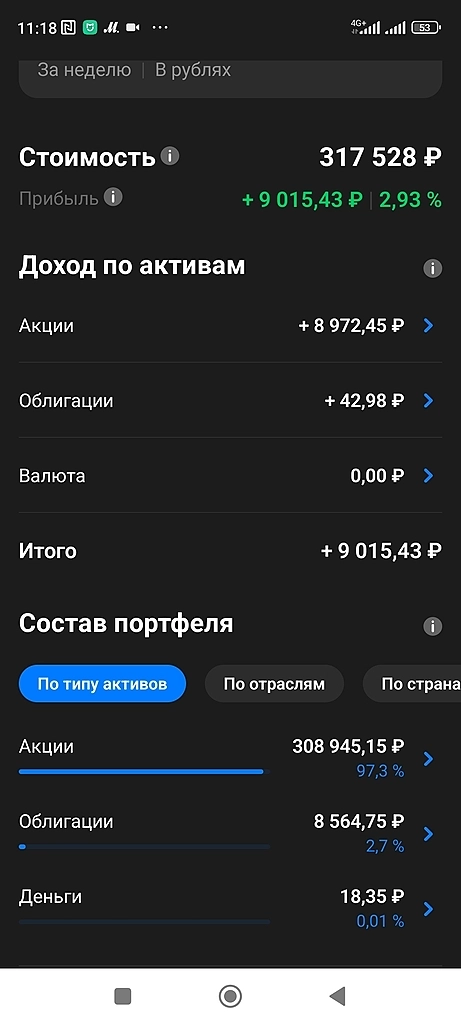

Прошла 12-ая неделя безумного роста моего портфеля на фоне начала дивидендного сезона.

Амортизационная подушка так же растет и ждём своего часа.

Единственное разочарование в моём портфеле это неблагоприятные новости по ВТБ, но я всё же верю, что эта палка всё таки зацветёт в рамках моих мыслей и я подрежу этот куст с зелёными листьями.

Да, всю позу закрывать не буду, оставлю часть, которая куплена по низам.

Всем хороших выходных.

( Читать дальше )

Сделки с 20 по 24 марта. Обзор портфелей

- 25 марта 2023, 11:09

- |

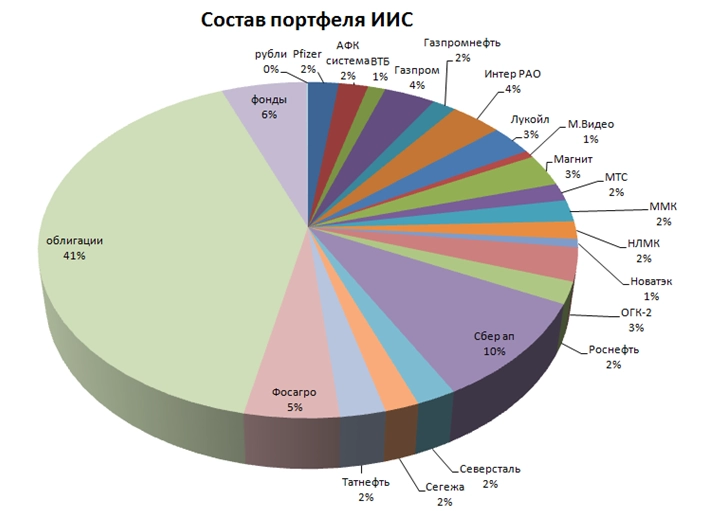

На этой неделе купил на ИИС:

— 2 облигации Синара (СТМ 1Р3) — доходность у брокера 11,2%, за вычетом налога 9,4%;

— 1 облигацию КарРус001Р-01 доходность у брокера 12,54%, за вычетом налога чистыми 9,9%;

— 2 акции Татнефти;

— 2 лота ОГК-2;

— 2 лота Интер РАО.

После покупки Татнефти посчитал, что доля нефтяников теперь 9%, решил увеличить долю энергетиков, учитывая предстоящие дивиденды Интер РАО и ожидаемые ОГК-2.

После покупок доля акций увеличилась до 53%.

На следующей неделе погасятся облигации ПИК, буду выбирать новые выпуски для покупок.

Ниже представляю итоговый состав портфелей после покупок.

( Читать дальше )

Оптмальный баланс портфеля в 50 лет.

- 25 марта 2023, 08:54

- |

Оптмальный баланс портфеля в 50 лет.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал