SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Антон

Filaret

- 18 июня 2014, 23:11

- |

Торговая система «Filaret» — это тот же алгоритм «Артемий», но более модифицированный: с устранением ложных сигналов, сокращением входов по контратренду и т.д. И хотя оба метода торговли совсем не роботы, а ручные бектесты и поиск грааля — равнение на Filaret'а есть простейший способ начать стабильно зарабатывать. А отчетность на смартлабе — способ дисциплинировать себя. Поэтому во всеуслышание заявляю: на следующий день я исключу несистемные входы, но обо всем по порядку.

В среднем система дает от 10000 пт в месяц, что выглядит фантастически. Меня заботит вопрос: смогу ли я в реале зарабатывать столько же?

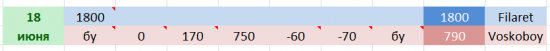

По таблице ниже видно, что нет не смогу, если и дальше буду экспериментировать на реальном счете. Входов по системе был только один — и самый прибыльный. Я уж молчу, что если б мы вошли по системе с самого начала, то совершили бы за день всего одну сделку и ту в +1800. Пока писал этот пост, родилась мысль записывать отдельно в тетрадку свои несистемные входы, а в реальности входить только по системе. Позже я проклассифицирую свои входы, оставлю только те, что дают плюс на дистанции и попробую внедрить в систему.

Итак, задача на завтра проста: стать Филаретом!

В среднем система дает от 10000 пт в месяц, что выглядит фантастически. Меня заботит вопрос: смогу ли я в реале зарабатывать столько же?

По таблице ниже видно, что нет не смогу, если и дальше буду экспериментировать на реальном счете. Входов по системе был только один — и самый прибыльный. Я уж молчу, что если б мы вошли по системе с самого начала, то совершили бы за день всего одну сделку и ту в +1800. Пока писал этот пост, родилась мысль записывать отдельно в тетрадку свои несистемные входы, а в реальности входить только по системе. Позже я проклассифицирую свои входы, оставлю только те, что дают плюс на дистанции и попробую внедрить в систему.

Итак, задача на завтра проста: стать Филаретом!

- комментировать

- ★1

- Комментарии ( 1 )

Почувствуй себя идиотом

- 16 июня 2014, 03:17

- |

Действительно интересный человек. Увлеченный. Он ищет во всем происходящем причину и находит.

В то время как многие просто проглотили бы то что им хотят внушить.

Думаю это самое главное качество для того, кто хочет стать трейдером.

Трейдер должен разбираться в рынке. Понимать происходящие движения.

Разбирать каждую свою сделку и найти причину того или иного результата.

Будь то прибыльная сделка, с которой у Вас хорошее настроение и Вы расположены к отдыху или убыточная.

О которой не хочется вспоминать и возвращаться к ней.

Этот человек может гораздо большее.

Если Вы хотя бы отдаленно обладаете его качествами, то путь в 1 % трейдеров Вам открыт.

Жак Фреско стал свидетелем множества исторических событий.

Таких как великая депрессия, вторая мировая война. Он рассказывает как начал образовываться гос. долг США, с которым до сих пор не могут справиться, а только переодически поднимают потолок.

На удачу - самая простая торговая стратегия! (бесплатно)

- 11 июня 2014, 13:02

- |

Всем добрый день!

Данная стратегия поможет войти в рынок тогда, когда кажется что всё уже упущено и не хочется забегать в последний вагон.

Стратегию можно торговать и без индикаторов, но для повышения большей вероятности, некоторые из них точно не помешают.

Для вас представлен пример торговли по одному из типов скрытых уровней. Пример весьма простой, поэтому должен быть понятен всем начинающим инвесторам. Многие, кто торгует на рынке, утверждают, что результат определяет в основном психология. Я думаю, что всё дело в безответственности и цели, либо они есть, либо нет. Данную систему рекомендую тщательно изучить и принять на вооружение.

Идея торговать по скрытым уровням появилась у меня после того как я понял насколько это эффективно, когда не хватает времени, и если пропущен сигнал входа в сделку от импульсного уровня. Я всегда думал над тем как зайти не просто в рынок, а именно в само движение цены. По какой цене можно зайти – один из основных вопросов.

Исследуя различные уровни, остановился на фрактальных свечах, заметив постоянно одну и ту же закономерность. Которая работает в случае простого экономического принципа: «восстановления спроса/предложения».

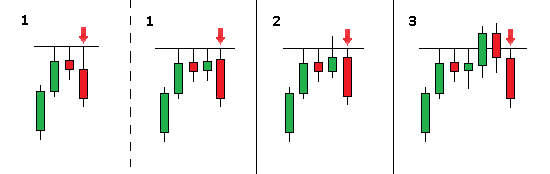

Пример на рынке с «правильной структурой роста спроса»:

Суть системы заключается в том, что на рынке с «правильной структурой роста спроса» надо при восстановлении спроса на приемлемые уровни, заходить в сделку на определенном «восстановленном уровне предыдущего исторического спроса» и просто ждать, что «самоподдерживаемый спрос» даст нам заработать прибыль. На продажу ситуация обратная, с уровнями предложения.

Термин «скрытые уровни» легко понять, когда наглядно можно будет посмотреть на пример на графике с пояснениями. Скрытый уровень: пусть будет это например фрактальная свеча (№1) с фракталом «Down», минимум которой был обновлен последующими свечами (№Х), и впоследствии именно этот уровень (№1) — а именно — нижняя часть тела свечи (если свеча белая — open, если свеча черная — close), оказывается на графике ниже, чем уровень (№Х) — только уровень close свечи, получается что данный уровень (№1) скрыт уровнем (№X).

Сам по себе скрытый уровень еще ничего не значит, если он «не восстановлен ценой». Т.е. например цена после обновления минимума фрактальной свечи (№1) должна закрыться выше нижней части тела фрактальной свечи (№1) – после этого мы понимаем, что на рынке произошло восстановление спроса на приемлемый уровень. Чем на больший уровень восстановится спрос, тем лучше сигнал на покупку. Конечно, что касается свечей с фракталами «Up» — всё аналогично. Также уровень предложения может стать уровнем спроса и наоборот – это аксиома (смотрите первое свойство уровней). Восстановление цены (закрытие выше либо ниже уровня) может быть бесконечное количество раз, соответственно количество торговых сигналов тоже может быть много.

( Читать дальше )

Данная стратегия поможет войти в рынок тогда, когда кажется что всё уже упущено и не хочется забегать в последний вагон.

Стратегию можно торговать и без индикаторов, но для повышения большей вероятности, некоторые из них точно не помешают.

Для вас представлен пример торговли по одному из типов скрытых уровней. Пример весьма простой, поэтому должен быть понятен всем начинающим инвесторам. Многие, кто торгует на рынке, утверждают, что результат определяет в основном психология. Я думаю, что всё дело в безответственности и цели, либо они есть, либо нет. Данную систему рекомендую тщательно изучить и принять на вооружение.

Идея торговать по скрытым уровням появилась у меня после того как я понял насколько это эффективно, когда не хватает времени, и если пропущен сигнал входа в сделку от импульсного уровня. Я всегда думал над тем как зайти не просто в рынок, а именно в само движение цены. По какой цене можно зайти – один из основных вопросов.

Исследуя различные уровни, остановился на фрактальных свечах, заметив постоянно одну и ту же закономерность. Которая работает в случае простого экономического принципа: «восстановления спроса/предложения».

Пример на рынке с «правильной структурой роста спроса»:

Суть системы заключается в том, что на рынке с «правильной структурой роста спроса» надо при восстановлении спроса на приемлемые уровни, заходить в сделку на определенном «восстановленном уровне предыдущего исторического спроса» и просто ждать, что «самоподдерживаемый спрос» даст нам заработать прибыль. На продажу ситуация обратная, с уровнями предложения.

Термин «скрытые уровни» легко понять, когда наглядно можно будет посмотреть на пример на графике с пояснениями. Скрытый уровень: пусть будет это например фрактальная свеча (№1) с фракталом «Down», минимум которой был обновлен последующими свечами (№Х), и впоследствии именно этот уровень (№1) — а именно — нижняя часть тела свечи (если свеча белая — open, если свеча черная — close), оказывается на графике ниже, чем уровень (№Х) — только уровень close свечи, получается что данный уровень (№1) скрыт уровнем (№X).

Сам по себе скрытый уровень еще ничего не значит, если он «не восстановлен ценой». Т.е. например цена после обновления минимума фрактальной свечи (№1) должна закрыться выше нижней части тела фрактальной свечи (№1) – после этого мы понимаем, что на рынке произошло восстановление спроса на приемлемый уровень. Чем на больший уровень восстановится спрос, тем лучше сигнал на покупку. Конечно, что касается свечей с фракталами «Up» — всё аналогично. Также уровень предложения может стать уровнем спроса и наоборот – это аксиома (смотрите первое свойство уровней). Восстановление цены (закрытие выше либо ниже уровня) может быть бесконечное количество раз, соответственно количество торговых сигналов тоже может быть много.

( Читать дальше )

Бизнес секреты с ТМ: Валентина Дрофа

- 30 мая 2014, 18:00

- |

Рекомендую посмотреть мужики, дабы прибавить немного стальности вашим яиц:)))

Студент против J. P. Morgan! Или биржевого мяса НЕ СУЩЕСТВУЕТ?!

- 30 мая 2014, 11:26

- |

Наконец то написал долгожданный пост про биржевое мясо)) Пост будет содержать 2 части, во второй части я расскажу о своих исследованиях рынка, и почему это противоречит общеизвестным фактам. 2ю часть я напишу позже.

Часть 1. Биржевое мясо.

Идея биржевого мяса является одной из самых беспрецедентно тиражируемых идей брокеров по отношению к публике. Спроси любогого: Биржевое мясо есть? 99.98% ответят а, как же, за счет них зарабатывают крупные игроки.

Друзья, это все сказки про белого бычка))) Зачем это делают? По двум причинам:

1. Поддерживать рабскую психологию людей, которая уже априори будет ориентирована на поражение. «Только хозяин решает сделаешь ли ты прибыль и или нет» «от тебя ничего не зависит, ты никто на рынке» «за счет тебя зарабатывают крупные участники» ну и все в этом духе, в итоге трейдер уже психиологичеки побежден. Так как входя на рынок он не чувствует землю под ногами, и любая встряска опрокидвает его на лопатки. Трейдер заранее запрогромирован на неудачу на рынке.

( Читать дальше )

Дебют. Трейдинг - это скучно

- 19 мая 2014, 22:57

- |

Тимофей затеял Разговор о трейдинге №15 про эмоции. Эта тема – практически единственное, что меня волновало последние несколько лет. Поэтому я решился дать развернутый ответ.

Это мой первый самостоятельный пост. Не судите строго.

Что такое эмоции и откуда они берутся – это вопросы, представляющие теоретический интерес. Практический смысл есть лишь в последнем вопросе: Что со всей этой фигней делать?

Я проходил через маятник: Заклинания-ТАК-Не-Делать — Отчаянье-От-Того-Что-Заклинания-Не-Помогли. Не один год. Потом как-то стал спокойней. Учился небольшим депозитом делать правильные сделки. Помогли несколько примочек:

( Читать дальше )

Это мой первый самостоятельный пост. Не судите строго.

Что такое эмоции и откуда они берутся – это вопросы, представляющие теоретический интерес. Практический смысл есть лишь в последнем вопросе: Что со всей этой фигней делать?

Я проходил через маятник: Заклинания-ТАК-Не-Делать — Отчаянье-От-Того-Что-Заклинания-Не-Помогли. Не один год. Потом как-то стал спокойней. Учился небольшим депозитом делать правильные сделки. Помогли несколько примочек:

- Вместо денег сосредоточиться на процессе. Shepherd называет это «Подменой цели». Я, высунув от старания язык, делал скрины своих сделок и ежедневно отсылал их на проверку. Смыслом трейдинга стало желание получить скупую похвалу: «ОК, все сделки в системе» Сейчас у меня сотни идеальных картинок. Каждая сделка – это песня! Поэма! Все эмоции оказались сосредоточены на красоте сделок. Полученная прибыль или убыток не имели значения. Да и депозит был копеечным – какая там нафиг прибыль!

- Немного помудрил с управлением рисками. Сначала у меня был лимит потерь на месяц. И каждый свой убыток я сравнивал с этим лимитом. Лимит был большой, а потери маленькие. Ну, и тревог по этому поводу почти не стало. Позже вошло в привычку перед каждой сделкой рассчитывать плановую потерю. Я еще ДО ВХОДА в сделку горевал по поводу этой потери. Когда цена съедала мою лимитку, я уже успевал смириться с этой потерей. Когда получал стоп – это была закономерная потеря. Если стопа не было – то были только положительные эмоции.

- Я знал себя и свои слабости. Я не пытался с этими слабостями бороться, ломать себя. Я принимал себя таким, какой я есть. Я составил список всего того, что на смартлабе называют «нарушением правил». Подробный список: когда такая фигня возникает, в чем она проявляется, какие события провоцирует ее возникновение и т.д. И я ждал возникновения у меня такой фигни. Например, войти в сделку не по системе. Я ждал, когда у меня возникнет такое желание. Я произносил вслух: «Вот сейчас цена нарисует черную длинную свечку и моя рука дернется к мышке, чтобы открыть шорт. И я ничего не смогу с этим поделать. Это желание сильней меня. Я буду реагировать на черную свечку, как собачка Павлова – открою несистемный шорт». Я ждал. Цена дергалась вниз, я радостно отмечал – вот эта черная свечка… И ничего больше. Shepherd называет это психотехникой «Ловля привидений». Да как угодно это назови, но факт остается фактом: если голова занята вот таким «ожиданием», то ничего не происходит. Со временем я перестал талдычить эти фразы и ждать нарушений системы.

( Читать дальше )

Японские свечи и велосипед.

- 12 мая 2014, 10:41

- |

Японские свечи и велосипед.

В последнее время нередко появляются изобретатели велосипедов, в упор не желающие знать, что он давно уже изобретен.

Вот появляется с первым постом такой изобретатель и рассказывает про свои сетапы.

http://smart-lab.ru/blog/177997.php

Инвестор, мало- мальски знакомый с фондовым рынком сразу скажет про модель типа Харами (Харами крест).

Однако, автор не затрудняется изучением «каких то свечных моделей» и с непоколебимой уверенностью в изобретении велосипеда продолжает.

smart-lab.ru/blog/180872.php

( Читать дальше )

В последнее время нередко появляются изобретатели велосипедов, в упор не желающие знать, что он давно уже изобретен.

Вот появляется с первым постом такой изобретатель и рассказывает про свои сетапы.

http://smart-lab.ru/blog/177997.php

Инвестор, мало- мальски знакомый с фондовым рынком сразу скажет про модель типа Харами (Харами крест).

Однако, автор не затрудняется изучением «каких то свечных моделей» и с непоколебимой уверенностью в изобретении велосипеда продолжает.

smart-lab.ru/blog/180872.php

( Читать дальше )

10 скальпинг стратегий

- 07 мая 2014, 18:56

- |

Недавно решил перейти из интрадея в скальпинг, но т.к. о скальпинге имел лишь общее представление и какой-то конкретной стратегии не было, пришлось обратиться к поисковику. К своему удивлению обнаружил, что на просторах интернета куда больше скальпинг стратегий для Форекса (во всяком случае сложилось такое впечатление), чем для ФОРТСа. Множество стратегий опираются на совокупность из сигналов индикаторов и на первый взгляд представляют собой невероятную сложность. Интрадей я торговал без индикаторов, за исключением скользящей средней, поэтому и скальпинг решено было изучать, используя стакан, график и объёмы (ои, плотность стакана и кластерный анализ я отнёс сюда же).

Итак,скальпинг — это быстрое совершение сделок внутри дня.

Время между открытием и закрытием сделки у скальпера может составлять от нескольких секунд до нескольких минут (согласно финансовому словарю смарт-лаба).

Вашему вниманию хочу представить 10 наиболее адекватных на мой взгляд скальпинг стратегий, найденных мной на просторах интернета и изложенных в простой и понятной форме.

( Читать дальше )

Итак,скальпинг — это быстрое совершение сделок внутри дня.

Время между открытием и закрытием сделки у скальпера может составлять от нескольких секунд до нескольких минут (согласно финансовому словарю смарт-лаба).

Вашему вниманию хочу представить 10 наиболее адекватных на мой взгляд скальпинг стратегий, найденных мной на просторах интернета и изложенных в простой и понятной форме.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал