Избранное трейдера witwayer

Прогнозная аналитика не предсказывает (да или нет), а что астрология?

- 24 октября 2015, 22:50

- |

Вращаясь по спирали в узких сегментах надоевшего интернета (в его 4-ом измерении, окидывая обзоры третьим глазом;), набрел как вечный спутник — на некую идею, почти по своей теме.

Оказывается, не я один сталкиваюсь со стеной непонимания от общества. Подобным изгоем явилась некая ПРОГНОЗНАЯ АНАЛИТИКА. Говорят, ее используют в нейросетях, для обучения машин искусственному интеллекту. А меня заинтриговало — чем они лучше, или вдруг хуже, моей проф. астрологии? Настало время разобраться.

* Что читаю на сайте, посвященному данному направлению.

Прогнозная аналитика не предсказывает и даже не прогнозирует сами исходы событий, т.е. не может ответить на вопрос: произойдет тот или иной исход или нет. Она отвечает на другой вопрос: имеются ли объективные предпосылки для того, чтобы нежелательный исход произошёл или нет. В этом случае, если предпосылки имеются, то в зависимости от стечения обстоятельств в будущем, нежелательный исход может произойти, а может и не произойти. Т.е. прогнозная аналитика

( Читать дальше )

- комментировать

- 49 | ★2

- Комментарии ( 12 )

горемыки

- 24 октября 2015, 18:53

- |

простой пример = нахрен нужен боковик, если ровно через неделю, например на евре я войду и за полтора месяца — заберу все это движение

если посчитать коллчество доливок на днях и неделях, то профит от это движения всего за полтора месяца переплюнет годовой доход от ваших сраных ри си и прочей лабуды — мой вам совет — не лезьте с комментариями туда, где вы ни хрена не понимаете, не спорьте с дядьками, которые на рынке — собаку съели, вам щенкам — еще лет 5-7 торговать нужно, что бы понять, что к чему.

Навык, которым должен обладать каждый кто работает с компьютером

- 23 октября 2015, 22:10

- |

p.s. кстати, пока учишься, так же тренируется выдержка и усидчивость. Нервы отдыхают, ты сосредоточен, чем-то схоже с медитацией! =) Рекомендую. Очень крутой и полезный навык.

Самый лучший роман из всего что когда-либо читал

- 18 октября 2015, 11:02

- |

Я прочел эту книгу в 2009-м году и она перевернула мой мозг. Она большая — 800 страниц, я все время хочу перечитать ее снова, но не хватает времени. Это самое лучшее, что я читал из художественной литературы. Я всегда и всем советую обязательно прочесть эту книгу, особенно карьеристам, перфекционистам, профессионалам своего дела, людям, настроенным на достижение успеха. Обычно считаетя, что у Рэнд более известен роман «Атлант расправил плечи». Я могу точно сказать, что Источник лучше, и читать его интереснее, тем более он написан позднее, после Атланта.

Я прочел эту книгу в 2009-м году и она перевернула мой мозг. Она большая — 800 страниц, я все время хочу перечитать ее снова, но не хватает времени. Это самое лучшее, что я читал из художественной литературы. Я всегда и всем советую обязательно прочесть эту книгу, особенно карьеристам, перфекционистам, профессионалам своего дела, людям, настроенным на достижение успеха. Обычно считаетя, что у Рэнд более известен роман «Атлант расправил плечи». Я могу точно сказать, что Источник лучше, и читать его интереснее, тем более он написан позднее, после Атланта.Книга про архитектора, который всегда делал только то, что считал нужным. Его выгнали из университета за свободомыслие, его никто не хотел брать на работу, профессиональное сообщество насмехалось над ним, потому что он строил особенные дома, которые выбивались из общепринятых догм. Он сидел в офисе неделями напротив телефона, читал книги и ждал, что позвонит какой-то клиент.

Я ни разу не читал ничего такого, чтобы могло меня так заставить восхищаться величием личностей, описанных в книге.

Кроме того, в книге описана совершенно красивая любовная история.

Читая книгу, просто нельзя не восхититься интеллектом самой писательницы — Айн Рэнд.

Книга вдохновляет, дает пинка, мотивирует, меняет сознание. Перечитывать ее тоже стоит, чтобы напоминать себе, что ты создан для чего-то большего, чем просто сидеть круглыми днями за компом

The new game. Игра началась!

- 17 октября 2015, 14:32

- |

Статью можно почитать здесь: www.economist.com/news/leaders/21674699-american-dominance-being-challenged-new-game

Краткий смысл в том, что последние 25 лет Америка абсолютно доминировала в мире, а в сейчас все больше и больше это доминирование оспаривается. И Новая игра с Россией и Китаем (в Сирии и Южно-Китайском море) отдает предстоящим противостоянием. Однако Америка все равно остается единственной сверхдержавой. Что подтверждается ее растущим влиянием на мировую экономику.

В статье об этом не написано, но можно продолжить ход мыслей и задаться вопросом, какие ресурсы будут применяться в этой новой игре? Цели ясны — распределение сфер влияния (между США и Китаем. Кстати, обратите внимание на фишки на картинке — еще одно подтверждение «прогиба» Ротшильдов перед Китаем). Если обстрагироваться от военной силы и возможностей, потенциал которых ограничен, в том числе ядерным балансом в мире, наиболее мощным ресурсом для мирового доминирования и разделения сфер влияния становится экономика.

( Читать дальше )

Гороскоп МОСБИРЖИ. Причины и последствия.

- 17 октября 2015, 12:28

- |

Это необходимая стартовая информация для астрологического прогнозирования — как сбоев на данной бирже, так и ее успехов. Ясно, что с такой натальной картой рождения, биржа долго не протянет.

ПЛУТОН (кризис, разрушения) в квадрате с УРАНОМ (замыкание, взрывы, технические сбои) = сгорит на *рен, не восстановите.

С самого начала было знамение, когда при ее открытии все полетело (это был первый мощный сбой). Тогда списали на то, что идет стыковка РТС+ММВБ, процесс в процессе… все типа наладится дальше. Но мы уже знаем, что происходило дальше, после, и сейчас… Гороскоп пораженный, исход астрологам понятен. Бедные несчастные трейдера… Я-то ушел на СМЕ, а вы чего ждете? Апокалипсиса вашим деньгам?

PS

интересно, руководители мосбиржи обратятся за квалифицированной консультацией к астрологу? Или так и будут получать «оплеухи» от озверевших пользователей?

astro777.com

Как найти дешевые акции с хорошим потенциалом роста? Практика

- 16 октября 2015, 04:14

- |

В предыдущей статье был описан план по поиску и отбору дешевых акций, которые не грех закупить на пару месяцев. Сегодня как и обещал, будем на практике искать пеннистаки с потенциалом. Надеюсь, найдем… как минимум, полностью нарисуем процесс поиска, а в дальнейшем будем мониторить с целью выявить и посмотреть какие будут результаты.

Для ленивых читать предыдущий пост — Что конкретно мы будем искать?

- Дешевые акции;

- Следы инсайдеры;

- Позитивную финансовую отчетность.

На этих трех факторах и строиться наша стратегия.

Итак, для начала нужно определиться с инструментами. В первую очередь нужен удобный и толковый скриннер, найти такой сейчас не проблема, но мы будем пользоваться широко известным в узких кругах (криминально звучит  ) сайтомopeninsider.com.

) сайтомopeninsider.com.

Ничего замудренного и сложного в нем нет, очень понятный и что особенно важно для нас, информативный помощник. Переходим на сайт. Видим такую картину:

( Читать дальше )

ФРС о чужом, а рынки о своем

- 15 октября 2015, 00:56

- |

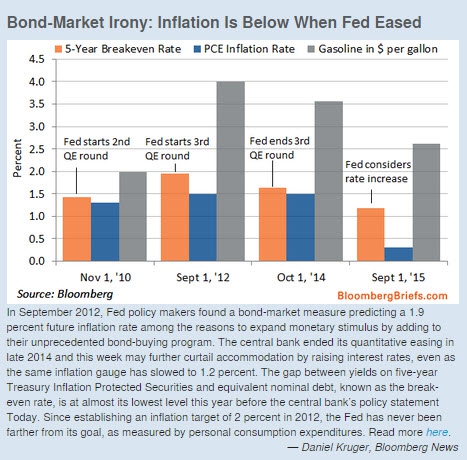

Пока Федеральная система “морочит всем голову”, как высказался Стиглиц пару месяцев назад о повышении процентной ставки, некоторые из макроэкономических показателей указывают на то, что мы стоим не на пороге повышения учетной процентной ставки, а как раз наоборот – на пороге нового раунда количественного смягчения.

Индекс ожиданий новой рецессии подскочил до новых максимумов, что так же говорит о том, что ужесточение денежно-кредитной политики будет такой же ошибкой, которую совершила Япония, а затем Европа. Единственное, что должно беспокоить, так это то, что если “трилогии” не было достаточно для нормального восстановления экономики, то может не стоит устраивать “сериал Санта-Барбара” в рамках количественного смягчения? Такое синхронное поведение экономик развитых и некоторых развивающихся стран наводит на мысль, что максимальный уровень глобализации в нынешней концепции денежно кредитной политики был достигнут еще в 2010 году. Приведет ли это к перестройки мирового порядка, или денежно-кредитной системы, и/или деглобализации (в данном предположении очень сомневаюсь, что подтверждается достижением договоренностей по Трантихоокеанского партнерству(TTP), остается догадываться, но что точно будет очевидным, что пока не найдут общего языка на высшем уровне, то все же увидим сериал “Санта-Барбара”.

( Читать дальше )

Никогда не платите наличными, не говорите правду, не играйте по правилам

- 14 октября 2015, 23:32

- |

Это захватывающая история о развернувшейся на Уолл-стрит в октябре-ноябре 1988 года борьбе за контроль над компанией RJR Nabisco. В основу книги легли более 100 интервью, которые Брайан Бурроу и Джон Хельяр провели с участниками описываемых событий — с президентом RJR Nabisco Россом Джонсоном, Генри Крависом, Джорджем Робертсом, Тедом Форстманном, Джимом Махером и другими видными дельцами финансового мира. Авторы знакомят читателя с историей становления, процветания и падения одной из крупнейших американских компаний, мастерски рисуют характеры участвующих в схватке управляющих, юристов, финансистов, дают возможность окунуться в атмосферу Уолл-стрит и ощутить накал страстей, разгоревшихся вокруг выкупа контрольного пакета акций RJR Nabisco.

Наверное, на ее основе можно сочинить целый курс финансовой истории 20-ого века с небольшими лирическими отступлениями в век 19-ый и 18-ый. Один лишь список действующих лиц занимает три страницы. Есть интереснейшие куски о нравах всех без исключения штатовских инвестбанков. Самым подробным образом изложена история становления старейших американских компаний Nabisco и RJ Renolds (на фоне своих современников обе компании выделялись на редкость человечным отношением к работникам и атмосферой «единой семьи»). Узнаваем стиль управления Росса Джонсона, который неустанно повышал собственный уровень жизни и только чудом не развалил успешную мультимиллиардную корпорацию. «Как бывший бухгалтер, Джонсон прекрасно умел маскировать провалы компании при помощи финансовой алхимии, порой делая общепринятые правила учета предельно эластичными. Даже когда компания объявляла о сокращении прибылей, Джонсон не высказывал никакого интереса к снижению расходов….Своему сподвижнику Майку Мастерпулу, возглавлявшему отдел по связям с общественностью, Джонсон помимо прочего дал еще и прозвище Нумеро уно: Мастерпул, говорил он с восхищением, — единственный человек, который способен перерасходовать неограниченный бюджет.» Основные правила «героев» типа Росса Джонсона с сотоварищами вынесены на обложку. Их всего три, и они предельно просты:

— Никогда не платите наличными

— Никогда не говорите правду

— Никогда не играйте по правилам

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал