SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера waldhaber

О роли цели

- 02 апреля 2012, 21:39

- |

… мы много говорили с Каленковичем о ЦЕЛИ и ее роли в трейдинге и в жизни. И в Питере и до него. Там же мне довелось пообщаться с Григорием Фишманом. Это было очень интересное общение. И это была сильная мотивация — видеть как человек ставит глобальные цели и четко идет к ним.

В питере у меня было много интересных встреч. И возникло ощущение, что в моей голове сложился некий пазл. Ощущения, примерно как в конце 2008 года, когда я, наконец, научился зарабатывать деньги на рынке.

Общение заставило меня задуматься плотнее над вопросом адекватности цели, ее существования, о серьезности ее восприятия. Любопытно, что до настоящего момента я много говорил о цели, но по факту, цель болталась где-то вокруг меня, словно шарик, привязанный за ниточку. Вроде как есть, а на самом деле и нет.

При этом, я даже как-то не задумывался о том, как важно точно все сформулировать.

Уверен, многие напишут о том, что я говорю банальщину, которая и так всем известна. Но опять-таки, сдается мне, поймут правильно меня не более 5% из тех, кто прочтет. Совершенно очевидно, что в прошлый раз так и произошло.

Поставить перед собой цель и забыть про нее на следующий день — это обычная история. Или поставить, и возвращаться в ней время от времени. Да, цель такая-то… Я что-то делаю. Цель то ближе то дальше.

в реальности ситуация такова:

( Читать дальше )

В питере у меня было много интересных встреч. И возникло ощущение, что в моей голове сложился некий пазл. Ощущения, примерно как в конце 2008 года, когда я, наконец, научился зарабатывать деньги на рынке.

Общение заставило меня задуматься плотнее над вопросом адекватности цели, ее существования, о серьезности ее восприятия. Любопытно, что до настоящего момента я много говорил о цели, но по факту, цель болталась где-то вокруг меня, словно шарик, привязанный за ниточку. Вроде как есть, а на самом деле и нет.

При этом, я даже как-то не задумывался о том, как важно точно все сформулировать.

Уверен, многие напишут о том, что я говорю банальщину, которая и так всем известна. Но опять-таки, сдается мне, поймут правильно меня не более 5% из тех, кто прочтет. Совершенно очевидно, что в прошлый раз так и произошло.

Поставить перед собой цель и забыть про нее на следующий день — это обычная история. Или поставить, и возвращаться в ней время от времени. Да, цель такая-то… Я что-то делаю. Цель то ближе то дальше.

в реальности ситуация такова:

( Читать дальше )

- комментировать

- ★92

- Комментарии ( 131 )

Джесси Ливермор "Как торговать акциями" - лучшая цитата о рынке

- 23 марта 2012, 16:10

- |

Биржевая игра — самая очаровательная игра в мире. Но эта игра не для глупого, мысленно ленивого человека с низким эмоциональным балансом, также как и не для авантюриста, стремящегося быстро разбогатеть. Они умрут бедными.

В течение многих лет я редко посещал званый обед, включая незнакомцев, которые не садились около меня и после обычного шутливого вопроса: «Как мне сделать немного денег на рынке?».

Если бы я был молод, мне потребовались бы значительные усилия, чтобы объяснить все трудности, перед которыми стоит тот, кто просто желает взять быстрые и шальные деньги из рынка; учтивой уклончивостью я разработал свой путь из этой ловушки. В зрелых годах мой ответ был прост: «я не знаю».

Трудно проявлять терпение с такими людьми. Во-первых, такой вопрос не может служить комплиментом человеку, который провел научное исследование инвестиций и спекуляций. Столь же справедливо для непрофессионала было бы спросить у адвоката или хирурга: «Как мне сделать немного быстрых денег в юриспруденции или хирургии?». (с)

Проблема большинства торгующих на бирже заключается лишь в том, что они — дилетанты.

В течение многих лет я редко посещал званый обед, включая незнакомцев, которые не садились около меня и после обычного шутливого вопроса: «Как мне сделать немного денег на рынке?».

Если бы я был молод, мне потребовались бы значительные усилия, чтобы объяснить все трудности, перед которыми стоит тот, кто просто желает взять быстрые и шальные деньги из рынка; учтивой уклончивостью я разработал свой путь из этой ловушки. В зрелых годах мой ответ был прост: «я не знаю».

Трудно проявлять терпение с такими людьми. Во-первых, такой вопрос не может служить комплиментом человеку, который провел научное исследование инвестиций и спекуляций. Столь же справедливо для непрофессионала было бы спросить у адвоката или хирурга: «Как мне сделать немного быстрых денег в юриспруденции или хирургии?». (с)

Проблема большинства торгующих на бирже заключается лишь в том, что они — дилетанты.

Эксклюзивное интервью с Дмитрием Солодиным

- 22 марта 2012, 14:51

- |

Ну что))) Перепощщщу первым и заработаю рейтинга)))

Эксклюзивное интервью с Дмитрием Солодиным, который рассказывает про свой путь от простого студента до управляющего | журналу PRO Trading

Биография. Родился в 1983 году в городе Жигулёвске. В 5 лет переехал в деревню под городом Самара и, собственно говоря, там и вырос. Можно сказать, что я деревенский парень. Отец у меня простой работящий мужик, работает дальнобойщиком на огромном грузовике. Мама в последние годы нигде не работает. В 8 классе я серьёзно занялся баскетболом и на одном из областных турниров меня заметили тренера команды ЦСК ВВС. С этого времени я стал тренироваться в команде и жить в городе. В общежитии я был самым младшим в комнате, а это как вы понимаете, всегда непросто… Но со временем жизнь наладилась, я стал показывать хорошие результаты в спорте, на каком-то этапе даже трижды привлекался в сборную России. В итоге, я окончил спортивный лицей с хорошим аттестатом, и поступил в экономический университет. В 2005 году я получил диплом об окончании ВУЗа с отличием. Началась взрослая жизнь

Дмитрий, все начинают со стандартного набора вопросов, о рынке и доходности. Я зайду с другой стороны медали и начну с вопросов бытового плана. Я знаю, вы женаты и воспитываете ребенка. Как супруга относится к вашей работе? Не всегда придя на рынок, трейдер начинает стабильно зарабатывать.

( Читать дальше )

Эксклюзивное интервью с Дмитрием Солодиным, который рассказывает про свой путь от простого студента до управляющего | журналу PRO Trading

Биография. Родился в 1983 году в городе Жигулёвске. В 5 лет переехал в деревню под городом Самара и, собственно говоря, там и вырос. Можно сказать, что я деревенский парень. Отец у меня простой работящий мужик, работает дальнобойщиком на огромном грузовике. Мама в последние годы нигде не работает. В 8 классе я серьёзно занялся баскетболом и на одном из областных турниров меня заметили тренера команды ЦСК ВВС. С этого времени я стал тренироваться в команде и жить в городе. В общежитии я был самым младшим в комнате, а это как вы понимаете, всегда непросто… Но со временем жизнь наладилась, я стал показывать хорошие результаты в спорте, на каком-то этапе даже трижды привлекался в сборную России. В итоге, я окончил спортивный лицей с хорошим аттестатом, и поступил в экономический университет. В 2005 году я получил диплом об окончании ВУЗа с отличием. Началась взрослая жизнь

Дмитрий, все начинают со стандартного набора вопросов, о рынке и доходности. Я зайду с другой стороны медали и начну с вопросов бытового плана. Я знаю, вы женаты и воспитываете ребенка. Как супруга относится к вашей работе? Не всегда придя на рынок, трейдер начинает стабильно зарабатывать.

( Читать дальше )

Ценная подборка №41. Ликбез для начинающих

- 15 марта 2012, 00:42

- |

В своей книге «Черный лебедь» Нассим Талеб приводит интересное деление всех профессий на масштабируемые и немасштабируемые. Существует огромное различие в работе стоматолога и писателя. Стоматология гораздо более предсказуема и лучше оплачивается, но стоматолог практически не имеет шансов на суперуспех. Каким бы хорошим специалистом он ни был, все равно существует некоторая верхняя планка прибыли, ведь на каждого нового клиента приходится тратить дополнительное время. У писателя же вся работа строится на совсем других принципах. Работая над новой книгой, автор не может быть уверен в ее коммерческом успехе. Издательство вообще может отказаться ее публиковать, тогда долгий труд писателя пойдет прахом. Или же, наоборот, книга станет бестселлером и озолотит своего автора, ведь ему нет необходимости сочинять новое произведение для каждого отдельного читателя. Такие «масштабируемые» профессии чрезвычайно рискованы: вынося на вершину славы избранных победителей, они оставляют практически ни с чем огромное число менее удачливых коллег. «Победитель забирает все» — таков суровый закон масштабируемых профессий, к коим как раз и относится профессия трейдера.

( Читать дальше )

( Читать дальше )

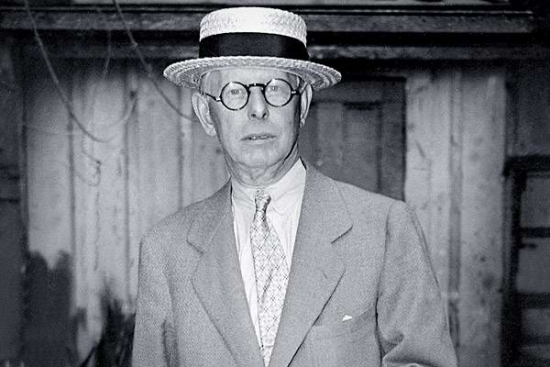

Джесси Ливермор

- 09 марта 2012, 16:00

- |

Любопытная историческая фигура, человек сомнительных моральных устоев и весьма неординарного мышления – Джесси Ливермор был довольно скандально известен в определенных кругах богатейшего истеблишмента своего времени.

О нем доподлинно известно многое, что в значительной степени облегчает констатацию фактов из его биографии. В первую очередь человек этот известен тем, что многократно возносился к звездам, но, несмотря на постулат, что оттуда больнее падать, падал, и возносился вновь.

В общем, многократно нажив и потеряв состояние, он прославился в веках.

Первую свою прибыль в 1000 долларов он заработал в 15 лет, сбежав из дома без гроша в кармане. А родился он в 1877 году в South Acton в штате Массачусетс. Как и многие сильные мира сего, его воспитывала простая семья, рабочие отец и мать никак не могли повлиять на выбор сына и умерить его алчность, а уже в детском возрасте он отличался страстью к деньгам и махинациям. Он был очень сметлив и за три года освоил курс математики, пошел вопреки желаниям родителей, оставил полевую работу и ушел из дома. Его внимание в Лондоне привлекла большая брокерская контора. Webber’s Boston – это и была его судьба. Как раз хозяин искал помощника, спорого на руку, чтобы тот выписывал котировки на доске объявлений, то есть работа непыльная, но требующая минимальных знаний и оперативности. В общем, парнишку взяли. Тогдашние брокерские конторы напоминали скорее букмекерские, и именно в это время Джесси научился разбираться в акциях. Он записывал показатели и котировки и стал угадывать их изменения. А раз он понимал стратегию, то почему не начать зарабатывать на ней самому, пришло ему в голову. Самый первый его чистый выигрыш составил 3 доллара. Это был мизер, но он вдохновил парня. Поскольку технический анализ, отменная память на цифры сделали свое дело, то вскоре Джесси уволился и стал все свое время посвящать ставкам и развернутому анализу котировок. При том, что условия ставок были, скажем прямо, нелояльными для клиентов, Джесси умудрился сколотить приличный капитал. Многие считали его удачливым и о нем заговорили. Соответственно, конторам не нужен был клиент, который только брал деньги, а потому они регулярно его выпроваживали. Ему пришлось покинуть ВБ и перебраться в Нью-Йорк. Здесь он быстро нажил состояние, анализируя движение одного типа акций, но глобальный анализ он не делал, а это была проигрышная стратегия, и он залез в крупные для него долги. Привыкнув к красивой жизни, он обратился к бывшим напарникам и, обобрав их до нитки (честно выиграв у них всю прибыль), он с новыми силами ринулся в бой, обучившись на своих ошибках. Теперь он применял тот самый безрисковый подход, делал ставки в игре на бирже, только если они не позволяли терять капитал, а также следовал исключительно трендам и рисковал отнюдь не всеми деньгами. Но и в этом направлении по большей части его выручала интуиция. Он стал одним из первых приспешников фундаментального анализа в его современном понимании и отлично чувствовал «медвежьи тренды». В 1907 году он обладал достаточно мощным капиталом и умениями, чтобы стать центральной фигурой биржи. Многие банки просили его остановиться, но он жадно шел к цели. Впрочем, играть на понижение он перестал лишь из-за того, что он один (!) мог свалить весь фондовый рынок, который его и кормил. В течение последующих 20 лет он дважды терял почти весь капитал и наживал его снова.

( Читать дальше )

О нем доподлинно известно многое, что в значительной степени облегчает констатацию фактов из его биографии. В первую очередь человек этот известен тем, что многократно возносился к звездам, но, несмотря на постулат, что оттуда больнее падать, падал, и возносился вновь.

В общем, многократно нажив и потеряв состояние, он прославился в веках.

Первую свою прибыль в 1000 долларов он заработал в 15 лет, сбежав из дома без гроша в кармане. А родился он в 1877 году в South Acton в штате Массачусетс. Как и многие сильные мира сего, его воспитывала простая семья, рабочие отец и мать никак не могли повлиять на выбор сына и умерить его алчность, а уже в детском возрасте он отличался страстью к деньгам и махинациям. Он был очень сметлив и за три года освоил курс математики, пошел вопреки желаниям родителей, оставил полевую работу и ушел из дома. Его внимание в Лондоне привлекла большая брокерская контора. Webber’s Boston – это и была его судьба. Как раз хозяин искал помощника, спорого на руку, чтобы тот выписывал котировки на доске объявлений, то есть работа непыльная, но требующая минимальных знаний и оперативности. В общем, парнишку взяли. Тогдашние брокерские конторы напоминали скорее букмекерские, и именно в это время Джесси научился разбираться в акциях. Он записывал показатели и котировки и стал угадывать их изменения. А раз он понимал стратегию, то почему не начать зарабатывать на ней самому, пришло ему в голову. Самый первый его чистый выигрыш составил 3 доллара. Это был мизер, но он вдохновил парня. Поскольку технический анализ, отменная память на цифры сделали свое дело, то вскоре Джесси уволился и стал все свое время посвящать ставкам и развернутому анализу котировок. При том, что условия ставок были, скажем прямо, нелояльными для клиентов, Джесси умудрился сколотить приличный капитал. Многие считали его удачливым и о нем заговорили. Соответственно, конторам не нужен был клиент, который только брал деньги, а потому они регулярно его выпроваживали. Ему пришлось покинуть ВБ и перебраться в Нью-Йорк. Здесь он быстро нажил состояние, анализируя движение одного типа акций, но глобальный анализ он не делал, а это была проигрышная стратегия, и он залез в крупные для него долги. Привыкнув к красивой жизни, он обратился к бывшим напарникам и, обобрав их до нитки (честно выиграв у них всю прибыль), он с новыми силами ринулся в бой, обучившись на своих ошибках. Теперь он применял тот самый безрисковый подход, делал ставки в игре на бирже, только если они не позволяли терять капитал, а также следовал исключительно трендам и рисковал отнюдь не всеми деньгами. Но и в этом направлении по большей части его выручала интуиция. Он стал одним из первых приспешников фундаментального анализа в его современном понимании и отлично чувствовал «медвежьи тренды». В 1907 году он обладал достаточно мощным капиталом и умениями, чтобы стать центральной фигурой биржи. Многие банки просили его остановиться, но он жадно шел к цели. Впрочем, играть на понижение он перестал лишь из-за того, что он один (!) мог свалить весь фондовый рынок, который его и кормил. В течение последующих 20 лет он дважды терял почти весь капитал и наживал его снова.

( Читать дальше )

О вреде эмоциональности в торговле

- 04 февраля 2012, 01:40

- |

Или почему трейдеры все время недовольны рынком.

Я не знаю ни одного состояния рынка при котором частные трейдеры были бы им довольны. Если на рынке пила, они возмущены пилой. Если на рынке плавный рост, их этот «тупорост» выводит из себя (особенно если его постоянно шортить). Если рынок растет взрывным темпом, они впадают в уныние, потому что не успели войти или рано вышли ( и да, конечно же, начали его шортить). Если рынок валится, то раздражаются на кукла, который яко бы там кого-то из чего-то «высаживает»…

Мы часто слышим что на рынке не должно быть эмоций. Я не знаю ни одного трейдера, который был бы не согласен с этим выражением. Но почему-то под «эмоциями» в данном случае подразумевают только страх или жадность. Спору нет, это основные и самые разрушительные силы, влияющие на неокрепшую психику трейдера. Но раздражительность, гнев, уныние — это тоже эмоции, и их тоже не должно быть в торговле. Почему? Ответ очевиден и банален: эмоциональность препятствует трезвому анализу.

( Читать дальше )

Я не знаю ни одного состояния рынка при котором частные трейдеры были бы им довольны. Если на рынке пила, они возмущены пилой. Если на рынке плавный рост, их этот «тупорост» выводит из себя (особенно если его постоянно шортить). Если рынок растет взрывным темпом, они впадают в уныние, потому что не успели войти или рано вышли ( и да, конечно же, начали его шортить). Если рынок валится, то раздражаются на кукла, который яко бы там кого-то из чего-то «высаживает»…

Мы часто слышим что на рынке не должно быть эмоций. Я не знаю ни одного трейдера, который был бы не согласен с этим выражением. Но почему-то под «эмоциями» в данном случае подразумевают только страх или жадность. Спору нет, это основные и самые разрушительные силы, влияющие на неокрепшую психику трейдера. Но раздражительность, гнев, уныние — это тоже эмоции, и их тоже не должно быть в торговле. Почему? Ответ очевиден и банален: эмоциональность препятствует трезвому анализу.

( Читать дальше )

Jesse Lauriston Livermore 1877—1940

- 31 января 2012, 00:10

- |

Jesse Lauriston Livermore 1877—1940

— биржевой спекулянт начала 20-го века. Знаменит тем, что сумел несколько раз заработать и затем потерять состояния, исчисляющиеся миллионами долларов. Также известен своими короткими продажами во время биржевых крахов 1907 и 1929 годов.

Jesse Livermore родился в небольшом американском городке Шрусбери, штат Массачусетс. Он начал свою карьеру трейдера в возрасте пятнадцати лет. Он ушел из дома с согласия своей матери, потому что не захотел быть фермером, как его отец. В пятнадцатилетнем возрасте он добился прибыли $1000 (что эквивалентно примерно $20.000 в пересчете на современную стоимость доллара), совершая сделки в букмекерских конторах.

В течение жизни Livermore выигрывал и терял многомиллионные состояния. Наиболее известны его прибыли в $3 миллиона и $100 миллионов во время биржевых крахов 1907 и 1929 годов соответственно. Но позже он потерял все эти деньги.

( Читать дальше )

Ataman about trading

- 06 января 2012, 02:31

- |

Hello all.

My name is Aleksandr Yermachenko (aka ataman) and I'm the portfolio manager and stock market trader from Moscow, Russia.

My 1st trading day was in 1984 on FOREX market. After FOREX' volatility I think that U.S. stock market is very tranquil. Well, February 28, 1995 was my first day on U.S. stock market… funny but I bought AOL, CSCO and NSCP (Netscape)...

I use about 60 different trading techniques but I plan to use only 3-4 of them here...

It will be market timing investing. Mostly short term and mid term.

Sure that market timing is one of the best strategy to earn triple digits returns in a portfolio which Equity up to 70-100 Million of US dollars.

It seems to me that it will be intersting for you to see how market timing works.

I do not plan to sell options (calls or puts) simple because I think that selling volatility is much more risky way than anybody may imagine… I do not want to go Nick Leeson's way.

Most of deals will me at market opening and market closing… I do not plan to trade intraday, except of predefined stop-loss and stop-profit orders. Before a trading day I'll report possible orders for coming trading day. After end of a trading day I'll post deals, include deals I have made at market closing.

Also many orders will be 'limit @Open' type. This means that if price of a stock at market opening will be worse that '@Open' predefined price — the order will be cancelled and I do not trade such one.

Profitable trading to all,

Aleks

Технологии Александра Ермаченко (ataman)

( Читать дальше )

Я подвел СВОИ итоги 2011 года, а ВЫ?

- 27 декабря 2011, 18:26

- |

Я, конечно не мастер хорошо писать, но все же!!!

Итак, по порядку:

1- последний трейд по сбер фючу был закрыт по 8197,(был открыт лонг по 8140 в четверг, перенес до понедельника, не вижу смысла трейдить дальше) Что было сделано за этот год?

1- бросил пить вообще

2- стопы выставлять ВСЕГДА

3- нашел свой рабочий ТФ и зону комфортного трейдинга

4- Тестил много софта, пол года был Демо трейдером рынков США, ninja trader. Strategy desk. Multicharts. Rox. Thinkorswim. Amibroker. Tws. Ts lab.

5- Бросил торговать фюч РТС

6- Обнаружил свои слабые места (лень, не могу дистанцироваться от толпы, поиск сигнала по разным тф, постоянно меняю свои прогнозы, не высиживание прыбылного трейда, заходы на пол депо……..)

Парадоксы:

1-раньше как то получалось заработать на рынке не зная ничего абсолютно ( ни ТА ни ФА), сам пришел на рынок в мае 2007 участвовал в IPO втб, первые сделки пришлись на сентябрь 2008, покупал и продовал тупо по стакану, прибыль была!!!, а что сейчас??: вроде как знаю та и какой щас внешний фон царить на рынке, а счет худеет, имхо

( Читать дальше )

Итак, по порядку:

1- последний трейд по сбер фючу был закрыт по 8197,(был открыт лонг по 8140 в четверг, перенес до понедельника, не вижу смысла трейдить дальше) Что было сделано за этот год?

1- бросил пить вообще

2- стопы выставлять ВСЕГДА

3- нашел свой рабочий ТФ и зону комфортного трейдинга

4- Тестил много софта, пол года был Демо трейдером рынков США, ninja trader. Strategy desk. Multicharts. Rox. Thinkorswim. Amibroker. Tws. Ts lab.

5- Бросил торговать фюч РТС

6- Обнаружил свои слабые места (лень, не могу дистанцироваться от толпы, поиск сигнала по разным тф, постоянно меняю свои прогнозы, не высиживание прыбылного трейда, заходы на пол депо……..)

Парадоксы:

1-раньше как то получалось заработать на рынке не зная ничего абсолютно ( ни ТА ни ФА), сам пришел на рынок в мае 2007 участвовал в IPO втб, первые сделки пришлись на сентябрь 2008, покупал и продовал тупо по стакану, прибыль была!!!, а что сейчас??: вроде как знаю та и какой щас внешний фон царить на рынке, а счет худеет, имхо

( Читать дальше )

+ 450% за 7 недель!!!))) До конца года стоп-торги ! ! !

- 16 декабря 2011, 17:43

- |

Коллеги, приветствую)))

Год выдался честно скажу жеский, тяжелый, мозг был вынесен так, что мама не горюй!!!

1 ноября на одном из счетов осталось 100 тыс. руб. Сел я, почесал репу, и подумал, что хорошо бы к экспирации разогнать тыщ так до 500…

Вчерашний вечерний клиринг показал 548400 руб ))))

Не буду выкладывать стейтмент — просто лень!!! Хотите верьте-хотите нет!!!

Если бы регался на ЛЧИ, был 11-м по доходности в процентах...

— Торговал исключительно фьюч РИ.

— Отказался от овернайтов

— Резал убыточные сделки, сразу и не задумываясь.

— Вход всегда на 5-6 плечо

Стратегия очень рикованная-новичкам не советую!!!

Был один очень показательный день, когда я сходил в -18% ИЗ-ЗА ОСТАВЛЕННОГО ОВЕРНАЙТА, но затем все же вышео в +2%!!!

Ну и самое главное: 4-го ноября У МЕНЯ РОДИЛСЯ СЫН)))

( Читать дальше )

Год выдался честно скажу жеский, тяжелый, мозг был вынесен так, что мама не горюй!!!

1 ноября на одном из счетов осталось 100 тыс. руб. Сел я, почесал репу, и подумал, что хорошо бы к экспирации разогнать тыщ так до 500…

Вчерашний вечерний клиринг показал 548400 руб ))))

Не буду выкладывать стейтмент — просто лень!!! Хотите верьте-хотите нет!!!

Если бы регался на ЛЧИ, был 11-м по доходности в процентах...

— Торговал исключительно фьюч РИ.

— Отказался от овернайтов

— Резал убыточные сделки, сразу и не задумываясь.

— Вход всегда на 5-6 плечо

Стратегия очень рикованная-новичкам не советую!!!

Был один очень показательный день, когда я сходил в -18% ИЗ-ЗА ОСТАВЛЕННОГО ОВЕРНАЙТА, но затем все же вышео в +2%!!!

Ну и самое главное: 4-го ноября У МЕНЯ РОДИЛСЯ СЫН)))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал