SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Андрей Бежин (s_point)

Итоги дня: рост на ожидании ожиданий

- 07 августа 2012, 00:20

- |

C открытия дня было интересно наблюдать за доходностями — спред между испанскими 2-х и 10-летками расширился до максимумов — рынок верит в выкуп ближней части кривой

Главная надежда — конкретика со стороны ЕЦБ по поводу выкупа облигаций

Выступил член ЕЦБ Benoit Coeure

— Любые средства направить ликвидность напрямую к фирмам и домохозяйствам должны быть рассмотрены

— Забавный комментарий об ЛТРО – по его словам, последствия будут понятны, только когда мы увидим восстановление экономики

— У центробанков мира не было необходимости действовать сообща, чтобы предоставить ликвидность для снижения остроты долгового кризиса

Затем выступал член Буднесбанка Стрейтер. Он попытался успокоить рынки, высказав уверенность, что Меркель не разделяет опасения Драги о крушении евро. Стрейтер также добавил, что дебатам вокруг евро следует проходить в большем спокойствии. В то же время, по поводу выкупа бондов ЕЦБ позиция немцев не изменилась: они все также против

( Читать дальше )

Главная надежда — конкретика со стороны ЕЦБ по поводу выкупа облигаций

Выступил член ЕЦБ Benoit Coeure

— Любые средства направить ликвидность напрямую к фирмам и домохозяйствам должны быть рассмотрены

— Забавный комментарий об ЛТРО – по его словам, последствия будут понятны, только когда мы увидим восстановление экономики

— У центробанков мира не было необходимости действовать сообща, чтобы предоставить ликвидность для снижения остроты долгового кризиса

Затем выступал член Буднесбанка Стрейтер. Он попытался успокоить рынки, высказав уверенность, что Меркель не разделяет опасения Драги о крушении евро. Стрейтер также добавил, что дебатам вокруг евро следует проходить в большем спокойствии. В то же время, по поводу выкупа бондов ЕЦБ позиция немцев не изменилась: они все также против

( Читать дальше )

- комментировать

- 10 | ★4

- Комментарии ( 9 )

Передумали. Прогноз Николая Корженевского.

- 06 августа 2012, 12:28

- |

Мы покупаем AUDUSD, сохраняем прочие позиции, шорт в EURNZD закрыт по стопу.

Мы покупаем AUDUSD, сохраняем прочие позиции, шорт в EURNZD закрыт по стопу.В ходе пятничного торгового дня аппетит к риску восстановился полностью. Нервный четверг забыт, хотя фундаментальная ситуация в тот сложный день не отличалась от текущей. Рынок по-прежнему живет с одной стороны европейской историей, с другой — данными по экономике США. В части Старого Света все совершенно понятно. Марио Драги принял принципиальное решение поддержать долговой рынок, но пока не определился с методами и объемами. По всей видимости, основную часть функций на себя все же возьмет EFSF, а ЕЦБ при этом будет играть некую важную вспомогательную роль. Именно поэтому инвесторы не услышали от Драги ничего в ходе последней конференции. Инвесторы осознали высокую вероятность такого расклада с некоторым опозданием, и всю пятницу спешно его отыгрывали. CDS на Испанию и банки еврозоны резко подешевели на неплохих объемах, доходность облигаций упала. Если это уверенное движение продолжится, евро сможет автономно укрепляться против всех конкурентов на рынке.

( Читать дальше )

Провели вебинар. Всем спасибо за участие

- 06 августа 2012, 00:07

- |

Всем спасибо, кто принял участие.

Вебинары на смартлабе тут: webinar.smart-lab.ru/

Вы можете организовать свой вебинар на смартлабе, пока бесплатно.

Пишите мне.

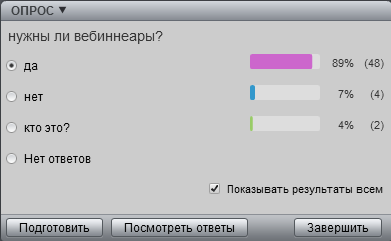

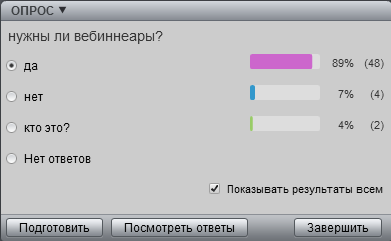

А вот несколько опросов, которые мы провели сегодня:

( Читать дальше )

Вебинары на смартлабе тут: webinar.smart-lab.ru/

Вы можете организовать свой вебинар на смартлабе, пока бесплатно.

Пишите мне.

А вот несколько опросов, которые мы провели сегодня:

( Читать дальше )

Ключевые события на предстоящую неделю

- 05 августа 2012, 22:05

- |

Бернанке выступит в начале недели дважды – однако напрягаться не стоит – следующая большая речь ожидается только в Джексон-Хоуле в конце августа. Забавно вообще сейчас читать, как уход от комментариев в среду и фраза о готовности к стимулирующим мерам воспринимается теперь позитивно, хотя в моменте все помнят разочарование.

У рынков есть все шансы продолжить тот рост, который ознаменовал собой конец недели. Песня старая –ожидания QE теперь уже и от ЕЦБ, переосмысление событий четверга привели рынки к росту в надеждах на качественный сдвиг в политике регулятора, а динамика бондов показывает, что покупки ЕЦБ ближнего конца кривой уже почти произошли. Тут главное, чтобы не было разочарований, но велика вероятность того, что на грядущем рынке мы будем холодны к негативу. Вообще, пятничные данные – идеальные для ожиданий QE3, которые имеют шансы нарастать к событиям в Джексон-Хоуле в конце месяца.

Что может помешать – споры и усиливающийся конфликт ЕЦБ и Бундесбанка. На этом фронте подвижек нет, а железный заслон в виде могущественных немцев не пройден. Также рынки могут разочароваться отсутствием конкретики от ЕЦБ – обещания это хорошо, а вот действия, или, хотя бы, конкретные слова – совсем другое.

( Читать дальше )

У рынков есть все шансы продолжить тот рост, который ознаменовал собой конец недели. Песня старая –ожидания QE теперь уже и от ЕЦБ, переосмысление событий четверга привели рынки к росту в надеждах на качественный сдвиг в политике регулятора, а динамика бондов показывает, что покупки ЕЦБ ближнего конца кривой уже почти произошли. Тут главное, чтобы не было разочарований, но велика вероятность того, что на грядущем рынке мы будем холодны к негативу. Вообще, пятничные данные – идеальные для ожиданий QE3, которые имеют шансы нарастать к событиям в Джексон-Хоуле в конце месяца.

Что может помешать – споры и усиливающийся конфликт ЕЦБ и Бундесбанка. На этом фронте подвижек нет, а железный заслон в виде могущественных немцев не пройден. Также рынки могут разочароваться отсутствием конкретики от ЕЦБ – обещания это хорошо, а вот действия, или, хотя бы, конкретные слова – совсем другое.

( Читать дальше )

Советы специалиста

- 05 августа 2012, 12:20

- |

Просто прочитайте.

Господа, эмоциональные трейдеры, вэбинарщики выходного дня. Вам советует настоящий трейдер:

1. Трейдинг, это работа, обычная работа.

2. Хороший спортсмен не перегорит перед стартом.

3. Имейте план, всегда имейте системный план. План должен был таким, что вам выгодно, чтобы цена шла в любую сторону. Тем более, если вы управляющий.

4. Если вас преследуют эмоции, сильные эмоции, то не приступайте к трейдингу, пока не избавитесь от них.

5. Если у вас не настроен терминал, который позволял бы вам в любой момент отойти от компьютера (хоть на день, хоть на год) и он сам за вас совершит все сделки «до исполнения», то не занимайтесь ДУ и не заводите серьезные деньги на счет.

6. Эмоции и доходный трейдинг НЕ СОВМЕСТИМЫ. Вы должны быть холодным трейдером.

7. Отсутствие технологий, систем управления, нужного терминала, быстрого интернета и прочих нужных вещей и трейдинг НЕ СОВМЕСТИМЫ.

Господа, эмоциональные трейдеры, вэбинарщики выходного дня. Вам советует настоящий трейдер:

1. Трейдинг, это работа, обычная работа.

2. Хороший спортсмен не перегорит перед стартом.

3. Имейте план, всегда имейте системный план. План должен был таким, что вам выгодно, чтобы цена шла в любую сторону. Тем более, если вы управляющий.

4. Если вас преследуют эмоции, сильные эмоции, то не приступайте к трейдингу, пока не избавитесь от них.

5. Если у вас не настроен терминал, который позволял бы вам в любой момент отойти от компьютера (хоть на день, хоть на год) и он сам за вас совершит все сделки «до исполнения», то не занимайтесь ДУ и не заводите серьезные деньги на счет.

6. Эмоции и доходный трейдинг НЕ СОВМЕСТИМЫ. Вы должны быть холодным трейдером.

7. Отсутствие технологий, систем управления, нужного терминала, быстрого интернета и прочих нужных вещей и трейдинг НЕ СОВМЕСТИМЫ.

Сливаем воду. Немцы категорически против выкупа облигаций Испании и Италии.

- 05 августа 2012, 12:15

- |

Как и следовало ожидать слухи о выкупе облигаций пигсов остаются пока слухами. Пила продолжится пока не будет ясности с реальными антикризисными шагами в Европе. Это произойдет не раньше сентября. Вот, что заявили немцы в субботу:

«Министр иностранных дел Германии Гидо Вестервелле выступил категорически против увеличения Европейского стабилизационного механизма. Он также отверг идею скупки европейских гособлигаций.

Министр иностранных дел Германии Гидо Вестервелле (Guido Westerwelle) категорически отвергает идею расширения Европейского стабилизационного механизма (ESM) и скупки государственных облигаций европейских стран, передает в субботу, 4 августа, агентство dpa. „Я не могу себе представить, чтобы за политику неограниченной солидарной долговой ответственности Германии проголосовало большинство в бундестаге. Я как депутат также не смог бы выступить в ее поддержку“, — сказал немецкий министр журналу Focus. По его словам, парламент ФРГ следует понимать как „блюстителя немецких налоговых средств. Наш девиз — не “больше тратить», а «лучше тратить». Подробней тут.

http://www.dw.de/dw/article/0,,16144755,00.html?maca=rus-rss-ru-news-4383-xml-mrss

Психология трейдинга. Часть 2. Special for Smart-Lab

- 04 августа 2012, 20:44

- |

Добрый день, уважаемые читатели!

Как и обещал, выкладываю вторую часть Психологии трейдинга. Здесь мы рассмотрим методику формирования Интуитивной базы в дискреционной торговли. Для тех, кто не в теме, я настоятельно рекомендую прочитать

Часть 1. Special for Smart-Lab.

По сути, перед нами стоит задача сформировать часть своего бессознательного, научиться эффективно взаимодействовать со своей Интуицией, зарабатывать за счет этого деньги. Интересная задача, не правда ли.

Итак, приступим.

Для достижения цели предлагаю разделить весь трейдинг на две части: твердое и мягкое.

Твердое в трейдинге — это статические правила, которые работают практически всегда (в 95-99% случаев). К твердому можно отнести Тактический мани-менеджмент. Подробнее можно прочитать Здесь.

В большинстве работ по ТММ приводятся примерно одни и те же цифры, инструменты и методы, что говорит о практической эффективности выше упомянутых. Выполнение подобных правил на практике весьма объективно, потому что всегда есть возможность видеть собственный финансовый результат как во время сделки, так и в паузах между ними. Данный финансовый результат нужно сверять с уже заранее готовой собственной системой, делая соответствующие выводы:

( Читать дальше )

Как и обещал, выкладываю вторую часть Психологии трейдинга. Здесь мы рассмотрим методику формирования Интуитивной базы в дискреционной торговли. Для тех, кто не в теме, я настоятельно рекомендую прочитать

Часть 1. Special for Smart-Lab.

По сути, перед нами стоит задача сформировать часть своего бессознательного, научиться эффективно взаимодействовать со своей Интуицией, зарабатывать за счет этого деньги. Интересная задача, не правда ли.

Итак, приступим.

Для достижения цели предлагаю разделить весь трейдинг на две части: твердое и мягкое.

Твердое в трейдинге — это статические правила, которые работают практически всегда (в 95-99% случаев). К твердому можно отнести Тактический мани-менеджмент. Подробнее можно прочитать Здесь.

В большинстве работ по ТММ приводятся примерно одни и те же цифры, инструменты и методы, что говорит о практической эффективности выше упомянутых. Выполнение подобных правил на практике весьма объективно, потому что всегда есть возможность видеть собственный финансовый результат как во время сделки, так и в паузах между ними. Данный финансовый результат нужно сверять с уже заранее готовой собственной системой, делая соответствующие выводы:

( Читать дальше )

"Побеждает тот, кто умеет ждать"

- 27 июля 2012, 18:49

- |

Труды посвящаются:

Тимофею Мартынову. Как помню, недавно он просил побольше постов именно об инвестировании.

Цель трудов:

расширение околорыночного кругозора

Если Вам показалось, что в данном посте содержутся рекомендации — Вам показалось

Начнем

У некоторых людей есть предубеждение того, что фундаментальный анализ не работает. Мне бы хотелось с ними подискутировать.

Для проведения данного анализа, я взял топ — 50 акций по совокупным торговым объемам за последние полгода, затем отбросил все, те которые за полгода показали результаты ниже индекса ММВБ по доходности (я к сожалению не учитывал дивиденды, за что прошу меня простить). Все же для частного инвестора есть 2 принципа:

А). Купил — Держи

б). Не используй плечо

Так в итоге, может ли это принести результат? Так как, мы не смотрет на неликвид, давайте сначала обратимся к вопросам связанным с ликвидностью рынка.

( Читать дальше )

Тимофею Мартынову. Как помню, недавно он просил побольше постов именно об инвестировании.

Цель трудов:

расширение околорыночного кругозора

Если Вам показалось, что в данном посте содержутся рекомендации — Вам показалось

Начнем

У некоторых людей есть предубеждение того, что фундаментальный анализ не работает. Мне бы хотелось с ними подискутировать.

Для проведения данного анализа, я взял топ — 50 акций по совокупным торговым объемам за последние полгода, затем отбросил все, те которые за полгода показали результаты ниже индекса ММВБ по доходности (я к сожалению не учитывал дивиденды, за что прошу меня простить). Все же для частного инвестора есть 2 принципа:

А). Купил — Держи

б). Не используй плечо

Так в итоге, может ли это принести результат? Так как, мы не смотрет на неликвид, давайте сначала обратимся к вопросам связанным с ликвидностью рынка.

( Читать дальше )

Ликвидность: Итоги недели (23-27 июля 2012).

- 27 июля 2012, 17:10

- |

Итоги недели:

На этой неделе ЦБР предложил рынку максимальный лимит — 1,970 трлн. (против 1,590 трлн. неделей ранее). При этом привлечение было не намного больше — 1,356 трлн. (неделю/2 недели назад 1,248 и 1,3330 трлн. соответственно).

В этом году, начиная с весны ЦБР начал активно поддерживать рынок деньгами (что является следствием текущей политики ЦБР — инфляционного таргетирования) — видимо предложение денег будет только расти. А значит банки начнут более активно перераспределять средства — на коррсчета, на междилерское РЕПО, на МБК, оживятся покупки на РФР (акции и облигации).

Пока основной фактор, который может сдерживать это «перераспределение» — возможный «кризис доверия» (который будет частным случаем дефицита ликвидности). Так вот, если банки не будут закрывать лимиты друг на друга, и если ЦБР продолжит вливания (а он должен будет продолжать) => рост на фондовом рынке весьма ожидаем.

( Читать дальше )

На этой неделе ЦБР предложил рынку максимальный лимит — 1,970 трлн. (против 1,590 трлн. неделей ранее). При этом привлечение было не намного больше — 1,356 трлн. (неделю/2 недели назад 1,248 и 1,3330 трлн. соответственно).

В этом году, начиная с весны ЦБР начал активно поддерживать рынок деньгами (что является следствием текущей политики ЦБР — инфляционного таргетирования) — видимо предложение денег будет только расти. А значит банки начнут более активно перераспределять средства — на коррсчета, на междилерское РЕПО, на МБК, оживятся покупки на РФР (акции и облигации).

Пока основной фактор, который может сдерживать это «перераспределение» — возможный «кризис доверия» (который будет частным случаем дефицита ликвидности). Так вот, если банки не будут закрывать лимиты друг на друга, и если ЦБР продолжит вливания (а он должен будет продолжать) => рост на фондовом рынке весьма ожидаем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал