Избранное трейдера Андрей Бежин (s_point)

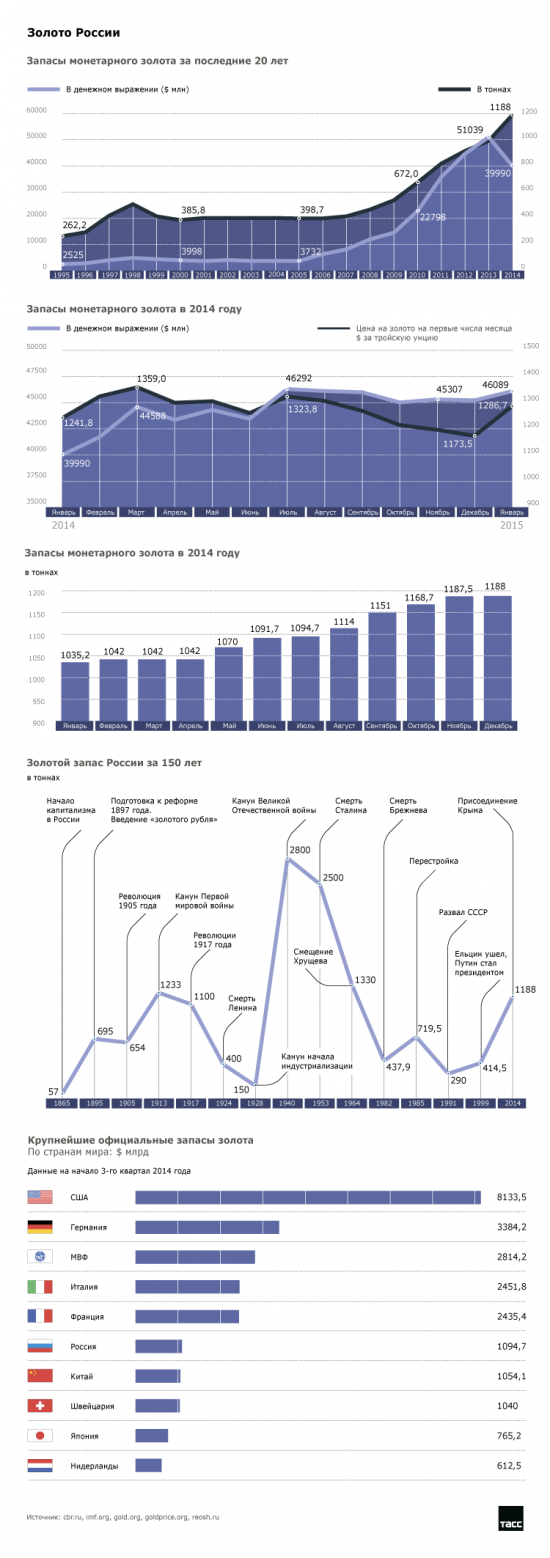

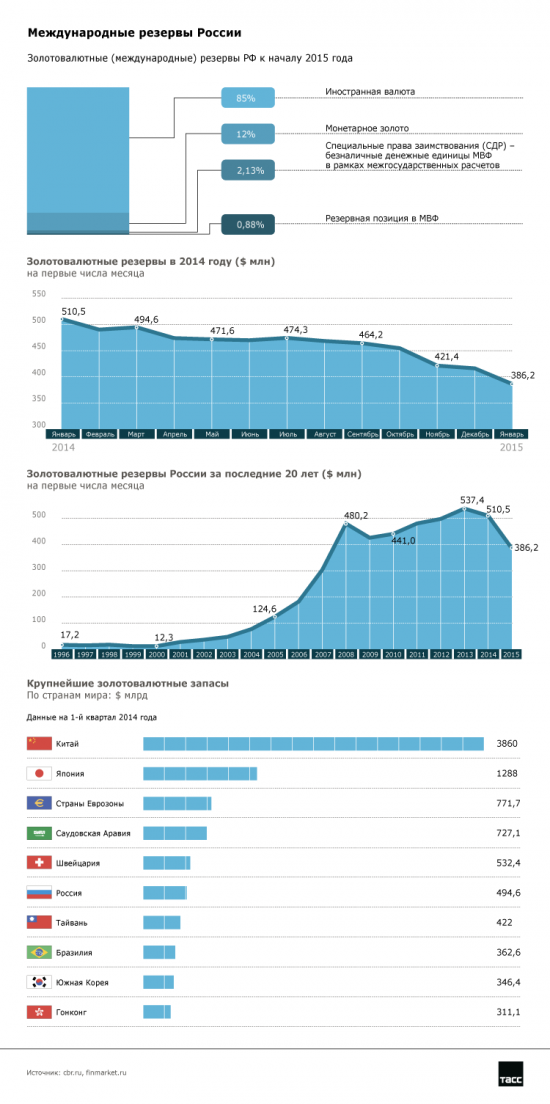

Золото России. Запасы монетарного золота за последние 20 лет. Международные резервы России

- 06 марта 2015, 10:28

- |

- комментировать

- 23 | ★13

- Комментарии ( 5 )

БКС через ЕБС для торговли на NYSE, или почему не стоит доверять этому брокеру в этом варианте...

- 03 марта 2015, 14:58

- |

Около двух месяцев назад решил начать торговлю на фондовом рынке, и впервые столкнулся с проблемой выбора брокера. Так как живу в России — Новосибирске, а с офшорами связываться не особо хочется в нашем нестабильном мире, решил сделать выбор среди российских брокеров. С Финамом до этого была неприятная ситуация по инвестициям (потеря от вклада около 50% за год!!! при заявленном максимуме их сотрудников в 20%), поэтому оставался БКС, Открытие ну и еще парочка. Дабы упредить вопрос, почему не у американского брокера скажу сразу — мне интересен дэйтрейдинг, а он от 25000$ при количестве торговых операций >3 и такой суммой я пока не располагаю.

В общем выбор остановил на БКС, так как он просил не настолько много, минимум 5000$. Оставил заявку на сайте, мне перезвонила «Финансовый советник», спросила что именно интересует и есть ли необходимый минимум в 300 тысяч рублей, на что был получен утвердительный ответ. На этом решили разговор перенести уже в их офис и подробно обсудить на месте.

( Читать дальше )

Анализ Intel Corp. (INTC)

- 25 февраля 2015, 10:47

- |

Высокотехнологичный сектор в США после резкого взлета в 2012-2013 году значительно снизило темпы роста. В минувшем году общий рост акций сектора Tehnology в США составил лишь 7.2%.

Высокотехнологичный сектор в США после резкого взлета в 2012-2013 году значительно снизило темпы роста. В минувшем году общий рост акций сектора Tehnology в США составил лишь 7.2%.Похоже, что новый ИТ бум на американском рынке подходит к концу. Однако в отличие от лопнувшего в начале 2000-х пузыря доткомов, в этот раз ситуация несколько иная...

Читать дальше: http://utmagazine.ru/posts/6571-analiz-intel-corp-intc

Крупнейшие компании мира в сравнении с капитализацией Apple

- 24 февраля 2015, 17:36

- |

Рост котировок акций компании Apple (AAPL) выше уровня 130 долларов привел к тому, что сейчас бумаги более чем в два раза отклонились от своей 50-ти дневной скользящей средней. Это говорит о сильной перекупленности в бумаге, поэтому скоро весьма вероятно обратное движение.

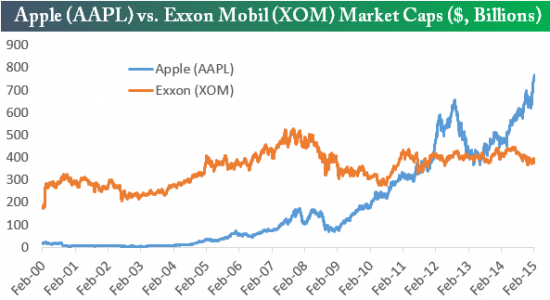

Сегодня капитализация Apple (AAPL) превышает рыночную стоимость всех бумаг в индексе S&P 600 Small Cap, а также в два раза больше стоимости второй по величине компании в мире — гиганта Exxon Mobil. Посмотрите на график рыночной капитализации двух компании с 2000 года по текущие дни.

Еще 15 лет назад дела у Apple шли совсем неважно — в декабре 2000 года рыночная капитализация компании составляла 4,65 млрд. Сегодня стоимость компании превышает 770 млрд долларов!

Аналитики из Bespoke Investment собрали список из 40 крупнейший бумаг в индексе S&P 500 и для каждой из них указали множитель (во сколько раз надо вырасти компании, чтобы достигнуть размера Apple). Например, Apple сегодня в три раза больше таких компаний какGeneral Electric(GE),

( Читать дальше )

Убыток банковской системы в 2015г. может достигнуть 2 триллионов рублей. Интервью с Наталией Орловой, главным экономистом Альфа-Банка.

- 22 февраля 2015, 16:44

- |

Банки манипулируют ценой нефти. СМИ их прикрывают

- 22 февраля 2015, 14:15

- |

Общий смысл статьи: СМИ говорят, что им велено, это «говорящие головы», не более…

www.rollingstone.com/politics/news/wikileaks-cables-show-speculators-behind-oil-bubble-20110526

Wikileaks: Спекулянты надули нефтяной пузырь

Когда цены на нефть выросли до $ 147 за баррель летом 2008 года, житейская мудрость решила, что нормальные вопросы спроса и предложения были причиной. И администрация Буша (в виде Комиссии по торговле товарными фьючерсами), и большинство из Уолл-стрит (как средства массовой информации, так и рыночные аналитики) обвинили такие факторы, как рост спроса на нефть со стороны Китая, и неспособность американцев воспрепятствовать всплеску цен на нефть.

Goldman Sachs в это же время возмутительно прогнозировал «супер шип», который может вызвать рост цен на нефть $ 200 за баррель. Чем реально занимался этот банк на рынке нефти хорошо описано в посте smart-lab.ru/blog/238457.php#comment3606855

Но, благодаря Wikileaks, теперь мы знаем, что, когда администрация Буша потянулась к Саудовской Аравии летом 2008, чтобы попросить их увеличить добычу нефти для снижения цен, саудовцы ответили, что они с трудом находят покупателей для своей нефть, и вместо этого попросили администрацию Буша обуздать спекулянтов с Уолл-стрит. Саудовские министры неоднократно говорили представителям администрации Буша, что увеличение производства может оказаться контрпродуктивным.

( Читать дальше )

Как обрушили рубль в декабре

- 21 февраля 2015, 22:31

- |

В декабре доллар задрали против рубля ровно по той же схеме, что и нефть летом 2008. Вот как описывают эту операцию.

http://www.forbes.com/forbes/2009/0413/096-sachs-semgroup-goldman-goose-oil.html

Общий смысл статьи такой.

Goldman Sachs был в центре банкротства нефтетрейдера Semgroup.

Semgroup работал через агента J. Aron, который был крупнейшим контрагентом Semgroup, в торговле как физической нефтью, так и бумажной, в виде опционов и фьючерсов. В конце 2007 Semgroup заключила договор с Ароном. Компании начали торговать и фьючерсы на нефть и физическую нефть. J. Aron отправлено большое количество нефти, который она купила от Semgroup к Coffeyville, Kans. НПЗ, в котором Goldman владеет 30% акций. В феврале 2008 года Semgroup продает Арон опционы на 500 000 баррелей нефти с поставкой в июле с ценой исполнения $ 96 за баррель. Между тем 5 июня, без новостей и катализаторов, фьючерсы на нефть подскочили $ 5 за баррель, самый большой однодневный скачок с момента начала первой войны в Персидском заливе. На следующий день, без новостей, цена подскочила еще на $ 10 до $ 138. Трейдеры говорят, что в дни, предшествовавшие до пика $ 147, который произошел 12 июля, то есть накануне поставки, везде был запах крови. Это означало, что на пике потери Semgroup по каждому баррелю составляли $ 51, или $ 25,5 млн на всей позиции. Goldman говорит, что «не может прокомментировать торговых позиций контрагентов». Когда нефть достигла своего пика в июле, у Semgroup закончились деньги для удовлетворения маржинальных требований по опционным контрактам у него с Ароном. Контракты приносили потери $ 350 млн. Отчаявшись, чтобы выжить, Semgroup просил Арон оплатить $ 430 млн, как задолженность по физической нефти. Арон сказал нет и потребовал немедленной выплаты убытков по опционам. С банкротством, Арон согласился заплатить Semgroup только $ 90 млн для урегулирования учетных записей. Это было не достаточно для десятков производителей нефти, которым еще не были выплачены за $ 430 млн за нефть, которую Semgroup поставила Арон.

( Читать дальше )

Чудеса подсознания

- 19 февраля 2015, 22:19

- |

Сегодня здесь наткнулся на тему про память, хотел там прокомментировать пару мыслей, но получилось бы слишком громоздко, поэтому решил вывести наблюдения и размышления в отдельную тему.

Вообще память очень сильно связана с подсознанием. А подсознание до сих пор изучают ученые и изучать его будут еще до бесконечности долго. Хотя сейчас уже известно, что с помощью гипноза можно вытащить любое воспоминание. И в подсознание записывается сразу вся информация, которую видит, слышит, чувствует человек, даже если его фокус внимания сконцентрирован на чем то одном. Так, например, достаточно посмотреть на лист бумаги с написанным на нем текстом буквально секунду и в нашу память тут же весь этот текст записывается с точностью до запятой. И при желании можно впомнить, чем ты занимался на свой 5-й день рождения в 10 часов 40 минут утра ))

Об этом пишут много и говорят и показывают по телевизору в умных передачах. Но речь пойдет немного о другом. Я приведу пару приемов работы со своим подсознанием. Но чуть позже (самое вкусное в конце). А сейчас представим себе ситуацию — жена позвонила мужу и попросила его НЕ ЗАБЫТЬ купить по дороге домой зубную пасту. Муж закончил работу, поехал домой и конечно же забыл, о чем ему и напомнила жена по его приезду. Знакомая ситуация? ) Дело здесь не только в плохой памяти мужа, да и не факт, что память у него плохая. Дело еще и в том, что человеческое подсознание не воспринимает предлог «не». Именно поэтому гипнотизеры во время гипноза или НЛП-шники дают четкие установки своим гипнотизируемым клиентам без предлогов типа «не» или слов «нельзя», короче без отрицаний. К сожалению некоторые составители плакатов-лозунгов не владеют таким знанием. Поэтому мы часто можем встретить такие таблички в разных местах «здесь мусор НЕ бросать», «НЕ жгите лес», «скажи наркотикам НЕТ» и т.д. Человек такое интересное существо, а подсознание и вообще мыслительный процесс настолько удивительны, что иногда просто начинаешь думать, что это все какая то фантастика. Мы мыслим образами и когда мы читаем такую надпись — «здесь мусор не бросать» то в нашей голове рисуется картина — это место и как ктото бросает мусор, все это записывается, как программа, как модель поведения в наше подсознание. И если легкозомбируемому человеку показать такую табличку несколько раз, то вскоре он чисто подсознательно начнет выбрасывать мусор именно в этом месте. Хорошо хоть на пачках сигарет сейчас научились правильно писать — курение вредит вашему здоровью. Видимо эту надпись составляли грамотные люди ) Именно поэтому гораздо эффективнее в отношениях с людьми использовать прямые, четкие, понятные выражения без отрицаний. А таблички " здесь мусор не бросать" можно заменить например на «будьте аккуратны, сохраняйте чистоту» или «не жгите лес» — «сохраняйте лес, он дает вам жизнь». Такие позитивные микропрограммы будут создавать приятные образы и ассоциации и будут гораздо более эффективны. Все это можно с успехом применять и в бизнесе и в отношениях с противоположным полом, с детьми особенно надо быть аккуратным, они впитывают все как губки.

( Читать дальше )

Опционы бывают разные…

- 18 февраля 2015, 13:39

- |

Когда я только начинала свой путь в торговле опционами, у меня разбежались глаза от множества их видов. Думаю, с каждым так происходит. Любой трейдер в начале пути оказывается на распутье, не зная, какой вид опционов лучше выбрать. Интернет-ресурсы твердят, что у каждого подвида есть свои плюсы и минусы. Так ли это, я не собираюсь оспаривать. Просто расскажу немного о своем опыте и личных выводах. Что понравилось, а что нет, и на чем я, в конце концов, остановила свой выбор.

Классика жанра

Безусловная классика жанра – классические бинарные опционы. Опционы, какими мы их себе представляем, едва речь заходит о торговле опционами. Этот вид придется по душе консерваторам. Я довольно долго работала именно с этим типом, пока мне не захотелось чего-то новенького и, не побоюсь признаться, более острых ощущений. Но если вы – новичок, или просто не поклонник риска, то очень рекомендую именно этот вид. Краткая характеристика – в случае ошибки в вашем распоряжении есть три секунды, чтобы отменить сделку, однако сделать это можно не более двух раз подряд. Стабильная и фиксированная прибыль, к тому же известная заранее.

( Читать дальше )

Кто пострадал от действий брокера ООО БКС Премьер (и БКС Кипр Лимитед)

- 18 февраля 2015, 10:53

- |

Всем добрый день!

Хочу найти пострадавших клиентов БКС Премьер, чтобы разобраться в ситуации и решить проблему, а так же получить комментарии специалистов или компетентных в этой области форумчан и трейдеров, заранее всем признателен.

А ситуация следующая:

Крайне негативное впечатление произвел брокер БКС, в частности ООО БКС Премьер (филиал в г. Ижевск): по рекомендации фин. советника решил попробовать коробочные структурные продукты (далее СП) в валюте, 2 СП не сработали и убыток от вложенных средств составил 2,5% после входа в первый СП («Стабильный рынок»), я решил вывести денежные средства, но фин советник настоятельно рекомендовала не спешить и сказала, что без проблем можно выйти в "+", перевложив деньги в СП «Феникс» (стандартный коробочный продукт без участия инвестора на основе рекомендаций аналитиков БКС и фин. советника), который будет реализован на основе некой опционной стратегии на американском рынке, которую в полной мере БКС не раскрывает, но оговариваются общие принципы выхода из СП и потенциальный доход, суть СП следующая: сумма диверсифицировалась на опционы по акциям 4-х американских компаний: 1) обыкновенные акции

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал