Избранное трейдера Алексей Севастьянов

Дилетантство страшнее коронавируса, эстафета переходит к ФРС. Обзор на предстоящую неделю от 15.03.2020

- 15 марта 2020, 22:34

- |

По ФА…

Заседание ЕЦБ

ЕЦБ принял решение сохранить ставки неизменными, но при этом принял ряд мер, которые должны добавить ликвидность в систему.

Решения, принятые ЕЦБ:

— Увеличение программы QE на 120 млрд евро «до конца года»;

— Добавление ликвидности через дополнительные аукционы LTRO;

— Снижение ставок по LTRO;

— Временное снижение требований к резервам банков.

Ключевые моменты пресс-конференции Лагард:

— Лимиты по покупке активов одного эмитента останутся неизменными.

Программа QE не имеет ежемесячного объема, ключ капитала будет нарушаться в процессе покупок, ибо программа QE обладает гибкостью, но при завершении программы QE все покупки будут сведены с учетом ключа капитала стран Еврозоны.

— ЕЦБ ожидает увеличение выпуска ГКО странами Еврозоны, в частности для финансирования системы здравоохранения, что позволило нам увеличить программу QE без нарушения лимитов.

— Депозитная ставка ЕЦБ не достигла нижней границы, на текущем заседании нет необходимости в снижении ставок.

Если в будущем возникнет такая необходимость – ставка может быть снижена.

— ЦБ не должен и не может стать первой линии обороны при эпидемии коронавируса.

Нужен амбиционный и быстрый фискальный ответ на уровне правительств Еврозоны, только в таком случае можно рассчитывать на то, что шок от эпидемии коронавируса будет временным, а восстановление экономики быстрым.

Я надеюсь, такой пакет стимулов будет принят Еврогруппой на заседании 16 марта.

( Читать дальше )

- комментировать

- 4.2К | ★4

- Комментарии ( 36 )

Подборка книг для финансиста

- 15 марта 2020, 11:43

- |

Фундаментальная оценка

Инвестиционная оценка. Инструменты и методы оценки любых активов

Асват Дамодаран

Если кратко, то этот шлакоблок в 5 кг про Ебетду. Оцениваем отчёты, покупаем акции, получаем дивиденды.

- Полный спектр моделей, используемых аналитиками для оценки.

- Примеры из реального мира, во всем их несовершенстве и со всеми особенностями.

- Иллюстрации с различных рынков, находящихся как в США, так и за их пределами.

- Изменение параметров оценки в зависимости от конкретных условий.

- Выбор моделей оценки: чем руководствоваться?

Ориентирована на менеджеров высшего звена, предпринимателей, инвесторов, профессиональных оценщиков, сотрудников инвестиционных компаний и банков, а также преподавателей и студентов.

( Читать дальше )

- комментировать

- 30.5К |

- Комментарии ( 26 )

Зачем суетиться со входом? Есть история, но Лох не мамонт

- 13 марта 2020, 23:05

- |

Чё вы бл%ть ёрзаете?))) вам что, деньги карман жмут? Школота несусветная не знает куда свои жалкие 1000 баксов присунуть, тьфу.

А теперь по делу.

Ниже 2 графика. Индекс МОСБИРЖ и фРТС. На фДолларРубль пока пох, не затрагиваю.

Вот вы мне скажите, зачем жопой ёрзать, если в 2008 году мы спокойно развернулись и пошли на рост? Ну вот зачем?

Так же, господа и дамы, сэры и сэрихи, обращаю ВАШЕ внимание, не будьте лохами калечными, посмотрите историю, посмотрите… Мы падаем. Основы млять рынка, что надо, чтобы крупняк перевернул позу и перешёл в рост? Ну неужели вы думаете, что сейчас будет V образный рост? Ну прям сразу на рост? Хаха, лучше перечислите мне деньги сразу, один хер вы сольетесь.

Перед ростом, всегда кидают лохов и хомячье, ну без этого нельзя. Ждите, сейчас отростём чуток, потом всех лохов загонят на свинобоюню, где лимитами кровушку засосут, ну а потом рост.

Точки входа на Д1 явные в такие «красные» дни.

На графиках всё.

( Читать дальше )

Ускорение Квика. Все что нужно знать про мультипликаторы. Коллекция паттернов.

- 13 марта 2020, 13:08

- |

Но сначала начнём с напоминалок!

✅Уже завтра опционная конфа в Москве, все подробности тут.

✅Конференция 21 марта в Калининграде состоится! Регистрация тут

🛑Конференцию смартлаба 16 мая мы переносим на осень по причине коронавируса. Это было ваше решение.

Продолжается сезон отчётов, а это повод заработать приз в 750 рублей за лучший комментарий к отчётам. Что для этого нужно сделать? Перейти в наш экономический календарь акций, посмотреть какая компания и когда будет отчитываться и в дату отчёта написать самый лучший комментарий. И все, приз твой!

Ну а теперь к пользе прошлой недели!

⭐️157❤️273 QUIK. Реальные шаги для ускорения работы терминала.

⭐️156❤️252 Мультипликаторы – все, что вам нужно знать!

⭐️125❤️163 Таблица хороших паттернов

⭐️83❤️450 Заметки по трейдингу от Turbo Pascal

⭐️19❤️160 Что делать если у вас маржин колл?

⭐️41❤️95 Инструкция для тех, кто хочет не платить налог на валюту👍

Самые полезные посты, которые не присутствуют у нас в рассылке, вы можете найти в нашем телеграме, куда мы выкладываем только самую пользу и самый сок @smartlabnews

QUIK. Новичкам советы

- 11 марта 2020, 20:49

- |

Квик. Новичкам.

Если виснет терминал и долго грузит.

После этих параметров работа заметно улучшится.

Итак, начнём.

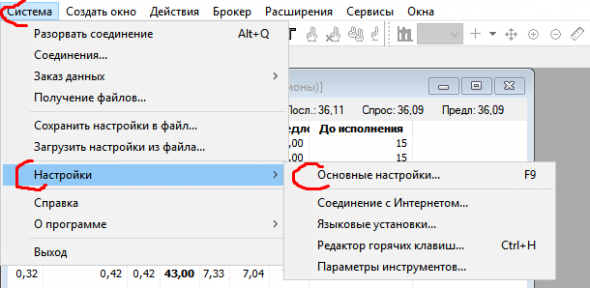

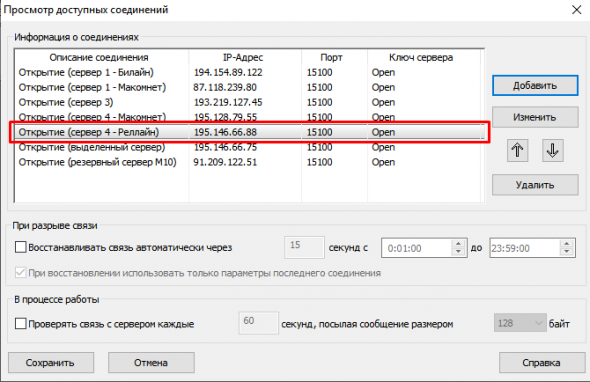

Про сервера.

Лайфхак 1.

Звоните брокеру и узнаете у него пустой сервер, а не основной. Он работает лучше.

Картинка 1

У меня Открытие брокер.

Далее.

Как сделать чтобы квик не тормозил и работал быстрее?

— Есть ряд рецептов.

Далее делаем как у меня.

Картинка

( Читать дальше )

- комментировать

- 24.5К |

- Комментарии ( 35 )

Непростой алгоритм, или как выжить трейдеру

- 08 марта 2020, 20:08

- |

Алгоритм не включает в себя процессы управления капиталом, а относится именно к торговле.

Вот он:

1. Разработать или откорректировать существующую торговую систему (ТС), то есть описать:

— Условия и правила входа в позицию. Когда входить, каким

объемом, в какой инструмент.

— Условия и правила выхода из позиции. Когда выходить,

каким объемом.

2. Изложить ТС по пунктам на бумаге или электронном носителе.

3. Приступить к торговле строжайше следуя сформулированной ТС.

4. Если ТС не отвечает ожиданиям, то прекратить торговлю.

5. Вернутся к пункту 1 и далее последовательно.

( Читать дальше )

Переход на летнее и зимнее время в 2020 году.

- 07 марта 2020, 20:36

- |

Коллеги, думаю эта информашка вам пригодится, в связи с переходом на летнее время начиная с понедельника 9 марта (кстати наша биржа отдыхает) статистические данные из-за океана к нам будут приходить на 1 час раньше.

А вот общие данные по переходу на летнее и зимнее время в 2020 году.

США, Канада:

на летнее время — во второе воскресенье марта (с 7 на 8 марта 2020 г. в 02:00).

на зимнее время — в первое воскресенье ноября (с 31 октября на 1 ноября 2020 г. в 02:00).

Евросоюз, Великобритания:

на летнее время — в последнее воскресенье марта (с 28 на 29 марта 2020 г. в 01:00).

на зимнее время — в последнее воскресенье октября (с 24 на 25 октября 2020 г. в 01:00).

Китай, Южная Корея, Япония, Индия, Саудовская Аравия и др. (более 170 стран мира), не переводят стрелки часов.

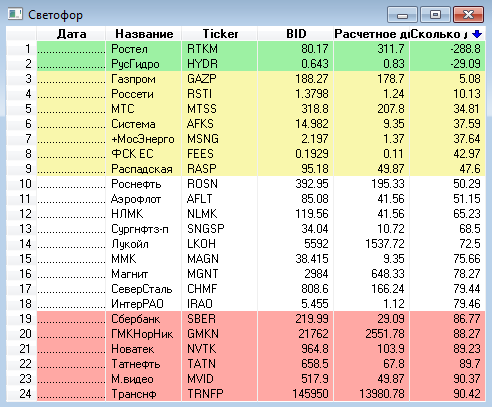

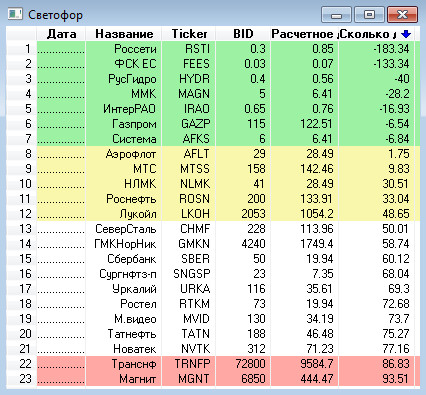

светофор

- 07 марта 2020, 19:04

- |

за последние 15 лет было два серьезных пролива акций: 2008 и 2014

в 2008 был великий исход инвесторов с рынка акций, фактически это было обнуление рынка.

логично предположить, что новое дно не может быть сильно ниже предыдущего за счет обесценения рублей.

на случай очередного пролива у меня припасен скрипт- Светофор.

суть скрипта- отслеживать дистанцию до дна, которое представляет собой лои 2008 года+накопленная инфляция.

как пользоваться скриптом:

1. укажите инфляцию с 2008 года (накопленная инфляция 2009-2019= 107.8%)

2. добавьте нужные тикеры по аналогии с предыдущими.

подсветка строк:

зеленым- цена ниже уровня инфляции

желтым — до дна менее 50%

красным — до дна более 80%

сортировка колонок по ctrl+клик

что должно получиться:

пролив 2014 года:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал