SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера obges

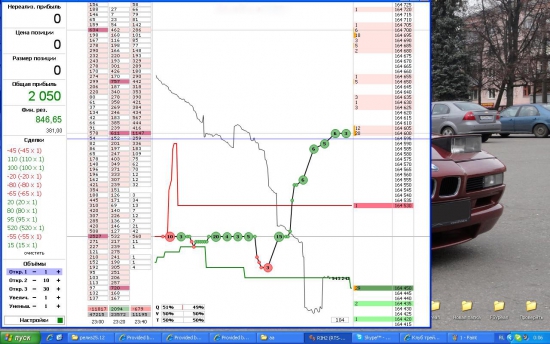

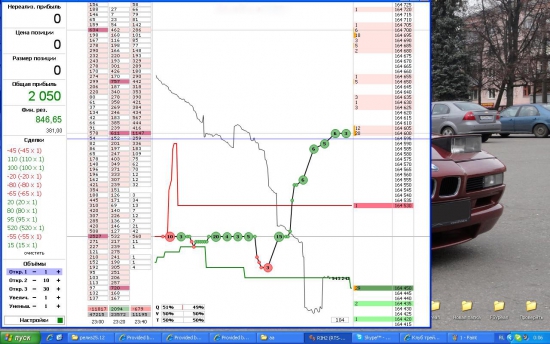

СуперМегаКлевый ПРИВОД для СКАЛЬПИНГА и ИНТРАДЕЯ EasyScalp...

- 16 февраля 2012, 10:25

- |

Представляю безаппеляционно САМЫЙ ЛУЧШИЙ привод в мире для торговли на рассейском рынке… - http://easyscalp.ru/

Сравнивал со всеми лучшими известными образцами современного приводостроения… кроме привода Бондарчука (но А-лаб сами в этом виноваты… у них тестовая лицензия под Плазу2 стоит как крыло самолета… ТЕСТОВАЯ!!!)

( Читать дальше )

Сравнивал со всеми лучшими известными образцами современного приводостроения… кроме привода Бондарчука (но А-лаб сами в этом виноваты… у них тестовая лицензия под Плазу2 стоит как крыло самолета… ТЕСТОВАЯ!!!)

( Читать дальше )

- комментировать

- 1.3К | ★19

- Комментарии ( 31 )

Вводим понятия "умные продажи" и "агрессивные продажи"

- 16 февраля 2012, 08:45

- |

Много вчера утром говорилось про то, как убиты были на гэпе «медведи», что эмоциональный «шортокрыл» вынес мозг, про ловушки и т.п. Оно, конечно, имеет место быть. НО. Разберем ситуацию в профиль. А лучше – в объемный профиль) Берем Сбер.

Чтобы не пугать народ непонятными картинками, объясню на пальцах. Красные прямоугольники – инициирующие продажи, синие – покупки. График 10-минутный. Инициирующие – это когда рыночной заявкой бьют по лимитированной, чтобы сдвинуть рынок.

Так вот, все шорты были закрыты в первые 10 минут открытия сессии, в диапазоне 97,45- 97,75 р. (~60% объема). Однако в диапазоне 97,3 – 97,45 (~40%) мы видим продажи, т.е. по сути фиксинг длинных позиций. Объем первых 10 минут не превышает 2-3% общего объема сессии.

О чем нам это говорит? Первое – серьезного «шортокрыла» не произошло, это обычный шум на рынке. Второе (на что и нужно обратить основное внимание) – «медведи» на рынке с крепкими яйцами, т.е. формируют среднесрочные позиции (к примеру, продают спот в ГП И Сбере, и параллельно шортят фьюч РТС), это не краткосрочные спекули и не овернайтеры. Кэша у них предостаточно, лимитов на наш рискованный рынок у них хватит до уровней 100 -102 р. (~1620 по ММВБ, что не исключает

( Читать дальше )

Чтобы не пугать народ непонятными картинками, объясню на пальцах. Красные прямоугольники – инициирующие продажи, синие – покупки. График 10-минутный. Инициирующие – это когда рыночной заявкой бьют по лимитированной, чтобы сдвинуть рынок.

Так вот, все шорты были закрыты в первые 10 минут открытия сессии, в диапазоне 97,45- 97,75 р. (~60% объема). Однако в диапазоне 97,3 – 97,45 (~40%) мы видим продажи, т.е. по сути фиксинг длинных позиций. Объем первых 10 минут не превышает 2-3% общего объема сессии.

О чем нам это говорит? Первое – серьезного «шортокрыла» не произошло, это обычный шум на рынке. Второе (на что и нужно обратить основное внимание) – «медведи» на рынке с крепкими яйцами, т.е. формируют среднесрочные позиции (к примеру, продают спот в ГП И Сбере, и параллельно шортят фьюч РТС), это не краткосрочные спекули и не овернайтеры. Кэша у них предостаточно, лимитов на наш рискованный рынок у них хватит до уровней 100 -102 р. (~1620 по ММВБ, что не исключает

( Читать дальше )

Простая и эффективная ТС (сборник постов romeo)

- 12 февраля 2012, 18:17

- |

Я начинал свою торговлю на форексе 7 лет назад. Первые два года я постоянно терял

потом я взял большую сумму по тем, для меня, меркам в долг и на пейроллах поймал движение утроившись. Это была ужасная сделка: я открылся накануне ночью и не спал совсем. После этого, у меня было много полетов депозита вверх вниз, в итоге я ушел на фьючерсы.

( Читать дальше )

Яйца

- 11 февраля 2012, 19:44

- |

Посмотрел интервью с Богданом Згерским (кстати, очень приятное профессиональное впечатление) и там опять прозвучала тема «железных яиц» — мол, чем больше торговые суммы, тем твёрже яйца нужны. Поскольку я с этим посылом не согласен, то выражу своё мнение по этому биологическому вопросу.

В-первую очередь, надо разобраться что такое «яйца»?

«Яйца» — это способность принимать решения и нести за них персональную ответственность, вплоть до тех же самых яиц.

Одно дело рисковать многим, другое дело рисковать «премией». Если один в 2009 году покупал миллиарды на чужие, персонально по сути не рискуя, а другой на свои кровные тысячи, рискуя их потерять, то у второго, понятно, яиц больше. Мозгов может быть и меньше (раз он не имел возможности), но яиц точно больше. Одно дело в одиночку переплывать океан, другое — на лайнере...

Управление чужими деньгами это другая жизнь, отличная от частного трейдера…

"– Только помни, Мишка, – сказал Полевой, – жизнь как море. Для себя жить захочешь – будешь как одинокий рыбак в негодной лодчонке: к мелководью жаться, на один и тот же берег смотреть да затыкать пробоины рваными штанами. А будешь для народа жить – на большом корабле поплывешь, на широкий простор выйдешь. Никакие бури не страшны, весь мир перед тобой! Ты за товарищей, а товарищи за тебя. Понял? Вот и хорошо! – Он протянул Мише руку, еще раз улыбнулся и пошел по неровным шпалам, высокий, сильный, в наброшенной на плечи серой солдатской шинели…" (с) Кортик.

( Читать дальше )

В-первую очередь, надо разобраться что такое «яйца»?

«Яйца» — это способность принимать решения и нести за них персональную ответственность, вплоть до тех же самых яиц.

Одно дело рисковать многим, другое дело рисковать «премией». Если один в 2009 году покупал миллиарды на чужие, персонально по сути не рискуя, а другой на свои кровные тысячи, рискуя их потерять, то у второго, понятно, яиц больше. Мозгов может быть и меньше (раз он не имел возможности), но яиц точно больше. Одно дело в одиночку переплывать океан, другое — на лайнере...

Управление чужими деньгами это другая жизнь, отличная от частного трейдера…

"– Только помни, Мишка, – сказал Полевой, – жизнь как море. Для себя жить захочешь – будешь как одинокий рыбак в негодной лодчонке: к мелководью жаться, на один и тот же берег смотреть да затыкать пробоины рваными штанами. А будешь для народа жить – на большом корабле поплывешь, на широкий простор выйдешь. Никакие бури не страшны, весь мир перед тобой! Ты за товарищей, а товарищи за тебя. Понял? Вот и хорошо! – Он протянул Мише руку, еще раз улыбнулся и пошел по неровным шпалам, высокий, сильный, в наброшенной на плечи серой солдатской шинели…" (с) Кортик.

( Читать дальше )

"Шипы" на фондовом рынке могут предупредить о следующем крахе?

- 11 февраля 2012, 01:36

- |

Только что перевел статью, которая вышла буквально позавчера. Надеюсь, что три часа времени потрачены не зря, и она будет полезна большому числу людей. Приятного чтения.

Может ли малозначительный и малопонятный аспект динамики фондового рынка быть ключом к защите от финансовых катастроф? Это увлекательное предположение высказала группа физиков, которая изучила движения фондового рынка.

Первым этапом исследования было изучение ультрабыстрой особенности динамики рынка, которую команда, во главе с Нилом Джонсоном (Neil Johnson) из университета Майами в Корал-Гейблз (Coral Gables), назвала «шип» (fracture). Шипы появляются, когда цена акции молниеносно выстреливает вверх или опускается вниз, причем часто это может случиться несколько раз, прежде чем цена вернётся к своему изначальному уровню. Шипы появляются очень быстро, иногда даже меньше чем за половину секунды. Они могут быть невидимыми для любого, даже самого внимательного, человека, который следит за ценой. «Если Вы моргнёте, то пропустите этот момент», говорит Джонсон. Его исследование показывает, что, вероятно, есть связь между шипами и внезапными крахами фондовой биржи, известными как «черные лебеди».

( Читать дальше )

Может ли малозначительный и малопонятный аспект динамики фондового рынка быть ключом к защите от финансовых катастроф? Это увлекательное предположение высказала группа физиков, которая изучила движения фондового рынка.

Первым этапом исследования было изучение ультрабыстрой особенности динамики рынка, которую команда, во главе с Нилом Джонсоном (Neil Johnson) из университета Майами в Корал-Гейблз (Coral Gables), назвала «шип» (fracture). Шипы появляются, когда цена акции молниеносно выстреливает вверх или опускается вниз, причем часто это может случиться несколько раз, прежде чем цена вернётся к своему изначальному уровню. Шипы появляются очень быстро, иногда даже меньше чем за половину секунды. Они могут быть невидимыми для любого, даже самого внимательного, человека, который следит за ценой. «Если Вы моргнёте, то пропустите этот момент», говорит Джонсон. Его исследование показывает, что, вероятно, есть связь между шипами и внезапными крахами фондовой биржи, известными как «черные лебеди».

( Читать дальше )

Александр Жаворонков (Феникс) о своих методах торговли и немного секретов

- 11 февраля 2012, 00:15

- |

— Как Вы пришли на рынок и с чего начинали?

— Изначально я заинтересовался рынком Forex, поставил себе демоверсию торговой платформы МetaТrader 4 и начал зарабатывать виртуальные миллиарды долларов.

— Какими инструментами Вы торгуете на бирже сейчас и почему?

— Реальную торговлю начинал с акций так как фьючерсы раньше казались загадочными и сложными. Но впоследствии полностью переключился на производные инструменты. Комиссия ниже, нет платы за короткие позиции, нужно меньше денег под обеспечение, а главное – можно торговать широким рынком, то есть сразу большим количеством акций через фьючерс на индекс РТС. Раньше я не понимал, что большое плечо нужно не для направленной торговли, а для создания нейтральных арбитражных позиций.

— Какие методы торговли вы используете?

— Я всегда выступал за диверсификацию во всем. Поэтому работаю через нескольких брокеров, у которых держу ряд портфелей с различными стратегиями. Есть портфель автоматических трендовых систем и портфель арбитража. В этом году первый принес прибыль, но арбитражный портфель дал значительно большую доходность. Также часть лимитов отдана под HFT — трейдинг. Написана своя торговая платформа под шлюз, система для бэктестинга и оптимизации HFT — стратегий на исторических данных. То есть, я могу каждые несколько миллисекунд пошагово изучать работу стратегии на рынке и искать для нее подходящие параметры. Заработок на рынке — это поиск и эксплуатация рыночных неэффективностей. Увидеть и торговать ими «на глазок» – практически невозможно. Если, конечно, вы не извлекаете в уме кубические корни и интегралы.

( Читать дальше )

— Изначально я заинтересовался рынком Forex, поставил себе демоверсию торговой платформы МetaТrader 4 и начал зарабатывать виртуальные миллиарды долларов.

— Какими инструментами Вы торгуете на бирже сейчас и почему?

— Реальную торговлю начинал с акций так как фьючерсы раньше казались загадочными и сложными. Но впоследствии полностью переключился на производные инструменты. Комиссия ниже, нет платы за короткие позиции, нужно меньше денег под обеспечение, а главное – можно торговать широким рынком, то есть сразу большим количеством акций через фьючерс на индекс РТС. Раньше я не понимал, что большое плечо нужно не для направленной торговли, а для создания нейтральных арбитражных позиций.

— Какие методы торговли вы используете?

— Я всегда выступал за диверсификацию во всем. Поэтому работаю через нескольких брокеров, у которых держу ряд портфелей с различными стратегиями. Есть портфель автоматических трендовых систем и портфель арбитража. В этом году первый принес прибыль, но арбитражный портфель дал значительно большую доходность. Также часть лимитов отдана под HFT — трейдинг. Написана своя торговая платформа под шлюз, система для бэктестинга и оптимизации HFT — стратегий на исторических данных. То есть, я могу каждые несколько миллисекунд пошагово изучать работу стратегии на рынке и искать для нее подходящие параметры. Заработок на рынке — это поиск и эксплуатация рыночных неэффективностей. Увидеть и торговать ими «на глазок» – практически невозможно. Если, конечно, вы не извлекаете в уме кубические корни и интегралы.

( Читать дальше )

Тильт. Причины возникновения. Лекарство и профилактика.

- 10 февраля 2012, 14:47

- |

Много постов уже написано на тему тильта, всех наверняка не прочитал. Все пишут, как бороться с этим недугом трейдеров, но я не встречал постов, которые описывают, почему он происходит и что ему причина (направьте меня кто может). Проблема в том, что когда человек впадает в тильт, начинается профиттроллинг, который трудно остановить т.к. задача в голове устанавливается другая, отнюдь не заработать деньги. И заставить себя отойти от клавиатуры нереально или выйти из сделки нереально. У всех конечно по-разному. Я попытаюсь изложить, как я вижу эту проблему.

Итак, все наверняка слышали советы бывалых или даже правила, что садится за трейдинг в плохом настроении или перевозбуждённым плохими эмоциями, нельзя. Это не просто так рекомендуется. Дело в том, что отрицательные эмоции провоцируются снаружи внешними факторами, но производятся в голове человека. Мозг человека выбирает, как ему реагировать на ту или иную ситуацию. И это происходит молниеносно, потому что программа реагирования заложена в подсознание, так же как и многое другое. Трудно заглянуть в подсознательное и понять, что является причиной комплекса. Бессознательная область не пускает разум в свои владения, как бы говоря нам, не заморачивайся я уже сто раз так делал, это отработанная схема… Даже если вы поняли что это комплекс и пытаетесь себя успокоить, что мол, раздражение порой просто из-за пустяков, больше я не буду раздражаться на подобные вещи. Это не поможет, достаточно серии раздражающих ситуаций как вы уже будете кипеть от ярости. И так же в трейдинге, даже если вы установите себе правила, серия раздражающих факторов снесёт вам башню. Причем не важно, где эта серия началась на работе или ещё дома, или по пути на работу, когда какой-то, извините, засранец подрезал вас на повороте.

( Читать дальше )

Итак, все наверняка слышали советы бывалых или даже правила, что садится за трейдинг в плохом настроении или перевозбуждённым плохими эмоциями, нельзя. Это не просто так рекомендуется. Дело в том, что отрицательные эмоции провоцируются снаружи внешними факторами, но производятся в голове человека. Мозг человека выбирает, как ему реагировать на ту или иную ситуацию. И это происходит молниеносно, потому что программа реагирования заложена в подсознание, так же как и многое другое. Трудно заглянуть в подсознательное и понять, что является причиной комплекса. Бессознательная область не пускает разум в свои владения, как бы говоря нам, не заморачивайся я уже сто раз так делал, это отработанная схема… Даже если вы поняли что это комплекс и пытаетесь себя успокоить, что мол, раздражение порой просто из-за пустяков, больше я не буду раздражаться на подобные вещи. Это не поможет, достаточно серии раздражающих ситуаций как вы уже будете кипеть от ярости. И так же в трейдинге, даже если вы установите себе правила, серия раздражающих факторов снесёт вам башню. Причем не важно, где эта серия началась на работе или ещё дома, или по пути на работу, когда какой-то, извините, засранец подрезал вас на повороте.

( Читать дальше )

Охота на Герчика. Выпуск 12. Управление крупным капиталом: куда "смотрят" большие деньги?

- 10 февраля 2012, 13:03

- |

В гостях: Богдан Згерский, управляющий активами.

Величайший биржевой спекулянт России

- 08 февраля 2012, 13:03

- |

Вчера ФОРБС подарил нам статью о величайшем биржевом спекуляенте России — Сулеймане Керимове. Всю информацию тезисно я занес в виде статьи в наш финансовый словарь.

А здесь я изложу выводы.

Начав с рейдерства, Керимов заработал на бирже в России $25 млрд.

Эти деньги он вынул из России и вложил в зарубежные акции.

Потерял всё в конце 2008 года на инвестициях в акциии зап банков.

Но это не сломило его. Начав все с нуля (кроме старых друзей конечно), он заработал за 3 года $10 млрд.

Секрет успеха Керимова: связи+удача+плечи (огромные риски). Удача в том, что с 2004 по 2006 акции выросли в 4 раза. Удача и в том, что закрыл позиции он в 2008.

А удача (а не профессионализм) потому, что все было слито в октябре 2008 года, как это делают миллионы новичков на бирже, которые докупаются при падении рынка на всю маржу, будучи уверенными что будет отскок.

Любопытно и сама польза для России:

используя административный ресурс, кредитный ресурс госбанков, взять, вынуть из России $20 млрд и слить их на западных биржах, потом вернуться, как ни в чем не бывало, и снова начать вынимать из России.

Просто в очередной раз за державу обидно...

А здесь я изложу выводы.

Начав с рейдерства, Керимов заработал на бирже в России $25 млрд.

Эти деньги он вынул из России и вложил в зарубежные акции.

Потерял всё в конце 2008 года на инвестициях в акциии зап банков.

Но это не сломило его. Начав все с нуля (кроме старых друзей конечно), он заработал за 3 года $10 млрд.

Секрет успеха Керимова: связи+удача+плечи (огромные риски). Удача в том, что с 2004 по 2006 акции выросли в 4 раза. Удача и в том, что закрыл позиции он в 2008.

А удача (а не профессионализм) потому, что все было слито в октябре 2008 года, как это делают миллионы новичков на бирже, которые докупаются при падении рынка на всю маржу, будучи уверенными что будет отскок.

Любопытно и сама польза для России:

используя административный ресурс, кредитный ресурс госбанков, взять, вынуть из России $20 млрд и слить их на западных биржах, потом вернуться, как ни в чем не бывало, и снова начать вынимать из России.

Просто в очередной раз за державу обидно...

Фрактальности рынка быть не может!

- 08 февраля 2012, 11:59

- |

Гипотеза автомодальности («подобие» процессов на всех тайм-фреймах) противоречит данным рынков.

Почему? Очень просто. Если выбросить междневные гэпы и сравнить скользящие выборочные стандартные отклонения приращений логарифмов цен минуток S1 и 15-ти минуток S15, то, несмотря на нестационарность этих показателей, с вероятностью больше 0.9, первая величина, умноженная на корень из 15 больше второй (проверены SPY, DJI, IBM, индекс ММВБ, EESR, GAZP, SBER). Из этих данных следует, что в минутных приращениях преобладает (по времени) антиперсистентность (привет маркет-мейкерам — это ваш рынок ). Отсюда в рамках гипотезы автомодальности сразу получаем, что если убрать междневные гэпы, то в приращениях логарифмов новых «цен» дней должна преобладать антиперсистентность, которой в реальности нет, так как выборочная АКФ такого ряда близка к нулевой.

). Отсюда в рамках гипотезы автомодальности сразу получаем, что если убрать междневные гэпы, то в приращениях логарифмов новых «цен» дней должна преобладать антиперсистентность, которой в реальности нет, так как выборочная АКФ такого ряда близка к нулевой.

Вывод. Рыночные процессы на разных таймфреймах имеют принципиально разные «структуры».

Почему? Очень просто. Если выбросить междневные гэпы и сравнить скользящие выборочные стандартные отклонения приращений логарифмов цен минуток S1 и 15-ти минуток S15, то, несмотря на нестационарность этих показателей, с вероятностью больше 0.9, первая величина, умноженная на корень из 15 больше второй (проверены SPY, DJI, IBM, индекс ММВБ, EESR, GAZP, SBER). Из этих данных следует, что в минутных приращениях преобладает (по времени) антиперсистентность (привет маркет-мейкерам — это ваш рынок

). Отсюда в рамках гипотезы автомодальности сразу получаем, что если убрать междневные гэпы, то в приращениях логарифмов новых «цен» дней должна преобладать антиперсистентность, которой в реальности нет, так как выборочная АКФ такого ряда близка к нулевой.

). Отсюда в рамках гипотезы автомодальности сразу получаем, что если убрать междневные гэпы, то в приращениях логарифмов новых «цен» дней должна преобладать антиперсистентность, которой в реальности нет, так как выборочная АКФ такого ряда близка к нулевой. Вывод. Рыночные процессы на разных таймфреймах имеют принципиально разные «структуры».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал