SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера mka86mka

Русские свечи

- 18 января 2012, 13:43

- |

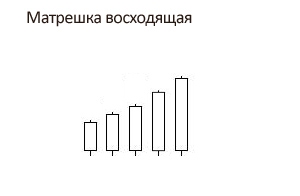

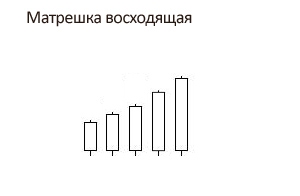

Восходящая матрешка - относится к модели разворота на вершине рынка. Хороший сигнал для продажи.

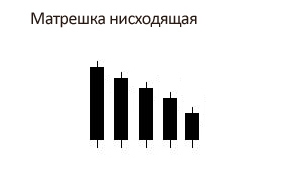

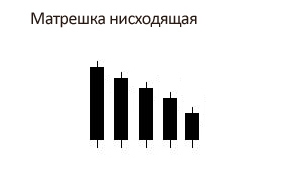

Нисходящая матрешка — тоже самое что и восходящая, но дает обратный сигнал на покупку.

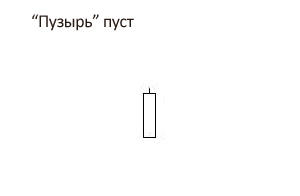

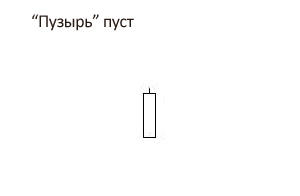

Пузырь полон — является свечной моделью указывающей на неопределенность, стоит дождаться следующей, обратной модели — «пузырь пуст», что станет прекрасным сигналом для покупки.

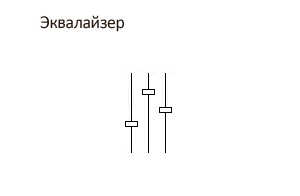

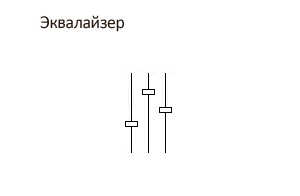

Эквалайзер — паттерн указывающий на хаотичный характер рынка, рекомендации — действовать по настроению.

Тандем — или просто, для неинтересующихся политикой, — «пауза». Рекомендации — уйти в кэш до лучших времен (сделать паузу).

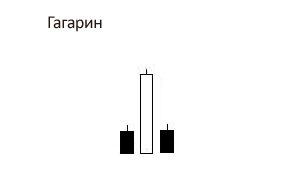

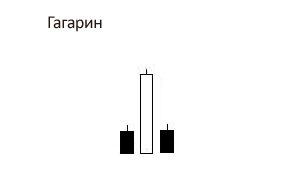

Гагарин — лонг на все

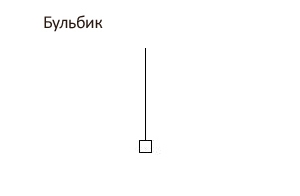

Бульбик — просто бульбик

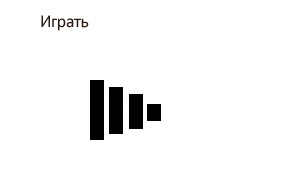

Play — фигура позаймствована из древних, символических обозначений в эл. техниеке. После ее появления рекомендация одна — лонг на все!

Нисходящая матрешка — тоже самое что и восходящая, но дает обратный сигнал на покупку.

Пузырь полон — является свечной моделью указывающей на неопределенность, стоит дождаться следующей, обратной модели — «пузырь пуст», что станет прекрасным сигналом для покупки.

Эквалайзер — паттерн указывающий на хаотичный характер рынка, рекомендации — действовать по настроению.

Тандем — или просто, для неинтересующихся политикой, — «пауза». Рекомендации — уйти в кэш до лучших времен (сделать паузу).

Гагарин — лонг на все

Бульбик — просто бульбик

Play — фигура позаймствована из древних, символических обозначений в эл. техниеке. После ее появления рекомендация одна — лонг на все!

- комментировать

- 84 | ★29

- Комментарии ( 31 )

Основные понятия/выражения в оправдание своей некомпетентности

- 06 января 2012, 23:05

- |

1. «КУКЛ» (сегодня/всю неделю КУКЛ давал жару, свозил на стопы и быков и медведей); Самое разпрастраненное (!)

2. «Неадекватный рынок» (сегодня/всю неделю НАШ рынок абсолютно неадекватен!!! цены ходят как им вздумается);

3. «ПИЛА» (ну тут сказать нечего, отличное понятие для оправдания «слива» части депо);

4. «Нарисованная стата» (мля, стату 100% нарисовали, этого не может быть в принципе (!!!) );

5. «Рыночные ГУРУ» (е… ать! ОН же говорил что ушел с плечами овернайт).

… и т.д.

ps если есть желание, пополняйте список! ;)

2. «Неадекватный рынок» (сегодня/всю неделю НАШ рынок абсолютно неадекватен!!! цены ходят как им вздумается);

3. «ПИЛА» (ну тут сказать нечего, отличное понятие для оправдания «слива» части депо);

4. «Нарисованная стата» (мля, стату 100% нарисовали, этого не может быть в принципе (!!!) );

5. «Рыночные ГУРУ» (е… ать! ОН же говорил что ушел с плечами овернайт).

… и т.д.

ps если есть желание, пополняйте список! ;)

Что вы используете для написания роботов?

- 06 января 2012, 14:12

- |

Что вы используете для написания роботов?

Механика честного отбора денег Объебиржей у населения

- 20 ноября 2011, 17:24

- |

Пишу не столько для всех вас, сколько для себя, чтобы еще раз структурно разложить по полочкам что есть что.

- Чьи заявки мы видим в стакане?

80% это маркетмейкер. Почему? Все очень просто: на фортсе 25 тыс. активных счетов, т.е. сделки чаще чем 1 раз в месяц. Из них каждый день торгует процентов, наверное 5 — 10. Т.е. всего тысяча или две человек ежедневно поглядывает в монитор с целью в подходящий момент принять решение о сделке. Сколько из них постоянно держит заявки в стакане можно прикинуть самому, вспомнив как часто вы сами выставляете заявку в глубине стакана.

Значит, заходя по рынку 80% мы съедаем у ММ и только 20% у скальперов, постоянно тусующихся рядом со спредом и случайно забредших трейдеров. - Маркетмейкер не может проиграть. Это факт. Маркетмейкерство — это бизнес, а любой убыточный бизнес сразу закрывают. Раз не закрыли, значит этот бизнес приносит прибыль.

- ММ это робот. Ни один робот не умеет прогнозировать цену. Как он определяет куда вести цену? Он ждет пока об него откроется определенный объем контрактов. Если этот объем покупал, значит ММ в шорте и цена пойдет вниз пока не найдет покупателя, если продавал, то наоборот. По моим наблюдениям больше чем на 1000 пунктов он цену двигать не может или не хочет, слишком рисковано из-за неопределенности движений западных рынков. У ММ также как и всех ограничена ликвидность и стоять против всех он не будет.

Арбитраж – риск по-другому

- 24 октября 2011, 09:34

- |

Наверное любой, кто интересуется финансовыми рынками, хоть раз да слышал о таком явлении как арбитраж. Часто арбитраж определяется как безрисковое извлечение прибыли. На самом деле это не так. В любой арбитражной операции содержится некоторая доля риска, но природа этого риска иная по сравнению с классической спекуляцией. Что же такое арбитраж, какие формы он может принимать, и чем он отличается от других стратегий работы на финансовых рынках?

Классический вариант

В классическом виде арбитраж предполагает покупку ценной бумаги на одном рынке для немедленной ее продажи на другом, чтобы получить прибыль за счет расхождения в ценах. Естественно для этого надо покупать дешево, а продавать дорого. Акции некоторых компаний могут торговаться сразу на двух биржах. Напр., бумаги многих отечественных фирм торгуются одновременно на ММВБ и на лондонской LSE в форме американских депозитарных расписок (ADR). Время от времени могут возникать ситуации, когда рублевая стоимость акции на двух площадках может сильно расходиться. Напр., Лукойл на ММВБ может стоить 1751 рублей, а на LSE 1700 рублей. В этом случае, если быстро купить ADR в Лондоне и продать акции в Москве, можно успеть «поймать» около 3% доходности (в реальности меньше – с учетом комиссий).

( Читать дальше )

Классический вариант

В классическом виде арбитраж предполагает покупку ценной бумаги на одном рынке для немедленной ее продажи на другом, чтобы получить прибыль за счет расхождения в ценах. Естественно для этого надо покупать дешево, а продавать дорого. Акции некоторых компаний могут торговаться сразу на двух биржах. Напр., бумаги многих отечественных фирм торгуются одновременно на ММВБ и на лондонской LSE в форме американских депозитарных расписок (ADR). Время от времени могут возникать ситуации, когда рублевая стоимость акции на двух площадках может сильно расходиться. Напр., Лукойл на ММВБ может стоить 1751 рублей, а на LSE 1700 рублей. В этом случае, если быстро купить ADR в Лондоне и продать акции в Москве, можно успеть «поймать» около 3% доходности (в реальности меньше – с учетом комиссий).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал