SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера mio-my-mio

Итак, с чем я пошел в 11 год

- 27 декабря 2010, 18:57

- |

РФР:

-на РФР есть депозит на ФОРТСе, буду трейдить внутри кварталов индекс и брент

-спот-это копилка для одной единственной бумаги, которую я собираю вместо депозита, а именно сурпреф. Средняя по покупке-12,2 было. Не продам. Вернее так. когда мне нужно было конские требования UBS выдержать, я продал 70% актива из портфеля. Меня условно устраивают дивы и перспективы сурика

забугор:

-смешной Кодак от 3,7 долл. Я к слову им натрейдился лихо, 3,5 конца он у меня внутри года делал) Просто мне очень нравится руководство компании и их открытость.

— шорты на йену при долларовом депо. Это долгосрочный вью, я его торгую внутри колебаний и итог по году около 1200 пп профита

-шорты на франк через тот же UBS на долларовом депо. Спецы из ЮБС против, но у меня своя свадьба.

-на РФР есть депозит на ФОРТСе, буду трейдить внутри кварталов индекс и брент

-спот-это копилка для одной единственной бумаги, которую я собираю вместо депозита, а именно сурпреф. Средняя по покупке-12,2 было. Не продам. Вернее так. когда мне нужно было конские требования UBS выдержать, я продал 70% актива из портфеля. Меня условно устраивают дивы и перспективы сурика

забугор:

-смешной Кодак от 3,7 долл. Я к слову им натрейдился лихо, 3,5 конца он у меня внутри года делал) Просто мне очень нравится руководство компании и их открытость.

— шорты на йену при долларовом депо. Это долгосрочный вью, я его торгую внутри колебаний и итог по году около 1200 пп профита

-шорты на франк через тот же UBS на долларовом депо. Спецы из ЮБС против, но у меня своя свадьба.

- комментировать

- ★1

- Комментарии ( 14 )

Долгосрочный портфель - МРСК Юга

- 27 декабря 2010, 17:33

- |

Всем ДД!

Ожидаю много «лестных» слов о том, какой негатив сейчас в МРСК Юга)) (ага, ну как же, тарифы на 30% меньше ожидавшихся)))

НО — система есть система. Решение принято. На хаях фишки не покупаю принципиально.

Если у Вас нет возможности долго работать в позе (нужно платить за квартиру, деньги на карманные расходы, девочек итд) — ЭТА ИНФА НЕ ДЛЯ ВАС.

Всем удачи и хороших профитов!

Ожидаю много «лестных» слов о том, какой негатив сейчас в МРСК Юга)) (ага, ну как же, тарифы на 30% меньше ожидавшихся)))

НО — система есть система. Решение принято. На хаях фишки не покупаю принципиально.

Если у Вас нет возможности долго работать в позе (нужно платить за квартиру, деньги на карманные расходы, девочек итд) — ЭТА ИНФА НЕ ДЛЯ ВАС.

Всем удачи и хороших профитов!

Barron’s confidence index вернулся к значениям октября 2007.

- 27 декабря 2010, 14:10

- |

Barron’s Confidence Index- рассчитывает коэффициент доверия, используя данные с рынка облигаций, предполагая, что тренды и движения на рынке облигаций предвещают движения на рынке акций. Рассчитывается данный индекс путем отношения средней доходности первых десяти первоклассных корпоративных облигаций по рейтингу к средней доходности сорока корпоративных облигаций из середины рейтинга. То есть индекс показывает отличие в динамике доходности между этими разными по уровню надежности облигациями. Рост индекса указывает на то, что доверия у инвесторов на рынке корпоративных облигаций растет и они лезут в риск.

Тем кто верит, что рынок акций это отражение огромного рынка облигаций, этот индикатор будет полезен. На графике индекс S&P500 за тот же период, довольно таки интересные тенденции можно разглядеть смотря на два этих графика.

Работа во флэте

- 26 декабря 2010, 13:52

- |

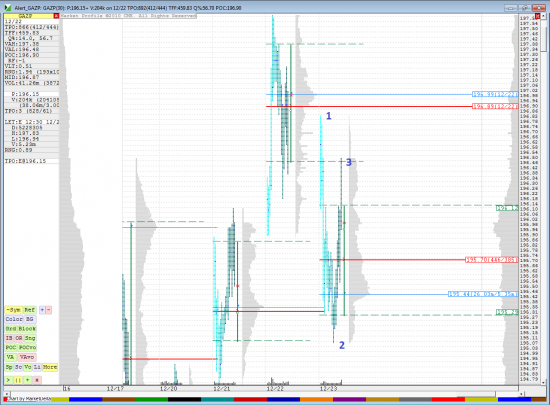

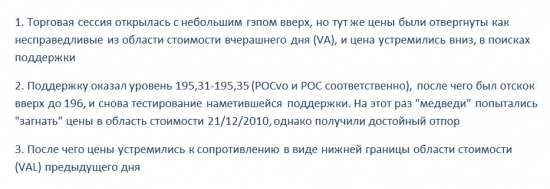

Рассмотрим торговую сессию от 23/12/2010. 1-го декабря, несомненно, красочный трендовый день. Но всё своё основное время, к сожалению, рынок находится в боковом движении.

Предлагаю обозначить 3 экстремума, и рассмотреть эти движения на рынке с помощью рыночного профиля и анализа Footprint

Принципы работы во флэте хорошо описаны на сайте MarketDelta — www.marketdelta.com/Non-Trending

Обратите особое внимание на то, как «медвежья» дельта в кластере со значение "-1275" (13-45 мск) постепенно утратила свое значение до "+121" (17-03 мск), находясь в районе уровней поддержки.

Предлагаю обозначить 3 экстремума, и рассмотреть эти движения на рынке с помощью рыночного профиля и анализа Footprint

Принципы работы во флэте хорошо описаны на сайте MarketDelta — www.marketdelta.com/Non-Trending

Обратите особое внимание на то, как «медвежья» дельта в кластере со значение "-1275" (13-45 мск) постепенно утратила свое значение до "+121" (17-03 мск), находясь в районе уровней поддержки.

О чем говорят "шипы" на рынке

- 25 декабря 2010, 17:57

- |

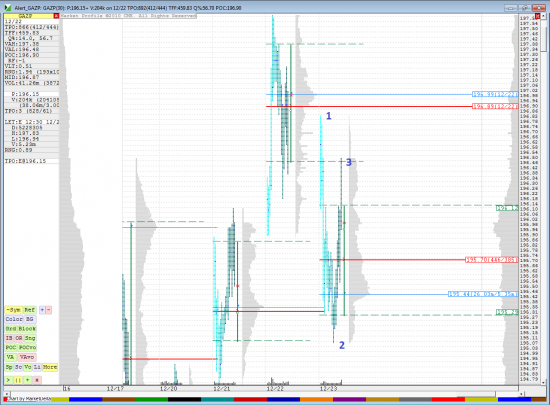

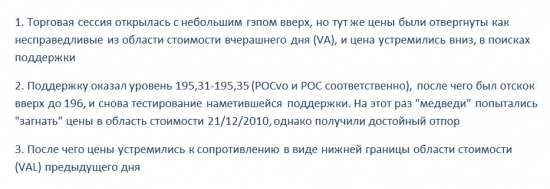

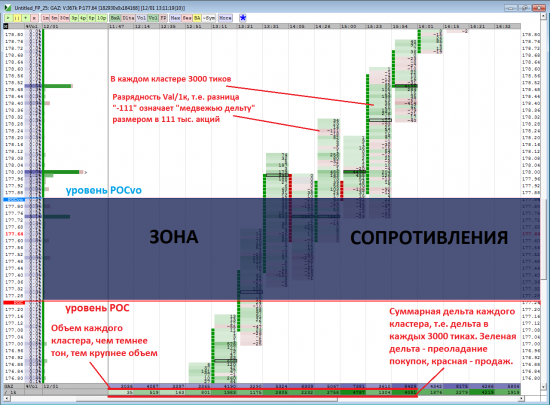

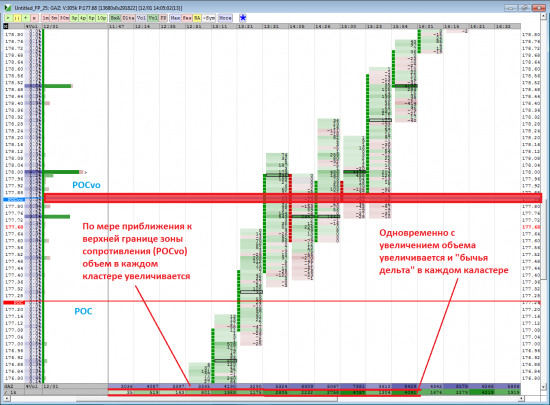

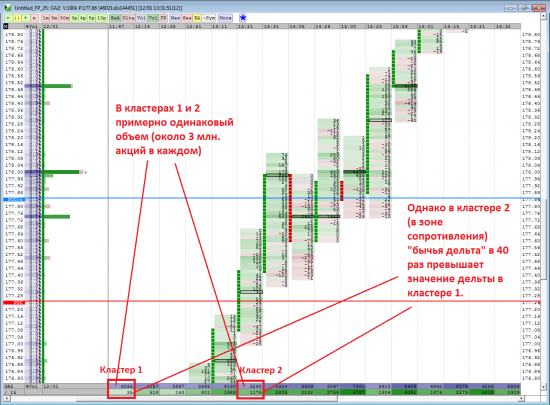

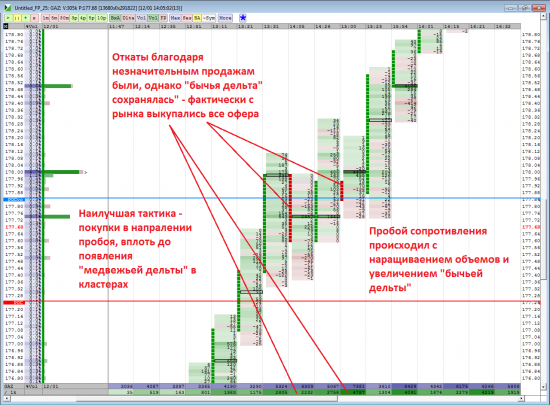

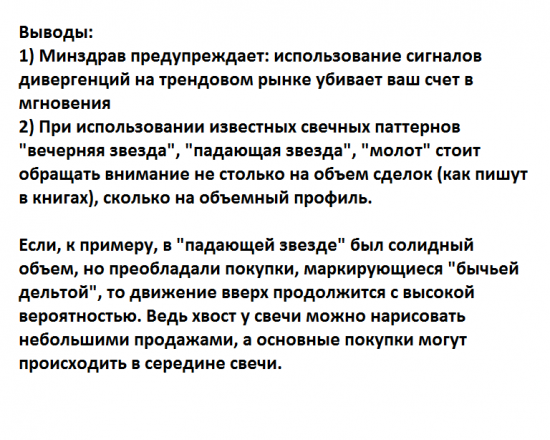

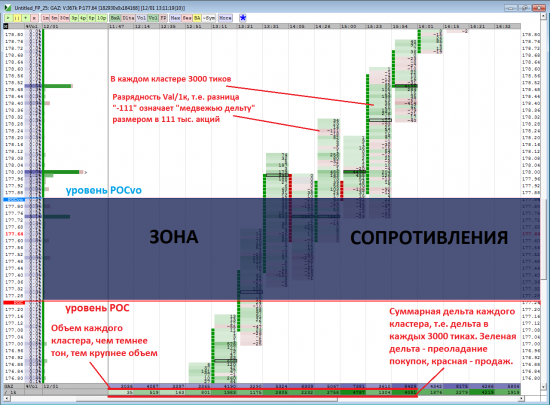

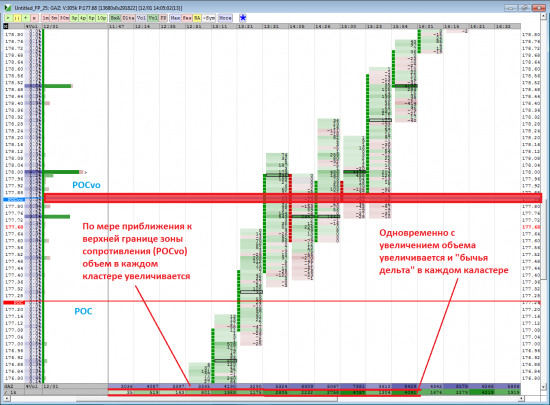

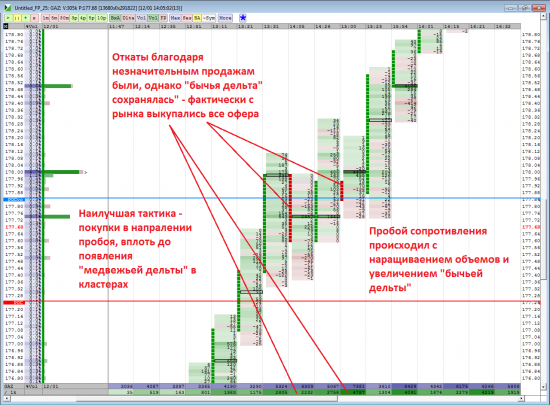

Рассмотрим очень информативный день в торговли акциями ГАЗПРОМа — 01 декабря 2010 года.

Если постараться разместить график Footprint в одной картинке, то получится следующее:

Первое, что агрессивно бросается в глаза — уверенное доминирование покупок в течение всей сессии. И таких дней в ГАЗПРОМе можно по пальцам пересчитать, неимоверно полезный день для изучения торговли по объемам. Но сегодня не об этом.

К утру 1-го декабря сформировались 2 зоны сопртивлений — 177,24-177,84 и 182,56-182,84 (РОС и РОСvo, или контрольные точки рыночного и объемнеого профилей)

Предлагаю рассмотреть более подробно первую зону 177,24-177,84:

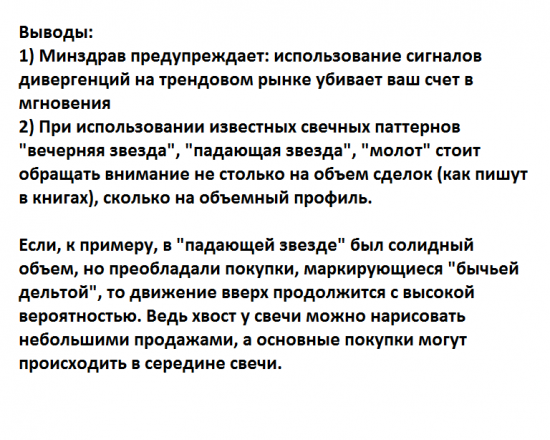

Теперь посмотрим, как выглядело движение на рынке в свечном отображении:

Нарисовали два «шипа», в которых увеличили объемы и сформировали дивергенции с классическими и адаптивными осцилляторами)))

Если постараться разместить график Footprint в одной картинке, то получится следующее:

Первое, что агрессивно бросается в глаза — уверенное доминирование покупок в течение всей сессии. И таких дней в ГАЗПРОМе можно по пальцам пересчитать, неимоверно полезный день для изучения торговли по объемам. Но сегодня не об этом.

К утру 1-го декабря сформировались 2 зоны сопртивлений — 177,24-177,84 и 182,56-182,84 (РОС и РОСvo, или контрольные точки рыночного и объемнеого профилей)

Предлагаю рассмотреть более подробно первую зону 177,24-177,84:

Теперь посмотрим, как выглядело движение на рынке в свечном отображении:

Нарисовали два «шипа», в которых увеличили объемы и сформировали дивергенции с классическими и адаптивными осцилляторами)))

Аптеки 36,6

- 24 декабря 2010, 14:10

- |

Приветствую всех!

Выкладываю вью по аптекам. Собственно эта часть материала является одной из глав учебника по работе с акциями вторых-пятых эшелонов, тк фактически мы рассматриваем один из типичных случаев захода в бумагу крупного инвестора. Подробное рассмотрение позволяет понять смысл движений в бумаге. А так же не уповать на взлет ее к небесам. Пока для того не будет воли инвестора

Инвестор=кукл=один или группа деятелей, ставящих перед собой объединенную задачу. Не стоит в этом подозревать уголовщину — это чистая трейдерская задача, решаемая любым вменяемым трейдером при наличии достаточных средств для манипулирования фишкой.

Аксиома — для манипулирования ценой нужно а) Набрать 20% фрифлоата б) В результате предварительного сговора с заказчиком понимать, что уже имеющиеся на руках заказчиков объемы не будут выброшены в рынок без предварительного согласия на то трейдера.

Выкладываю вью по аптекам. Собственно эта часть материала является одной из глав учебника по работе с акциями вторых-пятых эшелонов, тк фактически мы рассматриваем один из типичных случаев захода в бумагу крупного инвестора. Подробное рассмотрение позволяет понять смысл движений в бумаге. А так же не уповать на взлет ее к небесам. Пока для того не будет воли инвестора

Инвестор=кукл=один или группа деятелей, ставящих перед собой объединенную задачу. Не стоит в этом подозревать уголовщину — это чистая трейдерская задача, решаемая любым вменяемым трейдером при наличии достаточных средств для манипулирования фишкой.

Аксиома — для манипулирования ценой нужно а) Набрать 20% фрифлоата б) В результате предварительного сговора с заказчиком понимать, что уже имеющиеся на руках заказчиков объемы не будут выброшены в рынок без предварительного согласия на то трейдера.

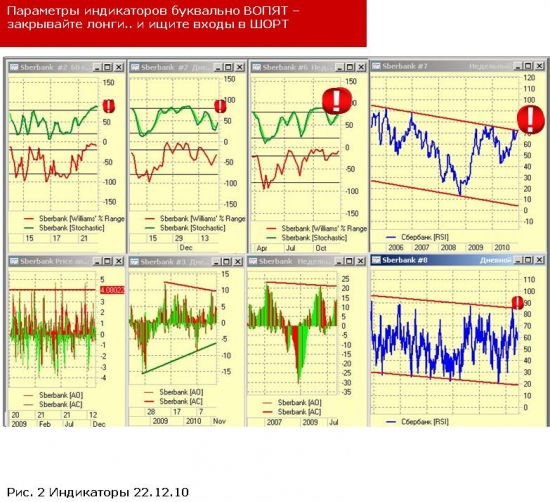

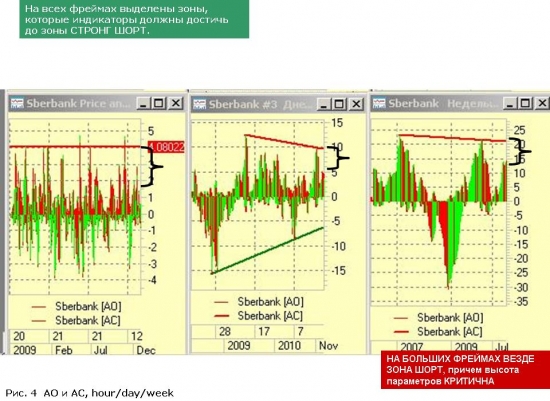

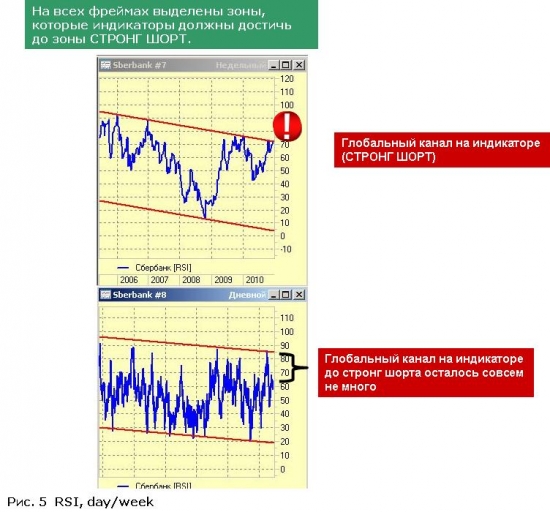

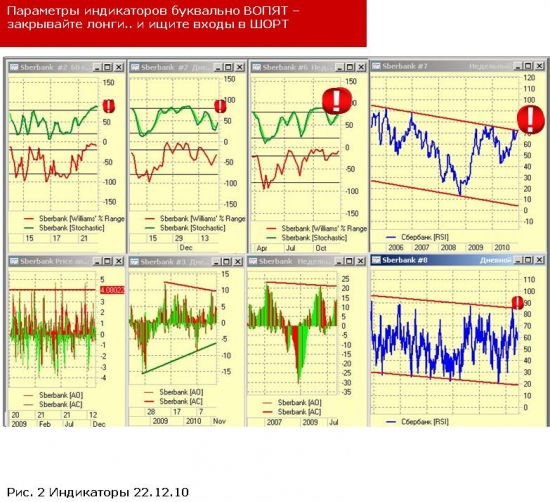

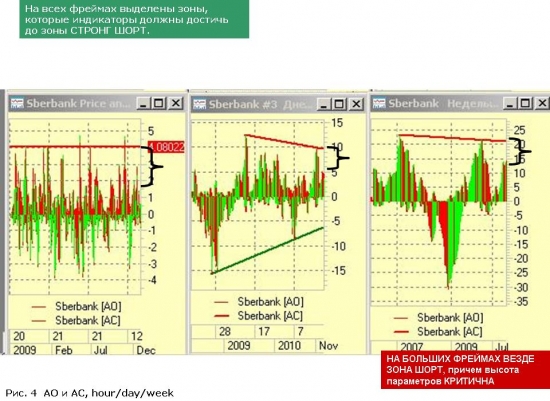

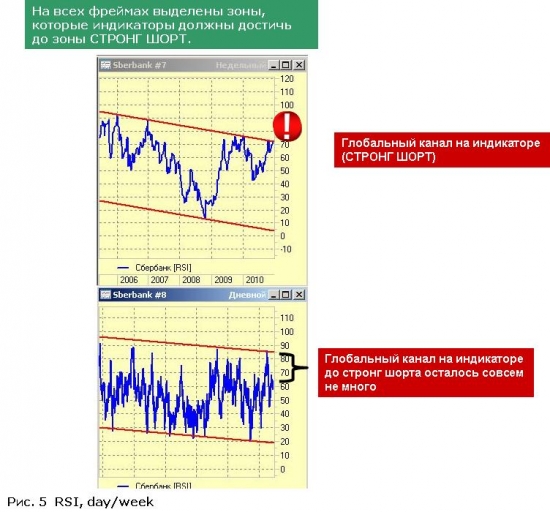

Cбербанк обычка, ТА

- 22 декабря 2010, 15:13

- |

Всем привет!

Выкладываю свое вью по Сберу.

Ну давайте, кидайте в меня камнями )))

Выкладываю свое вью по Сберу.

Ну давайте, кидайте в меня камнями )))

А вот вам домашка на выходные:

- 17 декабря 2010, 21:31

- |

Давайте помечтаем и представим, что количество денег в вашем управлении увеличилось, допустим, в 100 раз. Ответьте для себя на следующие вопросы:

- Какую подготовительную работу вы проведете до начала работы?

- Как изменится ваша торговля?

- Будете ли вы расширять список торгуемых инструментов?

- Изменится ли время удержания позиции?

- Как вы будете рассчитывать стоп?

- Будете ли придумывать новые торговые методы?

- Насколько сильно сократите плечо?

- А вобщем, как правильно, на ваш взгляд, увеличить масштаб.

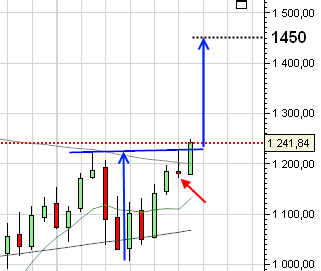

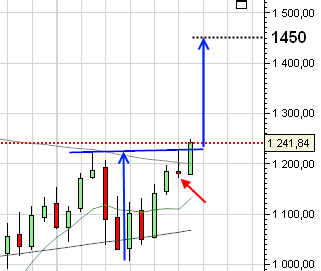

SP500 на середину 2011 года

- 17 декабря 2010, 21:06

- |

Месячные свечки выстроились в соответствии с критериями прорыва Демарка. То бишь, высока вероятность в течение еще пяти-семи свечек пройти высоту синей стрелки и достичь уровня 1450.

Рынок не так силён. Индекс EAFE расходится с другими фондовыми рынками

- 14 декабря 2010, 03:37

- |

Индекс EAFE (NYSE: EFA) — это ETF, включающий в себя только акции Европы, Австралии и Дальнего Востока.

Важно! В данный индекс не входят акции Америки и Канады. В этом и состоит его интерес, можно противопоставлять рынки между собой.

Американский S&P 500, также как российский РТС и ММВБ находятся в новых максимумах пробив вершину 5 ноября. И на текущий момент пока сопротивляются идти выше.

В то же время Индекс EAFE находится на 2,12% ниже своего максимума 4 ноября 2010 года. То есть подтверждение пробития новых максимумов акциями остальных рынков мира в целом отсутствует. Это добавляет значимость вопроса об истинности намерения S&P 500 идти выше в данный момент, без какого-либо отдыха и подтверждения этого акциями остальных рынков мира.

Важно! В данный индекс не входят акции Америки и Канады. В этом и состоит его интерес, можно противопоставлять рынки между собой.

Американский S&P 500, также как российский РТС и ММВБ находятся в новых максимумах пробив вершину 5 ноября. И на текущий момент пока сопротивляются идти выше.

В то же время Индекс EAFE находится на 2,12% ниже своего максимума 4 ноября 2010 года. То есть подтверждение пробития новых максимумов акциями остальных рынков мира в целом отсутствует. Это добавляет значимость вопроса об истинности намерения S&P 500 идти выше в данный момент, без какого-либо отдыха и подтверждения этого акциями остальных рынков мира.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал