Избранное трейдера Leo

Лари рассказывает про управляемые фонды и их доходы.(отрезвляющее видео)

- 15 мая 2017, 10:57

- |

- комментировать

- 28 | ★10

- Комментарии ( 8 )

ThinkOrSwim. Сканер для поиска отчетных акций

- 02 мая 2017, 14:10

- |

Друзья сезон отчетов в самом разгаре. Мой сканер для поиска акций

на первый и на второй день отчета.

С фильтрами по ATR и Среднему объему

#--------------—

#1.

#Filter:Reports

#by vk.com/toshackers

def isBefore = HasEarnings(EarningTime.BEFORE_MARKET);

def isAfter = HasEarnings(EarningTime.AFTER_MARKET);

def isDuringOrUnspecified = HasEarnings() and !isBefore and !isAfter;

def r = isBefore or isDuringOrUnspecified or isAfter[1] or HasConferenceCall();

plot a = r or r[1];

#--------------—

#2.

#Filter:Fundamental

#by vk.com/toshackers

input MinATR = 0.5;

input MinAvgVolume = 500000;

def ATR = Average(TrueRange(high, close, low),20)[1];

def AvgVolume = Average(Volume, 65)[1];

plot Signal = ATR >= MinATR and AvgVolume >= MinAvgVolume;

![]()

Аксиомы биржевого спекулянта - настольная книга

- 23 апреля 2017, 19:12

- |

Многие успешные трейдеры ее перечитывали по 7 и даже 12 раз.

Это должна быть настольной книгой каждого трейдера.

Сам законспектировал выписки на 2-х листах

Можно сказать изложен опыт поколений.

Вопли всекотлетников

- 22 апреля 2017, 05:33

- |

Вопли всекотлетников или управление рисками.

Я много лет играл в рулетку и видел крушение многих человеческих судеб. Я играл в покер и пришел к выводу, что если вы способны преодолеть скуку этой игры, в ней довольно эффективно можно управлять рисками.

Выживание ИГРОКА в такого типа играх зависит от систем распределения капитала на сделку или бюджетирования.

Например, если вы играете в число, а их 37 на колесе, то статистически вам оно выпадает 1 раз за 37 бросков на большой выборке, значит чтобы выиграть при таком типе ставок вам надо сыграть три или четыре круга 37х4 =148 фишек для результата близкого к нулевому.

Вы предпринимаете различного типа маневры (их много) чтобы сместить вероятности в свою сторону и, возможно добиваетесь, небольшого успеха.

Или сразу ставите все 148 на удачу в число. Я видел таких игроков, которые ловили кураж и вытворяли подобное, причем на удивление не один раз)). Всех их на дистанции уносили вперед ногами, иногда буквально. Фортуна, дама очень ветреная.

( Читать дальше )

ThinkOrSwim. Простя регистрация Live аккаунта

- 06 апреля 2017, 16:07

- |

Упрощенная регистрация LIVE аккаунта Think or swim за 5 минут.

Без анонимности, прокси и всех остальных сложностей.

Доступны СКАНЕРЫ и ДИНАМИЧЕСКИЕ Watchlist.

Графики к сожалению с задержкой 15 минут.

Упрощенная регистрация LIVE аккаунта Think or swim за 5 минут.

Без анонимности, прокси и всех остальных сложностей.

Доступны СКАНЕРЫ и ДИНАМИЧЕСКИЕ Watchlist.

Графики к сожалению с задержкой 15 минут.

https://sites.google.com/view/regtos-5min/главная

Для подготовки к торговой сессии, выполнения домашки, анализа сделок — вариант гораздо лучше чем paper money.

![]()

Стратегия ребалансировки портфеля, которая позволяет в долгосроке обгонять рынок

- 17 марта 2017, 14:34

- |

- В конце каждого месяца сравнивается доходность SPY — фонда, повторяющего динамику S&P500 и TLT — фонда, повторяющего динамику американских казначейских облигаций

- Доходности их берутся за последние три месяца

- Если доходность SPY>доходности TLT, держим его. Если меньше, продаем, покупаем TLT и держим TLT до тех пор пока SPY снова не обгонит

Индикатор конечно не такой умный, как контр-трейдеры, он дает сигнал лишь после того, как фондовый рынок уже начинает показывать слабость. И доход приносит он только на длинных временных таймфреймах… Но вот последние 7 месяцев по крайней мере он держал бы вас в акциях, а не в шортах по ним:))

Идею дал — дальше сами тестируйте

Линда Рашке - 50 проверенных временем классических правил торговли на финансовых рынках.

- 17 марта 2017, 13:36

- |

1. Планируйте вашу торговлю. Торгуйте в соответствие со своим планом.

2. Ведите учет своих результатов торговли.

3. Сохраняйте положительный настрой, вне зависимости от того, сколько вы потеряли.

4. Не берите рынок домой.

5. Постоянно устанавливайте более высокие цели.

6. Успешные трейдеры покупают на плохих новостях и продают на хороших новостях.

7. Успешные трейдеры не боятся покупать высоко и продавать низко.

8. Успешные трейдеры имеют четко – расписанное запланированное время для изучения рынка.

9. Успешные трейдеры изолируют себя от мнения других.

10. Постоянно работайте над терпением, настойчивостью, решительностью и рациональностью в своих действиях.

11. Ограничивайте свои потери — используйте стоп- ордера!

12. Никогда не отменяйте стоп-ордер после того, как вы разместили его!

( Читать дальше )

Сколько стоит регистрация SPC (Segregated portfolio company) на Кайманах или Британских-Виргинских островах?) Стало интересно) И сколько стоит вообще обслуживание такой компании?)

- 07 марта 2017, 22:43

- |

- ответить

- 32 |

- Ответы ( 9 )

Разгон депозита опционами: выбор стратегии

- 06 марта 2017, 14:25

- |

То есть, обеспечить максимальное значение депозита через какое-то время.

Как быть, если мы сравниваем опционы?

Как я понимаю, финальный выхлоп на депозит мы считаем как (матожидание*размер ставки)

Т.е. нам нужен Келли чтобы определить ставку.

считаю по формуле bp-(q=1-p)/b where b=шансы P=вероятность выигрыша

P= вероятность получения прибыли

win = теоретическая цена по модели (матожидание дохода)

loss = аск в стакане

[P(win)] => 0.569797

[win] => 6.189866 [loss] => 5.45 отсюда вычисляем [b] => 0.14

Считаю келли и получаю [kelly] => -2.6 [PR] => -260 [prob] => 0.569797 [win] => 6.189866 [loss] => 5.45 [b] => 0.14

bp-(q=1-p)/b

(0.14*0.57-(1-0.57=0.43))/0.14= -2.5

Что я делаю не так? Матожидание плюсовое, вероятность плюсовая, почему на выходе минус, т.е. указание на отрицательное матожидание?

Я неправильно понял смысл b, отношения выигрыша к проигрышу ?

Придумал одну корректировку, но хочется взять «помощь зала»…

( Читать дальше )

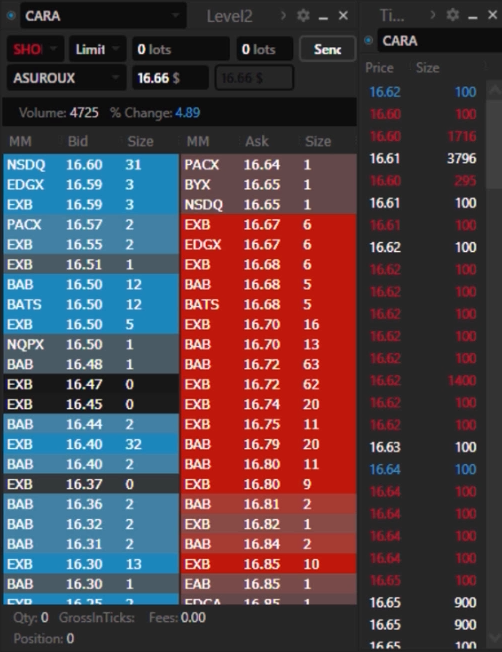

Основы чтения ленты Level2 (Time & sales)

- 01 марта 2017, 15:55

- |

Кто хочет понять как работает стакан и лента на USA акциях. Практический мини курс :)

Смотреть в порядке убывания.

- Основы стакана + анализ стакана 1 http://smart-lab.ru/blog/364582.php

- Анализ стакана 2 http://smart-lab.ru/blog/367687.php

- Анализ стакана 3 http://smart-lab.ru/blog/383307.php

- Объяснение ситуации в стакане http://smart-lab.ru/blog/378388.php

- Трейд в реалтайме с текстовым объяснением http://smart-lab.ru/blog/382028.php

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал