SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера open-minded

Превращения идеального захода в рискованный трейд

- 21 марта 2014, 11:05

- |

Наш трейдинг основан на том, что мы отрабатываем соблазнительные возможности. А еще на том, что мы Заходим в позицию тогда, когда еще толком не определенно. То есть мы часто оказываемся первыми, до того, как возможность осознают и реализуют все.

и у нашего трейда, точнее идеальной ситуации есть несколько жизненных этапов:

Можно поторопиться и зайти в совсем незрелую ситуацию. Такие дохнут чаще всего.

Следующий вариант это реализовать уже сформированную симпатичную картинку. Самое оптимальное, тк сразу понятно прав ты или нет.как только масса становится критической, то происходит развязка. Если зашел чуть раньше всей массы интрадейщиков, то они Помогут позиции, Закатывая бумагу в нужную сторону. Из таких заходов как правило формируются самые образцовые сделки. Другого и нет: либо стоп, либо красиво уходит в твою сторону и Получается, что ты зашел в самой очевидной картинке, на которые обычно все расстраиваются: как можно было в это не зайти. Упустил такую красавицу… а секрет в том, что когда интрадейщик заходит, то он чуть-чуть, своим опытом дорисовываем вариант события. И за счет этого берет минимальный риск, тк особо никто не активен. В итоге рынок рисует дальше сам график, а трейдер лишь наблюдает.

( Читать дальше )

и у нашего трейда, точнее идеальной ситуации есть несколько жизненных этапов:

Можно поторопиться и зайти в совсем незрелую ситуацию. Такие дохнут чаще всего.

Следующий вариант это реализовать уже сформированную симпатичную картинку. Самое оптимальное, тк сразу понятно прав ты или нет.как только масса становится критической, то происходит развязка. Если зашел чуть раньше всей массы интрадейщиков, то они Помогут позиции, Закатывая бумагу в нужную сторону. Из таких заходов как правило формируются самые образцовые сделки. Другого и нет: либо стоп, либо красиво уходит в твою сторону и Получается, что ты зашел в самой очевидной картинке, на которые обычно все расстраиваются: как можно было в это не зайти. Упустил такую красавицу… а секрет в том, что когда интрадейщик заходит, то он чуть-чуть, своим опытом дорисовываем вариант события. И за счет этого берет минимальный риск, тк особо никто не активен. В итоге рынок рисует дальше сам график, а трейдер лишь наблюдает.

( Читать дальше )

- комментировать

- 42 | ★14

- Комментарии ( 25 )

Расширение для Chrome "Экономический календарь"

- 20 марта 2014, 21:07

- |

Календарь появляется во всплывающем окне после клика по иконке расширения.

Расширение также может предупреждать о скором выходе новостей, и информировать о вышедших цифрах.

( Читать дальше )

Расширение также может предупреждать о скором выходе новостей, и информировать о вышедших цифрах.

( Читать дальше )

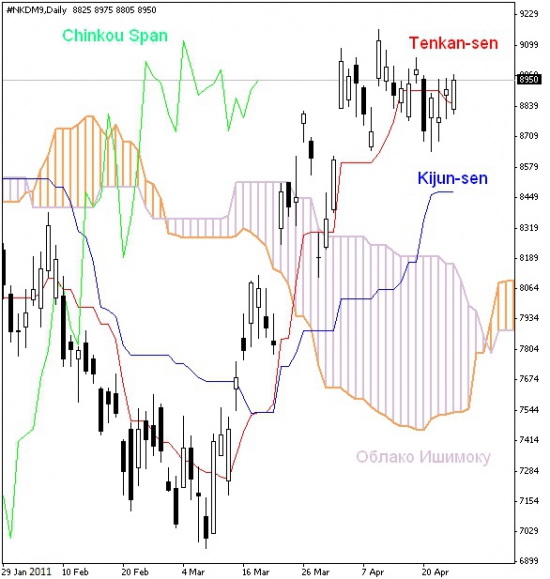

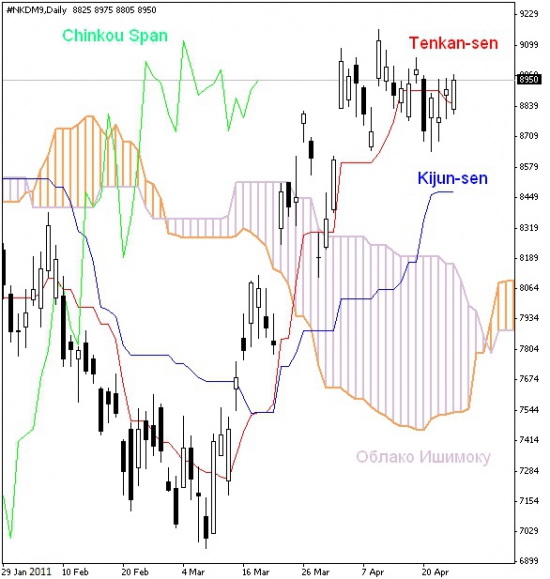

Индикатор Ишимоку

- 19 марта 2014, 10:14

- |

Индикатор Ишимоку был придуман в начале 30-х годов прошлого века с целью максимально точного прогнозирования движения фондового рынка Японии. Он позволяет выявить текущий рыночный тренд и однозначно сигнализирует, когда необходимы активные действия на рынке (покупка или продажа), а когда лучше сделать паузу и подождать более подходящего момента.

В наши дни система Ишимоку, ставшая типичным инструментом технического анализа, способствует успешному выполнению важнейших задач форекс-трейдинга:

– определение действующего тренда в динамике курса валюты;

– выявление ценовых уровней, при достижении которых валютным курсом возможна коррекция трендового движения (уровней поддержки и сопротивления);

– своевременное определение моментов, благоприятных для открытия форекс-позиций различной направленности (покупка или продажа).

Значительные возможности практического использования стратегии Ишимоку позволяют позиционировать ее как полноценный и самодостаточный метод форекс-трейдинга, обеспечивающий реализацию всего комплекса аналитических процедур, необходимых для выработки обоснованного торгового решения. Считается, что наилучшие торговые сигналы индикатор Ишимоку генерирует в том случае, если он применяется для анализа недельных и дневных графиков цен, а на рынке имеет место тренд явно выраженной направленности (нисходящий или восходящий). В ситуации бокового тренда система Ишимоку может вырабатывать сигналы ложного содержания.

При проведении необходимых вычислений индикатор Ишимоку оперирует данными по четырем периодам (интервалам) различной продолжительности. На самом деле, система Ишимоку включает в свой состав пять автономных, но целенаправленно взаимодействующих друг с другом индикаторов, каждый из которых отображается на ценовом графике как характерная линия (line):

а) Tenkansen-line;

б) Kijunsen-line;

в) SenkouSpanA-line;

г) SenkouSpanB-line;

д) ChinkouSpan-line.

Сегмент между SenkouSpanA-line и SenkouSpanB-line специальным образом заштриховывается и именуется «облако ишимоку». Когда цена колеблется в зоне «облака» – это сигнал отсутствия на рынке явного тренда. Верхний и нижний пределы «облака ишимоку» как бы обозначают линии поддержки и сопротивления в зависимости от того, в какой зоне относительно пределов облака находится курс валюты. Если валютный курс над «облаком», то верхняя граница – это первый уровень поддержки, а нижняя граница – второй уровень поддержки. Если валютный курс под «облаком», то нижняя граница – это первый уровень сопротивления, а верхняя граница – второй уровень сопротивления.

Когда ChinkouSpan-line пересекает ценовой график в направлении снизу вверх – это характерный сигнал к покупке. Когда данное пересечение происходит по направлению сверху вниз – это сигнал продавать.

Kijunsen-line – индикатор вектора, в направлении которого движется рынок. Когда курс валюты находится выше Kijunsen-line, то, по всей видимости, он в дальнейшем будет демонстрировать рост. Если курс пересекает Kijunsen-line – возможна дальнейшая коррекция тренда.

( Читать дальше )

В наши дни система Ишимоку, ставшая типичным инструментом технического анализа, способствует успешному выполнению важнейших задач форекс-трейдинга:

– определение действующего тренда в динамике курса валюты;

– выявление ценовых уровней, при достижении которых валютным курсом возможна коррекция трендового движения (уровней поддержки и сопротивления);

– своевременное определение моментов, благоприятных для открытия форекс-позиций различной направленности (покупка или продажа).

Значительные возможности практического использования стратегии Ишимоку позволяют позиционировать ее как полноценный и самодостаточный метод форекс-трейдинга, обеспечивающий реализацию всего комплекса аналитических процедур, необходимых для выработки обоснованного торгового решения. Считается, что наилучшие торговые сигналы индикатор Ишимоку генерирует в том случае, если он применяется для анализа недельных и дневных графиков цен, а на рынке имеет место тренд явно выраженной направленности (нисходящий или восходящий). В ситуации бокового тренда система Ишимоку может вырабатывать сигналы ложного содержания.

При проведении необходимых вычислений индикатор Ишимоку оперирует данными по четырем периодам (интервалам) различной продолжительности. На самом деле, система Ишимоку включает в свой состав пять автономных, но целенаправленно взаимодействующих друг с другом индикаторов, каждый из которых отображается на ценовом графике как характерная линия (line):

а) Tenkansen-line;

б) Kijunsen-line;

в) SenkouSpanA-line;

г) SenkouSpanB-line;

д) ChinkouSpan-line.

Сегмент между SenkouSpanA-line и SenkouSpanB-line специальным образом заштриховывается и именуется «облако ишимоку». Когда цена колеблется в зоне «облака» – это сигнал отсутствия на рынке явного тренда. Верхний и нижний пределы «облака ишимоку» как бы обозначают линии поддержки и сопротивления в зависимости от того, в какой зоне относительно пределов облака находится курс валюты. Если валютный курс над «облаком», то верхняя граница – это первый уровень поддержки, а нижняя граница – второй уровень поддержки. Если валютный курс под «облаком», то нижняя граница – это первый уровень сопротивления, а верхняя граница – второй уровень сопротивления.

Когда ChinkouSpan-line пересекает ценовой график в направлении снизу вверх – это характерный сигнал к покупке. Когда данное пересечение происходит по направлению сверху вниз – это сигнал продавать.

Kijunsen-line – индикатор вектора, в направлении которого движется рынок. Когда курс валюты находится выше Kijunsen-line, то, по всей видимости, он в дальнейшем будет демонстрировать рост. Если курс пересекает Kijunsen-line – возможна дальнейшая коррекция тренда.

( Читать дальше )

Как я работаю: о рынке для людей, далёких от него.

- 19 марта 2014, 07:38

- |

Понадобилось создать удобное описание для клиентов о том, чем на самом деле является моя деятельность и что представляют собой мои торговые системы, и несмотря на то, что казалось всё просто, пришлось попотеть с формулировками и рисунками. Создавалось для людей, кто далёк от финансовых рынков, поэтому не уверен, что здесь это будет интересно всем. Тем не менее (многабукафф):

Почему и как это работает. Почему на финансовых рынках возможно извлечение прибыли на спекулятивной торговле?

( Читать дальше )

Почему и как это работает. Почему на финансовых рынках возможно извлечение прибыли на спекулятивной торговле?

( Читать дальше )

За счёт чего будут расти наши акции?

- 19 марта 2014, 00:52

- |

Последние четыре года российский рынок в боковике, многие считают, что это продолжится или станет даже хуже.

Ищут ответы — почему начнется рост? Что станет локомотивом? Представляют графики индексов и P/E (тут график без учета полета на 1200 и назад на 1335)))...

и не видят ответа на свой вопрос — но посмотрите 5-6 годовых прибылей, и особенно сейчас после массовой просадки рынка и девальвации рубля — это разве не интересные инвестиции?

Сейчас цены на уровнях 2000 года или конца 2008 года — куда еще дешевле?

Почему начнется рост акций? — а за счет роста рынка до уровней 12 по P/E (а это 100% в среднем, если размер прибыли не будет падать конечно), конечно некоторые компании, как Магнит — уже и дороже стоят, а Газпром просто уже за 2 прибыли идет — это уже просто «дикий 1998»...)))

Почему P/E = 12 справедливо для России?

( Читать дальше )

СПОТ-тест для Трэйдера : Загадка Эйнштейна!

- 17 марта 2014, 07:49

- |

Загадка Эйнштейна (модифицированная)

5 разных человек живут в 5 разных домах разного цвета, курят 5 разных марок сигарет, пьют 5 разных видов напитков, владеют пакетами акций 5 разных компаний.Вопрос: Кто держит акции НорНикеля?

- Норвежец живёт в первом доме.

- Англичанин живет в красном доме.

- Зеленый дом находится непосредственно слева от белого.

- Датчанин пьет чай.

- Тот, кто курит Rothmans, живет рядом с тем, кто

владеет пакетом «ЛУКОЙЛа». - Тот, кто живет в желтом доме, курит Dunhill.

- Немец курит Marlboro.

- Тот, кто живет в центре, пьет молоко.

- Сосед того, кто курит Rothmans, пьет воду.

- Тот, кто курит Pall Mall, владеет акциями «Сбербанка».

- Швед имеет портфель из акций ВТБ.

- Норвежец живет рядом с синим домом.

- Тот, кто имеет акции Газпрома, живет в синем доме.

- Тот, кто курит Parliament, пьет пиво.

- В зеленом доме пьют кофе.

Бумага и ручка разрешены. Времени — 1 час!

Ответы в интернете не подглядывать! ;)

Говорят, что решить задачу без бумаги и ручки — в уме — могут только 2% людей. Я бы без бумаги и ручки не решил!))))

Экзамен

- 15 марта 2014, 13:50

- |

Рекомендую к просмотру фильм «Экзамен» 2009 года...

Довольно интересный фильм. По факту Экзамен — это и есть наша ЖИЗНЬ...

Белый лист, и нет вопросов и нет ответов...

Очень интересный психологический фильм! Всё очень похоже на реальную жизнь — хорошие, плохие люди, подлость и добро, даже суд и преступники — это все мы.

"Где берёт котировки Globex..."

- 09 марта 2014, 15:38

- |

Не так давно чёрт меня дёрнул опубликовать статью с таким названием. Изначально мысль была простой, я хотел продолжить давно начатый вполне конструктивный разговор о двух параллельных мирах — фьючерсном рынке CME и форекс. Идея была дурацкой по содержанию только потому, что я её изначально не обозначил и не выдал подвох, а идея была одновременно и простой, было желание попробовать разобраться в вопросе что первично — котировки форекс или СМЕ? Собака виляет хвостом или хвост собакой? Но об этом чуть позже.

Не так давно чёрт меня дёрнул опубликовать статью с таким названием. Изначально мысль была простой, я хотел продолжить давно начатый вполне конструктивный разговор о двух параллельных мирах — фьючерсном рынке CME и форекс. Идея была дурацкой по содержанию только потому, что я её изначально не обозначил и не выдал подвох, а идея была одновременно и простой, было желание попробовать разобраться в вопросе что первично — котировки форекс или СМЕ? Собака виляет хвостом или хвост собакой? Но об этом чуть позже.( Читать дальше )

Уверенность в рыночных прогнозах и риск провала

- 08 марта 2014, 01:38

- |

Как прогнозировать с уверенностью, и почему стадное мышление превалирует.

www.youtube.com/watch?v=ePNDd3GEo1Q

Материал продвинутый и только для трейдеров. Ура-патриотам смотреть бесполезно — почему, разжеванно в ролике. «Сказочка на ночь» в чате Delta Discovery Group.

www.youtube.com/watch?v=ePNDd3GEo1Q

Материал продвинутый и только для трейдеров. Ура-патриотам смотреть бесполезно — почему, разжеванно в ролике. «Сказочка на ночь» в чате Delta Discovery Group.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал