Избранное трейдера ignat

The new game. Игра началась!

- 17 октября 2015, 14:32

- |

Статью можно почитать здесь: www.economist.com/news/leaders/21674699-american-dominance-being-challenged-new-game

Краткий смысл в том, что последние 25 лет Америка абсолютно доминировала в мире, а в сейчас все больше и больше это доминирование оспаривается. И Новая игра с Россией и Китаем (в Сирии и Южно-Китайском море) отдает предстоящим противостоянием. Однако Америка все равно остается единственной сверхдержавой. Что подтверждается ее растущим влиянием на мировую экономику.

В статье об этом не написано, но можно продолжить ход мыслей и задаться вопросом, какие ресурсы будут применяться в этой новой игре? Цели ясны — распределение сфер влияния (между США и Китаем. Кстати, обратите внимание на фишки на картинке — еще одно подтверждение «прогиба» Ротшильдов перед Китаем). Если обстрагироваться от военной силы и возможностей, потенциал которых ограничен, в том числе ядерным балансом в мире, наиболее мощным ресурсом для мирового доминирования и разделения сфер влияния становится экономика.

( Читать дальше )

- комментировать

- 51 | ★8

- Комментарии ( 62 )

Полный песец 2016

- 15 октября 2015, 08:29

- |

http://smart-lab.ru/blog/275681.php

пс

Вот и посмотрим: муйня чёрточки или не муйня?!

Выбирайте: на чьей вы стороне.

ппс

РФ-то крайне удачно решила везде поучаствовать: и Украина, и Сирия. Ещё афганское направление подключить и будет полный комплект.

( Читать дальше )

Опционы Si декабрь

- 02 октября 2015, 14:24

- |

Парный трейдинг с переключением режимов. Часть 2

- 29 сентября 2015, 08:58

- |

Продолжение. Начало здесь.

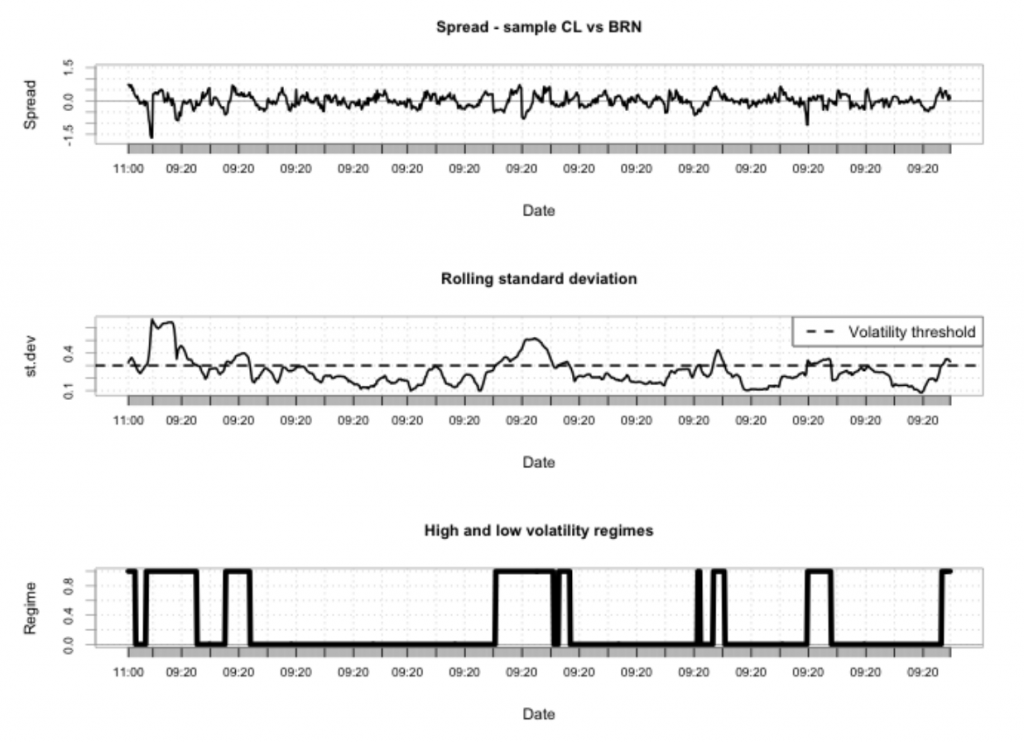

Модель, устойчивая к смене режимов волатильности

Некоторые проблемы торговли спредом

Ранее мы определили три сосотавляющих рыночно-нейтральных стратегий. Здесь мы обновим эту классификацию и рассмотрим некоторые трудности, связвнные с торговлей спредом.

Долговременные расхождения в ценах трудно найти с помощью алгоритмов, основанных только на ценах. Обычно, фундаментальный анализ, совместно с опытом трейдера может помочь в понимании существования расхождения. Время возврата к среднему может быть установлено с помощью непрерывных моделей, в этом случае период удержания позиции зависит от модели спреда и, следовательно, от частоты пересчета коэффициента хэджирования.

Много факторов могут приводить к скачкам волатильности спреда, но сами по себе скачки не могут быть приняты в качестве сигналов прекращения торговли парой.

( Читать дальше )

Хеджеры. Или у кого мы отбираем деньги на рынке?

- 28 сентября 2015, 16:53

- |

С одной стороны, все верно: чтобы ты получил деньги на рынке, необходимо, чтобы кто-то на противоположной стороне их тебе отдал. Так и происходит. Но не все так просто.

Существует такая категория участников рынка, как хеджеры. Это крупные коммерческие предприятия, глобальные корпорации и даже правительства отдельных стран (недавний резкий рост цен на нефть связывают с закрытием позиций по нефтяным фьючерсам Мексикой). Для них биржа — это удобное место для страхования рисков, влияющих на основной бизнес, где они зарабатывают прибыль. Для выполнения хеджирования, такая компания должна набирать позиции на фьючерсном рынке, чтобы как-то компенсировать свой риск в физическом товаре. Другими словами, их фьючерсные позиции не должны увеличивать их риски, иначе они не будут захеджированы.

( Читать дальше )

Дополнительный комиссионный сбор на Московской Бирже

- 28 сентября 2015, 12:04

- |

Большинство неторгующих, а особенно журналисты так и не поняли о чем речь и что за таинственный ДКС обсуждается. Даже блу… рг спрашивает мое мнение о повышении в 5 раз комиссии. А у меня его нет, так как комиссию биржа не повышала. Так что придется написать еще немножко, хотя и надоело, конечно.

В пятницу было какое то слишком эмоциональное обсуждение, все переругались, а это неправильно. Почему эмоции, тоже понятно. Трейдеры хотят от биржи стабильности и понятности поступков. Поэтому важные решения, которые принимаются без обсуждения и логической аргументации иногда обескураживают. Давайте меньше ругаться и не переходить на личности.

Ладно. Всем мира и добра. Небольшой ликбез и конструктив.

Есть теория заговора, что на рынке существуют плохие люди, использующие огромное количество заявок для запрещенных стратегий. Возможно и есть, хотя и не факт. А если они есть, с ними надо бороться. Биржа снова молодец, что ищет как их победить! Допустим, ядро может обрабатывать 20 000 заявок в секунду. Тогда, если эти 20 000 поставит спамер, то остальные ничего поставить не смогут и расстроятся. Регулировать такие вещи полезно.

Чтобы плохие люди не нагружали торговую платформу, придумали такой способ. Ограничить количество заявок, не приводящих к сделкам. На срочке должно быть не более 20 заявок на 1 рубль комиссии биржи. Если больше, надо доплатить. Мера безусловно нужная. К тому же она предохраняет от кривых стратегий начинающих, которые ставят дофига заявок, а сделок не делают.

Потом правило переехало на валютный рынок и тоже особо никого не беспокоило. Я иногда попадал на этот ДКС, но не болезненно и подкручивал систему после этого так, чтобы больше не попадать.

Но есть нюансы, давайте на примере. Возьмем одинаковую стратегию, но у одного трейдера заявка 50 лотов, а у другого 500. Делают, ну допустим 100 сделок (немного для HFT)

Как есть сейчас:

50 лотов. Комиссия 49 руб. 100 сделок. Можно поставить 98 000 заявок.

500 лотов. Комиссия 490 руб. 100 сделок. Можно поставить 980 000 заявок. МИЛЛИОН, Карл!

( Читать дальше )

МосБиржа закрывает валютный рынок для мелких и средних алготрейдеров?

- 25 сентября 2015, 00:31

- |

Биржа закрывает валютный рынок для мелких и средних алготрейдеров. Решение валютного комитета повышает размер минимальной заявки для равной комиссии средних алготрейдров с 50 000 до 500 000 долларов. Конкурировать с банками станет почти невозможно. Это наверное, главная новация текущего года.

История вопроса такая. Было время, когда на СЭЛТ пускали только ограниченных лиц и для них это было золотое время. Огромные спреды, низкая ликвидность, невыгодные курсы в обменниках. Не так давно, доступ дали всем и, валютой стали торговать значительно больше участников. Обороты выросли, комиссии (прибыли биржи) стало больше, спреды ниже, ликвидность выше. Очень скоро банки взвыли. Конкуренция привела к тому, что жадные, привыкшие к сверхприбылям банки перестали зарабатывать, так как рынок стал предлагать более выгодные цены для всех участников. Тогда, по слухам, банки пошли привычным путем и пролоббировали решение о неравных условиях для маленьких трейдеров и стали взимать дополнительную комиссию за заявки меньшие, чем 50 000 долларов.

Через какое то время трейдеры адаптировались, а банки опять поняли, что золотой дождь так и не полился. Решение о неравных условиях для тех, у кого заявки меньшие 500 000 долларов и остальных стреляет контрольным выстрелом в голову большей части мелких и средних участников. Поддерживать минимальную котировку в 500 000 просто невозможно для абсолютного большинства. Денег на такую стратегию нужно минимум миллион долларов, так как заявку в полмиллиона будут «кусать» и ее надо пополнять до минимального сайза. Я был в категории трейдеров, которые лимитками котировали валюту и крылись на Si. По сути, бесплатный маркетмейкер. Чем больше таких, как я, тем лучше рынку, так как все остальные покупают и продают по более выгодной цене.

Новые условия я тоже скорее всего не потяну и перестану платить достаточно приличную биржевую комиссию на валютном рынке. Нет никакой возможности перекрыть миллион долларов быстро на Si, а брать на себя риски на миллион или перекрывать такой объем на западе могут только очень крупные участники, в интересах которых и прошло такое решение. Решение ни с кем не обсуждалось и обжалованию не подлежит, говорят источники на бирже. Даже голосования не было. Кому выгодно, чтобы акционеры Московской биржи стали получать меньше дохода с комиссионных меньше зарабатывать? Кому выгодно отжать конкурентов для повышения собственных доходов? Кому выгодны большие спреды и затрудненных доступ на рынок я думаю пояснять не надо. Понятно только, кому это не выгодно. Всему остальному рынку это не выгодно.

Закручивать гайки пробовали уже. Лучше не становится почему то. Мера все равно не поможет. Банки не справятся административными ресурсами с честной конкуренцией и останутся у разбитого корыта. Что можно тут сказать… Да ничего я тут не могу сказать, кроме того, что это решение циничное, монопольное, принятое без обсуждения с рынком и ведущее к его деградации. Мне очень жаль, что мы катимся вместе с поросенком Петром хрен знает куда без планов и карты. Как сейчас принято говорить от отчаяния: В новой России не будет всех этих закрытых секретных комитетов с уничтожением конкуренции, а будет свободный и открытый рынок для всех! С равными возможностями. Московская биржа будет свободной!

============================

============================

Мое субъективное дилетантское мнение: все не совсем так. Мелкие HFT пришли на неэффективный рынок и начали забирать бабки у банков, «покусывая» крупняк и забегая перед их заявками. Хотя сами HFT будут утверждать что они там чото создают, какую-то типа ликвидность, ликвидность эта де-факто мгновенная, для крупных игроков она напротив антиликвидность, а для мелких покупателей валюты не такая значительная. Короче перекладывание денег из кармана одного в карман в карман другого. Банк в этой пищевой цепи понятие стратегически более важное для экономики, нежели «паразит»-hft, который обкусывает его хлебушек, ибо банки обеспечивают реальные валюто-обменные операции для большого бизнеса и больших дел.

Так что не все так однозначно. Думаю, никакого негатива в масштабах биржи и страны тут нет, негатив только для тех, кого ущемили в правах — то есть мелкого алгоспикуля. Жаль его конечно, но если чо, всегда ж рынок Чикаго для вас открыт — Welcome! Там уж точно критиковать никого не придется, а если даже и придется, то никто эту критику не прочтет:)

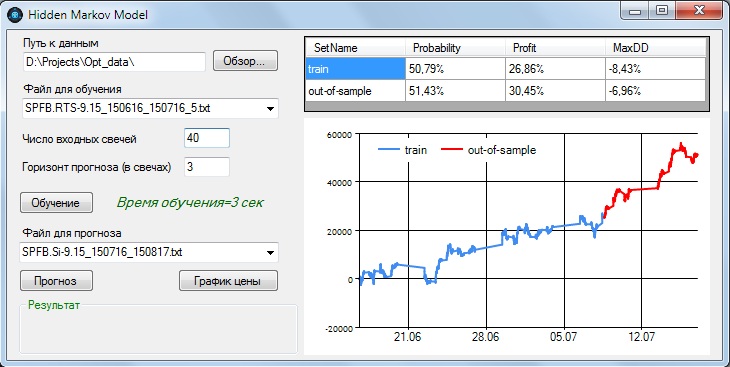

Проверка эффективности модели Маркова на фьючерсах FORTS

- 22 сентября 2015, 08:58

- |

Ранее на моем сайте была опубликована статья по марковским моделям скрытых состояний (НММ) — часть 1, часть2, часть 3, часть 4. Мною разработана программа на основе этой публикации, с помощью которой была протестирована предсказательная способность HMM на некоторых инструментах рынка FORTS. Программа написана на языке C#, с применением сторонней библиотеки Accord.NET.

На вход программы подаются ценовые ряды фючерсов, представляющие собой последовательность свечей со значениями Open, Close, High, Low. Количество входных свечей можем задавать произвольно, эта величина является первым параметром. На выходе получаем прогноз на будущее направление движения цены. Горизонт прогноза в виде интервала, также измеряемого в количестве свечей, является вторым параметром. Третий параметр — это временной интервал самой свечи, определяется входным файлом. Исходные данные я брал с сайта Финам в виде текстовых файлов для каждого инструмента.

( Читать дальше )

Даю торговую систему.

- 14 сентября 2015, 15:04

- |

Даю простую систему, которая опирается только на два важных уровня и на два математически рассчитанных уровня.

К данной системе я пришел благодаря одному подкованному в трейдинге и математике человеку.

Т.к. я так и не понял как обращаться с уровнями, и до сих пор считаю, что любой уровень это 50/50, но так или иначе есть важно-психологические точки от которых пляшут трейдеры. Такими точками являются минимум и максимумы предыдущего дня.

Многие технари знают, что пробитие экстремума и закрепления над/под ним это свидетельство начала/продолжения тенденции. Но в теханализе есть еще понятие как волатильность, данное понятие кто-то измеряет в АТР, но ее можно измерять с помощью среднеквадратичного отклонения цены. Которое рассчитывается по формуле «(Цена откр*Вола)/(Кв.корень252)» 252-рабочих дней в году.

Вот отсюда и будем плясать.

Суть стратегии: ждем пробития минимума, выставляем лимитник на лонг на нижней границе среднеквадратичного отклонения при пробитии минимума прошлого дня, тэйк на минимуме предыдущего дня, и наоборот для шорта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал