Избранное трейдера Сергей Гутторов

Максим Свиридов на завтраке у Кселиусов

- 11 ноября 2015, 20:21

- |

Видео интересное, уже минут 20 посмотрел. Сразу понятно, что человек сам торгует))

Видео семинара по глобальным циклам.

- 11 ноября 2015, 20:01

- |

http://www.youtube.com/watch?v=iHaKiLnEHcI — часть первая (циклы Кондратьева, взаимосвязь между циклами, ставки ФРС)

http://www.youtube.com/watch?v=gGSjQZzGUAE — часть вторая (взаимосвязь циклов Кондратьева и волн Эллиотта, прогноз на 2016 год)

http://www.youtube.com/watch?v=J1TUwktC2jQ — часть третья (ответы на вопросы)

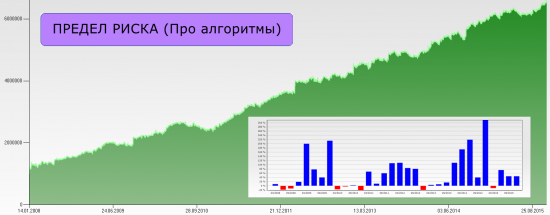

_ПРЕДЕЛ РИСКА (про алгоритмы)

- 11 ноября 2015, 14:30

- |

Риск-менеджмент это слишком широкое понимание, чтобы пытаться раскрывать его в данной статье. Будет рассмотрена тема контроля риска с целью увеличение эффективности торгового алгоритма (т.е. уменьшении меры рыночного риска и увеличении доходности).

( Читать дальше )

Резвяков А. Мастер-класс в Кемерово 2015 - Ч.2 (вопросы опытных трейдеров)

- 09 ноября 2015, 09:19

- |

вот тоже свежее видео от соратников Резвякова может кому пригодится)

Субботний практикум. Метод Price Action.

- 07 ноября 2015, 11:40

- |

( Читать дальше )

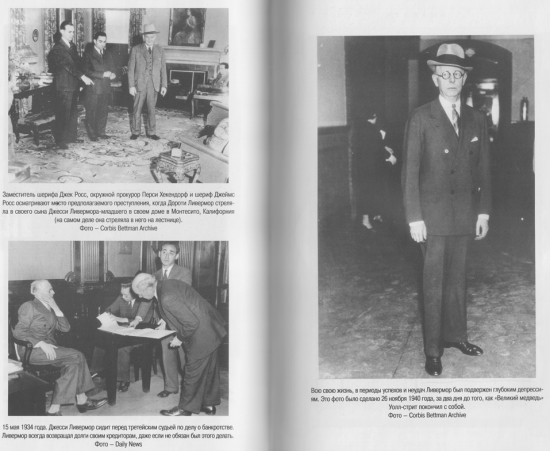

Торговля акциями. Джесси Ливермор

- 04 ноября 2015, 19:41

- |

Ставлю книге пятерку, потому что в ней конечно все равно очень много полезных и правильных советов. Такие книги надо периодически перечитывать, чтобы в голове лучше укладывалось. Ну и пару фоток отсканил из книги

- Не вкладывайте деньги, пока реакция рынка не подтвердит ваше мнение.

- Я делаю записи по всем позициям, которые объясняют, почему я открывал или закрывал позиции

- Самые большие бабки я делал, когда открытая позиция давала прибыль сразу же. Это потому что до того, как начать двигаться, акция накопила большую потенциальную энергию

- Человек нетерпелив, хочет получить выигрыш в каждой ставке

- Никогда не усредняйте потери

- Спекуляции захватывают людей, люди так увлечены мелкими колебаниями, что пропускают по-настоящему большие движения

- Скальперы и интрадейщики никогда не возьмут большое движение

- Выводите заработанные деньги постоянно. Они не абстрактны. Чувствуйте их. Закрыли большой профит — выведите на банковский счет половину! Это имеет огромное психологическое значение. Пересчитывайте деньги, почувствуйте их.

( Читать дальше )

Опционы для подростков. (часть восемь)

- 01 ноября 2015, 17:34

- |

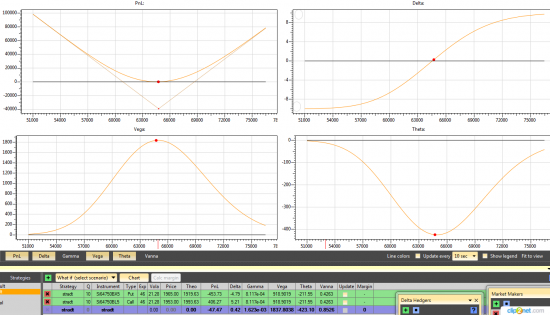

В свете сказанного посмотрим некоторые популярные стратегии

Купленный стреддл. Очень популярная позиция. Когда покупается на одном страйке пут и кол.

Куда бы не пошла цена, всюду плюс. Но под ценой пропасть в 40 тыс. Это эквивалентно торговли фьючем на пробой. Ставим заявки на границы канала и ждем. Если пробьет и уйдет, то ок. Если будет ерзать и цеплять стопы, то будем проседать. Где тут риски и какие они? Обычно, все боятся Тетту. Она растет и постоянно капает. Но это 400-600 рублей в день. За неделю, в среднем набежит 3,5 тысячи. А вот вега 1800 рублей. И достаточно 3% изменения волатильности, что бы получить 5,4 тысячи. Поэтому, главная тут волатильность. Такие стратегии используют на минимуме волатильности. Например, по рублю тот самый случай. Вола на уровне 21%. Обычно она от туда отскакивает. Соответственно, декабрьские опционы предпочтительнее. Там вега больше, а тетта меньше. Обратная ситуация на ED (евра-доллар) там вола с 14 на 17% прыгнула за день. И теперь будет падать. Вывод. При покупке стреддла главный риск это волатильность. Поэтому покупаются они при максимально низкой воле. Ориентируются на среднею, историческую волатильность. И на динамику IV, на ее минимумы в моменте.

( Читать дальше )

Александ Герчик – как достичь успеха в трейдинге и в бизнесе

- 20 октября 2015, 22:57

- |

Надеюсь Александр Михайлович не против если я выложу это видео, это интервью где он рассказываем о принципах успеха как в трейдинге так и в бизнесе.

Долгожданный приезд Александра Герчика, трейдера мирового уровня, прошел в Узбекистане (Ташкенте) 11 сентября. Был собран зал на более чем 200 человек.

Украла у Булыгиной сделку...

- 20 октября 2015, 17:34

- |

Пока все озадачены Riшкой и Siшкой, отыгрывая Сирию, Иран, Драги, баррели и тому подобное прочее, погрузились в новостной фон и статистику буровых бурилок, я, тем временем, подтянула из Ирининого блога её сигнальчики и состряпала из них робота.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал