SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Роботорговец

Запись вебинара с Александром Горчаковым. Алгоритмическая торговля

- 17 декабря 2011, 01:16

- |

http://www.ilearney.ru/elearning/details.php?ID=4146

- Что такое торговый алгоритм (торговая система);

- Что мы на самом деле получаем на выходе торгового алгоритма;

- Что можно подавать на вход торгового алгоритма;

- Случайность и детерминированность – Pro et Contra;

- Почему торговый алгоритм – это статистический прогноз;

- Иллюзия дохода (закон арксинуса для случайного блуждания);

- Зависимость – основа для статистического прогноза; виды зависимости: персистентность, антиперсистентность, цепи Маркова; связь типа торгового алгоритма (трендовый, контртрендовый, арбитраж, торговля волатильностью и т. д.) и вида зависимости;

- Как отбирать оптимальные параметры алгоритмов;

- «Портфели» торговых алгоритмов – to be or not to be;

- Можно ли «слить депозит» без плеча? Как выбрать плечо для конкретного алгоритма.

- комментировать

- 132 | ★31

- Комментарии ( 5 )

Бесплатные лекции от StockSharp

- 02 декабря 2011, 12:53

- |

Здравствуйте! На этой недели прошли два дня бесплатных лекций-вебинаров от StockSharp. Спасибо все участниками мероприятия за Ваше внимание во время лекции и за лестные отзывы по её окончанию. По итогам мероприятия попросили больше проводить подобных лекций.

Запись лекций

connectpro75924939.adobeconnect.com/p2c1l8fnhjh/1 день

connectpro75924939.adobeconnect.com/p5kb6d7drwk/2 день

Анонс от 29го ноября

--------------------------------------------------------------

Горбунов Алексей

Всем привет. Церих попросил меня провести семинар, что-нибудь по торговым роботам. Решил рассказать о тестировании ТС на WealthLab, в этом я силен. Буду рассказывать о том, как находить идеи для тестирования. О том, как пользоваться WLD, на что обращать внимание при тестировании параметрах. О самих параметрах, о устойчивости систем, о том как совмещать системы, можно ли включать/выключать системы и как это делать. На вебинаре планирую взять систему, с которой мы начинали два года назад. Все действия будут вестить в режиме онлайн.

Вебинар двухдневный, первая часть 30го, 2я – 1го декабря. Длительность по 1.5 часа. Начало в 15.00 по Москве. Все это естественно бесплатно =)

Семинар будет интересным, заходите, буду рад видеть =)

------------------------------------------------

Запись лекций

connectpro75924939.adobeconnect.com/p2c1l8fnhjh/1 день

connectpro75924939.adobeconnect.com/p5kb6d7drwk/2 день

Анонс от 29го ноября

--------------------------------------------------------------

Горбунов Алексей

Всем привет. Церих попросил меня провести семинар, что-нибудь по торговым роботам. Решил рассказать о тестировании ТС на WealthLab, в этом я силен. Буду рассказывать о том, как находить идеи для тестирования. О том, как пользоваться WLD, на что обращать внимание при тестировании параметрах. О самих параметрах, о устойчивости систем, о том как совмещать системы, можно ли включать/выключать системы и как это делать. На вебинаре планирую взять систему, с которой мы начинали два года назад. Все действия будут вестить в режиме онлайн.

Вебинар двухдневный, первая часть 30го, 2я – 1го декабря. Длительность по 1.5 часа. Начало в 15.00 по Москве. Все это естественно бесплатно =)

Семинар будет интересным, заходите, буду рад видеть =)

------------------------------------------------

Ценная подборка №24. Управление капиталом (стратегии)

- 01 декабря 2011, 20:25

- |

Хорошая торговая система дает трейдеру определенное статистическое преимущество перед рынком. Трейдер может отыскать такие условия для входа, что вероятность краткосрочного прибыльного движения будет превышать 50%, которую дает абсолютно случайный вход. Но одного статистического превосходства входов и контроля над «не верными» движениями цены не достаточно для полноценной торговли. Необходимо третье измерение, которым является управление капиталом.

Можно ловить краткосрочные паттерны, которые сбываются с вероятностью выше 60% или ловить долгосрочные тренды, прибыль по которым в разы превышает убытки от неудачных сделок. Можно даже пытаться управлять риском убыточной позиции, тестируя и оптимизируя собственные стоп-лоссы. Но даже выполнение всех основных правил не сделает трейдера миллионером. Если, конечно, он не отыскал «священный Грааль», абсолютно верно предсказывающий поведение рынка на несколько дней вперед. Одного статистического превосходства входов и контроля над «не верными» движениями цены просто не достаточно для полноценной торговли. Необходимо третье измерение, которым является управление капиталом.

( Читать дальше )

Можно ловить краткосрочные паттерны, которые сбываются с вероятностью выше 60% или ловить долгосрочные тренды, прибыль по которым в разы превышает убытки от неудачных сделок. Можно даже пытаться управлять риском убыточной позиции, тестируя и оптимизируя собственные стоп-лоссы. Но даже выполнение всех основных правил не сделает трейдера миллионером. Если, конечно, он не отыскал «священный Грааль», абсолютно верно предсказывающий поведение рынка на несколько дней вперед. Одного статистического превосходства входов и контроля над «не верными» движениями цены просто не достаточно для полноценной торговли. Необходимо третье измерение, которым является управление капиталом.

( Читать дальше )

Как тестировать системы

- 29 ноября 2011, 14:02

- |

Всем привет. Церих попросил меня провести семинар, что-нибудь по торговым роботам. Решил рассказать о тестировании ТС на WealthLab, в этом я силен. Буду рассказывать о том, как находить идеи для тестирования. О том, как пользоваться WLD, на что обращать внимание при тестировании параметрах. О самих параметрах, о устойчивости систем, о том как совмещать системы, можно ли включать/выключать системы и как это делать. На вебинаре планирую взять систему, с которой мы начинали два года назад. Все действия будут вестить в режиме онлайн.

Вебинар двухдневный, первая часть 30го, 2я – 1го декабря. Длительность по 1.5 часа. Начало в 15.00 по Москве. Все это естественно бесплатно =)

Семинар будет интересным, заходите, буду рад видеть =)

P.S

Я сейчас подготавливаю все необходимое, чтобы завтра хорошо выступить перед Вами и рассказать о тестировании все самое важное и интересное. Как оказалось, у меня нет возможности напрямую передать Ваши контакты Цериху, чтобы он допустил Вас до участия в вебинаре. Нужно зарегистрироваться по ссылке (ссылка ниже), тогда будет доступ на сайт Adobe, на чьей платформе проводятся вебинар. Прошу прощения за такую двойную регистрация. Пройдите по ссылке ниже. Это запись на первый и второй день вебинара.

( Читать дальше )

Вебинар двухдневный, первая часть 30го, 2я – 1го декабря. Длительность по 1.5 часа. Начало в 15.00 по Москве. Все это естественно бесплатно =)

Семинар будет интересным, заходите, буду рад видеть =)

P.S

Я сейчас подготавливаю все необходимое, чтобы завтра хорошо выступить перед Вами и рассказать о тестировании все самое важное и интересное. Как оказалось, у меня нет возможности напрямую передать Ваши контакты Цериху, чтобы он допустил Вас до участия в вебинаре. Нужно зарегистрироваться по ссылке (ссылка ниже), тогда будет доступ на сайт Adobe, на чьей платформе проводятся вебинар. Прошу прощения за такую двойную регистрация. Пройдите по ссылке ниже. Это запись на первый и второй день вебинара.

( Читать дальше )

Ну и что с Доу? Нити строю, когда у вас эйфория.

- 23 ноября 2011, 18:45

- |

Рис.1 РЕЗУЛЬТАТ. Уже дошли до цели 11.315

Рис.2 и Рис.3. ПРОГНОЗ. http://smart-lab.ru/blog/24538.php

Механизатор про ЛЧИ

- 23 ноября 2011, 11:59

- |

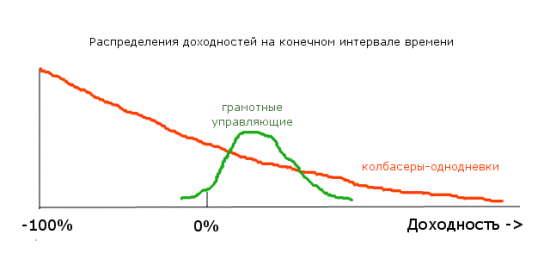

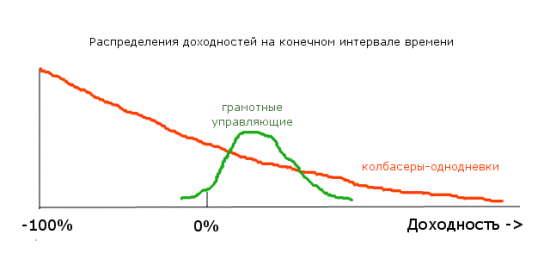

В рамках освоения Gimp нарисовал картинку, раскрывающую мое отношение к ЛЧИ и прочим подобным конкурсам. По вертикальной шкале число случаев.

перепост с http://mehanizator.livejournal.com/521791.html#comments

перепост с http://mehanizator.livejournal.com/521791.html#comments

Ценная подборка №20. Оценка волатильности внутри бара (торговый метод)

- 21 ноября 2011, 20:40

- |

Хочу обсудить некоторые вопросы, связанные с волатильностью. Существует с десяток известных методов для определения волатильности, начиная с технических индикаторов типа средний чистый диапазон, или АТР, историческая волатильность, стохастическая волатильность разных видов, стандартное отклонение и т.д. В портфельных задачах используют, как правило, стандартное отклонение и подобные вещи, а трейдеры, как правило, используют АТР – средний чистый диапазон. И, соответственно, тесно связанная с этим задача измерения риска, как правило, измеряется при помощи АТР — в единицах АТР. Соответственно возникает сразу 2 параметра: длина окна усреднения чистого диапазона и сколько единиц волатильности взять в качестве меры риска. И потом тестируется, оптимизируется все это.

Посмотрим, что получается. Для простоты берем АТР в качестве меры волатильности. Известно, что волатильность возвращается к своему среднему значению, т.е. колеблется вокруг среднего значения, т.е. когда волатильность экстремально высокая, мы ее продаем, когда она экстремально низкая, мы ее покупаем. Что происходит, когда мы используем эту меру для измерения риска? Например, скользящие стопы подвигаем, отодвигаем, размер позиции определяем и т.д. Когда у нас волатильность экстремально высокая, у нас риск увеличивается, если мы используем в качестве меры риска именно волатильность. В то же время, если мы знаем, что если волатильность экстремально высокая, она будет стремиться к своему среднему значению, т.е. она будет уменьшаться. Т.е. мы ожидаем, что волатильность будет меньше, тем не менее, стопы отодвигаем. И тоже самое в другую сторону. Когда волатильность экстремально низкая, мы стопы подвигаем, считая, что риск маленький, в то же время зная о том, что волатильность будет возрастать к своему среднему значению, т.о. начинаем торговать шум, т.е. в этом случае нас постоянно выносит на стопы. Если с этой точки зрения посмотреть, то мы неправильно используем волатильность в качестве меры риска. Теперь рассмотрим, что такое риск или волатильность реально с точки зрения трейдера. Возьмем изменение цены за характерный промежуток времени — продолжительность бара, например. Что происходит? Если волатильность высокая, т.е. свеча реально длинная. Что в этом случае для нас риск. Возьмем для определенности длинную белую свечу, т.е. цена резко выросла вверх. И допустим, для определенности, что позиция в правильном направлении, т.е. на открытии бара мы в лонге, после чего длинная белая свеча. В таком случае за этот промежуток времени, как правило, цена проходит без значительных коррекций или практически без коррекций. Что в таком случае для нас риск? Риск для нас тогда — это дроудаун внутри высокочастотной траектории цены, тиковой, скажем, за время этого бара. Если мы возьмем бар, измерим дроудауны от достигнутого максимума цены в обратную сторону: просадка, опять достижение нового максимума, т.е. за промежуток времени в бар мы померим все дроудауны, выберем из них максимальный – это и будет наш реальный риск внутри позиции, а максимальный доход – это диапазон бара. Если мы находимся в короткой позиции, то наоборот – наш максимальный доход, это дроудаун внутри бара, а максимальный риск – это диапазон бара, если мы стоим против рынка.

( Читать дальше )

Посмотрим, что получается. Для простоты берем АТР в качестве меры волатильности. Известно, что волатильность возвращается к своему среднему значению, т.е. колеблется вокруг среднего значения, т.е. когда волатильность экстремально высокая, мы ее продаем, когда она экстремально низкая, мы ее покупаем. Что происходит, когда мы используем эту меру для измерения риска? Например, скользящие стопы подвигаем, отодвигаем, размер позиции определяем и т.д. Когда у нас волатильность экстремально высокая, у нас риск увеличивается, если мы используем в качестве меры риска именно волатильность. В то же время, если мы знаем, что если волатильность экстремально высокая, она будет стремиться к своему среднему значению, т.е. она будет уменьшаться. Т.е. мы ожидаем, что волатильность будет меньше, тем не менее, стопы отодвигаем. И тоже самое в другую сторону. Когда волатильность экстремально низкая, мы стопы подвигаем, считая, что риск маленький, в то же время зная о том, что волатильность будет возрастать к своему среднему значению, т.о. начинаем торговать шум, т.е. в этом случае нас постоянно выносит на стопы. Если с этой точки зрения посмотреть, то мы неправильно используем волатильность в качестве меры риска. Теперь рассмотрим, что такое риск или волатильность реально с точки зрения трейдера. Возьмем изменение цены за характерный промежуток времени — продолжительность бара, например. Что происходит? Если волатильность высокая, т.е. свеча реально длинная. Что в этом случае для нас риск. Возьмем для определенности длинную белую свечу, т.е. цена резко выросла вверх. И допустим, для определенности, что позиция в правильном направлении, т.е. на открытии бара мы в лонге, после чего длинная белая свеча. В таком случае за этот промежуток времени, как правило, цена проходит без значительных коррекций или практически без коррекций. Что в таком случае для нас риск? Риск для нас тогда — это дроудаун внутри высокочастотной траектории цены, тиковой, скажем, за время этого бара. Если мы возьмем бар, измерим дроудауны от достигнутого максимума цены в обратную сторону: просадка, опять достижение нового максимума, т.е. за промежуток времени в бар мы померим все дроудауны, выберем из них максимальный – это и будет наш реальный риск внутри позиции, а максимальный доход – это диапазон бара. Если мы находимся в короткой позиции, то наоборот – наш максимальный доход, это дроудаун внутри бара, а максимальный риск – это диапазон бара, если мы стоим против рынка.

( Читать дальше )

алгоритмы технических манипуляций кукла

- 20 ноября 2011, 00:45

- |

бродя по интернету, наткнулся на интересный цикл статей Дмитрия Новикова. Думаю многим будет интересно почитать.

выдержка:

«Монстры биржевой игры, такие как хедж-фонды и фонды хедж-фондов непрерывно бороздят океаны рынков в поисках лёгкой добычи, и здесь всё, как в природе — все едят друг друга без малейшего зазрения совести, ибо таковы правила игры. Самые большие прибыли собирают крупнейшие хедж-фонды, и в основном они делают это за счёт огромной массы самых мелких и неопытных игроков. Мелкие хедж-фонды обычно не становятся добычей самых крупных — не такие уж они неопытные. В этой главе рассмотрим алгоритмы, которыми пользуются именно особо крупные хедж-фонды против самых мелких обитателей рынков.»

www.novik.ru/algorithms.html

выдержка:

«Монстры биржевой игры, такие как хедж-фонды и фонды хедж-фондов непрерывно бороздят океаны рынков в поисках лёгкой добычи, и здесь всё, как в природе — все едят друг друга без малейшего зазрения совести, ибо таковы правила игры. Самые большие прибыли собирают крупнейшие хедж-фонды, и в основном они делают это за счёт огромной массы самых мелких и неопытных игроков. Мелкие хедж-фонды обычно не становятся добычей самых крупных — не такие уж они неопытные. В этой главе рассмотрим алгоритмы, которыми пользуются именно особо крупные хедж-фонды против самых мелких обитателей рынков.»

www.novik.ru/algorithms.html

Что контролирует риск-менеджмент

- 18 ноября 2011, 13:46

- |

Продолжу разбирать распространенные заблуждения о рынке и всем что с ним связано. Итак начнем.

Заблуждение: «По сути, весь риск-менеджмент в торговле основан на контроле за убытками.»

Верное выражение: «Риск-менеджмент основан на контроле за риском получить убыток»

На первый взгляд, ничего катастрофического в этом заблуждении нет. Ну подумаешь, расхождения в терминологии, не более. Тем не менее, тщательно анализируя в процессе торговли движения своей несовершенной психики, я заметил что это заблуждения приносит вред торговле, провоцируя на неверные решения. В этом посте я постараюсь объяснить почему.

Разберемся с понятиями. У многих возможно возникнет недоумение, что эти два выражения говорят об одном и том же. Дело в том, что в трейдерской среде часто отождествляют риск и расстояние от входа до стопа помноженный на размер позиции, т.е. потенциальный убыток. Вроде как все верно, это та денежная сумма которой мы рискуем в конкретной сделке. Однако это сильно ограничивает понятие риска в трейдинге, а в конечном счете сильно искажает и переворачивает выводы.

( Читать дальше )

Заблуждение: «По сути, весь риск-менеджмент в торговле основан на контроле за убытками.»

Верное выражение: «Риск-менеджмент основан на контроле за риском получить убыток»

На первый взгляд, ничего катастрофического в этом заблуждении нет. Ну подумаешь, расхождения в терминологии, не более. Тем не менее, тщательно анализируя в процессе торговли движения своей несовершенной психики, я заметил что это заблуждения приносит вред торговле, провоцируя на неверные решения. В этом посте я постараюсь объяснить почему.

Разберемся с понятиями. У многих возможно возникнет недоумение, что эти два выражения говорят об одном и том же. Дело в том, что в трейдерской среде часто отождествляют риск и расстояние от входа до стопа помноженный на размер позиции, т.е. потенциальный убыток. Вроде как все верно, это та денежная сумма которой мы рискуем в конкретной сделке. Однако это сильно ограничивает понятие риска в трейдинге, а в конечном счете сильно искажает и переворачивает выводы.

( Читать дальше )

Ценная подборка №18. Скользящие стопы. Сравнительный анализ 8-ми способов закрыть позицию.

- 16 ноября 2011, 20:15

- |

Есть много разных версий, насчет того, какого размера должен быть предельный убыток, но большинство предпочитают использовать 2% стоп. То есть выходить из убыточной позиции, как только цена опустилась на 2% ниже цены покупки. Строго говоря, это не самый эффективный метод расчета стоп-лосса, но он может спасти от разорения большинство трейдеров. говоря «трейдеров», я не имею в виду людей, обожающих увеличивать убыточные позиции. Их не спасет ничто, и их разорение это всего лишь вопрос времени.

Но речь сегодня пойдет не об управлении капиталом, а о не менее интересной и важной вещи. Если с первой частью «золотого правила» все более-менее ясно, то вторая часть вызывает гораздо больше вопросов. «Тренд — твой друг» — вторая по популярности трейдерская теорема. Мы все хотим поймать долгую тенденцию, которая может принести наибольшую прибыль. Но как часто мы ошибались, выходя из тренда слишком рано… Обидно наблюдать, как растет цена акции, из которой ты только что вышел. Снова войти становится боязно, а смотреть на упущенную прибыль — просто не выносимо. Или бывает ситуация, когда сидишь в тренде до последнего. Сидишь так долго, что ситуация на рынке уже изменилась и трендовый поезд мчится в другую сторону. Прибыль от сделки, только что казавшаяся такой приятной и осязаемой, стремительно уменьшается. Трудно закрыть позицию, которая только что могла дать в два раза больше прибыли. Но еще хуже, если прокараулив нужный момент, нам приходится закрывать потенциально хорошую сделку с убытком. Знакомые ситуации, не правда ли?

Обе эти трудности легко решить, если протестировать свою стратегию на исторических данных и выбрать приемлемый для себя способ удержания позиции. Тогда сразу же станет ясно, на тренды какой длины мы можем рассчитывать, сколько от него мы будем терять и когда закрывать позицию с прибылью. В своей статье я хочу сделать обзор различных стратегий выхода из тренда, от самых простых до достаточно сложных. При расчетах я буду использовать следующие правила:

— тестирование будет проводиться на склеенном фьючерсе на индекс РТС, 15-минутные интервалы;

— открытие длинной позиции при обновлении 15-барного максимального значения по стоп-приказу;

— выход из убыточной позиции при достижении обычного 2% стоп-лосса;

— тестируется торговля одним контрактом, комиссия и проскальзывание не учитывается;

— делаю допущение, что инструмент «фьючерсРТС» является обычной акцией с ценой, равной значению фьючерса в пунктах. То есть все расчеты ведутся в рублях, гарантийное обеспечение и «плечо» не используются.

Итак, получен сигнал о том, что впереди нас ждет хорошее трендовое движение. Цена обновила локальный максимум, позиция открыта и выставлен защитный приказ на 2% ниже цены покупки. Если цена не оправдает наши ожидания и пойдет вниз, то мы примем небольшой убыток и будем терпеливо ждать следующий сигнал на покупку от своей торговой системы. А если цена пошла вверх, то мы начинаем считать прибыль и раздумывать, как бы выжать из тренда побольше и не передержать открытую позицию.

Самый простой способ выхода из тренда — это дождаться, пока цена закрытия бара не окажется ниже определенной средней. Очень удобный и понятный в расчетах метод. Поскольку тренд по своей сути подразумевает восходящее движение цены, то последующие цены закрытия баров будут находиться выше предыдущих. Таким образом, среднее значение цен закрытия всегда будет ниже, чем цена закрытия последнего бара. Если же цена снижается ниже своего среднего значения, то нарушается основной принцип тренда и можно констатировать его окончание. Протестируем первую стратегию.

№1 Выход из длинной позиции, если цена закрытия оказалась ниже своей скользящей средней.

( Читать дальше )

Но речь сегодня пойдет не об управлении капиталом, а о не менее интересной и важной вещи. Если с первой частью «золотого правила» все более-менее ясно, то вторая часть вызывает гораздо больше вопросов. «Тренд — твой друг» — вторая по популярности трейдерская теорема. Мы все хотим поймать долгую тенденцию, которая может принести наибольшую прибыль. Но как часто мы ошибались, выходя из тренда слишком рано… Обидно наблюдать, как растет цена акции, из которой ты только что вышел. Снова войти становится боязно, а смотреть на упущенную прибыль — просто не выносимо. Или бывает ситуация, когда сидишь в тренде до последнего. Сидишь так долго, что ситуация на рынке уже изменилась и трендовый поезд мчится в другую сторону. Прибыль от сделки, только что казавшаяся такой приятной и осязаемой, стремительно уменьшается. Трудно закрыть позицию, которая только что могла дать в два раза больше прибыли. Но еще хуже, если прокараулив нужный момент, нам приходится закрывать потенциально хорошую сделку с убытком. Знакомые ситуации, не правда ли?

Обе эти трудности легко решить, если протестировать свою стратегию на исторических данных и выбрать приемлемый для себя способ удержания позиции. Тогда сразу же станет ясно, на тренды какой длины мы можем рассчитывать, сколько от него мы будем терять и когда закрывать позицию с прибылью. В своей статье я хочу сделать обзор различных стратегий выхода из тренда, от самых простых до достаточно сложных. При расчетах я буду использовать следующие правила:

— тестирование будет проводиться на склеенном фьючерсе на индекс РТС, 15-минутные интервалы;

— открытие длинной позиции при обновлении 15-барного максимального значения по стоп-приказу;

— выход из убыточной позиции при достижении обычного 2% стоп-лосса;

— тестируется торговля одним контрактом, комиссия и проскальзывание не учитывается;

— делаю допущение, что инструмент «фьючерсРТС» является обычной акцией с ценой, равной значению фьючерса в пунктах. То есть все расчеты ведутся в рублях, гарантийное обеспечение и «плечо» не используются.

Итак, получен сигнал о том, что впереди нас ждет хорошее трендовое движение. Цена обновила локальный максимум, позиция открыта и выставлен защитный приказ на 2% ниже цены покупки. Если цена не оправдает наши ожидания и пойдет вниз, то мы примем небольшой убыток и будем терпеливо ждать следующий сигнал на покупку от своей торговой системы. А если цена пошла вверх, то мы начинаем считать прибыль и раздумывать, как бы выжать из тренда побольше и не передержать открытую позицию.

Самый простой способ выхода из тренда — это дождаться, пока цена закрытия бара не окажется ниже определенной средней. Очень удобный и понятный в расчетах метод. Поскольку тренд по своей сути подразумевает восходящее движение цены, то последующие цены закрытия баров будут находиться выше предыдущих. Таким образом, среднее значение цен закрытия всегда будет ниже, чем цена закрытия последнего бара. Если же цена снижается ниже своего среднего значения, то нарушается основной принцип тренда и можно констатировать его окончание. Протестируем первую стратегию.

№1 Выход из длинной позиции, если цена закрытия оказалась ниже своей скользящей средней.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал