Избранное трейдера Funcash

Пропорциональный трейдинг. Как увеличить позицию в два раза не вкладывая денег.

- 12 марта 2020, 20:32

- |

2. Что нужно для пропорции.

3. Пропорции между 2 или 4 инструментами.

4. Факториал 2 равен 2.

5. Увеличение инструментов, 4 факториал равен 24.

6. Факториал 6 равен 720.

7. В кризис все акции падают, как увеличить позицию за два дня не вкладывая деньги.

- комментировать

- ★2

- Комментарии ( 1 )

Лох на бирже: как он устроен

- 21 мая 2019, 11:14

- |

Подробнее на тему прикладного лоховедения, в продолжение заметки smart-lab.ru/blog/539725.php. Это по-своему даже красиво, когда рынок (и еще чаще околорынок!) карает человеческие пороки. Напомним определение, что лох здесь – не случайная жертва, а активный соавтор своей судьбы.

Давайте уточним, за что именно приходится платить, как и почему.

1). Жадность. Как-то слушал на трейдерском сборище, сколько господа трейдеры хотели бы зарабатывать, ну вот какая – минимальная планка? В среднем сошлись на 100% годовых. И такая планка у них, я полагаю, не первый год. А средний депозит при этом, как был, так и есть – пара средних зарплат. Это был следующий вопрос, да. И вот эти цифры, выскажу гипотезу, как-то связаны.

Если тебе надо много, а ресурса мало, ты будешь обречен делать глупости.

Очень тяжело торговать с профит-фактором меньше 1, в смысле – найти манеру игры, где на каждый рубль в прибыльных сделках было бы, например, два в убыточных. Будь так, манеру можно было бы просто перевернуть – и получить прибыльную торговлю.

( Читать дальше )

"Дыхание рынка". Как на нём заработать?

- 12 марта 2019, 22:21

- |

Ну а дальше как в песне Наутилус помпилиус -«Слушая наше дыхание, я слушаю наше дыхание...»

Всем успешного трейда!

44 постулата успешной работы на финансовых рынках

- 27 февраля 2019, 09:58

- |

Тема чрезвычайно избита, но все-таки попробую сформулировать свой список без углубления в конкретику, которую невозможно описать в двух предложениях. Готов к ловле яиц и помидоров.

- В большинстве случаев демо-счет больше вам навредит, чем поможет, вселив излишнюю уверенность в себе. Начните свой путь на рынке сразу с реальной торговли небольшим счетом. Психология торговли реального и демо-счета различается кардинально. Единственным плюсом является выработка технических навыков.

- Не пренебрегайте планированием. Торгуйте исключительно по заранее составленному плану, если на рынке не произошло ничего экстраординарного. Это одно из самых главных правил. Далее в некоторых пунктах будут встречаться его частные случаи.

- Бездумное усреднение не приводит ни к чему хорошему. Процесс усреднения должен соответствовать Вашему торговому плану.

- Будьте готовы к «чрезвычайно сильным движениям рынка». Не совершайте необдуманных поступков на таких движениях. Чаще всего подобные моменты воспринимаются как шанс быстро заработать. Вероятность же быстро потерять не берется в расчет.

- Будьте осторожны с неликвидными финансовыми инструментами. Не выделяйте на них более 20% вашего депо, естественно, принимая во внимание его объемы.

- В самом начале пути куда важнее суметь сохранить капитал, чем пытаться приумножить его. Не ставьте себе сразу невыполнимых планов.

- Верность вашей торговой стратегии можно оценить только на долгосрочном временном промежутке (более трех лет).

- Вкладывайте в финансовые рынки столько, сколько готовы потерять (как физически/финансово так и морально/эмоционально), однако помните, что без большого риска практически невозможно достичь успеха.

- Высказывания некоторых личностей могут достаточно серьезно влиять на рынок. Часто движения, вызванные под таким влиянием, являются краткосрочными и фундаментально необоснованными. Фильтруйте информацию.

- Глобальный тренд не меняется за 1 день, сколь бы сильное ни было движение.

- Диверсификация важна, но не стоит переусердствовать. Следить за множеством финансовых инструментов бывает слишком сложно, что приводит к снижению качества принимаемых вами решений.

- Для входа в рынок либо выхода из него всегда должна быть веская объективная причина, которую вы можете объяснить себе без эмоций.

- Если Вы торгуете активно, то используйте стопы. Порой самостоятельно бывает эмоционально (а также физически по времени) тяжело зафиксировать убыток тогда, когда это необходимо. Когда вы поставили стоп-лосс, не убирайте его при приближении цены к нему.

- Если на основе накопленного опыта Вы выработали для себя 100%-ю установку, то следуйте ей неукоснительно. К примеру, если вы решили не шортить Сбербанк (ну не получается — постоянные убытки), так не шортите же Вы Сбербанк, каким бы подходящем не казался момент! Иначе ощущение неправильно принятого решения начнет довлеть над вами сразу же после входа в позицию. Все это только звучит просто. На самом же деле, зачастую, ранее совершенные ошибки повторяются снова и снова.

- Если на растущем тренде рынок/инструмент находится на уровне исторического максимума, то куда больше шансов, что он продолжит идти вверх, чем уйдет в коррекцию. Вас не должна смущать «слишком высокая стоимость» инструмента, если фундаментально он привлекателен. Уже скоро текущая цена может оказаться очень дешевой.

- Если твердо решили покупать, и ликвидность это позволяет, то не гонитесь за микроскопическими выгодами в цене: покупайте по рынку. Тогда он точно от вас не уйдет.

- Зачастую внутридневная торговля на долгосрочном временном интервале не приносит сверхприбылей, однако ведет к физическому и моральному истощению.

- Когда вы перестаете что-либо понимать и у Вас ничего не получается, все-таки стоит занять позицию «вне рынка» (либо на это время войти в короткие ОФЗ), как бы это ни было тяжело морально.

- На плохих новостях покупайте, на хороших продавайте, а не наоборот. Но без фанатизма: учитесь оценивать «качество» новостей.

- Не воспринимайте всерьез краткосрочные инвестиционные рекомендации брокерских компаний.

- Не позволяйте эмоциям влиять на реализацию вашего торгового плана.

- Не пытайтесь как можно быстрее отыграть потери. Это приведет к потерям еще большим.

- Не стоит покупать/продавать в моменты затишья после бурного роста/падения рынка.

- Не стоит рассказывать о своих победах, а уж тем более, о будущих планах, если Вас об этом не спрашивают.

- Не существует разницы в торговле большими и маленькими суммами. Вас не должна пугать большая позиция, как и малая не должна вести к легкомыслию.

- Невозможно торговать, никогда не неся убытков. После каждой убыточной сделки/торгового дня определите, почему так произошло, и что вы сделали неправильно. При этом, убытки могут возникнуть даже тогда, когда вы все сделали правильно.

- Недополученная прибыль намного лучше полученных убытков. Не думайте о том, что «могло бы быть, если...». (не путать с анализом ошибок).

- Никогда не будьте уверены в успехе на 100%. Иначе при наступлении неблагоприятного исхода, растет риск необдуманных поступков.

- Никто и никогда не поведает Вам секретов и граалей рынка, однако, опыт других людей порой может быть действительно полезен.

- Определите для себя максимальную расчетную прибыль по инструменту, либо по итогам торгового дня. Если она достигнута, зафиксируйте ее и остановитесь. Далее внесите изменения в ваш торговый план.

- Самый важный из всех возможных ресурсов – информация.

- Ох как заезжено, но из-за важности все-таки скажу: «не торгуйте против тренда»! Не покупайте стагнирующие акции и не продавайте растущие без веских на то оснований.

- Помните о том, что рынки падают намного быстрее, чем растут.

- После фиксации прибыли, рискуйте только ее частью при входе в новую позицию.

- Поставьте себе глобальную цель в жизни. Постепенное движение к своей цели – залог успеха.

- Потенциальная прибыль должна быть минимум в 2 раза выше возможного убытка (частный случай: отношение тейк-профита к стоп-лоссу).

- Примите тот факт, что большинство близких вам людей не будут понимать, чем вы занимаетесь, а объяснить это будет невозможно, да и не стоит этого делать.

- Следите за фактами, избегайте мнений.

- Сначала идет движение рынка, и лишь потом вы сможете увидеть причину (если вообще сможете), которая к данному движению привела. Не думайте, что Вы способны очень сильно опередить рынок по времени, несмотря на его неэффективность.

- Спекулятивная торговля намного опаснее и сложнее простого инвестирования. Для 99% инвесторов стратегия «купил и держи» является лучшей из возможных.

- Фиксирование минимальной прибыли после долгой просадки – наиболее частая, и, при этом, одна из самых серьезных ошибок. Если далее рынок продолжит расти, то эмоционально вам будет слишком тяжело войти в позицию выше, чем вы из нее необоснованно вышли.

- Фундаментальный анализ всегда первичен, а технический вторичен.

- При отсутствии большого опыта, чаще торгуйте в лонг, чем в шорт. Исключение: это противоречит Вашему торговому плану.

- Учитесь отдыхать, не думайте о рынке постоянно.

Алексей Соловцов, Инвестиционная Палата.

На что похожа торговля на бирже.

- 26 февраля 2019, 20:46

- |

У нас есть армия, есть поля сражений, есть бои местного значения И есть победа или поражение в итоге.

Важно помнить, что итог можно подводить только в конце жизни либо если собираешься БЕЗвозвратно уйти с рынков. Иначе это будет просто передышка между боями.

Как бы мы воевали?

Ну наверное очень осторожно. Разведка врага, рекогносцировка местности, погодных условий. Искали бы союзников. Учитывали бы количество провианта, уровень боевого духа, что есть в наличии — Танки, пушки, пулеметы. Следили бы за их исправностью.

Следили бы за действиями пока нейтральных. но возможных участников. Думали бы, что может заставить их выступить на вашей стороне, а что на стороне врага.

Каждый может назначить свое видение общей картины и частностей. Что чем считать.

Так вот. Как воевали наши деды? А уж они то воевали всю дорогу.

Многие войны они проиграли. Вывод- можно проиграть и никуда не деться от этого. Сколько не просчитывай, не продумывай.

( Читать дальше )

Стратегия на Российском рынке

- 05 февраля 2019, 23:31

- |

Важно понимать, что в последние 4 года российский фондовый рынок в принципе растущий. Учитывая дивиденды, он выдает в среднем под 20% годовых в рублях. Этот факт не мешает получать индивидуальным инвесторам убытки. Всему виной, конечно, волатильность. Ширина интервала, в котором ходит индекс Московской биржи в последние 4 года, составляет 20% от текущей котировки (см. картинку).

Уже больше месяца продолжается период безудержного роста нашего рынка (см. #1 на картинке). Причем растет сейчас индекс с кратно большей скоростью, чем основной тренд. Именно в такие моменты неопытные индивидуальные инвесторы теряют голову от успехов и вкладывают остатки кэша в акции и берут плечи. Я же советую, наоборот, потихоньку прикрывать позиции и выходить в кэш. Чем дольше продолжается текущий краткосрочный быстрый рост, тем больше вероятность жесткой коррекции.

( Читать дальше )

Пузырь американских акций - 15 признаков того, что "становится слишком поздно"

- 29 ноября 2018, 09:27

- |

Параллельно со стандартным вопросом «как высоко могут забраться цены на акции, перед тем как упасть», существует другой вопрос, который всегда тревожит инвесторов «в какой мы точке бизнес-цикла». Как быть и что делать вы узнаете в конце статьи, а пока рассмотрим некоторые факты.

Согласно мнению Майкла Хартнетта из Bank Of America — мы слишком «долго были под вермутом» и, кажется, уже сильно «опьянели».

- 2017: Рост биткоина с 300 до 19600 долларов за 3 года. Величайший пузырь за всю историю

- 2017: Картина «Спаситель Мира» Леонардо Да Винчи была продана за 450 млн. долларов. (среднестатистическому американцу надо работать 7500 лет, чтобы ее купить)

- 2017: Аргентина — опять. (8 дефолтов за 202 года). Опять выпустили 100-летние суверенные облигации, спрос на которые превысил предложение.

- 2017: Европейские высокодоходные облигации были оценены как менее рискованные чем US Treasuries.

- 2017: Рыночная капитализация Facebook (25 тысяч работников) превысила рыночную капитализацию Индии (1,3 млрд человек)

- 2018: США, Великобритания, Германия и Япония — индекс безработицы на многолетних минимумах.

- 2018: Глобальный уровень долга остается на уровне 10 трлн долларов.

- 2018: S&P 500 P/E вырос до неимоверных 20 за 12 лет из прошлых 120.

- 2018: S&P 500 P/B больше 3. Вырос за 7 лет из последних 70.

- 2018: Снижение налогов в США на 1.5 трлн долларов привело к наращиванию долга американскими корпорациями в виде выпуска корпоративных облигаций на 1.5 трлн долларов. Также были проведены обратные выкупы на 0.9 трлн долларов.

- 2018: “Победители” количественного смягчения (фонды недвижимости, кредиты, и растущие рынки) стали проигрывать “плохим игрокам” (волатильности, US$, товарам, деньгам).

- 22 Августа 2018: S&P500 бычий рынок стал самым долгим в истории.

- Декабрь 2018: ФРС начнет 9-й «поход по закручиванию гаек» и повышению ставки.

- Май 2019: Прогноз уровня глобальной прибыли на 1/3 выше чем в период пика 2008 года. (IBES $3.3трлн против $2.4трлн)

- Июль 2019: Экономическая экспансия США станет самой долгой со времен Гражданской войны.

( Читать дальше )

МАМБЕЦ: It's headshot, baby или 4 сделки дяди на диване.

- 01 ноября 2018, 11:24

- |

В ближайшие месяцы мне необходимо сделать:

1. Проанализировать вероятные развития событий для 50 активов.

2. Составить список условий если… то… в количестве 3 штук для каждого актива.

3. Составить план как лучше комбинировать базовый и производные инструменты для каждого актива.

4. Соствить план торгов для каждого из неск. десятков клиентов по каждому активу в соотв. с каждым условием если… то учитывая суммы сделок и их дробление.

5. Составить пдф файл со всей этой инфой, и представить каждому клиенту и потом контролировать исполние.

6. Успеть уехать и пожить в отрыве от цивилизации где нет интернета и сотовой связи около 1-2 мес. Вероятно поеду куда то вглубь Сибири на берега Енисея. Поработать руками, помочь местным в промысле и тд. Вопрос только ехать с женой или без, с одной стороны лучше с ней, так как по мне она уже обалдела во всей этой цивилизаци и ей бы не плохо надеть тулуп, валенки и научится готовить используя печь, а с другой хочется побыть одному или только с теми, кого

( Читать дальше )

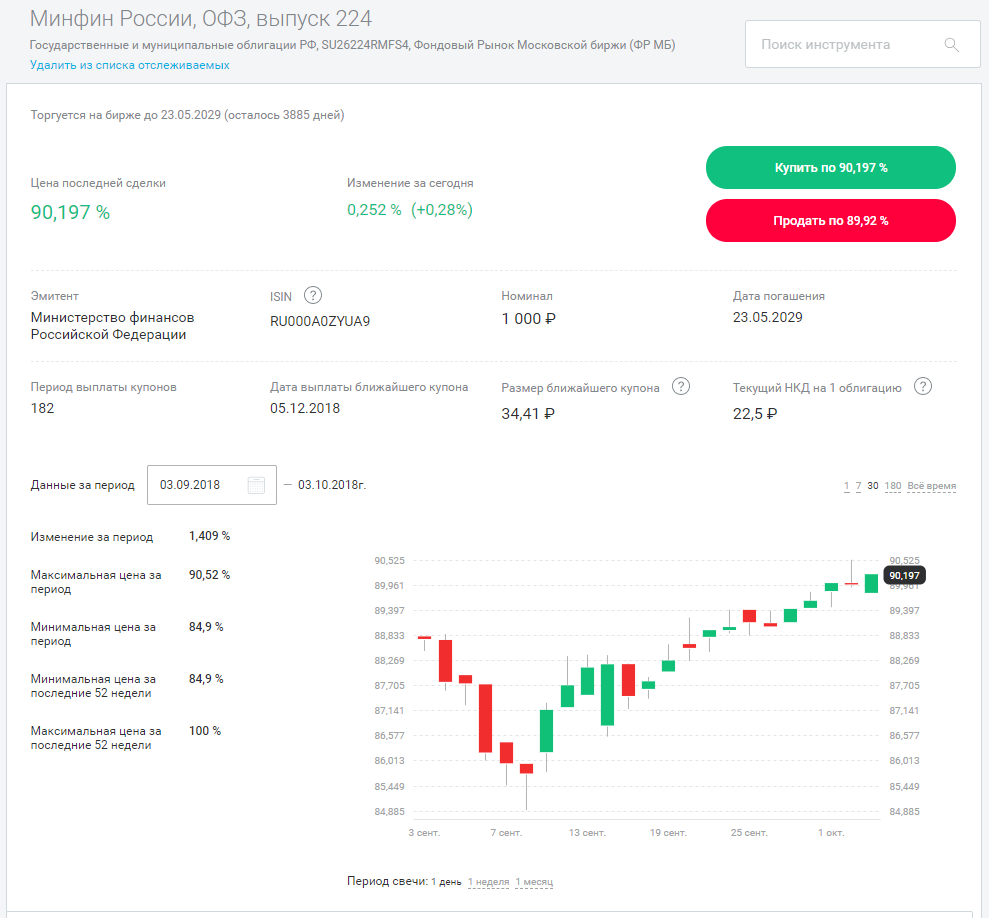

ОФЗ - начинаю покупать. Часть 2

- 25 октября 2018, 09:25

- |

___

Весь сентябрь у меня был очень активным — отпуск, переезд на новое место и еще много чего, так что я немного выпал из процесса. Хорошая новость, за это время портфель FinanceMarker неплохо подрос и отыграл все прошлые падения на плохих новостях. Тем не менее, сейчас по-прежнему актуальная тема покупки облигаций ОФЗ. Ранее я уже писал первую статью с обзором интересных вариантов.

Теперь же спешу сообщить, что сегодня я совершил первую покупку — как раз на брокерском счету оставалась небольшая сумма денег, которую и удалось пристроить.

Пока я купил ОФЗ 224 выпуска (ОФЗ 26224) — потому что в первый раз, когда делал обзор, здесь была наибольшая доходность. Возможный минус в том, что срок погашения аж в 2029 году, а значит дюрация у облигации высокая. Учитывая, что нет совершенно никакого понимания, куда пойдет ставка — это повышенный риск.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал