SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Тимофей Мартынов

Как я открывал счёт на CME

- 18 января 2014, 12:36

- |

На новогодних праздниках заморочился открытием счета на CME.

Какой от этого профит:

1. ГО поменьше (а в некоторых случаях значительно меньше). Пример: микроконтракт евро на CME стоит 569500р (EURUSD=1.36), ГО 8308р. На фортсе это будет 12-13 контрактов, ГО 17-19к, разница в 2 раза.

2. Торговля почти круглосуточно, т.е. гэпы с утра меньше и больше вероятности выйти нормально по стопу ночью, когда фортс не торгуется. Это важно на драгметаллах, т.к. там сильные движения часто происходят именно ночью.

3. Можно зашортить S&P на хаях)

Теперь негативные моменты:

1. Комиссии больше, чем на фортсе. За микроконтракт евро на CME с меня взяли 1.33$*33.5=44.5р., на фортсе за этот объем возьмут 1,24*13=16р. За фьюч S&P mini (стоит примерно 3.1млн. р.) с меня взяли 2.31$*33.5=77р., на фортсе за 33 фьюча на РТС (аналогичный объем) возьмут 2,24*33=74р. Но фьюч на РТС более волатильный, так что тут опять фортс выгоднее. Правда если вы совершаете много сделок, можно поторговаться за комиссии у американского брокера и снизить их раза в полтора.

2. NinjaTrader не настроить так, как я привык. Настроек меньше, чем в квике. Пример: в квике, уменьшив масштаб графика (не таймфрейм), я могу смотреть график за последние 1.5 года, в ниньзе при минимальном масштабе на часовике видно только последнюю неделю, остальное надо листать. Да и много чего еще там не нашел.

3. Вывод любой суммы стоит дорого, в моём случае фиксированный тариф 30$, бывает и больше.

( Читать дальше )

Какой от этого профит:

1. ГО поменьше (а в некоторых случаях значительно меньше). Пример: микроконтракт евро на CME стоит 569500р (EURUSD=1.36), ГО 8308р. На фортсе это будет 12-13 контрактов, ГО 17-19к, разница в 2 раза.

2. Торговля почти круглосуточно, т.е. гэпы с утра меньше и больше вероятности выйти нормально по стопу ночью, когда фортс не торгуется. Это важно на драгметаллах, т.к. там сильные движения часто происходят именно ночью.

3. Можно зашортить S&P на хаях)

Теперь негативные моменты:

1. Комиссии больше, чем на фортсе. За микроконтракт евро на CME с меня взяли 1.33$*33.5=44.5р., на фортсе за этот объем возьмут 1,24*13=16р. За фьюч S&P mini (стоит примерно 3.1млн. р.) с меня взяли 2.31$*33.5=77р., на фортсе за 33 фьюча на РТС (аналогичный объем) возьмут 2,24*33=74р. Но фьюч на РТС более волатильный, так что тут опять фортс выгоднее. Правда если вы совершаете много сделок, можно поторговаться за комиссии у американского брокера и снизить их раза в полтора.

2. NinjaTrader не настроить так, как я привык. Настроек меньше, чем в квике. Пример: в квике, уменьшив масштаб графика (не таймфрейм), я могу смотреть график за последние 1.5 года, в ниньзе при минимальном масштабе на часовике видно только последнюю неделю, остальное надо листать. Да и много чего еще там не нашел.

3. Вывод любой суммы стоит дорого, в моём случае фиксированный тариф 30$, бывает и больше.

( Читать дальше )

- комментировать

- ★175

- Комментарии ( 98 )

Вольны Вульфа - яволь!)))

- 18 января 2014, 12:21

- |

вот если есть в трейдинге самый дибильный дибилизм то это именно оно — Вульф Вольн!)))

самое тупое гадание какое только можно вообразить — это даже не статистика, даже не по чуйке, и тем более не адекватные виды теханализа, а тупо угадывание будущего на основе разрисовки графика совершенно идиотскими линиями)))

извиняюсь конечно за излишние эмоции, но опять это на глаза попалось и настолько это тупая тупизна, что не мог не вылить ))

кто только на что гаразд — рисуй что хошь! ВСЕ имеет право на жизнь! )))

и главное точно скажут вам куда должно пойти и на сколько именно))))) при этом поклонников этого ужаса совершенно не смущает, что оно получается только в 10% случаев, т.е. чисто случайно — этого процента ОПТИМИСТАМ хватает с лихвой))

ржачно это конечно сильно)) если бы не было так печально… совсем ведь мозгов у народа нет…

самое тупое гадание какое только можно вообразить — это даже не статистика, даже не по чуйке, и тем более не адекватные виды теханализа, а тупо угадывание будущего на основе разрисовки графика совершенно идиотскими линиями)))

извиняюсь конечно за излишние эмоции, но опять это на глаза попалось и настолько это тупая тупизна, что не мог не вылить ))

кто только на что гаразд — рисуй что хошь! ВСЕ имеет право на жизнь! )))

и главное точно скажут вам куда должно пойти и на сколько именно))))) при этом поклонников этого ужаса совершенно не смущает, что оно получается только в 10% случаев, т.е. чисто случайно — этого процента ОПТИМИСТАМ хватает с лихвой))

ржачно это конечно сильно)) если бы не было так печально… совсем ведь мозгов у народа нет…

Тупики разума2. Мартингейл

- 18 января 2014, 07:28

- |

Перечитывая свои торговые журналы натыкаюсь на интересные идеи. Делюсь наработками. Сразу скажу, что это писалось, тестилось, но не торговалось, т.к. у меня были более лучшие варианты.

1 Делаем из биржи рулетку при помощи ТСЛАБА. Способ крайне прост. Если свеча растущая, ставим стоп бай на хай_свечи, тейк на хайтой же свечи+размер_тейка, стоп лосс на хай свечи этой же свечи- размер_тейка. Если свеча падающая, то делаем аналогично стоп селл и прочее от лоу свечи. Дополнительно можно сделать фильтр на мелкие свечи. В результате имеем алгорим рулетки с шансами 50на50 и выйгрышь=проигрышу. Дополнительно разрешаем входить в сделку с 10.30 до 18.30, выходить можно всегда кроме открытия-закрытия.

2 Тейк желателен в пунктах. Если делать в %, то будет косяк с разным размером сделки, что неудобно при анализе работы алгоритма.

3 Делаем мартингейл. Ставим блок число убыточных сделок подряд и делаем размер позы pow(2,число убыточных подряд

( Читать дальше )

1 Делаем из биржи рулетку при помощи ТСЛАБА. Способ крайне прост. Если свеча растущая, ставим стоп бай на хай_свечи, тейк на хайтой же свечи+размер_тейка, стоп лосс на хай свечи этой же свечи- размер_тейка. Если свеча падающая, то делаем аналогично стоп селл и прочее от лоу свечи. Дополнительно можно сделать фильтр на мелкие свечи. В результате имеем алгорим рулетки с шансами 50на50 и выйгрышь=проигрышу. Дополнительно разрешаем входить в сделку с 10.30 до 18.30, выходить можно всегда кроме открытия-закрытия.

2 Тейк желателен в пунктах. Если делать в %, то будет косяк с разным размером сделки, что неудобно при анализе работы алгоритма.

3 Делаем мартингейл. Ставим блок число убыточных сделок подряд и делаем размер позы pow(2,число убыточных подряд

( Читать дальше )

Для читателей моего блога выкладываю немного Психологии ))))

- 18 января 2014, 00:08

- |

Плюсаните пожалуйста , что бы помочь человеку у которого такая проблема. Да бы он увидел данную тему.

Если вы Умный, интересный человек, хороший трейдер — не надо хвалиться об этом в коментариях — пожалуиста — только по теме.

Данная тема создана для начинающих трейдеров, те кто давно торгуют- думаю уже справились с данной проблемой .

Если вы Умный, интересный человек, хороший трейдер — не надо хвалиться об этом в коментариях — пожалуиста — только по теме.

Данная тема создана для начинающих трейдеров, те кто давно торгуют- думаю уже справились с данной проблемой .

Собственниками 70% свободно вращающихся российских акций оказались иностранцы

- 17 января 2014, 20:44

- |

Иностранным инвесторам принадлежит около 70 процентов российских акций, находящихся в свободном обращении (free float). Об этом сообщает «Финмаркет» со ссылкой на обзор «Сбербанк CIB». По данным MidLincoln, которые в номере от 17 января приводит «Коммерсантъ» до кризиса 2008 года этот показатель составлял 60 процентов.

Объем free float российских компаний «Сбербанк CIB» оценил в 213 миллиардов долларов. Большую часть зарубежных инвесторов в РФ составляют европейцы: треть активных денег приходится на резидентов континентальной Европы, четверть — на британцев. Еще треть средств в стране держат американские фонды.

Крупнейшими зарубежными собственниками российских акций оказались фонд Oppenheimer (чуть менее трех миллиардов долларов), Vanguard Emerging Markets Stock Index Fund (около 4,7 миллиарда долларов), государственный пенсионный фонд Норвегии (более пяти миллиардов долларов). Об этом в номере от 17 января пишет газета «Ведомости» также со ссылкой на данные «Сбербанк CIB».

( Читать дальше )

Объем free float российских компаний «Сбербанк CIB» оценил в 213 миллиардов долларов. Большую часть зарубежных инвесторов в РФ составляют европейцы: треть активных денег приходится на резидентов континентальной Европы, четверть — на британцев. Еще треть средств в стране держат американские фонды.

Крупнейшими зарубежными собственниками российских акций оказались фонд Oppenheimer (чуть менее трех миллиардов долларов), Vanguard Emerging Markets Stock Index Fund (около 4,7 миллиарда долларов), государственный пенсионный фонд Норвегии (более пяти миллиардов долларов). Об этом в номере от 17 января пишет газета «Ведомости» также со ссылкой на данные «Сбербанк CIB».

( Читать дальше )

ЦБ отпустит рубль в свободное плавание в следующем году, не обращая внимание на обменный курс...

- 17 января 2014, 20:28

- |

ЦБ отпустит рубль в свободное плавание в следующем году, не обращая внимание на обменный курс, так как стресс тесты показали, что банки способны пережить девалюацию до 30%.

Это коммент Ксении Юдаевой, певого зама Набиуллиной в интервью The Wall Street Journal.

Цифру вам назвали — срок тоже.

Также, из ее горбылей — она «сильно удивилась, когда узнала, что только 1 из 10 жителей России хотят быть предпринимателями, когда в других странах — отношение 1:4». Это понятно, какой дурак пойдет бизнесом заниматься, если можно в чиновники пилить записаться… Только непонятно чему она удивилась — 1:10 или 1:4 в других странах. Живут и не догадываются о своем счастье люди...

Это коммент Ксении Юдаевой, певого зама Набиуллиной в интервью The Wall Street Journal.

Цифру вам назвали — срок тоже.

Также, из ее горбылей — она «сильно удивилась, когда узнала, что только 1 из 10 жителей России хотят быть предпринимателями, когда в других странах — отношение 1:4». Это понятно, какой дурак пойдет бизнесом заниматься, если можно в чиновники пилить записаться… Только непонятно чему она удивилась — 1:10 или 1:4 в других странах. Живут и не догадываются о своем счастье люди...

# ---> Мой привод (часть 3)

- 17 января 2014, 18:42

- |

Ура! ))

Исторический для меня момент — написал робота/привод, который торгует одновременно на каком угодно количестве инструментов (разумно конечно не больше 12 ;) ). Потратил 2 дня на то чтобы это допилить при текущей реализации студии описанной в предыдущем

посте http://smart-lab.ru/blog/159649.php

Что есть нового в приводе на данный момент? :)

Есть файл настроек с предпочитаемым размещением бумаг по хоткеям (От F1 до F12) с именем кода бумаги и в порядке следования автоматом закрепляется за ними соответсвующая клавиша, надо поменять порядок клавиш и инструменты в наборе - меняй файл настроек.

Далее заходим в робот/привод. Первой отобразится бумага, которая назначена по умолчанию или же первая в списке файла настроек, если она не включена в тиковый поток экспорта по DDE протоколу. Далее весь функционал что я описывал для последней версии привода работает одноврменно для ВСЕХ ИНСТРУМЕНТОВ, что включены в таблицу тикового потока «Таблица всех сделок». То есть если вы в файле настроек закрепили от F1 до F12 конкретный список инструментов, но в тиковый поток включены лишь скажем случайные 3 (ну хочется вам сегодня только их торговать), то они сохранят свои хоткеи, остальные же клавиши не будут реагировать. При выборе в верхней части экрана пишет код бумаги которая сейчас активна для отображения (обрабатываются как я сказал СРАЗУ ВСЕ ИНСТРУМЕНТЫ из тикового потока данных, даже если их не видно на экране!)

( Читать дальше )

Исторический для меня момент — написал робота/привод, который торгует одновременно на каком угодно количестве инструментов (разумно конечно не больше 12 ;) ). Потратил 2 дня на то чтобы это допилить при текущей реализации студии описанной в предыдущем

посте http://smart-lab.ru/blog/159649.php

Что есть нового в приводе на данный момент? :)

Есть файл настроек с предпочитаемым размещением бумаг по хоткеям (От F1 до F12) с именем кода бумаги и в порядке следования автоматом закрепляется за ними соответсвующая клавиша, надо поменять порядок клавиш и инструменты в наборе - меняй файл настроек.

Далее заходим в робот/привод. Первой отобразится бумага, которая назначена по умолчанию или же первая в списке файла настроек, если она не включена в тиковый поток экспорта по DDE протоколу. Далее весь функционал что я описывал для последней версии привода работает одноврменно для ВСЕХ ИНСТРУМЕНТОВ, что включены в таблицу тикового потока «Таблица всех сделок». То есть если вы в файле настроек закрепили от F1 до F12 конкретный список инструментов, но в тиковый поток включены лишь скажем случайные 3 (ну хочется вам сегодня только их торговать), то они сохранят свои хоткеи, остальные же клавиши не будут реагировать. При выборе в верхней части экрана пишет код бумаги которая сейчас активна для отображения (обрабатываются как я сказал СРАЗУ ВСЕ ИНСТРУМЕНТЫ из тикового потока данных, даже если их не видно на экране!)

( Читать дальше )

Мои итоги 2013 (новичкам на заметку)

- 17 января 2014, 18:22

- |

Большинство уже подвели итоги, а мне не особо хотелось их подводить. Результаты совсем не утешительные. Можно сказать, что за год я слил 2-а депо. Но на самом деле я до нуля ни разу не доходил, т.к. часто пополнял счет, или наоборот выводил средства — да! было и такое=))

Итак, обо всем подробнее. Начну с причин, почему я решил подвести итог. Во-первых конечно для себя. Заставил себя посмотреть реальности в глаза. Оценить ошибки которые я совершал, иначе они перерастут в привычки (если еще не успели перерасти) «Сначала мы создаем свои привычки, потом привычки создают нас». ©Во-вторых буду рад если мой опыт будет полезен участникам Смарт-лаба, как минимум начинающим.

Итоги года в цифрах:

Начальный депозит — около 150 000 рублей.

Январь= -18000

Февраль= -28300

Март= -22500

Апрель = -57500

Май= +19000

Июнь= +2600

Июль= -23850

Август= +52000

Сентябрь=+43000

Октябрь= -119300

Ноябрь= -9410

( Читать дальше )

Итак, обо всем подробнее. Начну с причин, почему я решил подвести итог. Во-первых конечно для себя. Заставил себя посмотреть реальности в глаза. Оценить ошибки которые я совершал, иначе они перерастут в привычки (если еще не успели перерасти) «Сначала мы создаем свои привычки, потом привычки создают нас». ©Во-вторых буду рад если мой опыт будет полезен участникам Смарт-лаба, как минимум начинающим.

Итоги года в цифрах:

Начальный депозит — около 150 000 рублей.

Январь= -18000

Февраль= -28300

Март= -22500

Апрель = -57500

Май= +19000

Июнь= +2600

Июль= -23850

Август= +52000

Сентябрь=+43000

Октябрь= -119300

Ноябрь= -9410

( Читать дальше )

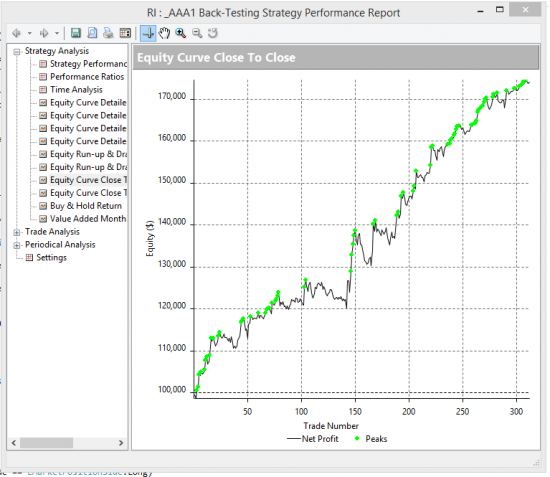

Продаются 3 торговые системы под ФОРТС!

- 17 января 2014, 18:01

- |

Система1 — паттерн (контра)

Система2 — паттерн (контра)

Система3 — паттерн (скорее трендовый)

Система1:

( Читать дальше )

Система2 — паттерн (контра)

Система3 — паттерн (скорее трендовый)

Система1:

( Читать дальше )

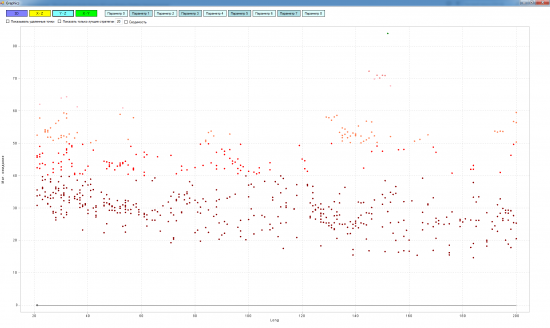

Пишем тестер-оптимизатор своими руками! Часть 3

- 17 января 2014, 17:36

- |

Часть 2

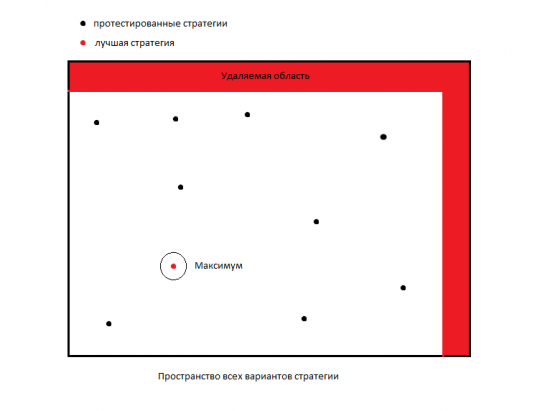

Новая версия тестера-оптимизатора «Исследователь»

В классических методах оптимизации в каждой новой итерации ищется лучшее значение и уже вокруг него проводятся дальнейшие исследования. В моем случае относительно него я обрезал матрицу вариантов стратегий.

Условная схема работы стохастического алгоритма поиска максимума по методу Монте-Карло:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал