SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Тимур Ахунд-Заде

Инвестирование в облигации

- 14 августа 2014, 16:07

- |

Инвестирование в облигации советую начинать с госбумаг и евробондов. На трежерис (казначейские облигации США) можно посмотреть особенно внимательно, хотя на американском рынке полно альтернатив. Ключевым параметрам торговли бондами сейчас научу.

Рынок облигаций бывает внутренним и международным. Облигации внутреннего займа в России — это, прежде всего, облигации федерального займа (ОФЗ). На них есть фьючерсы. Хорошо, что именно федеральный займ, а не региональный, у нас ликвиден.

Помимо государственных ценных бумаг, остальные долговые продукты на внутреннем рынке — это всё же экзотика. Тем не менее крупные инвестбанки и мелкие инвестфонды в последнее время всё чаще склоняют своих клиентов к игре на долгах.

На внутреннем долговом рынке могут размещаться и иностранные компании. Такая практика распространена в мировых финансовых центрах, включая США и Великобритания.

Евробонды – это облигации на внешнем рынке, с долларовым эквивалентом. Этот рынок заимствований намного более ликвиден, чем внутренний. Андеррайтингом еврооблигаций занимаются международные синдикаты. Долги предлагаются инвесторам в нескольких странах одновременно. Евробонды выпускаются вне юрисдикции отдельной страны и не регистрируются.

( Читать дальше )

В чём отличие госбумаг и евробондов?

Рынок облигаций бывает внутренним и международным. Облигации внутреннего займа в России — это, прежде всего, облигации федерального займа (ОФЗ). На них есть фьючерсы. Хорошо, что именно федеральный займ, а не региональный, у нас ликвиден.

Помимо государственных ценных бумаг, остальные долговые продукты на внутреннем рынке — это всё же экзотика. Тем не менее крупные инвестбанки и мелкие инвестфонды в последнее время всё чаще склоняют своих клиентов к игре на долгах.

На внутреннем долговом рынке могут размещаться и иностранные компании. Такая практика распространена в мировых финансовых центрах, включая США и Великобритания.

Евробонды – это облигации на внешнем рынке, с долларовым эквивалентом. Этот рынок заимствований намного более ликвиден, чем внутренний. Андеррайтингом еврооблигаций занимаются международные синдикаты. Долги предлагаются инвесторам в нескольких странах одновременно. Евробонды выпускаются вне юрисдикции отдельной страны и не регистрируются.

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 16 )

100 фактов о жизни и бизнесе. Александр Журба (Genezis Capital)

- 12 августа 2014, 18:44

- |

Управляющий директор и соучредитель фонда Genezis Capital Александр Журба сформулировал 100 фактов, которые узнал к 27 годам о жизни и бизнесе. Рекомендуем прочитать, это того стоит.

1. Жизнь и бизнес состоят из большого количества скучных, нудных и банальных вещей, сделав которые, неожиданно получаешь то самое, о чём не стыдно дать интервью.

2. Люди разные, но хотят в принципе одного и того же. Старик Маслоу был прав.

3. Реальные ценности создавать гораздо тяжелее, чем их видимость. Для второго вам понадобится только хороший пиарщик и много фантазии. С первым обычно всё сложнее — там есть цифры.

4. Люди ленивы. Они не хотят думать, проверять и готовиться. Недоделать, потерять из-за этого много чего и сделать как надо — привычнее, чем сделать как надо с самого начала.

5. 99% людей ни на что не способны. Из оставшегося процента 99% людей занимаются не тем, что интересно тебе. С оставшимися можно при совпадении многих случайных факторов сделать большое дело.

( Читать дальше )

1. Жизнь и бизнес состоят из большого количества скучных, нудных и банальных вещей, сделав которые, неожиданно получаешь то самое, о чём не стыдно дать интервью.

2. Люди разные, но хотят в принципе одного и того же. Старик Маслоу был прав.

3. Реальные ценности создавать гораздо тяжелее, чем их видимость. Для второго вам понадобится только хороший пиарщик и много фантазии. С первым обычно всё сложнее — там есть цифры.

4. Люди ленивы. Они не хотят думать, проверять и готовиться. Недоделать, потерять из-за этого много чего и сделать как надо — привычнее, чем сделать как надо с самого начала.

5. 99% людей ни на что не способны. Из оставшегося процента 99% людей занимаются не тем, что интересно тебе. С оставшимися можно при совпадении многих случайных факторов сделать большое дело.

( Читать дальше )

Методы анализа финансовой отчетности

- 04 августа 2014, 16:14

- |

Ни один MBA, CFA и SEC с FINRA не дадут Вам точного понимания того, как проводится финансовый анализ?

Алгоритм исследований отчётности Михаила Крылова выработан годами опыта.

Финансовый анализ обычно проводится с целью. Поэтому нужно понимать с какой.

Единственная общепринятая формула — это сбор фактов, их разбивка на группы, толкование и оценка. Все Нобелевские лауреаты работали по этой схеме. Даже Барак Обама, Томас Шеллинг и Даниэль Канеман.

Единственная общепринятая формула — это сбор фактов, их разбивка на группы, толкование и оценка. Все Нобелевские лауреаты работали по этой схеме. Даже Барак Обама, Томас Шеллинг и Даниэль Канеман.Экономика — это сложная система, в которой одни участники пытаются манипулировать поведением других в области производства, распределения, обмена и потребления. Своего рода психологическая борьба совокупности компаний, государств, отдельных лиц. И давно уже не только наука, изучающая именно эффективное использование ресурсов.

( Читать дальше )

Силки на Лебедя (а уж тут разберем черный или белый)

- 16 июля 2014, 15:49

- |

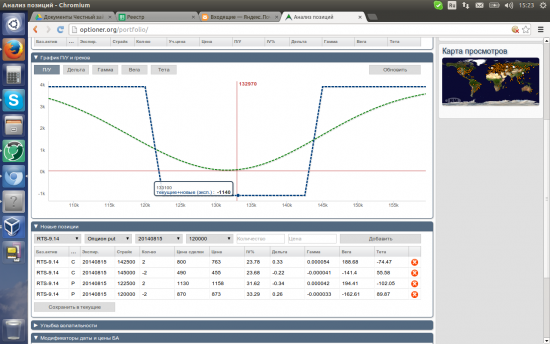

Сегодня выставил сеть для ловли денежной птицы. Решил поставить в следующих рамках:

-купил 142500 колл

-продал 145000 колл

-купил 122500 пут

-продал 120000пут

получилась следующая картинка:

План следующий:

-сижу в засаде, жду движения

-если толкового движения не будет, сматываю удочки и голодный иду домой.

-купил 142500 колл

-продал 145000 колл

-купил 122500 пут

-продал 120000пут

получилась следующая картинка:

План следующий:

-сижу в засаде, жду движения

-если толкового движения не будет, сматываю удочки и голодный иду домой.

Как правильно рассчитать доходность?

- 13 июля 2014, 21:59

- |

«Сегодняшний инвестор не получает прибыль от вчерашнего роста»(Уоррен Эдвард Баффетт)

Сейчас я подвожу итоги первого года своего публичного проекта «Разумный инвестор». Скоро опубликую, особо не тороплюсь, так как до осени ничего не собираюсь предпринимать — ни покупать, ни продавать…

Весь год я определял доходность моего портфеля по методике, которую используют ПИФы, при расчете стоимости паев. В принципе, это правильно, но только для цены паёв. Результат конкретного инвестора будут совсем иным.

Есть один нюанс, который всё усложняет в вопросе определения доходности. Это операции ввода/вывода!

Ранее озвученный мой результат +17,89%,оказался неверным (точнее это не моя доходность, а изменение стоимости пая – если мой портфель был бы ПИФом и я брал деньги в управление у пайщиков).

( Читать дальше )

Следуя модному тренду смартлаба...

- 09 июля 2014, 11:20

- |

Мои эмпирические данные говорят о том, что самыми популярными постами на смартлабе являются те, где трейдеры рассказывают о том, как они слились, облажались, обосрались… А также популярны и набирают много плюсов дилетантские рассуждения о рынке.

Расскажу и я что мне рынок дал и как изменил мое сознание...

Изложу в беспорядке, ибо Он и есть истинный порядок вещей.

1. Слил пару-тройку ощутимых депо, каждый размером в сносный подержанный автомобиль или маленький домик в провинциальном малоэтажном городке.

2. Заметно укрепил свои знания и достижения в области математики и программирования.

3. Стал более мудр и более терпим. Перестал искать какую-либо принципиальность или мораль в поступках людей. Основной человеческий принцип, который стоит учитывать — «я слаб и я хочу жить, поэтому поступлю беспринципно». Это полностью лишило меня каких-либо претензий к окружающим и умиротворило.

4. Научился спокойно терять. И стал менее жаден до прибыли.

5. Главный принцип на рынке, который всегда нужно учитывать — «все, что может быть кинуто — должно быть кинуто». Если даже рынок уверенно идет своим намеченным путем и видит, твой неприкрытый зад, он развернется ненадолго, поимеет тебя походя и пойдет куда шел.

( Читать дальше )

Расскажу и я что мне рынок дал и как изменил мое сознание...

Изложу в беспорядке, ибо Он и есть истинный порядок вещей.

1. Слил пару-тройку ощутимых депо, каждый размером в сносный подержанный автомобиль или маленький домик в провинциальном малоэтажном городке.

2. Заметно укрепил свои знания и достижения в области математики и программирования.

3. Стал более мудр и более терпим. Перестал искать какую-либо принципиальность или мораль в поступках людей. Основной человеческий принцип, который стоит учитывать — «я слаб и я хочу жить, поэтому поступлю беспринципно». Это полностью лишило меня каких-либо претензий к окружающим и умиротворило.

4. Научился спокойно терять. И стал менее жаден до прибыли.

5. Главный принцип на рынке, который всегда нужно учитывать — «все, что может быть кинуто — должно быть кинуто». Если даже рынок уверенно идет своим намеченным путем и видит, твой неприкрытый зад, он развернется ненадолго, поимеет тебя походя и пойдет куда шел.

( Читать дальше )

Лудомания, "каша-малаша" или как не впасть в тильт

- 08 июля 2014, 15:55

- |

Одна из основных причин неудач в биржевой торговле, на мой взгляд является лудомание или тильт или… список терминов можно продолжить. Понятно, что данная проблема относится к тем, кто в той или иной форме использует графический, технический и т.п. анализ. Одним из выходов в данной ситуации является использование нескольких инструментов в торговле. Поясню на примере. Потерпев серию неудач, трейдер пытается отыграться, в т.ч. пытаясь «отомстить» определенному инструменту, в котором он получил убыток. И таким образом, «закусив удила», бросается в очередные необдуманные сделки теряя все больше. При этом ему уже пофиг на уровни, индикаторы и проч., которые он применял ранее. Теперь как говорится к нашим баранам. В случае, если я теряю деньги на сделке с определенным инструментом( выход по стопприказу с убытком), я исследую другие инструменты с целью поиска подходящих для меня идей. К примеру недавняя идея по сберу не сработала и в настоящее время я не вижу на графике точек входа. Поэтому не торгую сбер. Как в пример также не торгую Роснефть и Газпром. Графики данных эмитентов прилагаю(для меня сейчас там «каша-малаша»)

( Читать дальше )

( Читать дальше )

5 вещей, которые Вы должны знать об инвестировании

- 01 июля 2014, 17:02

- |

By Morgan Housel

У меня есть один учебник по финансам. Я время от времени его открываю, чтобы напомнить себе, как мало я на самом деле знаю. В учебнике есть формулы по комплексной оценке опционов, Гауссовская функция связки copula и даже глава под названием «Оценка доверительных лимитов выбранных значений комплекснозначных моделей». Я не имею ни малейшего представления, что это значит.

Должно ли меня волновать, что есть так много вещей в сфере финансов, которых я не знаю? Думаю, что нет. Вот что пишет по этому поводу Джон Рид в своей книге «Достижение успеха»:

Когда Вы только приступаете к изучению какой-либо области, Вам кажется, что Вам придется запомнить огромное количество вещей. Вовсе не обязательно. Что Вам действительно надо сделать, так это выделить основные принципы — обычно от трех до двенадцати, — которые ложатся в основу существования этой области. Те миллион вещей, которые, как Вам казалось, Вам надо будет запомнить, являются просто различными комбинациями этих основных принципов.

( Читать дальше )

Пузырь

- 24 июня 2014, 12:52

- |

Добрый день.

Сегодня новые размышления о всех безобразиях на рынке от Павла Рябова.

-------------------------------------------------------------------------

Весьма доставляют рассуждения многих аналитиков о причинах и мотивах роста фондовых рынков с попытками фундаментального обоснования. На самом деле зависимости убогие и однофакторные.

В новой реальности рынок прямо пропорционально зависит от стероидной инъекции от центробанков. Сейчас других денег на рынке нет. Поступает ликвидность – есть рост. Закрыли клапана – обвал. Первичные дилеры действуют прямо, провокационно, свои действия не скрывают.

( Читать дальше )

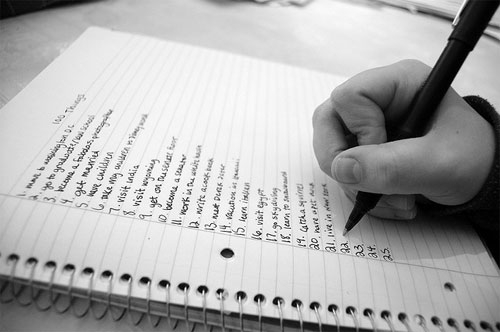

Динамика месячного аукциона торговцев волатильностью RTSVX

- 05 июня 2014, 09:18

- |

Так как у меня нет динамики изменений (хотя бы дневных графиков) подразумеваемой волатильности на фьючерс индекс РТС, что бы быть более точным при анализе данных по волатильности. То для изучения того, как менялась исторически волатильность, будем использовать для анализа индекс RTSVX.

Может торговцы опционами, исходя из своих гипер-тэта-дельта пространств, сообщат, подтверждается ли полученная динамика, так ли это?

Возможно, им это и не нужно знать, ведь их совершенно не волнует, куда пойдет цена, и они её уже продали на месяц вперед.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал