Избранное трейдера calnago

Искажения, связанные с поведением и принятием решений все известные в мире в одном посте ..........

- 24 июля 2017, 17:42

- |

В когнитивной науке под когнити́вными искаже́ниями понимаются систематические ошибки в мышлении или шаблонные отклонения, которые возникают на основе дисфункциональных убеждений, внедренных в когнитивные схемы, и легко обнаруживаются при анализе автоматических мыслей[1]

( Читать дальше )

- комментировать

- ★38

- Комментарии ( 5 )

Видишь пять волн, жди разворот. Часть 2, построение торгового плана.

- 24 июля 2017, 16:00

- |

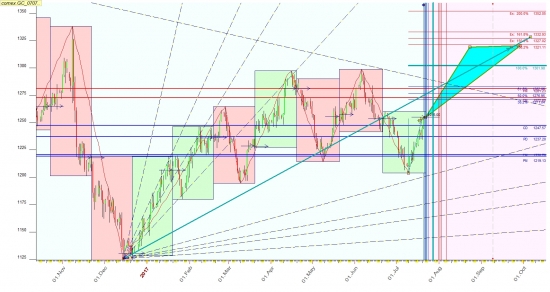

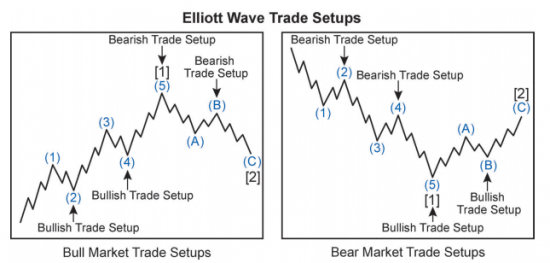

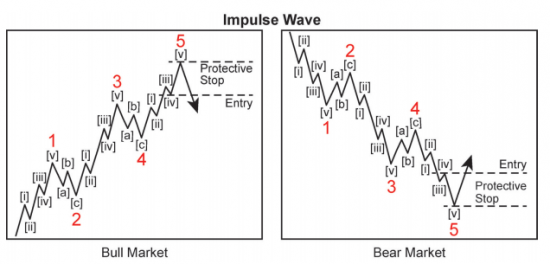

В рамках рассматриваемого сценария, цена по золоту выполнила минимальные условия для завершения импульса вверх, и хотя рост все еще может быть продолжен, все же можно начинать готовить торговый план.

Ниже будут приведены схематическое построение торгового плана, и размещение ордеров.

В EWP торговые планы не имеют каких-либо мудреных изысканий, и они в принципе очень простые. Качество построение торгового плана зависит не от совокупности, каких либо сигналов, которые дают индикаторы, качество торгового плана зависит от качества проведенного анализа структуры движения цены.

Схема начала построения торгового плана будет выглядеть, так как показано на картинке ниже из книги: Wayne Gorman & Jeffrey Kennedy — Visual Guide to Elliott Wave Trading 2013.c

( Читать дальше )

ДОЛЛАР, последний вздох перед обвалом. GBP/USD, EUR/USD прогноз до 2019 года

- 23 июля 2017, 10:02

- |

ДОЛЛАР, последний вздох перед обвалом. GBP/USD, EUR/USD прогноз до 2019 года.

Управление несколькими компьютерами с помощью одной клавиатуры и мыши

- 22 июля 2017, 22:06

- |

( Читать дальше )

VIX сегодня пошел на исторический рекорд

- 22 июля 2017, 00:25

- |

Индекс волатильности закрывает неделю на уровне 9,31 — рекордное значение за всю его историю (ниже он был только в конце 2006 года, но закрытие недели было выше текущих значений).

Доходности 10-летних трежерис игнорируют монетарное ужесточение ФРС…

( Читать дальше )

Время покупать волатильность в золоте

- 21 июля 2017, 00:53

- |

На ZeroHedge выложили хороший отчет от Goldman Sachs по золоту в котором предлагается интересная стратегия покупки волатильности на этом рынке.

Implied volatility (ожидаемая трейдерами будущая волатильность) по золоту находится в 0 перцентиле и близка к месячной реализованной. Таким образом, покупка стреддлов в качестве хеджа от возможной просадки портфеля и шоков, связанных с резким изменением монетарной политики ЕЦБ и ФРС, выглядит привлекательной.

Цена месячного стреддла ATM (покупаем путы и коллы одного страйка рядом с текущей ценой), находится на многолетних минимумах и в единицах волатильности равна 2,2% (дешевле было только в 2005, когда цена составляла 1,9%).

При текущем уровне ожидаемой волатильности такая покупка будет иметь положительное матожидание, как видно из следующего графика. По горизонтальной оси отложена стоимость стреддла в единицах волатильности, по вертикальной — средняя и медианная выплата от покупки этой опционной конструкции.

( Читать дальше )

Новый курс швейцарского франка

- 11 июля 2017, 18:10

- |

По швейцарской валюте, я полагаю, зарождается мощный тренд. Эпоха нулевых ставок по всему миру подходит к концу, а это значит, что франк снова станет ключевой валютой фондирования и тогда, рано или поздно, он возвратится на уровни десятилетней давности. Сейчас швейцарская валюта чудовищно дорогая; потенциал её падения составляет порядка 50%, хотя это, разумеется, не за один год.

Рисунок 1 — график EURCHF и его прогноз (синяя линия).

Смотрите на кросс Евро-франк (рисунок 1). Устойчивое падение с 2007-го года во многом происходило из-за того, что Евро теснил швейцарца в качестве источника керри-трейд, однако в последние 2 года, судя по упавшей почти до нуля волатильности, этот процесс прекратился — все швейцарские капиталы вернулись домой, так что топлива для роста у франка физически больше нет. Сейчас EURCHF пытается поднять голову. Волатильность возвращается и это признак, что тренд повернул вспять.

График USDCHF (рисунок 2) только подтверждает этот расклад. Сжатие волатильности, которое длится аж с 2012-го года, судя по геометрии образующих, также подходит к своему логическому концу. Выход из консолидации вниз по уже указанным обстоятельствам представляется ложным и, если это окажется действительно так, то мы получим лишнее доказательство бычьего настроя в паре. Проход уровня 1.04 будет подтверждением, что восходящий тренд с первой целью около 1.70 уже начался.

( Читать дальше )

Как сливать продавцов, предлагающих поторговать на бирже

- 11 июля 2017, 17:31

- |

Раньше постоянно названивали, в последнее время пореже, но звонят. Сам практикую холодные звонки у себя в компании и они работают, но в направлении B2B. В направлении B2C считаю нельзя использовать эту технику, так как это нарушение личного пространства человека.

В общем ладно, теперь о продавцах, предлагающих поторговать на бирже и другую херню. Сливаю их по разному, но понравилась сегодняшняя ситуация. Сейчас мне поступил звонок. Вот диалог:

-Здравствуйте, Сергей Александрович?

-Да

-Это Иван, компания Маркетстарт!

-Слушаю, Иван (уже понимаю, что будет что-то впаривать и это никак не связано с моим бизнесом)

-Сергей Александрович, как Вы относитесь к торговле на бирже? (или что-то типа это сказал)

-Иван, откуда у Вас номер моего телефона?

-Из федерального реестра! (бойко отрапортовал)

-Иван, а Вы знаете, что нарушаете Федеральный закон РФ «О персональных данных» 152-ФЗ?

-… Нет (не уверенно)

-Скажите мне полностью Ваши данные для отправки заявления в МВД

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал