SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера antonbell

Улыбка недельных опционов

- 17 декабря 2013, 09:00

- |

Какая должна быть правильная форма улыбки? Продолжаю разбираться с этим вопросом, используя эмпирическое распределение. Как было показано в моих июньских постах, построенное по дням эмпирическое распределение не дает улыбку привычной рыночной формы. Вероятно, это связано с тем, что распределение не учитывает кластеризацию волатильности и коррелированность последовательных ежедневных приращений.

Чтобы исключить искажение из-за коррелированности приращений, рассмотрим распределение на основе недельных приращений цены. Распределение строится на основе пятидневных скачков индекса РТС, созданных с помощью скользящего окна с января 2010г. по февраль 2013г. Время до экспирации принимается равным одной неделе. В связи с возможным введением недельных опционов выбор недели в качестве временного интервала наиболее интересен.

В качестве базового актива выбран индекс, а не фьючерс, поскольку дельтахеджирование не производится, а излишняя волатильность фьючерса несколько искажает результат. Ставка доходности принимается равной нулю. Полагаю, это справедливо для долларового индекса. Для удобства работы каждое значение индекса увеличим на 100.

( Читать дальше )

Чтобы исключить искажение из-за коррелированности приращений, рассмотрим распределение на основе недельных приращений цены. Распределение строится на основе пятидневных скачков индекса РТС, созданных с помощью скользящего окна с января 2010г. по февраль 2013г. Время до экспирации принимается равным одной неделе. В связи с возможным введением недельных опционов выбор недели в качестве временного интервала наиболее интересен.

В качестве базового актива выбран индекс, а не фьючерс, поскольку дельтахеджирование не производится, а излишняя волатильность фьючерса несколько искажает результат. Ставка доходности принимается равной нулю. Полагаю, это справедливо для долларового индекса. Для удобства работы каждое значение индекса увеличим на 100.

( Читать дальше )

- комментировать

- 372 | ★30

- Комментарии ( 42 )

Продолжаем учиться создавать алгоритмы

- 13 декабря 2013, 11:07

- |

Это «второйсполовиной» пост из серии про основы программирования торговых систем на языке Easy (power) language. Он является логическим продолжением второго, но также может рассматриваться и отдельно от остальных. Здесь я рассказываю о работе над простейшими ошибками в коде, а также показываю, как включить учет проскальзывания в программе Multicharts. Кроме того, я затрону тему даты и времени в языке Easylanguage.

На самом деле, этот пост был частью следующего, про оптимизацию. Но текст получился таким длинным, что пришлось разбивать на части…

В прошлом топике из этой серии мы рассмотрели процесс создания простой торговой системы.

Напомню: (уже с оптимальными параметрами)

«Нужно продавать на растущем рынке, при условии, что растет он уже час, поставив стоп в размере 400 пунктов, а тэйкпрофит на 250 пунктов, не забывая о том, что рост меньше, чем на 200 пунктов – таковым не является, а покупать при этом нужно на падающем рынке, даже если сейчас открыта позиция шорт, естественно, с теми же условиями.»

( Читать дальше )

На самом деле, этот пост был частью следующего, про оптимизацию. Но текст получился таким длинным, что пришлось разбивать на части…

В прошлом топике из этой серии мы рассмотрели процесс создания простой торговой системы.

Напомню: (уже с оптимальными параметрами)

«Нужно продавать на растущем рынке, при условии, что растет он уже час, поставив стоп в размере 400 пунктов, а тэйкпрофит на 250 пунктов, не забывая о том, что рост меньше, чем на 200 пунктов – таковым не является, а покупать при этом нужно на падающем рынке, даже если сейчас открыта позиция шорт, естественно, с теми же условиями.»

( Читать дальше )

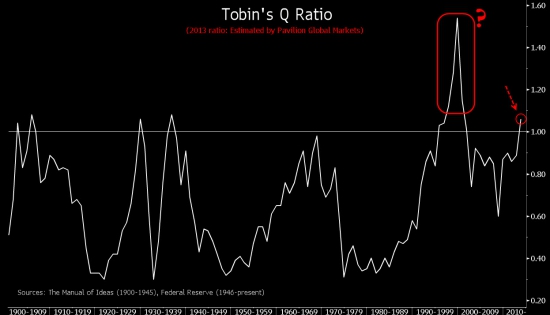

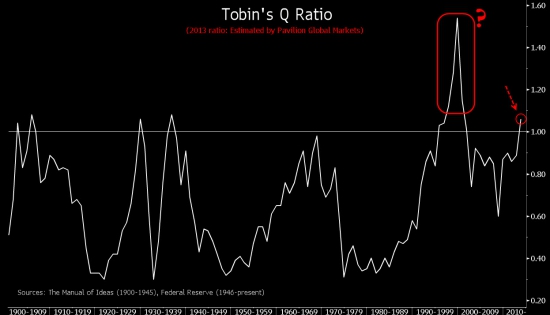

Коэффицент Тобина и американский рынок

- 12 декабря 2013, 02:22

- |

Tobin's Q ratio — Коэффициент Тобина (q) — это отношение рыночной стоимости акций к балансовой стоимости акций компании. Это соотношение было разработано в 1969 году американским экономистом Джеймсом Тобином.

В теории:

Если рыночная стоимость активов совпадает с балансовой стоимостью активов компании, коэффициент Тобина q = 1.

Если Коэффициент Тобина q > 1, значит рыночная стоимость превышает балансовую стоимость активов компании. Это значит, что рыночная стоимость отражает некоторые неизмеримые или не поддающиеся учёту активы компании. Или компания просто переоценена.

С другой стороны, если q < 1, то рыночная стоимость активов компании меньше, чем их балансовая стоимость. Это означает, что рынок недооценивает компанию.

В теории:

Если рыночная стоимость активов совпадает с балансовой стоимостью активов компании, коэффициент Тобина q = 1.

Если Коэффициент Тобина q > 1, значит рыночная стоимость превышает балансовую стоимость активов компании. Это значит, что рыночная стоимость отражает некоторые неизмеримые или не поддающиеся учёту активы компании. Или компания просто переоценена.

С другой стороны, если q < 1, то рыночная стоимость активов компании меньше, чем их балансовая стоимость. Это означает, что рынок недооценивает компанию.

Торговая стратегия на основе пин-баров

- 11 декабря 2013, 10:03

- |

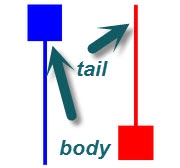

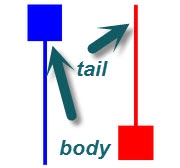

Пин-бар – это одна из фигур разворота японских свечей, которая указывает на то, что рынок не принял динамику цен в определенный момент времени. Эта фигура довольно часто встречается на графиках рынка Форекс и входит в числофигур японских свечей, состоящих всего из одной свечи. Трейдер, хорошо знакомый с механизмом формирования пин-баров, обнаружит, что при правильном использовании и благоприятных рыночных условиях торговая стратегия на основе пин-баров может приносить значительную прибыль.

Узнать пин-бар легко: это свеча с очень длинной тенью/хвостом и коротким телом; тень/хвост такой свечи обычно составляет не менее 2/3 от общей высоты свечи. Как и для всех остальных свечей на графике вида «японские свечи», если тело пин-бара белое или зеленое, цена закрытия выше цены открытия, а если черное или красное, цена закрытия ниже цены открытия.

(См. рис. ниже).

Цена открытия и закрытия должны находиться рядом друг с другом: в идеальной ситуации эти два значения совпадают, либо находятся максимально близко. Кроме того, цена открытия и закрытия должны находиться на одном из концов свечи или как можно ближе к нему. В частном случае допускается небольшая тень снизу (для «медвежьего» пин-бара) или сверху (для «бычьего» пин-бара) от тела свечи.

На рисунке выше слева показан «бычий» пин-бар, который свидетельствует об отказе рынка принять снижение котировок и/или линии поддержки. Такая ситуация часто приводит к росту курса валюты. «Медвежий» пин-бар имеет противоположный вид и показан на рисунке справа. «Медвежий» пин-бар указывает на высокую вероятность разворота и падения котировок.

На приведенном ниже графике японских свечей для пары GBP/USD с периодом 1 день показан идеальный «бычий» пин-бар с разворотом от нисходящего к восходящему тренду.

Аналогичным образом, на следующем графике японских свечей для пары GBP/USD с периодом 1 день четко просматривается «медвежий» пин-бар, который указывает на разворот тренда вниз.

( Читать дальше )

Узнать пин-бар легко: это свеча с очень длинной тенью/хвостом и коротким телом; тень/хвост такой свечи обычно составляет не менее 2/3 от общей высоты свечи. Как и для всех остальных свечей на графике вида «японские свечи», если тело пин-бара белое или зеленое, цена закрытия выше цены открытия, а если черное или красное, цена закрытия ниже цены открытия.

(См. рис. ниже).

Цена открытия и закрытия должны находиться рядом друг с другом: в идеальной ситуации эти два значения совпадают, либо находятся максимально близко. Кроме того, цена открытия и закрытия должны находиться на одном из концов свечи или как можно ближе к нему. В частном случае допускается небольшая тень снизу (для «медвежьего» пин-бара) или сверху (для «бычьего» пин-бара) от тела свечи.

На рисунке выше слева показан «бычий» пин-бар, который свидетельствует об отказе рынка принять снижение котировок и/или линии поддержки. Такая ситуация часто приводит к росту курса валюты. «Медвежий» пин-бар имеет противоположный вид и показан на рисунке справа. «Медвежий» пин-бар указывает на высокую вероятность разворота и падения котировок.

На приведенном ниже графике японских свечей для пары GBP/USD с периодом 1 день показан идеальный «бычий» пин-бар с разворотом от нисходящего к восходящему тренду.

Аналогичным образом, на следующем графике японских свечей для пары GBP/USD с периодом 1 день четко просматривается «медвежий» пин-бар, который указывает на разворот тренда вниз.

( Читать дальше )

Развиваем навык программирования обработчиков

- 04 декабря 2013, 11:03

- |

Новое видео с примером разработки нового обработчика на открытие позиции. Новый обработчик пытается следовать тренду в краткосрочном масштабе. Честно скажу, без бэктестинга с целью подбора параметров, роботу с новым обработчиком хреновасто удается следовать за рынком, хотя долго я его и не гонял. Главной моей целью было на практике показать еще (и еще, и еще) раз как собственно эти обработчики писать и как при этом использовать встроенные в библиотеку, возможности.

Алгоритм нового обработчика в двух словах: Берем набор тиков за последние N секунд. Если разница между максимальной и минимальной ценой в наборе тиков меньше значения M, то не торгуем, считая что тренда нет. Если цена самого старого тика в наборе, меньше цены самого свежего тика в наборе, открываем позицию в лонг. Если цена самого старого тика в наборе, больше цены самого свежего тика в наборе, открываем позицию в шорт.

Видео в этот раз на 40 минут, потому что пишем код, и потому что пишем тест, до того, как пишем код.

Алгоритм нового обработчика в двух словах: Берем набор тиков за последние N секунд. Если разница между максимальной и минимальной ценой в наборе тиков меньше значения M, то не торгуем, считая что тренда нет. Если цена самого старого тика в наборе, меньше цены самого свежего тика в наборе, открываем позицию в лонг. Если цена самого старого тика в наборе, больше цены самого свежего тика в наборе, открываем позицию в шорт.

Видео в этот раз на 40 минут, потому что пишем код, и потому что пишем тест, до того, как пишем код.

ПОРОЧНЫЙ ТРЕЙДИНГ

- 02 декабря 2013, 17:23

- |

Большинство трейдеров изначально концентрируются на создании торговых стратегий (алгоритмов), которые эксплуатируя неэффективности тех или иных финансовых инструментов способны извлекать спекулятивную прибыль.

Однако, стоит фокусироваться не только на исследовании техник, позволяющих получить максимальное математическое ожидание с целью максимизации прибыли, но и на исследовании динамики прироста капитала за счет использования той или иной техники управления капиталом.

Оптимальные методы управления капиталом, являются значительным конкурентным преимуществом участников, которые провели соответственные исследования. Поэтому, удачные результаты исследований, как и любое ноу-хау способное увеличить доход, находится в приватном доступе исследовательских подразделений хедж фондов и банков, проводящих операции на рынке ценных бумаг.

Источники же находящиеся в свободном доступе, и часто, являются субъективными и противоречивыми.

( Читать дальше )

Арбитраж на опционах и эффективное хеджирование.

- 30 ноября 2013, 22:03

- |

Всем привет!

Долго ничего не писал на Смарт-лабе, и не отвечал на письма и личные сообщения, т.к. переделывал у своего робота модуль выставления, перемещения и снятия заявок, и модуль хеджирования. По этой же причине позабросил счет на ЛЧИ, но там и без меня не сливается :). Надеюсь, в следующем квартале мой робот заработает мне, на одном из счетов, по новой стратегии гораздо больше тех 14% что есть в этом квартале.

Напомню предысторию для тех, кто читал мои предыдущие посты, а кто не читал, сможет лучше понять, о чем речь сегодня.

1.Описание программы и метода тестирования опционных стратегий в Excel http://smart-lab.ru/blog/114221.php (естественно не полная версия, но понять как происходит тестирование можно)

2.Продолжение темы тестирования http://smart-lab.ru/blog/114286.php

3.Построение арбитражной стратегии http://smart-lab.ru/blog/124999.php

4.Оптимизация арбитражной стратегии http://smart-lab.ru/blog/126805.php

( Читать дальше )

Долго ничего не писал на Смарт-лабе, и не отвечал на письма и личные сообщения, т.к. переделывал у своего робота модуль выставления, перемещения и снятия заявок, и модуль хеджирования. По этой же причине позабросил счет на ЛЧИ, но там и без меня не сливается :). Надеюсь, в следующем квартале мой робот заработает мне, на одном из счетов, по новой стратегии гораздо больше тех 14% что есть в этом квартале.

Напомню предысторию для тех, кто читал мои предыдущие посты, а кто не читал, сможет лучше понять, о чем речь сегодня.

1.Описание программы и метода тестирования опционных стратегий в Excel http://smart-lab.ru/blog/114221.php (естественно не полная версия, но понять как происходит тестирование можно)

2.Продолжение темы тестирования http://smart-lab.ru/blog/114286.php

3.Построение арбитражной стратегии http://smart-lab.ru/blog/124999.php

4.Оптимизация арбитражной стратегии http://smart-lab.ru/blog/126805.php

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал