Избранное трейдера Анна Величко

Торговля на западе, технические и юридические аспекты

- 02 сентября 2016, 12:21

- |

Появилось желание поторговать на западе более-менее ощутимой суммой (40-50к$).

Интересуют технические моменты перевода такой суммы западному брокеру, как стоит поступать, как не стоит. Оффшор или нет? Налоги или да? Надо просто спокойно работать и иметь такую же спокойную возможность вывода средств, в том числе и в полном объеме, когда потребуется, без задней мысли: а куда, а какие вопросы и от каких структур ждать и т.д.

Хотелось бы услышать отзывы от людей, на практике работающих с суммами выше интересуемых росфинмониторинг 600к руб, особенно интересуют те, кто платил налоги с профита на западных рынках, как выглядит данное общение с налоговой?

Спасибо.

- комментировать

- ★11

- Комментарии ( 40 )

План формирования сбережений на пенсию

- 02 сентября 2016, 09:16

- |

Есть одно депрессивное, но очень важное дело — это планирование будущих расходов и доходов. По статистике человек зарабатывает максимум между 40 и 50, т.е. по сути основная накопительная часть жизни идет до 50 лет, после чего идет расходная. Пусть имеем молодого человека 30 лет и пусть он хочет спланировать свою пенсию до 80 лет, учитывая следующий сценарий:

— с 40 до 50 лет он получает дополнительно 30 000 USD ежегодно

— с 50 до 60 лет он получает дополнительно 40 000 USD ежегодно

— с 60 лет он получает дополнительно 50 000 USD ежегодно

При планировании нужно ответить на несколько вопросов:

— какую доходность нужно получать?

— какова сумма начального капитала?

— сколько останется в качестве наследства?

Очевидно, что чем старше человек и чем далше мы заглядываем — тем больше неопределенностей относительно стоимости его лечения, поэтому даже имея страховку нужно всегда иметь некоторую подушку безопасности. Черчиль говорил: «Хорошо и нужно копить деньги, особенно когда родители это начали еще до твоего появления на свет». Т.е. неплохобы еще спланировать так, что бы в качестве наследства что-то осталось будущим поколениям. Есть разные подходы — один из них предполагает, что к окончанию срока планироования должно счет должнен обнулится, мне не нравится данный подход — т.к. он фактически не формирует подушку безопасности и наследство. Мне нравится принцип — доходы должны быть больше чем расходы.

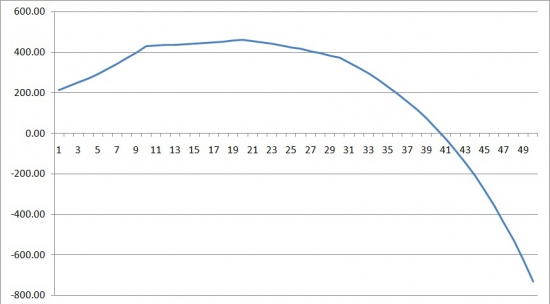

Итак, зафиксируем ставку доходности в 10% годовых в валюте (я думаю трейдерам не нужно объяснять, что получить такую ставку на рынке не представляет никакого труда). Рассмотрим несколько сценариев, на графиках ниже точка отсчета 30 лет в начале координат.

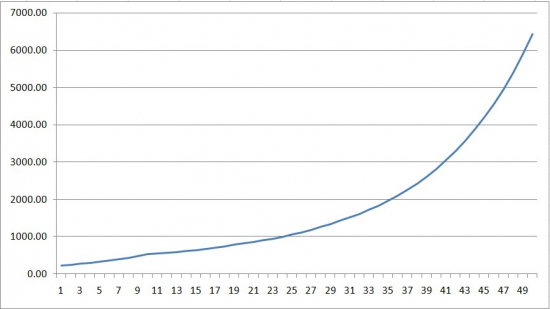

1. Человек размещает 200 000 USD

Неплохо, после 55 лет на счете как минимум есть миллион. Я кстати видел счета страховых компаний по 450 000 USD в год на лечение одного человека, так что подушка и страховка — это очень серьезное дело. Внукам оставляем 6.5 миллионов.

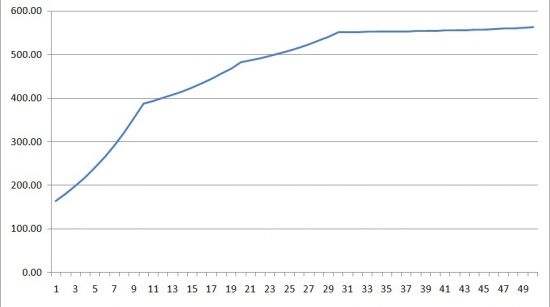

2. Человек размещает 150 000 USD, а на оставшиеся покупает новую BMW 5

Начиная с 60 лет человек счет стабилизируется на уровне 550 000 USD и по сути его съедает инфляция. Это неплохие деньги в качестве подушки, в общем BMW оказалась весьма и весьма дорогой.

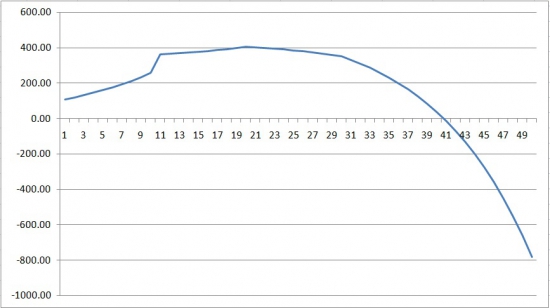

3. Человек размещает 100 000 USD, а на оставшиеся 100 000 USD покупает Range Rover Sport — еще много времени, заработает, живет-то только сейчас, да и девочек возить хорошо. Он не дурак, и в 40 все таки дозакидывает еще 100 000 USD.

Мда… в 70 лет банкрот, лучше бы возил девочек на BMW ...

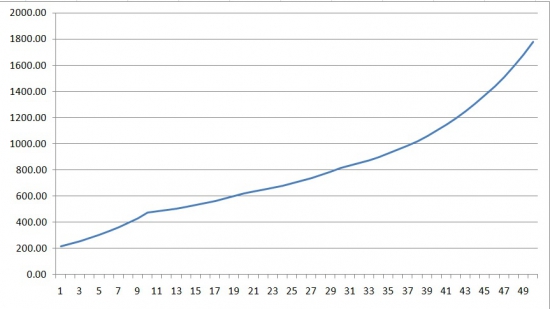

4. А теперь вернемся к первому сценарию у уменьшим доходность с 10% до 9%, например он решил не сам управлять деньгами, а платить 1% за управление УК.

Хм… подушка в миллион сформировалась только к 70 годам, вместе 55. И внукам оставили 1.8 миллона, вместо 6.5.

5. Ну это же не ПИФ, активное управление стоит не 1% в год, а как минимум 2%.

Похоже на товарища с Range Rover, только его не было ...

Выводы:

— биржу нужно использовать как средство для длинных денег

— время самый важный актив, который заставляет работать сложный процент

— даже 1% имеет значение

— сверх потреблением стоит очень дорого

— управлять лучше самому

Конечно, все примеры сильно упрощены — можно применить стохастическое моделирование, учесть инфляцию и т.д., но суть, я думаю, и упрощенные примеры неплохо демонстрируют. Не понял, как прикладывать файлы, но каждый сам может в xls сделать подобные сценарии.

Мелкий трейдер против акулы №3.

- 01 сентября 2016, 18:06

- |

При игре на мелких таймфреймах, при использовании HFT-роботов, при скальпинге прибыль определяется формулой ( доказательство для краткости не привожу) a/(k*k), где а -некий коэффициент, а к-размер комиссии. Обратите внимание, что при этих типах торговли увеличение комиссии в 2 раза снижает прибыль в 4 раза. Маркет-мейкеры не платят комиссий, у акул специальные условия, а мелкий трейдер платит как бирже, так и брокеру. Откажитесь от этих видов торговли, здесь у вас нет никаких шансов. Разработайте систему торговли где роль комиссии не играет такую страшную роль.

Конец заметки №3.

Нассим Талеб: Как владеть людьми в современном мире

- 31 августа 2016, 15:42

- |

"… Теперь представьте, что политику определяют люди, лично заинтересованные в результате, а не в оценке начальства, и вам откроется другой мир."

"… Существует категория работников, которые не находятся в рабстве, и эта категория крайне немногочисленна. Отличить свободных работников легко: им плевать на репутацию, по крайней мере, на свою репутацию в компании.

После окончания бизнес-школы я провел год в банковской программе — из меня хотели сделать международного банкира, поскольку у банка сложилось ложное представление о моем происхождении и целях. Меня окружали идеальные наемные работники (самое неприятное воспоминание в жизни), а затем я переключился на трейдинг, перешел в другую компанию и там столкнулся со свободными людьми, не-рабами.

( Читать дальше )

Принципы построения инвестиционного портфеля от Уоррена Баффетта

- 31 августа 2016, 14:58

- |

Уоррен Баффетт считается величайшим инвестором всех времен, благодаря его дисциплине и консервативному подходу к инвестированию.

Уоррен Баффетт считается величайшим инвестором всех времен, благодаря его дисциплине и консервативному подходу к инвестированию.

Баффетт специализируется на долгосрочных инвестициях. Он не любит большие риски и покупает компании, которые активные трейдеры сочли бы чрезвычайно скучными.

Уоррен Баффетт однажды охарактеризовал свой стиль инвестирования так: «Я — на 85% Бенджамин Грэхем». (Бенджамин Грэхем является родоначальником стоимостного инвестирования. Его книга «Разумный инвестор» считается на Уолл-стрит классической.)

Взгляните на акции Berkshire Hathaway (BRKA) — компании Уоррена Баффетта, и обратите внимание, насколько они выросли в цене за последние 20 лет. Не удивляйтесь, на графике указаны правильные цифры: в настоящее время эти акции торгуются по цене более 210 000$… за штуку.

Рыночная капитализация Berkshire Hathaway сейчас составляет около 350 миллиардов долларов, что позволяет Уоррену Баффетту занимать третью строчку в списке богатейших людей планеты.

( Читать дальше )

Можно ли заработать инвестированием в Памм счета ? Личный опыт #1

- 30 августа 2016, 16:54

- |

Надеюсь материал будет интересен и при должном отклике продолжу раскрывать тему. Сразу предупреждаю, что все я напишу жутко субъективно по причине моего несовершенства как индивидуума. Имен, явок и паролей не будет.

Итак начнем по порядку, начнем с Forex Trend.

Памм инвестированием я начал заниматься практически в момент становления этого вида инвестиций в 2011 году.

Как человек на тот момент не искушенный в трейдинге я попал в Forex Trend, тогда про нее почти никто не знал.

На тот момент это была какая то кривая площадка с отсутствием поддержки, кривыми платежными системами и 5ью трейдерами ( Sven, Veronika и еще кто то не помню точно) которые стабильно приносили прибыль и еще может десяток других которые появлялись и сливались.

Во общем всеми правдами и не правдами удалось туда загнать приличную сумму и начать составлять портфели и заниматься прочей «инвесторской» деятельностью. Записей увы не осталось, но точно удалось за год поднять более 50 %. Народ начанал валом валить на площадку.

( Читать дальше )

Как возникают ценовые гэпы и что они означают

- 29 августа 2016, 15:03

- |

Понимание ценовых гэпов очень важно для каждого инвестора, потому что они могут указывать на критические изменения в направлении движения цены акции. Гэп возникает, когда цена инструмента в ходе торговли на постмаркете или премаркете уходит выше или ниже вчерашних значений. Научившись правильно интерпретировать гэпы, вы сможете получить явное преимущество перед другими трейдерами и благодаря лучшему пониманию долгосрочного поведения акции значительно увеличить свой торговый счет.

Понимание ценовых гэпов очень важно для каждого инвестора, потому что они могут указывать на критические изменения в направлении движения цены акции. Гэп возникает, когда цена инструмента в ходе торговли на постмаркете или премаркете уходит выше или ниже вчерашних значений. Научившись правильно интерпретировать гэпы, вы сможете получить явное преимущество перед другими трейдерами и благодаря лучшему пониманию долгосрочного поведения акции значительно увеличить свой торговый счет.

Как возникает ценовой гэп

Ценовой гэп образуется, когда акция закрывается на определенной цене, а затем, во время торговли на постмаркете и премаркете следующего дня, цена повышается или снижается. Покупки и продажи в период, когда рынок технически закрыт, приводят к тому, что в 9.30 NY акция открывается не там, где закрылась в предыдущий день. Визуально, на графике такой акции, подобное поведение цены отображается в виде разрыва между дневными барами, который и называется ценовым гэпом.

( Читать дальше )

Как ловлю гэпы...

- 25 августа 2016, 10:14

- |

Сегодня хотел показать как ловлю иногда гэпы, когда для этого есть основания. Вот сегодня как раз поймал один:

Тренд вверх(по Н1, по Д боковик), плюс ложный пробой на графике, вошел в 23:44 по 14035, сейчас 14 162(на момент написания)

Как на самом деле работает рынок

- 24 августа 2016, 17:32

- |

Поскольку автор из Белоруссии, он объясняет на близком для аудитории примере — на примере рынка картошки.

( Читать дальше )

4 свечные модели, которые должен знать каждый трейдер

- 23 августа 2016, 13:33

- |

Трейдеры, торгующие акциями или другими финансовыми инструментами, любят использовать в своей торговой платформе свечные графики, поскольку они являются прекрасным наглядным отображением того, как цена вела себя в течение определенного периода времени.

Трейдеры, торгующие акциями или другими финансовыми инструментами, любят использовать в своей торговой платформе свечные графики, поскольку они являются прекрасным наглядным отображением того, как цена вела себя в течение определенного периода времени.

Свеча состоит из так называемого «тела» свечи — диапазона между ценами открытия и закрытия, и «фитилей», которые представляют собой High и Low этого периода. Тело свечи может сформироваться после ее открытия на Low и закрытия на High. В других случаях, когда присутствует высокая волатильность, тело свечи может быть сформировано довольно сильными движениями цены в определенном диапазоне.

Свечи могут служить ключом к пониманию не только движения цены, но и настроений на рынке по отношению к конкретной акции или индексу. Например, о бычьих настроениях можно говорить, если формируется свеча, при которой акция после открытия идет вниз, тестирует уровень поддержки, отскакивает от него и закрывается на High.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал