Избранное трейдера alexis79

Рецензия на книгу "Охота на простака"

- 20 февраля 2024, 14:17

- |

«Охота на простака» — это книга, написанная Джорджем Акерлофом и Робертом Шиллером, двумя известными экономистами и лауреатами Нобелевской премии по экономике.

Из книги можно сделать следующие выводы:

- Информация играет ключевую роль в экономике. Простаки, то есть люди, не имеющие полной информации или не понимающие всех аспектов ситуации, могут стать жертвами манипуляций и обмана со стороны более информированных игроков на рынке.

- Роль государства и регулирования. Авторы подчеркивают важность правильного функционирования рынков и необходимость государственного регулирования для предотвращения мошенничества и защиты прав потребителей.

- Люди часто принимают решения не в соответствии с рациональным расчетом, а под влиянием эмоций, стереотипов и социального окружения.

- Важно развивать финансовую грамотность и критическое мышление, чтобы не стать жертвой манипуляций и нести убытки.

- Не следует доверять слухам и советам неизвестных людей, а лучше самостоятельно анализировать ситуацию и принимать решения на основе фактов и личного опыта.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

О самом важном. Нетривиальные решения для думающего инвестора

- 20 февраля 2024, 12:45

- |

Говард Маркс. «О самом важном. Нетривиальные решения для думающего инвестора» (The most important thing illuminated. Uncommon sense for the thoughtful investor)

Со всем уважением к автору и его карьере в инвестициях (https://www.oaktreecapital.com/about/leadership/bio/howard-marks), книга, на мой взгляд, не является выдающимся произведением.

Во-первых, это книга о ценностях, философии, подходе к инвестированию. Это не учебник и ее прочтение не требует внимания и сосредоточенности, необходимых для разбора формул и цифр. С другой стороны, ее можно читать мимоходом, в пути, удобно.

Во-вторых, стиль изложения. Тест автора прерывается комментариями уважаемых людей (Кристофера Дэвиса, Джоэла Гринблатта, Сета Клармана, Пола Джонсона), которые не добавляют идеям автора никакой ценности (например, оцените высказывания Д.Гринблатта «Блестящее изречение!» или его же «Еще раз перечитайте последнюю фразу!»), но только прерывают повествование. Дешевый прием, чем-то напоминающий используемый в сериалах «закадровый смех», подсказывающим зрителю (здесь — читателю), когда актер говорит шутку и пора смеяться (какая именно мысль автора является умной/ценной).

( Читать дальше )

Пассивный доход превысил 11 000 рублей в месяц. Инвестирую в дивидендные акции РФ

- 20 февраля 2024, 10:48

- |

Всем привет! Сегодня хочу поделиться с вами результатами своего инвестирования. Пассивный доход моего портфеля превысил 11 000 рублей в месяц.

В ближайшие 12 месяцев по прогнозам платформы Интелинвест, на которой веду учет своих инвестиций, я получу дивидендами 135 707 рублей.

Выплаты по месяцам

- Март – 88 руб

- Апрель – 2 409 руб

- Май – 42 561 руб

- Июнь – 22 070 руб

- Июль – 20 642 руб

- Сентябрь – 572 руб

- Октябрь – 11 979 руб

- Декабрь – 25 072 руб

- Январь 2025 – 10 314 руб

( Читать дальше )

1971 год - конец эпохи золота.

- 20 февраля 2024, 09:55

- |

К концу Второй Мировой Войны, примерно половина ВВП развитого мира составляло США, а золотые запасы выросли до 21.5 тыс.тонн(70% мировых запасов), что позволило создать новые договорённости касательно международной торговли, разрушенной в 1931 году принятием изоляционистских законов в США и Великобритании.

На валютно-финансовой конференции ООН в Бреттон-Вудсе (США) в 1944г. были установлены правила организации мировой торговли, валютных, кредитных и финансовых отношений и оформлена новая мировая валютная система регулируемых связанных валютных курсов (бреттон-вудская система). Она также получила название золотодевизной системы, поскольку при ней функцию мировых денег могли выполнять бумажные деньги — девизы.

Был создан Международный валютный фонд (МВФ), который должен был обеспечить дееспособность новой валютной системы. Страны участницы бреттон-вудской системы брались вносить вклады в МВФ в соответствии с размером своего национального дохода, численностью населения и объемом торговли. Хотя бреттон-вудская система просуществовала только до 1971г., МВФ и в настоящее время играет важную роль в международной финансовой сфере.

( Читать дальше )

Отдых для спекулянта.

- 18 февраля 2024, 18:56

- |

; р))

Есть такая фраза -

«Пить — это тебе не работать. Для этого здоровье нужно». ©))

А я бы её перефразировал.

Спекулировать — это тебе не «двор мести». Для этого здоровье нужно. ))

А где же взять здоровье трейдеру?

Ну точно не в Турции. Где всё ал-ин-клюзив.

Туда как раз «дворнику» и надо ехать.

Отдохнуть от метлы-кормилицы.

А спекулю, сидящему «сто часов» подряд на несчастной заднице,

подойдёт многочасовая неспешная прогулка в экологически

безупречном месте с прямым доступом к солёному морю. ))

Вот туда-то я и собираюсь в конце мая на пару недель.

И приглашаю всех, кто желает размять гипертонусные булки

и дать отдых многострадальным глазам, составить мне компанию.

В основном отдых будет заключаться в прогулках по горам, плаванью в море и в практике Цигун.

( Читать дальше )

Подведение итогов за 8 лет инвестирования ч.1

- 18 февраля 2024, 14:50

- |

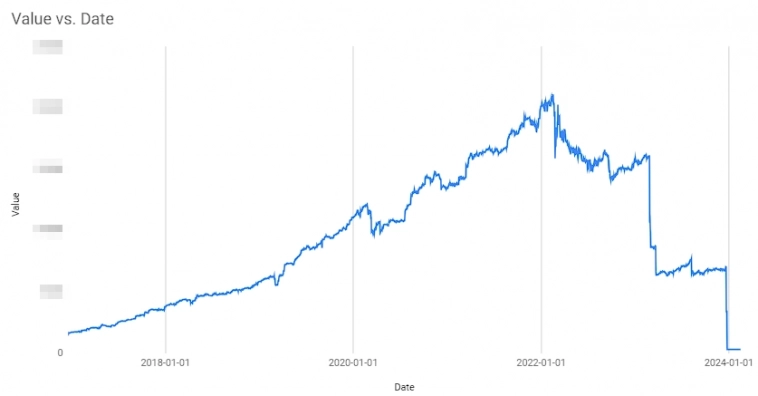

Свой первый брокерский счет я открыл 18 февраля 2016 года. На самом деле, до этого еще был счет в Альфадирект, но я его использовал только для покупки валюты. Почему-то для торговли ценными бумагами применять его не планировал, возможно, комиссии не устраивали. Так что сегодня исполняется ровно 8 лет с того момента. Поэтому хочу подвести некоторые итоги инвестирования. Картинка для привлечения внимания, график изменения стоимости портфеля:

К началу 2016 года процентные ставки в банках постепенно снижались, а вклады, открытые в конце 2014 года и начале 2015 года под 14-15% годовых, начинали заканчиваться. И новые вклады можно было открыть максимум под 10% годовых. Поэтому я постепенно начал искать альтернативы банковским вкладам. И в результате пришел на биржу. Предварительно даже прошел курс Н.И. Берзона на Курсере «Финансовые рынки и институты». Было интересно и полезно, как мне кажется.

Для себя я сразу выбрал стратегию «пассивного» инвестирования. Вот только следовать ей получалось не очень хорошо, постоянно влезал в какие-то «авантюры»: то покупал облигации банков Пересвет и Татфондбанк, то ПИФы, то «вечные» облигации ВТБ. В результате за 8 лет (2920 дня) я совершил около 1500 сделок. Не очень похоже на пассивное инвестирование:).

( Читать дальше )

Россия потеряла миллион тонн экспорта нефтепродуктов в результате ударов по крупнейшим нефтеперерабатывающим заводам

- 18 февраля 2024, 07:00

- |

Атаки беспилотников, произведенные в течение года и направленные на объекты нефтегазовой инфраструктуры России, сказались на экспорте крупных нефтяных компаний.

Согласно данным отраслевых источников и расчетам Reuters, в январе объем продажи нефтепродуктов через морские порты составил 10,8 миллиона тонн. В годовом исчислении экспорт сократился на 1 миллион тонн, или 9%, из-за прекращения работы крупных нефтеперерабатывающих заводов после атак беспилотников.

25 января Туапсинский НПЗ «Роснефти», единственный на черноморском побережье и входящий в топ-10 крупнейших в стране, подвергся атаке беспилотников, что привело к пожару в вакуумной установке и полной остановке производства. Ремонт завода ожидается до конца февраля.

21 января терминал «Новатэка» в Усть-Луге был атакован, требуя трех дней на восстановление. Спустя 10 дней Нижегородский НПЗ «Лукойла» подвергся атаке, и его ремонт займет не менее месяца, по оценкам Минэнерго.

Эти события привели к снижению отгрузок нефтепродуктов из крупнейших портов.

( Читать дальше )

Ставка ЦБ 16%, выживет сильнейший / Навальный умер

- 17 февраля 2024, 20:54

- |

Всем привет. В общем, случилось то, чего многие ожидали касательно ставки, вы кстати видите ее в заголовке. А это значит, что экономика продолжает работать в гиперинтенсивном режиме. Путин например вчера пообещал полную загруженность ОПК на последующие 5-10 лет, в то время как на бирже есть некоторые интересные компании из этого сектора, обратите внимание. За месяц до выборов умер Навальный...

Подписывайтесь на канал, ставьте лайк и не забывайте писать комментарии. А самые важные новости быстрее всего выходят на канале в Telegram, подпишитесь.👍

По традиции начнем с новостей

VK приобрела 70% в ООО «Много приложений», ранее полностью принадлежавшем разработчику цифровых сервисов ООО «Рэдмэдробот». Цель сделки — усилить внутреннюю команду разработчиков, в том числе для других проектов VK. ООО «Много приложений» было создано в феврале 2023 года. Исходя из архивных копий сайта, она участвовала в разработке магазина мобильных приложений RuStore.

( Читать дальше )

На защиту российских замороженных активов пришел... Euroclear

- 17 февраля 2024, 13:14

- |

Глава бельгийского депозитария всея Европы выступила против однозначной конфискации российских активов, подтвердив наши слова о том, что это отразится на доверии к финансовой системе самого депозитария, ЕС и евро, в частности.

➡️ Было бы лукавством выдавать эти речи за праведное желание защитить частную собственность своих клиентов.

С учетом последних санкционных нововведений депозитарию придется перечислять всю прибыль с российских активов регулятору ЕС. Но это не мешает Euroclear надеяться, что по размеру отчисляемой суммы можно будет передоговориться.

🟠Ведь если будут забирать все, то «может не хватить на покрытие непредвиденных рисков». А их немало. Среди них — множество исков в российских судах, число которых, вероятно, будет только расти. А вместе с ними будут увеличиваться и судебные издержки.

➡️ Напомним, что в 2023 году на доходах с €191 млрд замороженных российских активов Euroclear заработал порядка €4,4 млрд, из которых ≈€1 млрд отдал налогами в казну Бельгии. Так как закон обратной силы не имеет, то нажитая сумма спокойно останется в карманах депозитария. А вот будущие доходы — извольте, господа, перечислять в полном объеме.

( Читать дальше )

Рассказываем бабушкам про основные понятия срочного рынка

- 17 февраля 2024, 12:05

- |

«Если вы не можете объяснить термин бабушке, значит, вы сами плохо разбираетесь, что это».

Объяснили сложные названия так, чтобы поняла даже бабушка. На примерах, которые ей знакомы — внук, блинчики, подруга Глаша, — расшифровали некоторые биржевые термины.

Как думаете, получилось?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал