Избранное трейдера aik

НЕФТЬ. НЧИ. Супер "Студент". Мои поздравления!

- 28 февраля 2019, 03:20

- |

Посмотрим, есть ли варианты по EWA, подтверждающие бычий сценарий более детально? Самый очевидный, как то так

Прелесть этой разметки в том, что уровень отмены не очень далеко, и в случае коррекции в заходной на 61, можно запрыгнуть в бычий паровоз с коротким стопом.

Но я так делать не буду, хотя и пахнет хорошим импульсом в район 73.40. Поступлю проще, кину пяток желтых фишек на майский 67 колл, и посмотрю превратятся ли эти фишки в розовый, или даже серый.

В случае пробоя вниз уровня 59, опционы сильно в цене не потеряют, а при быстром пробое еще и подорожают.

=====

Следим за развитием ситуации. Есть вариант, что супер студенту с 700тыс лонгов на МБ денег отвалят. Интересно посмотреть в этом случае, железные ли у него нервы.

( Читать дальше )

- комментировать

- 6.7К | ★12

- Комментарии ( 42 )

Почему Мю в опционах нулевая?

- 26 февраля 2019, 14:36

- |

В продолжении поиска Мю в топике Kurbakovsky ch5oh

Давайте разберем график доходности портфеля акций. Тут у нас по оси Y откладывается доходность, а по оси X откладываются риски в виде волатильности. Из чего складывается наша доходность? Берем викопедию и изучаем. С дивидендами более или менее понятно. К ним прибавляется изменение цены за некоторый период. Можно добавить еще некоторые фундаментальные факторы, предварительно задав им вес. Но пока рассмотрим простую схему. Итак, доходность, это медленные дивиденды и дрифт. И изменение цены портфеля dS=Sdt*Mю. Это первая часть формулы. Вторая часть формулы по оси Х учитывает расколбас цены. Sd*sigma*винеровский процесс или некий шум. Этот шум имеет амплитуду сигма относительно цены S. Таким образом мы разделили Мю и сигма. В общем, наше Мю и есть, то самое мат ожидание которое складывается из дивидендов и дрифта самой цены. Соответственно сигма у нас должна быть с 0 средним, так как мы его уже учли. Что и делают многие индикаторы, которые считают дисперсию без учета среднего. Все это для dS, то есть мгновенной или векторной изменения цены. Теперь наша дисперсия урезана на Мю и равна ln(сегодня/вчера)^2. А сигма равна корню из этого дела. Разница примерно такая. Числовой ряд 100,90,110. Упали на -0,1 поднялись на 0,2 (приращение логарифмов) среднее 0,05. Квадраты 0,01 и 0,04. Без использования среднего, индикатор бы вам показал: 1 шаг вола стремится к 0,1, второй шаг вола стремится к 0,2. Если бы мы вычитали среднее, то оба движения дали вам 0,15. Ну и можно использовать метод сырой дисперсии и от средней волы с нулевым Мю отнять Мю^2, получим волу с учетом среднего. Но мы так делать не обязаны, потому что Мю у нас отложено по оси доходности.

( Читать дальше )

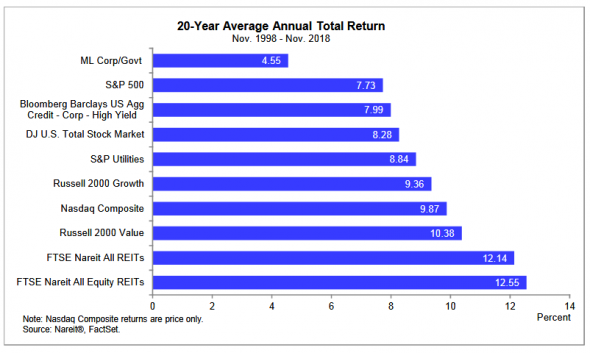

Лучшая доходность за 20 лет. Американские REIT-ы

- 11 февраля 2019, 11:30

- |

Доходность более 12% годовых против 7.7% у широкого рынка S&P500.

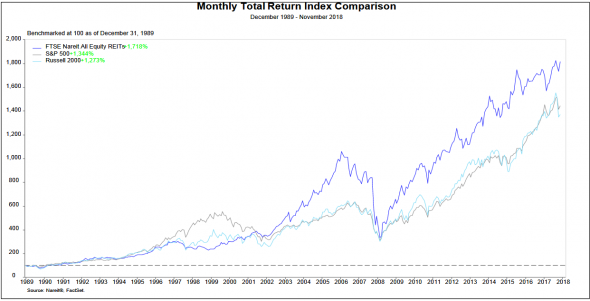

График был бы хорош, если бы не жесточайший drawdown в 2008 году. Многие фонды сложились буквально в пять раз.

( Читать дальше )

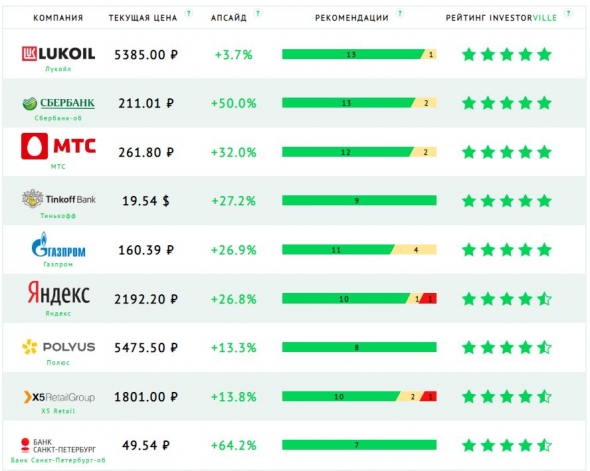

Сервис Топ-идеи (оценки аналитиков по акциям)

- 10 февраля 2019, 18:59

- |

Недавно сделал сервис, который помогает отслеживать оценки аналитиков по акциям российских компаний (именно настоящие аналитики, которые работают в ведущих инвестиционных банках и компаниях, «research analysts»)

Сервис можете глянуть здесь: https://investorville.ru/#/top-ideas

Вот как это примерно выглядит:

Если нажать на ту или иную акцию, то увидите, что было раньше:

( Читать дальше )

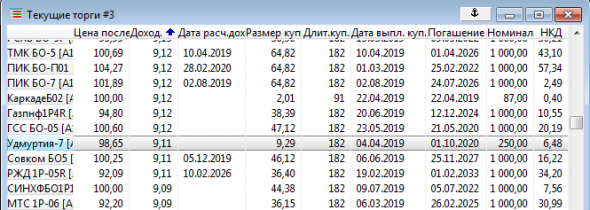

Как рассчитывается 2 столбец "Доход. оц." в QUIK? Взял облигацию Удмуртии (выделено). По моим расчетам 9,29(купон)/250(номинал)*2(кол-во выплат в год)*100%=7,4%. Подскажите мою ошибку, пожалуйста.

- 09 февраля 2019, 11:42

- |

- ответить

- 2.5К |

- Ответы ( 12 )

Мой долгий путь к алготрейдингу

- 06 февраля 2019, 14:17

- |

Всех приветствую! Возможно пост покажется полезным как начинающим, так и бывалым спекулянтам, а кто-то найдет себя.

Путь в трейдинге начался в 2003 году. Второй курс экономического института. Поманила реклама Форекс Клуба, тогда они только начинали свою деятельность. Из рекламы следовало, что можно без особого труда зарабатывать по 10 000 рублей в месяц. Ну, то есть не совсем просто, нужно изучить технический и фундаментальный анализ, риск менеджмент, попрактиковаться на демо-счете. Для будущего финансиста это звучало как вызов. Подготовкой к торгам занялся основательно, перечитал огромное количество литературы. В основном это бала классика технического анализа. Любимая книга Стива Ниссона «Японские свечи — графический анализ финансовых рынков». В анализе японских свечей привлекал творческий подход к интерпретации паттернов, вход в позицию прогнозировался до начала движения, а далее, как по волшебству цена двигалась в нужном нам направлении. Так же торговал уровни, скользящие и полосы Боллинджера. Сделки носили хаотичный характер, часто сигналы противоречили друг другу. Плюс к этому страх потерять первый депозит 20 000 рублей (на тот момент для студента большая сумма) привели к сливу 50%. Были еще несколько попыток, которые закончились безуспешно.

( Читать дальше )

Портфель облигаций или что взять вместо мусора

- 06 февраля 2019, 12:07

- |

Дисклеймер- автор не несёт ответственности за любые последствия вызванные применением данного материала. Данный материал является личным мнением и не несёт в себе рекомендации к действию.

В последнее время стали очень популярны мусорные облигации, я решил подобрать альтернативу из компаний которые имеют достаточно высокую доходность, однако обладают инвестиционным рейтингом.

Лизинговая компания работает с 2004 года, 26 место по объёму лизингового портфеля.

Не так давно АКРА повысила рейтинг с ВВВ+ до А-. Котировки пока не отреагировали.

цена в терминале 99,85 дох. 11,22% погашение через 779 дн.

Амортизационное погашение равными частями по 8,3% от номинала.

Фактически половина вложенных вами денег вернётся уже через год.

Подходит для тех кому интересно короткое вложение средств под хороший процент и с хорошей надёжностью.

( Читать дальше )

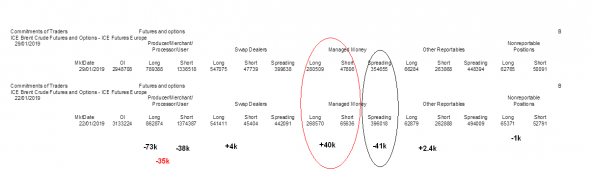

НЕФТЬ. СОТ190203.EWA. VSA.

- 03 февраля 2019, 22:18

- |

СОТ по лайт пока еще нет.

А те что вышли в пятницу по бренту оказались явно бычьи.

Фонды +40к! в лонг, это больше 20% за неделю к текущей позиции.

Слишком много за ОДНУ неделю, что бы оставить этот факт не замеченным.

картинка из нейтральной становится бычьей.

В прошлом посте бычий сценарий был такой

( Читать дальше )

Я - любитель

- 03 февраля 2019, 15:53

- |

Пока не настал момент подводить очередные промежуточные итоги портфеля, потянуло на лирику.

Читая одну из старых статей на сайте, я понял, я – любитель. Я не профессионал, не чемпион биржи и трейдинга, я обычный любитель и совсем не хочу становиться чемпионом. Век чемпиона не долог (и ЛЧИ это показывает), на смену одному рекорду быстро приходит другой (даже повторить показанные рекорды не получается), у чемпионов в голове только одна цель – только 1 место, только 1 миллион процентов за полдня, на меньшее никто не согласен. У хорошего любителя, который занимается одним делом много лет множество преимуществ перед профессионалом-чемпионом на длинной дистанции.

Множество участников сайта борются за право называться трейдерами (профессионалами-чемпионами), хотя даже о значении терминов трейдер и трейдинг пока не договорились, устраиваются различные опросы, холивары в комментариях, кто же может называться трейдером, а кто нет. Пишут, как много лет они себя перебарывают, борются с рынком, переживают многие серии убыточных лет, бьются в неравной схватке с Мистером Рынком, пытаются найти свою систему, стремятся провести 10тыс. часов в обнимку с терминалом, чтобы стать профи, сливают депозиты и все равно возвращаются в надежде стать чемпионами – заработать, наконец, 1 миллион процентов за полдня. Ну, или на крайний случай занять 2 место – найти мифический «грааль», который позволит им «жить с рынка» («грааль» давным-давно найден – покупайте акции хороших компаний).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал