SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера _xXx_

Кличка В Интернете -- Железная Задница. Ремикс на тему А.Герчика..

- 09 августа 2013, 03:38

- |

- комментировать

- ★17

- Комментарии ( 79 )

Что Т+2 грядущий нам готовит!

- 05 августа 2013, 16:38

- |

Т+2 граль или яд для рынка?

По последним данным действующий сейчас на бирже режим торгов Т+0 со второго сентября 2013 года, будет отменён и заменён режимом Т+2. Сейчас работают оба режима параллельно.

Зачем это нужно, а главное Кому – основной вопрос по этой теме. На мой взгляд, для рядовых трейдеров ничего кроме вреда это нововведение не принесёт. Но биржа имеет другой взгляд на этот вопрос.

Суть. Т+0 отличается от Т+2 днём проведения операции обмена денег на бумаги. При торговле Т+0 поставка денег происходит в момент поставки бумаг, в день заключения сделки. А именно в 19-00 в день заключения сделки, а не в тот момент когда заключается сделка, как подумало большинство ))). Т.е. вы заключили сделку в 13-00, а реально бумаги получите и деньги заплатите в 19-00, т.е. существует отсрочка расчётов и заключения договора. Так работает режим Т+0, но это незаметно, так как реализовано всё что бы никто этого просто так, без чтения регламента биржи не понял.

Режим Т+2 работает так же, только отсрочка между заключением сделки и расчётами составляет 2 дня. Разберём: Сегодня заключена сделка, завтра ничего не происходит, послезавтра к 19-00 на брокерском счёте должны быть деньги на завершение сделки.

( Читать дальше )

Фильтруем эмоции

- 03 августа 2013, 17:52

- |

Любой системный трейдер имеет много фильтров для отсевания рыночного шума и, как следствие, убыточных сделок.

Я сегодня нашел простую формулироку для фильтра эмоций.

На выходных я обычно читаю отложенное на потом, на что не было времени, желания или сил в будний день.

Одним из прочитанного сегодня был топик примерно месячной давности: smart-lab.ru/blog/129005.php .

Он вообще-то про то, что деньги любят тишину, но имеет вполне философский смысл и может быть обобщен на многие аспекты нашей жизни.

Ключевой фразой, которая мне запала, стала: "Старайтесь замечать мотивы, которые движут Вами".

Вот и все. Не надо долгих мудрствований про дисциплину, следования правилам, способы борьбы с тильтом.

До совершения сделки прогоните фильтр и остановитесь, если вашим мотивом будет:

— отыграться

— сейчас повезет

— да я всех на *** вертеть буду

( Читать дальше )

Я сегодня нашел простую формулироку для фильтра эмоций.

На выходных я обычно читаю отложенное на потом, на что не было времени, желания или сил в будний день.

Одним из прочитанного сегодня был топик примерно месячной давности: smart-lab.ru/blog/129005.php .

Он вообще-то про то, что деньги любят тишину, но имеет вполне философский смысл и может быть обобщен на многие аспекты нашей жизни.

Ключевой фразой, которая мне запала, стала: "Старайтесь замечать мотивы, которые движут Вами".

Вот и все. Не надо долгих мудрствований про дисциплину, следования правилам, способы борьбы с тильтом.

До совершения сделки прогоните фильтр и остановитесь, если вашим мотивом будет:

— отыграться

— сейчас повезет

— да я всех на *** вертеть буду

( Читать дальше )

Сила и слабость средних скользящих.

- 03 августа 2013, 16:37

- |

Такой простой индикатор как средние скользящие может быть довольно эффективен. Важно знать где и как. Скользящие несмотря на свою простоту имеют очень сильные стороны для трендовой торговли. Но есть и недостатки. Давайте рассмотрим силу и слабость наиболее популярного индикатора.

7,5% годовых в долларах на протяжении 63 лет!

- 31 июля 2013, 17:22

- |

Стратегия простая – стронг лонг с 1950 года:) Спорю, никто из читающих эту статью так не сделал?

Смотрим S&P.

Или по ссылке, там крупнее.

Было всего две проторговки, длиной около 13 лет: 1967-1980 и 2000-2013. В остальное время – растущий тренд с коррекциями. Как не сложно заметить, недавно, 28.03.2013 индекс пробил верхнюю границу 13-летней проторговки. Кроме этого момента подобная ситуация была всего один раз с 1950 года.

( Читать дальше )

Смотрим S&P.

Или по ссылке, там крупнее.

Было всего две проторговки, длиной около 13 лет: 1967-1980 и 2000-2013. В остальное время – растущий тренд с коррекциями. Как не сложно заметить, недавно, 28.03.2013 индекс пробил верхнюю границу 13-летней проторговки. Кроме этого момента подобная ситуация была всего один раз с 1950 года.

( Читать дальше )

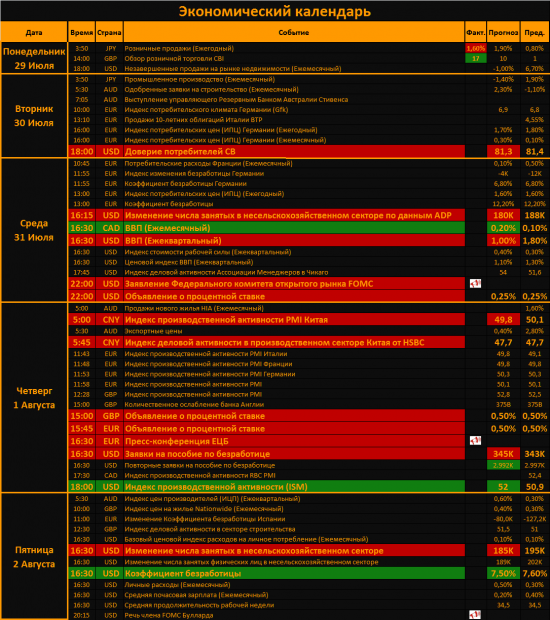

*** "Светофор" трейдера на текущую неделю ***

- 29 июля 2013, 17:34

- |

Просьба оставить в этой теме отзывы, нравится такой календарь или нет, если будет много негатива, тогда больше выкладывать его не буду.

о новом (старом) аукционе РЕПО ЦБ с нерыночными активами

- 29 июля 2013, 12:02

- |

Общий порядок и схема рефинансирования ЦБ

www.cbr.ru/dkp/standart_system/print.aspx?file=refinan.htm

В первых строчках — ЦБ НИЧЕГО НОВОГО не предлагает. НОВОЙ ликвидности от ЦБ не будет. Есть попытка заместить рыночное обеспечение (в виде бондов) на нерыночное активы.

Делается все это с целью:

-«выталикавания» рыночного обеспечения в междилерский рынок.

-«выталкивания» банки в средне и долгосрочное рефинансирование в ЦБ (вместо овернайта)

-формирование рынка среднесрочных %% ставок

Обо всем этом ЦБ предупреждал еще в прошлом году

Меняеться ТЕХНИЧЕСКАЯ форма проведения аукциона и способ определения ставки (вместо фикса — плавающая ставка)

Никакого трэша во внерыночном обкеспечении быть не может. Условия идентичны РЕПО под облигации.

Если кто не знал — банковская система переходила через этот НГ с подобным аукционом на сумму более 1 трлн руб.

вот график это иллюстрирующий — expert.ru/expert/2013/14/tonkaya-nastrojka-ozhidanij/media/191293/

www.cbr.ru/dkp/standart_system/print.aspx?file=refinan.htm

В первых строчках — ЦБ НИЧЕГО НОВОГО не предлагает. НОВОЙ ликвидности от ЦБ не будет. Есть попытка заместить рыночное обеспечение (в виде бондов) на нерыночное активы.

Делается все это с целью:

-«выталикавания» рыночного обеспечения в междилерский рынок.

-«выталкивания» банки в средне и долгосрочное рефинансирование в ЦБ (вместо овернайта)

-формирование рынка среднесрочных %% ставок

Обо всем этом ЦБ предупреждал еще в прошлом году

Меняеться ТЕХНИЧЕСКАЯ форма проведения аукциона и способ определения ставки (вместо фикса — плавающая ставка)

Никакого трэша во внерыночном обкеспечении быть не может. Условия идентичны РЕПО под облигации.

Если кто не знал — банковская система переходила через этот НГ с подобным аукционом на сумму более 1 трлн руб.

вот график это иллюстрирующий — expert.ru/expert/2013/14/tonkaya-nastrojka-ozhidanij/media/191293/

Брокерская комиссия. Мелочи, на которые стоит обратить внимание.

- 28 июля 2013, 21:31

- |

Сейчас вновь вернулся к теме брокерских комиссий. С 2007 года работаю с ООО «Компания БКС», всё в принципе устраивает. Я даже счет открыл в Новосибирске — ни разу не появляясь в офисе БКС – по электронной почте сканы и оригиналы по обычной почте (тогда я жил в небольшом сибирском городке в 300 км восточнее Новосибирска, где не было никаких брокеров, три банка и один интернет-провайдер Сибирьтелеком, с которым были проблемы, что проще было интернет сделать через спутниковую тарелку, да уж ну и времена), деньги через банк перевел.

С начала этого года все деньги вывел на личные нужды – осталось лишь 4 копейки на счете…) А сейчас буду опять заводить, и далее планирую при возможности для покупок регулярно пополнять счет по 30-50 тысяч рублей в месяц.

( Читать дальше )

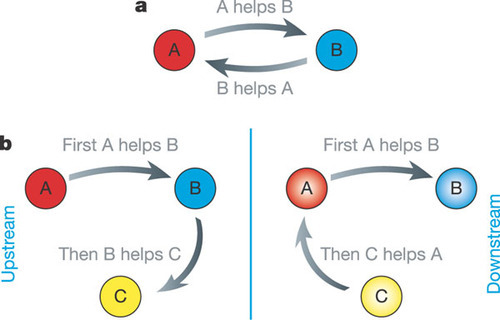

Научно: обмен часть 1

- 28 июля 2013, 11:33

- |

Маловато у нас научных статей а ведь есть Behavior economy, Economic anthropology изучающие взаимоотношения.

Все цены формулируются отношениями, первичнее сделка чем прибыль и наоборот, так как прогресс развивается и мы не стоим на месте.

Решил, буду инвестировать в багаж статей, уверен полезно знать каждому кто, не знал а кто знал, закрепит.

Прямая и косвенная взаимность.

- Модель первая

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал