SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера XaMeJIeoH

Простые радости жизни(много букв)

- 07 ноября 2011, 22:54

- |

Все началось с того что знакомый попросил обяснить ему в 2-х словах за 5 мин че делать то. Главный критерии был «максимально просто»

Тут я попытаюсь описать минимальный(примитивный) порядок действий который я использую при выборе акции и торговли. Я всегда тяготел к упрощению любой деятельность до уровня “понятно-интуитивного” и логичного с точки зрения обывателя. Я прошел уже достаточно долгий путь, от написания торговых роботов по осцилляторам для МТ4( о боже!!!), использования всяких ноу-хау, чарты, платформы, технологии и т.д… Опять придя к привычному чарту- объем и цена.

Для начала настройте себе рабочий стол, чтобы пространство использовалась по максимуму и цвета не раздражали. Естественно тут предоставляется маневр для творчества и полета фантазии, это необходимо так как остаток вашей жизни вы проведете наблюдая эту картинку.ЧЕЛОВЕК любит удобство!!! Постоянно пытайтесь его менять и оптимизировать, вряд-ли вы там найдете грааль, но как минимум это успокаивает, почти как медитация или каллиграфия у шаолинских монахов убийц. Вы должны полюбить свое рабочее пространство. ПОЛЮБИТЬ!

Далее вам потребуется как минимум 2 монитора. На Первый- основной на котором будет подавляющая инфа о какой-то конкретной акции, какую вы будите насиловать всеми возможными негуманными способами, и Второй- ваш центр управления полетами, где вы должны смотреть на весь оставшийся рынок( графики, списки акции, индексы — преимущественно) У меня сейчас несколько больше мониторов, но это на любителя, хотя основных всего 2, я смотрю туда 85% своего торгового времени.

У меня всегда перед глазами 3 рабочих графика. Минутный(после торгового утра он часто превращается в пятиминутный) и Дневной. Они залинкованы, что позволяет с помощью одного нажатия посмотреть сразу же текущую ситуацию на акции(минутка) и оценить потенциал движения глобально(дневной). Третий график это график индекса рынка, в моем случии это SPY( депозитарные расписки на индекс SNP 500, раньше был Фьючерс)

На этом же мониторе должно разместится окно с ордерами и текущими позициями тк очень часто новички забывают и о позах и об ордерах. Естественно на это же мониторе находится еще и котировки торгуемого инструментя- стакан, левел 2.

На другом мониторе 6 небольших графиков, туда я переношу понравившиеся мне акции. Вот иногда видишь акцию красивую а зайти не можешь то ли чувствуешь, что пока рано, либо времени сейчас нет, занят другой позицией. А тут открыл ее в одном из чартов и не забудешь, и видно развитии ситуации. Много графиков в одном месте тоже плохо, чтобы избежать это у меня открыт список акции на каждый ждень стараюсь не больше 30 брать чтобы не распылять внимание, а сосредоточиться на определенных ситуациях.

Далее небольшой алгоритм действии.

-Найти новость на акцию( полно бесплатных ресурсов типо yahoo inplay, seekingalpha?, rttnews, streetinsider)

— Посмотреть подходит ли акция по параметрам. Для меня в большинстве случаев их три

1 Объем. от 0,5млн до 10млн

2 Цена. чаще всего от 25$ -100$

3 Диапазон дневных колебаний 2-3$ тут чем больше тем лучше.

У акции должен быть потенциал, “спокойные акции” объясняя типо, что вы еще не готовы к риску это бред, вы торгуете внутри дня с плечом, а это уже означат что вы РИСКУЕТЕ, поэтому выбирайте тот вариант который принесет максимально возможную прибыль при одинаковых параметрах риска. АКЦИЯ ДОЛЖНА РАЗРЫВАТЬСЯ И ЛЕТАТЬ.

Преимущественное время для торгов с утра. с 9-30 до 11-00. Новостные акции делают за этот промежуток 80% своих движении, отыгрывая все новости.

Вход в позицию

Тут я расскажу о самом надежном для новичка способе захода в позицию.

Основные входы после пробитий на откатах, если акция задерживается над тем уровнем который она пробила. Конечно факторов много и многое зависит от “рынка”, но если мы рассматриваем троянского коня в вакууме, то это нам подходит.

Лучше всего обращать внимание на коридор цен который находится в локальных

макс/ мин дня.

Не пытайтесь угадать дно отката, входите убедившись, что акция остановилась, закрепилась за уровнем, и продолжает свое движение, ставьте стоп за этот уровень.

Я чаще всего выхожу по движению акции, как только она начала движения прошла 15-20 центов я начинаю потихоньку выходить лимитными ордерам по чуть-чуть, это помогает немного сэкономить на комиссии, дисциплинирует и налаживает мани менеджмент. Благодаря этому вы сокращаете риск на сделку и фиксируете прибыль. тк очень часто не реализованная т.е. бумажная прибыль так и осотается бумажной. Не пытайтесь купить на минимуме и продать на максимуме и через несколько недель вы заметите что ваша торговля стала более прибыльной. Откажитесь от концепции минимального риска, в сторону наибольшей вероятности, это чаще всего обратно пропорциональные величины, риск должен быть обоснованным.

( Читать дальше )

Тут я попытаюсь описать минимальный(примитивный) порядок действий который я использую при выборе акции и торговли. Я всегда тяготел к упрощению любой деятельность до уровня “понятно-интуитивного” и логичного с точки зрения обывателя. Я прошел уже достаточно долгий путь, от написания торговых роботов по осцилляторам для МТ4( о боже!!!), использования всяких ноу-хау, чарты, платформы, технологии и т.д… Опять придя к привычному чарту- объем и цена.

Для начала настройте себе рабочий стол, чтобы пространство использовалась по максимуму и цвета не раздражали. Естественно тут предоставляется маневр для творчества и полета фантазии, это необходимо так как остаток вашей жизни вы проведете наблюдая эту картинку.ЧЕЛОВЕК любит удобство!!! Постоянно пытайтесь его менять и оптимизировать, вряд-ли вы там найдете грааль, но как минимум это успокаивает, почти как медитация или каллиграфия у шаолинских монахов убийц. Вы должны полюбить свое рабочее пространство. ПОЛЮБИТЬ!

Далее вам потребуется как минимум 2 монитора. На Первый- основной на котором будет подавляющая инфа о какой-то конкретной акции, какую вы будите насиловать всеми возможными негуманными способами, и Второй- ваш центр управления полетами, где вы должны смотреть на весь оставшийся рынок( графики, списки акции, индексы — преимущественно) У меня сейчас несколько больше мониторов, но это на любителя, хотя основных всего 2, я смотрю туда 85% своего торгового времени.

У меня всегда перед глазами 3 рабочих графика. Минутный(после торгового утра он часто превращается в пятиминутный) и Дневной. Они залинкованы, что позволяет с помощью одного нажатия посмотреть сразу же текущую ситуацию на акции(минутка) и оценить потенциал движения глобально(дневной). Третий график это график индекса рынка, в моем случии это SPY( депозитарные расписки на индекс SNP 500, раньше был Фьючерс)

На этом же мониторе должно разместится окно с ордерами и текущими позициями тк очень часто новички забывают и о позах и об ордерах. Естественно на это же мониторе находится еще и котировки торгуемого инструментя- стакан, левел 2.

На другом мониторе 6 небольших графиков, туда я переношу понравившиеся мне акции. Вот иногда видишь акцию красивую а зайти не можешь то ли чувствуешь, что пока рано, либо времени сейчас нет, занят другой позицией. А тут открыл ее в одном из чартов и не забудешь, и видно развитии ситуации. Много графиков в одном месте тоже плохо, чтобы избежать это у меня открыт список акции на каждый ждень стараюсь не больше 30 брать чтобы не распылять внимание, а сосредоточиться на определенных ситуациях.

Далее небольшой алгоритм действии.

-Найти новость на акцию( полно бесплатных ресурсов типо yahoo inplay, seekingalpha?, rttnews, streetinsider)

— Посмотреть подходит ли акция по параметрам. Для меня в большинстве случаев их три

1 Объем. от 0,5млн до 10млн

2 Цена. чаще всего от 25$ -100$

3 Диапазон дневных колебаний 2-3$ тут чем больше тем лучше.

У акции должен быть потенциал, “спокойные акции” объясняя типо, что вы еще не готовы к риску это бред, вы торгуете внутри дня с плечом, а это уже означат что вы РИСКУЕТЕ, поэтому выбирайте тот вариант который принесет максимально возможную прибыль при одинаковых параметрах риска. АКЦИЯ ДОЛЖНА РАЗРЫВАТЬСЯ И ЛЕТАТЬ.

Преимущественное время для торгов с утра. с 9-30 до 11-00. Новостные акции делают за этот промежуток 80% своих движении, отыгрывая все новости.

Вход в позицию

Тут я расскажу о самом надежном для новичка способе захода в позицию.

Основные входы после пробитий на откатах, если акция задерживается над тем уровнем который она пробила. Конечно факторов много и многое зависит от “рынка”, но если мы рассматриваем троянского коня в вакууме, то это нам подходит.

Лучше всего обращать внимание на коридор цен который находится в локальных

макс/ мин дня.

Не пытайтесь угадать дно отката, входите убедившись, что акция остановилась, закрепилась за уровнем, и продолжает свое движение, ставьте стоп за этот уровень.

Я чаще всего выхожу по движению акции, как только она начала движения прошла 15-20 центов я начинаю потихоньку выходить лимитными ордерам по чуть-чуть, это помогает немного сэкономить на комиссии, дисциплинирует и налаживает мани менеджмент. Благодаря этому вы сокращаете риск на сделку и фиксируете прибыль. тк очень часто не реализованная т.е. бумажная прибыль так и осотается бумажной. Не пытайтесь купить на минимуме и продать на максимуме и через несколько недель вы заметите что ваша торговля стала более прибыльной. Откажитесь от концепции минимального риска, в сторону наибольшей вероятности, это чаще всего обратно пропорциональные величины, риск должен быть обоснованным.

( Читать дальше )

- комментировать

- ★64

- Комментарии ( 42 )

Король Уолл-Стрита Пол Тюдор Джонс II. Великие трейдеры.

- 07 ноября 2011, 02:18

- |

Продолжение серии «Великие трейдеры»

Встречайте:

Пол Тюдор Джонс II (анг. Paul Tudor Jones; родился 28 сентября 1954 года в городе Мемфис, штата Теннеси, США.)

Состояние: $3,2 млрд.

Возраст: 57 лет (на 2011 год)

Forbes 400 The Richest People in America:107 место (на ноябрь 2011)

В этом месяце, фонд EF Hutton, которым управлял Пол Тюдор Джонс, зафиксировал невероятный доход и удвоил деньги своих клиентов.

В 2009 фонд оценивался в $ 6,3 миллиарда.

( Читать дальше )

Стивен Коэн. Великие трейдеры.

- 06 ноября 2011, 20:50

- |

Продолжение серии «Великие трейдеры»

Встречайте:

Стивен Коэн (англ. Steven Cohen; род. 1957, Грейт-Нек, штат Нью-Йорк, США)

(в семье производителя одежды и учительницы игры на фортепиано)

Состояние: $8,3 млрд.

Возраст: 54 года (на 2011 год)

Forbes 400 The Richest People in America:35 место (на ноябрь 2011)

Основатель SAC Capital Partners

Знаменит тем, что имеет сверхъестественные возможности делать деньги при любых рыночных условиях.

Журнал BusinessWeek назвал Коэна «самым влиятельным трейдером на Уолл-Стрит».

( Читать дальше )

Встречайте:

Стивен Коэн (англ. Steven Cohen; род. 1957, Грейт-Нек, штат Нью-Йорк, США)

(в семье производителя одежды и учительницы игры на фортепиано)

Состояние: $8,3 млрд.

Возраст: 54 года (на 2011 год)

Forbes 400 The Richest People in America:35 место (на ноябрь 2011)

Основатель SAC Capital Partners

Знаменит тем, что имеет сверхъестественные возможности делать деньги при любых рыночных условиях.

Журнал BusinessWeek назвал Коэна «самым влиятельным трейдером на Уолл-Стрит».

( Читать дальше )

Джеймс Харрис «Джим» Саймонс . Великие трейдеры.

- 06 ноября 2011, 17:54

- |

Решил открыть серию «Великие трейдеры»

Если будет интересно, буду продолжать дальше.

Принцип: один пост — один трейдер. Потом как нибудь обьединим ссылочками.

Встречайте:

Джеймс Харрис «Джим» Саймонс (англ. James Harris Simons; род. 1938, Ньютон, Массачусетс, США) — американский математик, академик, трейдер и меценат.

( Читать дальше )

1000-летний суперцикл, волна 1789-2011, индекс DJIA и Роберт Пректер

- 05 ноября 2011, 16:50

- |

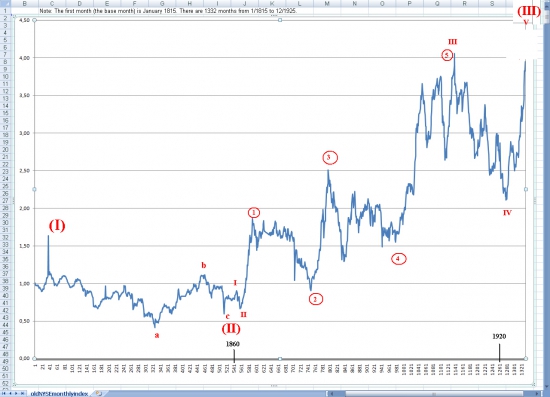

Суперцикл. Баффет отдыхает.

Начиная с 1789 года имеются фондовые котировки, незадолго до этого началась третья суперциклическая волна из глубины веков 1000-летнего цикла, подробнее читайте в книге Пректера и Фроста «Волновой принцип Эллиота»

Ниже представлен график с сайта Пректера с разметкой третьей суперциклической

Ниже я взял данные с Йельского университета(так же как и в статье http://smart-lab.ru/blog/17631.php), где они высчитали месячный индекс NYSE за период с 1815 — 1925 года, что совпадает и подтверждает предыдущую разметку Пректера

( Читать дальше )

Веселые картинки. Октябрь 2011. Только для взрослых.

- 16 октября 2011, 16:35

- |

Этот пост на самом деле является комментарием к посту уважаемого мной karapuzа. Вот к этому smart-lab.ru/blog/19977.php. Комментарий получился довольно большим, кроме того я кажется опоздал к процессу обсуждения, поэтому решил разместить его как отдельный пост. Тема важная, актуальная и т.д и т.п.… В общем продолжаем разговор. Картинки о которых пойдет речь это естественно графики из вышеуказанного поста.

Что же нам показывают эти «веселые картинки». Разберемся с первой картинкой. Во-первых левый ползунок надо двигать на 1982 год, т.к. период с 1971-1982 год скорее относится ко второй картинке нежели к первой. Так вот период с 1982 года по наши дни относится к разработке и успешному внедрению компьютерной технологии, что привело к росту фондового рынка и созданию новых отраслей промышленности. Рост же благосостояния богатых показывает рост эффективности работы капитала и соответственно его рост. Естественно что капитал принадлежит богатым людям, они и заработали. Люди вложившие деньги в компьютерный сектор и смежные с ним сектора разбогатели, заработав десятки тысяч процентов. Это что плохо? Ах ну-да, капиталисты забыли в 100 раз поднять зарплату рабочим, официантам, уборщицам и т.д. А надо было? Я думаю про инфляцию все знают, не буду сильно распространяться.

( Читать дальше )

Что же нам показывают эти «веселые картинки». Разберемся с первой картинкой. Во-первых левый ползунок надо двигать на 1982 год, т.к. период с 1971-1982 год скорее относится ко второй картинке нежели к первой. Так вот период с 1982 года по наши дни относится к разработке и успешному внедрению компьютерной технологии, что привело к росту фондового рынка и созданию новых отраслей промышленности. Рост же благосостояния богатых показывает рост эффективности работы капитала и соответственно его рост. Естественно что капитал принадлежит богатым людям, они и заработали. Люди вложившие деньги в компьютерный сектор и смежные с ним сектора разбогатели, заработав десятки тысяч процентов. Это что плохо? Ах ну-да, капиталисты забыли в 100 раз поднять зарплату рабочим, официантам, уборщицам и т.д. А надо было? Я думаю про инфляцию все знают, не буду сильно распространяться.

( Читать дальше )

О социальной справедливости и американских протестах

- 15 октября 2011, 20:24

- |

Вот тут http://www.stateofworkingamerica.org/pages/interactive#/?start=1971&end=2008 обнаружился очень занятный инструмент, позволяющий увидеть, как распределялся общий рост доходов в тот или иной отрезок времени в США. И решил karapuz посмотреть, как там со справедливым распределением всё возрастающего блага после отмены золотого стандарта? И увидел karapuz вот это:

… и прихуел… ВЕСЬ РОСТ реальных доходов с 1971 г. по 2008 г. достался верхним 10% населения. Доходы остальных 90% вообще не увеличились!

А может быть это свойство капитализма такое, подумал karapuz? И посмотрел karapuz что же было до отмены золотого стандарта. Ну, скажем после войны. И, о чудо! О-ля-ля! С 1945 г. по 1971 г. капитализм в США был с человеческим лицом! Нижние 90% получили 68% всего роста доходов за этот период, а верхние 10% лишь 32%! Вот ведь как бывает то!

( Читать дальше )

… и прихуел… ВЕСЬ РОСТ реальных доходов с 1971 г. по 2008 г. достался верхним 10% населения. Доходы остальных 90% вообще не увеличились!

А может быть это свойство капитализма такое, подумал karapuz? И посмотрел karapuz что же было до отмены золотого стандарта. Ну, скажем после войны. И, о чудо! О-ля-ля! С 1945 г. по 1971 г. капитализм в США был с человеческим лицом! Нижние 90% получили 68% всего роста доходов за этот период, а верхние 10% лишь 32%! Вот ведь как бывает то!

( Читать дальше )

Резюме последних двух недель: перебрался зимовать в Швецию

- 10 октября 2011, 00:18

- |

Решил пойти против тренда, и, пока некоторые перебираются зимовать на Гоа и Филиппины, я двинул в Швецию. Кстати, интересно, может еще кто в этих краях обитает. Если да — напишите.

В Швеции все очень хорошо, единственный минус — постоянно дует ветер. Зато вокруг красота и благодать.

Что-то нет вдохновения много писать — закину несколько фоток. На самом деле не знаю даже о чем писать, тут просто все хорошо. Вот все, что у нас плохо, тут — хорошо.

Просто красивый домик на набережной. С верхних этажей видно Данию

Вечерами в центре очень красиво. И нет пацанчиков в спортивных костюмах с семками

( Читать дальше )

В Швеции все очень хорошо, единственный минус — постоянно дует ветер. Зато вокруг красота и благодать.

Что-то нет вдохновения много писать — закину несколько фоток. На самом деле не знаю даже о чем писать, тут просто все хорошо. Вот все, что у нас плохо, тут — хорошо.

Просто красивый домик на набережной. С верхних этажей видно Данию

Вечерами в центре очень красиво. И нет пацанчиков в спортивных костюмах с семками

( Читать дальше )

Спекуляции до революции в XIX-XX на Санкт-Петербургской бирже на стрелке Васильевского острова.

- 26 сентября 2011, 17:52

- |

К началу ХХ в. Петербургская биржа становится одной из наиболее крупных фондовых бирж Европы, уступая по объему котирующихся ценностей лишь Лондонской, Парижской и Берлинской биржам. Укреплению ее статуса способствовало утверждение императором Николаем II в 1900 г. законопроекта об образовании Фондового отдела Петербургской биржи.

Вторая половина 90-х гг. XIX в. была периодом бурного роста российской промышленности. Доминирующей в это время стала акционерная форма организации крупных предприятий.

Кроме экономического подъема, росту акционерного учредительства также способствовало наличие свободных фондов на российском денежном рынке. С одной стороны, конвертация государственного долга в 1890—1894 гг. на более низкий процент побудила многих держателей этих бумаг искать более прибыльные вложения в других ценных бумагах. С другой стороны, введение золотого стандарта в 1897 г. привлекло в страну значительное количество иностранных предпринимателей. К этому следует добавить, что российские коммерческие банки, особенно в Петербурге, значительно увеличили онкольные операции[Онкольное кредитование при определенных условиях использовалось спекулянтами для покупки ценных бумаг в кредит в расчете на рост в цене и ожидаемую прибыль при последующей продаже. короче привет плечики ))], которые повысили уровень ликвидности на денежном рынке. Все это, естественно, привело к буму на Петербургской бирже, и появлению уже в 1895 г. голосов о «зловредной спекуляции» и «биржевой вакханалии». А в бюджетном докладе царю в 1896 г. министр финансов С.Ю. Витте отмечал, что биржевое увеличение 1895 г. было «одним из первых в ряду отрицательных явлений в русской экономической жизни». Если серьезные биржевые колебания не были чем-то новым в странах Западной Европы, особенно в Англии и Франции, то в истории России, пожалуй, впервые размеры биржевой спекуляции достигли размеров, привлекавших серьезное внимание правительства и общественности.

Несмотря на падение цен акций на Петербургской бирже во второй половине 1895 г., промышленный подъем в стране продолжался, и вскоре он отразился в новом росте котировок. Но уже в следующем году в стране начался экономический спад. Падение цен на бирже было замечено еще в начале 1899 г.

( Читать дальше )

Реинвестирование - запуск эквити в космос подручными средствами

- 25 сентября 2011, 17:07

- |

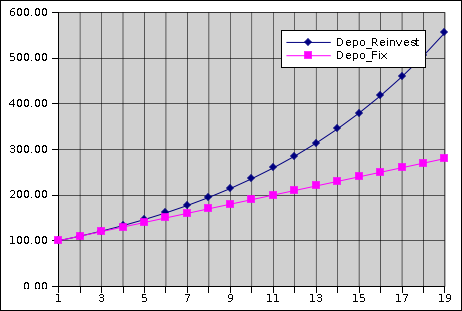

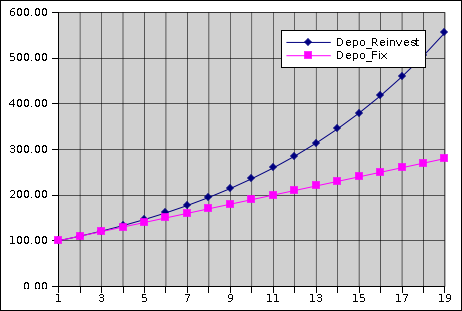

Допустим, у нас есть система, которая без реинвестирования делает 3-5% в месяц (это вполне реальные цифры). И хотя такая система даёт в год, с учётом всех накладных расходов, процентов 40, нас это не устраивает. Разве ж это доход?! ;))

Вот если бы счёт со 100 тыс за год разогнать до миллиона – вот это было бы нормально! А как?

Можно увеличить плечо, но мы знаем, что плечо чуть увеличишь и из системы “+3%” легко получится система “-5%”. Тогда плечо оставим прежним, и попробуем постоянно реинвестировать прибыль. Размер каждой новой сделки вычислять исходя из обновлённого депо, если предыдущая сделка в плюс, то и депо будет больше, а если минус — то рабочее депо уменьшится.

Что у нас тогда получится? Посмотрим на схематичных примерах.

Если у нашей системы хорошее мат ожидание, то картинка будет такой:

( Читать дальше )

Вот если бы счёт со 100 тыс за год разогнать до миллиона – вот это было бы нормально! А как?

Можно увеличить плечо, но мы знаем, что плечо чуть увеличишь и из системы “+3%” легко получится система “-5%”. Тогда плечо оставим прежним, и попробуем постоянно реинвестировать прибыль. Размер каждой новой сделки вычислять исходя из обновлённого депо, если предыдущая сделка в плюс, то и депо будет больше, а если минус — то рабочее депо уменьшится.

Что у нас тогда получится? Посмотрим на схематичных примерах.

Если у нашей системы хорошее мат ожидание, то картинка будет такой:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал