SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера XaMeJIeoH

Многие, смотрю так и не поняли, чего я хотел сказать своим постом, ну да ладно.

- 08 января 2012, 16:08

- |

Вестников написал аж целый пост-ответ, но ушел в дургую сторону, в сторону доходностей.

"… Дело в том, что информация об этом служит в качестве ориентира при поиске новых стратегий и совершенствовании имеющихся. Это касается не только общей доходности, но и, например, просадок и других критериев…"

Хорошо. Представтье, что знаете мою помесечную доходность. Ну пусть это будет 450 000 в месяц, усреднённо.

И чего? Какой «ориентир» в поиске новых стратегий и совршенствовании имеющихся дала эта информация? Какие стратегии вы собираетесь искать, а самое главное как? :) Ну очевидно эе что бред.

Речь в моём посте шла не о доходности, а о том, зачем ей так интересоваться.

Если хочешь дать в ДУ, или пройти курсы у гуру, так проси стейтмент, а так, для того чтоб поболать, нафига, я вот не понимаю?

PS/ Дальше пост товарища Вестникова не обсуждаю, потому что не связан с поднятой мной темой.

"… Дело в том, что информация об этом служит в качестве ориентира при поиске новых стратегий и совершенствовании имеющихся. Это касается не только общей доходности, но и, например, просадок и других критериев…"

Хорошо. Представтье, что знаете мою помесечную доходность. Ну пусть это будет 450 000 в месяц, усреднённо.

И чего? Какой «ориентир» в поиске новых стратегий и совршенствовании имеющихся дала эта информация? Какие стратегии вы собираетесь искать, а самое главное как? :) Ну очевидно эе что бред.

Речь в моём посте шла не о доходности, а о том, зачем ей так интересоваться.

Если хочешь дать в ДУ, или пройти курсы у гуру, так проси стейтмент, а так, для того чтоб поболать, нафига, я вот не понимаю?

PS/ Дальше пост товарища Вестникова не обсуждаю, потому что не связан с поднятой мной темой.

- комментировать

- ★4

- Комментарии ( 15 )

Сколько % может и должен зарабатывать хороший трейдер?

- 08 января 2012, 14:25

- |

По мотивам этого топика: http://smart-lab.ru/blog/mtrading/32204.php

Очень часто сталкиваюсь с тем, что параметр доходность/риск частными трейдерами зачастую сводится к тому, 2 к 1, или 3 к 1 у них тейкпрофит к стопу, или нет.

Пример: частный трейдер, депозит 700.000 рублей или меньше. Валюта депо именно рубли, многие не страхуют себя от изменения курса рубля к доллару или евро.

Безрисковая ставка: сейчас можно совершенно спокойно разместить такую сумму на депозите под 8% годовых, при этом риск контрагента (банкротство банка) у нас будет минимизирован за счет системы страхования вкладов. Таким образом на 8 единиц дохода у нас 0 единиц риска.

Трейдер решил, что 8% ему мало, и он хочет сделать 32% за год, то есть в 4 раза больше. Так вот тут надо внимательно разобраться, во сколько в единицах риска ему обойдутся дополнительные пункты доходности. А то ведь может так получиться, что каждая новая единица дохода, будет нести в себе 1,5 пункта риска, и итоговое соотношение будет не в Вашу пользу.

( Читать дальше )

Очень часто сталкиваюсь с тем, что параметр доходность/риск частными трейдерами зачастую сводится к тому, 2 к 1, или 3 к 1 у них тейкпрофит к стопу, или нет.

Пример: частный трейдер, депозит 700.000 рублей или меньше. Валюта депо именно рубли, многие не страхуют себя от изменения курса рубля к доллару или евро.

Безрисковая ставка: сейчас можно совершенно спокойно разместить такую сумму на депозите под 8% годовых, при этом риск контрагента (банкротство банка) у нас будет минимизирован за счет системы страхования вкладов. Таким образом на 8 единиц дохода у нас 0 единиц риска.

Трейдер решил, что 8% ему мало, и он хочет сделать 32% за год, то есть в 4 раза больше. Так вот тут надо внимательно разобраться, во сколько в единицах риска ему обойдутся дополнительные пункты доходности. А то ведь может так получиться, что каждая новая единица дохода, будет нести в себе 1,5 пункта риска, и итоговое соотношение будет не в Вашу пользу.

( Читать дальше )

Моя версия дорожной карты начало 2012

- 08 января 2012, 14:22

- |

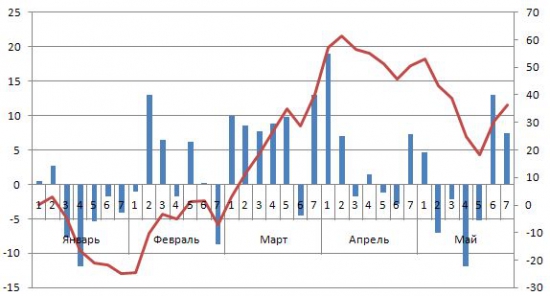

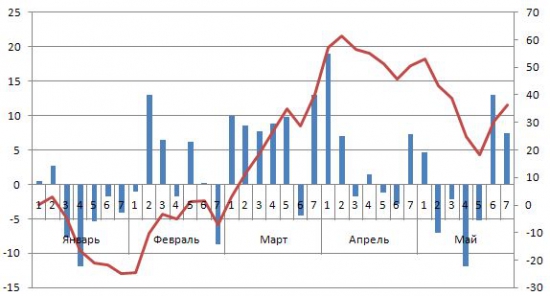

Недавно видел пост про дорожную карту. Решил проверить данные Лари Вильямса. И Вот что получилось:

Я расчитывал данные за последние 5 лет с 2006 года.

И еще у меня есть одна версия роста фондовых площадок с января по май.

Давайте представим 31 декабря заканчивается рабочий год у юридических лиц. Как мы знаем налоги юр. лицам необходимо заплатить до 1 апреля. Получается что у нас образуется свободный остаток денег которые можно заставить поработать в наших интересах.

Это может быть вклады в банках или покупка облигаций с хеджириванием позиций на рынке фьючерсов последнее подтолкнет цены на акции вверх.

Ну а почему падение происходит немного позже — ведь деньги надо вывести до 1 апреля. Видимо на вершине растущего тренда начинают заходить обыватели которые и продолжают рост пузыря перед самым его обвалом — ведь деньги уже вывели.

И напоследок. В настоящее время дорожные карты не очень хорошо работают. Из-за происходящих изменений в мировой экономике.

Я расчитывал данные за последние 5 лет с 2006 года.

И еще у меня есть одна версия роста фондовых площадок с января по май.

Давайте представим 31 декабря заканчивается рабочий год у юридических лиц. Как мы знаем налоги юр. лицам необходимо заплатить до 1 апреля. Получается что у нас образуется свободный остаток денег которые можно заставить поработать в наших интересах.

Это может быть вклады в банках или покупка облигаций с хеджириванием позиций на рынке фьючерсов последнее подтолкнет цены на акции вверх.

Ну а почему падение происходит немного позже — ведь деньги надо вывести до 1 апреля. Видимо на вершине растущего тренда начинают заходить обыватели которые и продолжают рост пузыря перед самым его обвалом — ведь деньги уже вывели.

И напоследок. В настоящее время дорожные карты не очень хорошо работают. Из-за происходящих изменений в мировой экономике.

Зачем знать сколько реально зарабатывают трейдингом другие.

- 08 января 2012, 09:29

- |

Тут вчера уважаемый Jesse_Livermore задался вопросом:

«Ну вот скажите, да какая вам разница со скольки человек начинал торговать? Сколько он заработал? Стэйтменты и т.д.»

Написал ему ответ. Нажал на кнопку — «комментировать», глянул, а получается, что написал на целых топик. Посчитал целесообразным продублировать...

Это чрезвычайно важная информация — сколько реально зарабатывают, а значит — можно заработать на рынке. И очень осязаемо сказывающаяся на результатах трейдера, вынужденного или стремящегося максимизировать эффективность своего труда. Дело в том, что информация об этом служит в качестве ориентира при поиске новых стратегий и совершенствовании имеющихся. Это касается не только общей доходности, но и, например, просадок и других критериев…

Например, я, будучи достаточно опытным трейдером, бьюсь несколько лет в поисках стратегий позволяющих выйти за пределы доходности в 35% годовых. Без учета плеча и рекапитализации. И практически все найденные эффективные стратегии упираются в эту доходность. Мои успешные коллеги, которых я знаю, также подтверждают, что не могут выйти за эти пределы… Кубок Робинсона тоже показывает, что средняя годовая доходность победителей за 20 лет — 317%, но уже с плечом и рекапитализацией, т.е. примерно те же 35% безплечевых… Герчик говорит, что стабильные 50% годовых — это гарантия получения очень хороших денег в ДУ на Уолл-Стрит. Баффет говорит, что стабильные 20% годовых — это билет управляющего в его контору… Олейник говорит о том что по ДУ он обеспечивает 22-25% годовых…

( Читать дальше )

«Ну вот скажите, да какая вам разница со скольки человек начинал торговать? Сколько он заработал? Стэйтменты и т.д.»

Написал ему ответ. Нажал на кнопку — «комментировать», глянул, а получается, что написал на целых топик. Посчитал целесообразным продублировать...

Это чрезвычайно важная информация — сколько реально зарабатывают, а значит — можно заработать на рынке. И очень осязаемо сказывающаяся на результатах трейдера, вынужденного или стремящегося максимизировать эффективность своего труда. Дело в том, что информация об этом служит в качестве ориентира при поиске новых стратегий и совершенствовании имеющихся. Это касается не только общей доходности, но и, например, просадок и других критериев…

Например, я, будучи достаточно опытным трейдером, бьюсь несколько лет в поисках стратегий позволяющих выйти за пределы доходности в 35% годовых. Без учета плеча и рекапитализации. И практически все найденные эффективные стратегии упираются в эту доходность. Мои успешные коллеги, которых я знаю, также подтверждают, что не могут выйти за эти пределы… Кубок Робинсона тоже показывает, что средняя годовая доходность победителей за 20 лет — 317%, но уже с плечом и рекапитализацией, т.е. примерно те же 35% безплечевых… Герчик говорит, что стабильные 50% годовых — это гарантия получения очень хороших денег в ДУ на Уолл-Стрит. Баффет говорит, что стабильные 20% годовых — это билет управляющего в его контору… Олейник говорит о том что по ДУ он обеспечивает 22-25% годовых…

( Читать дальше )

вью ри и яблоко

- 06 января 2012, 09:30

- |

в эпле опять назревает шортовая ситуевина-жду додж или красную свечку

ну в ри ситуевина -а вось -ри в облаке и выход вниз-обновление лоев а там каждый решает сам

ну в ри ситуевина -а вось -ри в облаке и выход вниз-обновление лоев а там каждый решает сам

ну в ри ситуевина -а вось -ри в облаке и выход вниз-обновление лоев а там каждый решает сам

ну в ри ситуевина -а вось -ри в облаке и выход вниз-обновление лоев а там каждый решает сам

Ataman about trading

- 06 января 2012, 02:31

- |

Hello all.

My name is Aleksandr Yermachenko (aka ataman) and I'm the portfolio manager and stock market trader from Moscow, Russia.

My 1st trading day was in 1984 on FOREX market. After FOREX' volatility I think that U.S. stock market is very tranquil. Well, February 28, 1995 was my first day on U.S. stock market… funny but I bought AOL, CSCO and NSCP (Netscape)...

I use about 60 different trading techniques but I plan to use only 3-4 of them here...

It will be market timing investing. Mostly short term and mid term.

Sure that market timing is one of the best strategy to earn triple digits returns in a portfolio which Equity up to 70-100 Million of US dollars.

It seems to me that it will be intersting for you to see how market timing works.

I do not plan to sell options (calls or puts) simple because I think that selling volatility is much more risky way than anybody may imagine… I do not want to go Nick Leeson's way.

Most of deals will me at market opening and market closing… I do not plan to trade intraday, except of predefined stop-loss and stop-profit orders. Before a trading day I'll report possible orders for coming trading day. After end of a trading day I'll post deals, include deals I have made at market closing.

Also many orders will be 'limit @Open' type. This means that if price of a stock at market opening will be worse that '@Open' predefined price — the order will be cancelled and I do not trade such one.

Profitable trading to all,

Aleks

Технологии Александра Ермаченко (ataman)

( Читать дальше )

Ху из Ху на фьючерсном рынке США- Организаторы Фондов и Управляющие

- 05 января 2012, 01:29

- |

Ну что, мои замечательные бесснежные каникулы закончились :), пора продолжать разговор о посредниках на американских фьючерсных рынках. Тема сегодня живенькая- об управляющих и так называемых «пул-операторах», рассмотрим, как они регулируются здесь, в США, и что нужно сделать российскому управляющему, чтобы иметь законный доступ для трейдинга на клиентских счетах в Америке.

( Читать дальше )

Ключ к успеху .

- 04 января 2012, 11:08

- |

Один из признаков безумия :

Выполнять одно и то же действие пытаясь получить другой результат.

Если результат действий тебя устраивает — продолжай так же .

Если результат действий это неудача — остановись. найди ошибки и исправляй. после этого приступай вновь.

повторяй до успеха.

Но вопрос в том что исправлять ошибки действий можно вечно.

Действие это результат мышления.

Сначала мы разрабатываем план в голове затем начинаем его реализацию.

Значит. Чтобы получить удовлетворительный результат действия надо изменить текущее мышление.

Невозможно изменить мышление не научившись управлять им.

Значит.Чтобы получить удовлетворительный результат действия надо научиться управлять мышлением.

( Читать дальше )

Выполнять одно и то же действие пытаясь получить другой результат.

Если результат действий тебя устраивает — продолжай так же .

Если результат действий это неудача — остановись. найди ошибки и исправляй. после этого приступай вновь.

повторяй до успеха.

Но вопрос в том что исправлять ошибки действий можно вечно.

Действие это результат мышления.

Сначала мы разрабатываем план в голове затем начинаем его реализацию.

Значит. Чтобы получить удовлетворительный результат действия надо изменить текущее мышление.

Невозможно изменить мышление не научившись управлять им.

Значит.Чтобы получить удовлетворительный результат действия надо научиться управлять мышлением.

( Читать дальше )

Психология трейдинга(видос от 28.11.2011)

- 30 декабря 2011, 19:24

- |

Психология трейдинга на американском фондовом рынке

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал