Избранное трейдера Сергей

Заметки потерпевшего

- 06 декабря 2016, 21:50

- |

Последнее время много говорится о необходимости разработать и принять определенные законодательные ограничения на регламенты участия физических лиц в торговле ценными бумагами.

Если судить по набору предлагаемых мер, то регулятору в качестве типичного представителя физика на рынке рисуется этакий придурковатый неадэкват, который увел из семьи последние деньги и накупил на них акции. И вот, чтобы уберечь ячейку общества от финансового краха, регулятор решил подстраховаться и прикрепить к нему налогового консультанта.

Но мне кажется, что основные риски исходят не от самого инвестора, а от организации нашего рынка, от той рыночной среды, в которой этот бедолага пытается преумножить или сохранить от инфляции свои сбережения. Главная проблема, по моему опыту, заключается в том, что мелкий инвестор может существовать на нашем рынке только как спекулянт. Словил движение в 10-15%, продал и в норку. Идиллическая картинка про то, как дядя Джо с каждой получки покупал чуток акций, а его наследники стали миллионерами, не про нас. Ну как эти налоговые консультанты, на которых регулятор возлагает столько надежд, смогут защитить мелкого инвестора, если даже на уровне Правительства не понимают, что с акциями крупнейших эмитентов будет происходить в ближайшие несколько лет.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 35 )

ОПЕК нарастила добычу, вопреки сделке

- 06 декабря 2016, 17:23

- |

Производство возросло в первую очередь из-за Анголы, Нигерии и Ливии. Напомним, что последние две страны не собираются ограничивать в добыче. В прошлом месяце на них пришлось 1.586, 1.628 и 0.528 млн. баррелей в сутки соответственно.

Допустим, что объемы извлекаемой из недр нефти у этих стран достиг уровней 2015 г., тогда Нигерия подняла добычу на 240 тыс. баррелей, Ангола на 170 тыс. Так как Ливия и так превзошла прошлогодние показатели, но оказалась среди тех, кто увеличил производство, то допустим на нее пришлось еще 100 тыс. Таким образом, другие члены картеля, скорее всего, оставили производство на неизменном уровне.

Резюме

Если сокращение будет осуществляться с 34,16 млн. баррелей, то со следующего года добыча составит 32,96 млн. бочек в сутки. Опираясь на данные ОПЕК, в первом квартале 2017 г. мир мог столкнуться с дефицитом нефти, однако новые данные говорят, что уже может появиться и профицит.

( Читать дальше )

Ралли на рынке может превратиться в пузырь

- 05 декабря 2016, 17:09

- |

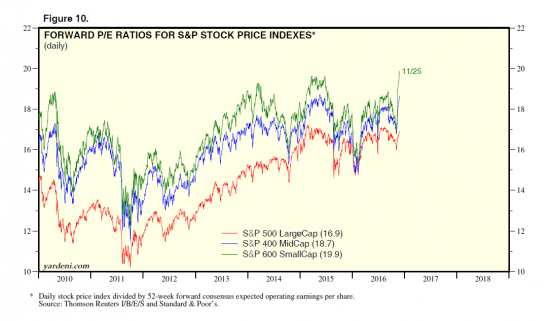

Дональд Трамп сделал рынки вновь привлекательными, основные индексы отметились на новых высотах в ноябре. Но такое бурление может предупреждать о том, что на рынке надувается пузырь, который может разочаровать инвесторов в ближайшие недели. Среднее значение Р\Е, являющееся ключевым индикатором при оценке компаний, по Сиплому выросло до 16,9 в конце прошедшей недели, 8 ноября это значение было 16,4. В то же время по индексу компаний малой капитализации S&P600 Р\Е взлетел до 19,9 с 17,4. Текущая оценка по мультипликаторам является самой высокой на нынешнем бычьем рынке.

( Читать дальше )

Аксель Вебер: ЕЦБ завершит QE и повысит ставку к сентябрю 2017 года

- 05 декабря 2016, 13:21

- |

«Инвесторы опасно не готовы к резкому росту доходности облигаций еврозоны, когда процентные ставки в США начнут расти, а количественное смягчение в еврозоне завершится», — предупредил Аксель Вебер, председатель UBS и бывший глава Бундесбанка.

«Рост ставок в США может спровоцировать большие толчки на рынках, поскольку длительный период агрессивного смягчения монетарной политики по всему миру застал многих инвесторов врасплох из-за колебаний в цикле глобальных ставок», — добавил он.

«Не думаю, что мы увидим длительное расхождение в политике основных мировых центральных банков», — сказал Вебер, предполагая, что Европа последует примеру США, повысив ставки максимум к сентябрю следующего года. – «Я думаю, что ЕЦБ стал ближе к замедлению темпов текущей программы количественного смягчения, чем ожидают многие».

( Читать дальше )

Убытки банковского сектора Китая могут достичь 7% ВВП

- 02 декабря 2016, 16:24

- |

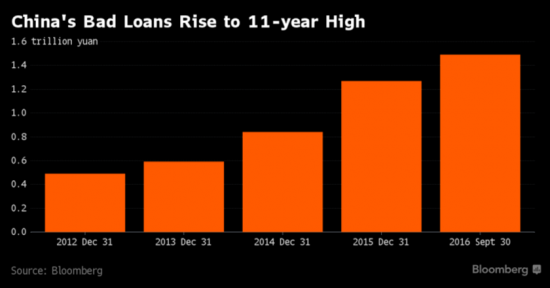

Согласно прогнозу Международного валютного фонда объем просроченной задолженности перед банками Китая может достичь 8,2 трлн. юаней (1,3 трлн. долларов).

Фонд считает, что потенциальные убытки могут приблизиться к 7% ВВП Поднебесной. По состоянию на 30 сентября общая сумма «плохих долгов» достигла 11-летнего максимума в 1,5 трлн. юаней.

В прошлом месяце аналитики Goldman Sachs заявили, что корпоративный долг Китая растет темпами опережающими Японский пузырь.

Пока у банков достаточно резервов для покрытия просрочки. Также кредитные организации сделали множество шагов для снижения уровня плохих долгов. Они были либо проданы, либо списаны, либо секьюритизированы. И согласно последнему стресс-тестированию 5-ти крупнейших банков страны они способны выдержать более двух шоковых лет, сообщил представитель PineBridge Investments агентству Bloomberg.

Резюме

( Читать дальше )

Brent - неизбежность.

- 02 декабря 2016, 12:49

- |

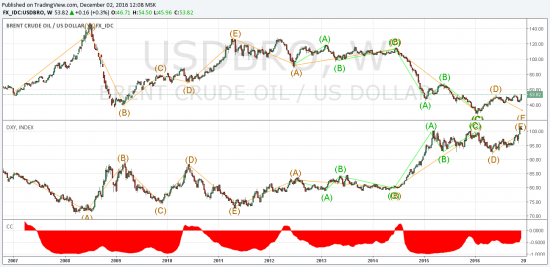

Рост ставки, как и ожидания дальнейшего повышения (Трамп не поддерживает действия ФРС, которая, как он уверяет, искусственно удерживает процентные ставки на низком уровне по политическим причинам), неизбежно заканчивает эру дешёвых (американских) денег.

Что мы получаем:

- укрепление USD

- сокращение керритрейда

- выход капитала из рисковых активов (BRENT).

( Читать дальше )

Freddie Mac: ставки на 30-летнюю ипотеку максимум за 16 месяцев

- 01 декабря 2016, 21:10

- |

По данным Freddie Mac средние ставки на 30-летнюю ипотеку составили 4.08 — это максимум c июля 2015.

U.S. 30-year mortgage rate hits highest in 16 months — Freddie Mac

www.reuters.com/article/usa-mortgages-freddiemac-idUSW1N1D3004

Теперь вопрос, а что будет с экономикой США? Что будет с продажами домов и прочей статистикой? И что теперь будет делать ФРС? Они хотели инфляцию — они ее получили, но готова ли экономика? Они теперь что опять QE будут запускать и бонды скупать?

Турецкая лира на новых низах

- 01 декабря 2016, 21:00

- |

Центральному банку Турции все труднее сдерживать падения своей национальной валюты. Война в соседней Сирии, рост цен на нефть, а также продолжающиеся распродажи долговых бумаг по всему миру оказывают серьезное давление на турецкую лиру. За четверг она потеряла к доллару еще 1,8%, опустившись до исторического максимума в 3,5 лиры за «американца».

С начала года турецкая валюта упала на 17%, однако это не первый год нисходящей тенденции. С 2009 года лира постепенно сдает свои позиции. Если 7-8 лет назад за один доллар можно было купить 1,2 лиры, то сегодня уже 3,5. Таким образом, за этот период валюта соседней с нами страны девальвировала на 190%.

На этом фоне замедляется рост ВВП Турции. Если в начале года он прибавлял 5,7%, то по итогам 3-го квартала рост снизился до 3,1%. Также государство Черного моря известно своим отрицательным платежным балансом, что усугубляет текущую ситуацию.

( Читать дальше )

ПАММ-счет KUZBUSS 2.0, Доходность в ноябре +7,47%, итоговая +176%

- 01 декабря 2016, 19:12

- |

Ноябрь закрываю с доходностью +7,47%.

Как уже писал ранее, торгую позиционно основными валютными парами, нефтью и золотом.

Итоговая доходность за все время существования счета +176%. Максимальная просадка -30%.

Ежемесячные результаты публикую на своем сайте: www.ft-trade.pro/1000000

Полный мониторинг счета KUZBUSS 2.0 доступен на сайте Альпари по ссылке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал