Избранное трейдера Сергей

Второй пакет санкций?...Аэрофлот

- 08 ноября 2018, 14:44

- |

Второй пакет санкций подразумевает введение жестких ограничений в отношении России.

- Запрет для американских банков на предоставление кредитов правительству России, если это не кредиты на покупку продуктов питания или сельскохозяйственной продукции.

- Практически полный запрет на взаимную торговлю. Исключение составляет экспорт из США товаров сельскохозяйственного сектора.

- Ограничение или заморозка дипломатических отношений между США и правительством России.

- Запрет на авиаперелеты компаниям, которые контролируются правительством страны. Под эту норму подпадает «Аэрофлот».

Закон также предполагает введение персональных санкций против людей, участвовавших в распространении химического оружия.

Речь идет о запрете на любые контракты и сделки между правительством США и людьми из «черного» списка. Кроме того, запрещается импорт в США продукции или услуг, произведенных теми, кто попал под санкции, или связанными с ними компаниями.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 47 )

ВТБ - чистая прибыль по МСФО за 9 мес увеличилась на 86% до 139,7 млрд рублей

- 08 ноября 2018, 09:44

- |

- Чистая прибыль за 9 месяцев 2018 года увеличилась на 85,5% по сравнению с аналогичным периодом прошлого года и составила 139,7 млрд рублей благодаря росту доходов от основной деятельности, снижению расходов на создание резервов с начала года и повышению эффективности затрат.

- Чистые процентные доходы за 9 месяцев 2018 года выросли на 4,3% по сравнению с аналогичным периодом прошлого года до 358,6 млрд

( Читать дальше )

BLOOMBERG news.

- 08 ноября 2018, 03:53

- |

1. Трамп сказал, что хрупкий рынок нефти не способен отказаться от экспорта Ирана.

«Я не хочу повышать цены на нефть до 100 долларов за баррель или 150 долларов за баррель», — сказал Трамп во время пресс-конференции в Белом доме в среду. «У них есть монополия под названием ОПЕК, и мне не нравится эта монополия, мне это не нравится».

Восемь стран — включая Китай, Индию и Турцию — получили временные разрешения от США, позволяющие им продолжать покупать иранскую нефть, заявляет администрация США. Ожидается, что разрешения будут длиться 180 дней. Это решение вызвало раскол среди некоторых помощников Трампа и консервативных союзников.

2. США открыли двери для новых санкций против России из-за химической атаки

Департамент выявил, что Россия не выполнила условия, изложенные в Законе об устранении химического и биологического оружия для военных действий, 1991 года, заявила пресс-секретарь Хизер Науэр во вторник. Закон требует от Москвы заверить США, что Россия больше не будет использовать химическое или биологическое оружие и разрешит инспекции и проверки.

Теперь президент Дональд Трамп сталкивается с выбором: не выполнение закона 1991 года требует новых, широких санкций, включая ухудшение дипломатических отношений, запрет на импорт российской нефти и экспорт «всех других товаров и технологий», помимо сельскохозяйственной продукции, а также лимиты по кредитам банков США.

3. ОПЕК+ говорит о намерениях как нибудь поддержать цены

( Читать дальше )

Чистая прибыль ВТБ в третьем квартале вырастет на 140% - Альфа-Банк

- 07 ноября 2018, 14:38

- |

По нашему прогнозу, чистая прибыль вырастет на 140% г/г и снизится на 3% к/к, однако с учетом коррекций на прочий доход она вырастет 12% г/г и 28% к/к.

На наш взгляд, чистый процентный доход будет находиться под давлением (-1% к/к) на фоне роста стоимости фондирования. Тем не менее, мы не думаем, что результаты разочаруют рынок (наш прогноз чистой прибыли на 4% выше консенсус-прогноза). В ходе телефонной конференции нас будет интересовать прогноз дивидендов на 2018 г. (так как после недавнего заявления президента банка, а также в связи со сделками M&A коэффициент дивидендных выплат в размере 50% находится под угрозой).

Ключевые показатели за 3К18 мы приводим ниже:

По нашей оценке, чистый процентный доход за 3К18 составит 120 млрд руб. (+3% г/г, -1% к/к). Это предполагает ЧПМ на уровне 3,9% (-0,3 п. п. г/г и к/к). На наш взгляд, ЧПМ ВТБ находилась под давлением в 3К18 за счет возросшей стоимости фондирования. По данным РСБУ, мы видим рост корпоративных кредитов на 13% к/к при росте депозитов всего на 1% к/к (банк мог привлечь дорогостоящие средства на рынке). Это, в сочетании с комиссионным доходом в размере 25 млрд руб. (+4% г/г и к/к) и прочим доходом в размере 15 млрд руб., привело к тому, что операционный доход должен составить 160 млрд руб. в 3К18 (+25% г/г, -6% к/к).

( Читать дальше )

Московская биржа - чистая прибыль по МСФО в III квартале снизилась на 0,7%, до 5,1 млрд руб

- 07 ноября 2018, 10:27

- |

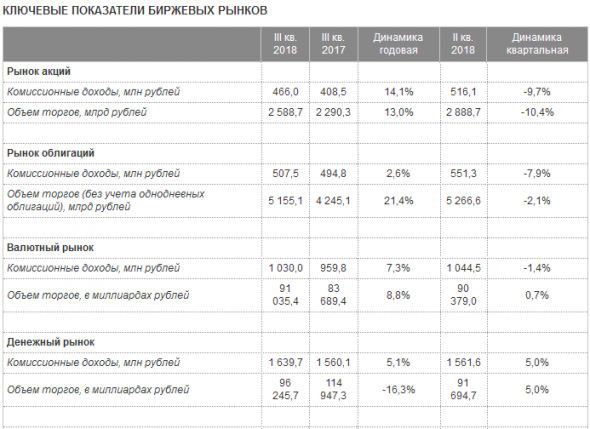

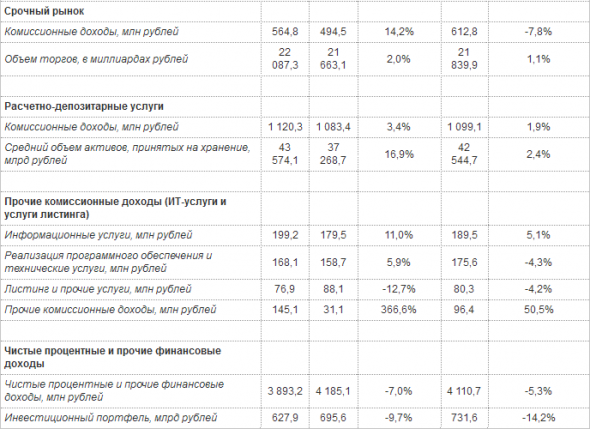

ПАО Московская Биржа объявляет финансовые результаты третьего квартала 2018 года по МСФО. Рост комиссионных доходов продемонстрировали все рынки Биржи, при этом доходы от денежного рынка и расчетно-депозитарных услуг зафиксированы на рекордном уровне.

Если не указано иное, то все показатели даны за третий квартал 2018 года, а динамика (изменения в процентах) – по сравнению с третьим кварталом 2017 года.

ОСНОВНЫЕ ОПЕРАЦИОННЫЕ И ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ТРЕТЬЕГО КВАРТАЛА 2018 ГОДА

- Комиссионные доходы выросли на 8,4% – до 5,9 млрд рублей, в основном за счет роста денежного, срочного и валютного рынков.

- Операционные расходы благодаря политике контроля над расходами увеличились всего на 6,1%.

- Показатель EBITDA увеличился на 0,6% и составил 7,14 млрд рублей.

https://www.moex.com/n21491/?nt=106

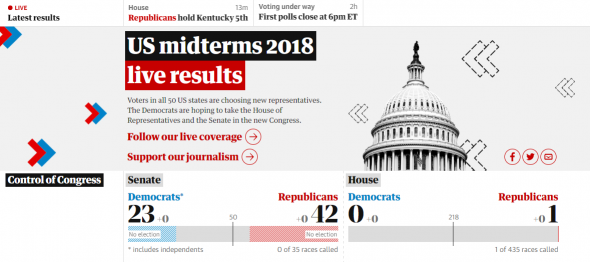

Результаты выборов в Америке в режиме реального времени.

- 07 ноября 2018, 02:25

- |

https://www.theguardian.com/us-news/ng-interactive/2018/nov/06/midterm-elections-2018-live-results-latest-winners-and-seats?CMP=results_blog

TRUMP ADMINISTRATION ADVISES CONGRESS RUSSIA HAS NOT COMPLIED WITH INTERNATIONAL CHEMICAL WEAPONS LAW BY SANCTIONS DEADLINE ON TUESDAY

- 06 ноября 2018, 23:32

- |

Вашингтон заявляет, что Россия ничего не сделала, поэтому будет второй раунд санкций.

Любопытно, что другая страна предателя своего на куски буквально порезала, но санкций против нее мы похоже так и не увидим против неё.

Чистая прибыль Мосбиржи возвращается к росту после восьми кварталов снижения - Альфа-Банк

- 06 ноября 2018, 17:43

- |

«Московская биржа» завтра представит финансовые результаты за 3К18 по МСФО. По нашему прогнозу, чистая прибыль вырастет на 2% г/г в 3К18; при этом мы ожидаем сильный рост комиссионного дохода, отчасти нейтрализованный снижением чистого процентного дохода.

Тем не менее, отметим, что чистая прибыль возвращается к росту в годовом сопоставлении после восьми кварталов снижения, что окажет поддержку акциям биржи. Поскольку наш прогноз EBITDA и чистой прибыли на 1-2% выше консенсус-прогноза, мы ожидаем умеренно позитивной реакции рынка, особенно учитывая, что акции компании сильно отставали от рынка с конца сентября (-14% против снижения индекса IMOEX на 4%).

Согласно нашему прогнозу, комиссионный доход за 3К18 составит 5,9 млрд руб. (+8% г/г, -1% к/к). Хотя биржа сообщила о снижении объемов торгов на 7% г/г в 3К, мы наблюдаем сильный рост на рынках с более высокими тарифами, в том числе на рынке акций (+13% г/г), на валютном спотовом рынке (+18% г/г) и продолжающееся наращивание репо с клиринговыми сертификатами участия (рост в 13 раз в годовом сопоставлении). Таким образом, мы считаем, что эффективная доходность вырастет в годовом сопоставлении (по нашей оценке, средняя доходность составит 0,26 б.п. в 3К18 против 0,22 б.п. в 3К17), что станет основным драйвером роста комиссионного дохода биржи.

Чистый процентный доход немного снизится.

( Читать дальше )

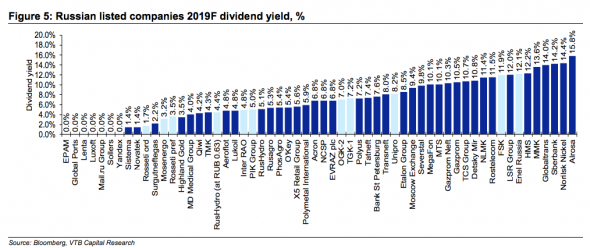

Дивиденды 2019. Прогноз.

- 05 ноября 2018, 20:07

- |

Это прогноз по дивидендной доходности российских компаний на 2019 год (то есть по итогам 2018 года).

Если вы считаете, что аналитики ВТБ где-то ошибаются, — интересно узнать где, — пишите комментарии где они могут быть не правы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал