SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Teapottrader

Региональная недвижимость,кризис только начинается!

- 20 сентября 2015, 19:38

- |

Жилая недвижимость в городе:

Наблюдаю застой, жестко и не примеримо!

Застройщик решил премировать и хоть как то извлечь денежные знаки,

его реклама говорит, что готовы брать вторичку и даровать новую!

Вывод прост, хоть какая то маржа ляжет в его карман!

Строит другой застройщик,«каменный мешок», наблюдаю из собственного окна, стройка как то закончилась, два месяца простоя!!!

Вывод: нет покупателя!

Звонок риэлтору о новостройке в малоэтажке, цены радуют, готовы на скидки, звонят часто сами, высылают прайс листы, готовы на многое!

Вывод: ты едиственный покупатель!!!

Ждем 2016 март месяц, дно еще не пройдено!

Мск и Спб не исключения!!!!

Готовьте свои зеленые, они ценности в долгосроке иметь не будут!

Наблюдаю застой, жестко и не примеримо!

Застройщик решил премировать и хоть как то извлечь денежные знаки,

его реклама говорит, что готовы брать вторичку и даровать новую!

Вывод прост, хоть какая то маржа ляжет в его карман!

Строит другой застройщик,«каменный мешок», наблюдаю из собственного окна, стройка как то закончилась, два месяца простоя!!!

Вывод: нет покупателя!

Звонок риэлтору о новостройке в малоэтажке, цены радуют, готовы на скидки, звонят часто сами, высылают прайс листы, готовы на многое!

Вывод: ты едиственный покупатель!!!

Ждем 2016 март месяц, дно еще не пройдено!

Мск и Спб не исключения!!!!

Готовьте свои зеленые, они ценности в долгосроке иметь не будут!

- комментировать

- 30 | ★4

- Комментарии ( 74 )

Про трейдинг

- 20 сентября 2015, 16:50

- |

«Доброго времени суток, Коллехи», — как говорил мой старый препод по программированию.

Уже около года разрабатываю робота на mql5. В свободное от работы время.

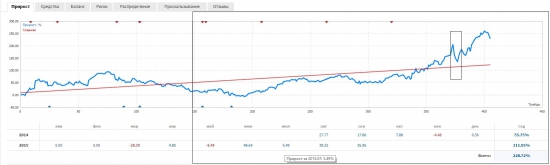

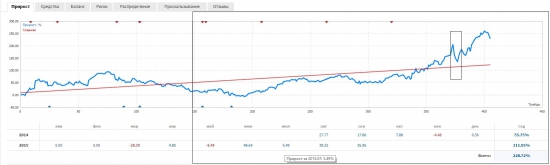

Почти 5 месяцев он уже пашет на реальном счете:

Все, что выделено в прямоугольнике, наторговал робот, в разных вариациях, я его постоянно дописываю, исправляю. Ну и лез руками иногда.

Отдельно выделил 31 августа 2015 — «День, когда кукл всех наказал» ))) Меня в том числе, я в этот день еще решил увеличить объем до двух контрактов Si.

Плюсаните кому не лень...

( Читать дальше )

Уже около года разрабатываю робота на mql5. В свободное от работы время.

Почти 5 месяцев он уже пашет на реальном счете:

Все, что выделено в прямоугольнике, наторговал робот, в разных вариациях, я его постоянно дописываю, исправляю. Ну и лез руками иногда.

Отдельно выделил 31 августа 2015 — «День, когда кукл всех наказал» ))) Меня в том числе, я в этот день еще решил увеличить объем до двух контрактов Si.

Плюсаните кому не лень...

( Читать дальше )

Моя стратегия торговли - ленивые спекуляции

- 20 сентября 2015, 15:12

- |

По природе своей я очень целеустремленный человек, стараюсь достичь в жизни поставленных целей. Однако же я бы добился намного больших результатов, если бы не страдал приступами лени. С процессом взросления количество времени, окутанное ленью, постепенно возрастает. Соответственно этому процессу меняется и мой подход к торговле.

В студенческие годы торговал очень бездумно, скорее учился основам. Сначала торговал акциями, потом были фьючерсы, скатываение к лудомании, однако же полного слива не последовало, можно сказать остался при своих. Что мне не нравилось в такой торговле, так это ощущение неконтролируемости процесса. Это как быть пассажиром в самолете, полностью доверяешь свою жизнь пилоту и технике. Из-за постоянных стрессов и непрерывному нахождению в рынке, отнимавшему большую часть времени, решил с торговлей завязать до лучших времен.

Такие времена настали, когда стал полноценно работать. Тогда же и вспомнил про рынок. Однако помня то количество времени, убитое на фьючерсах, решил остановиться на спекуляциях в акциях. Работать решил только от лонга, так как шорт — это по факту кредит, а кредиты я очень не люблю. Понимаю, что так можно срубить побольше, но и риск тут возрастает.

( Читать дальше )

В студенческие годы торговал очень бездумно, скорее учился основам. Сначала торговал акциями, потом были фьючерсы, скатываение к лудомании, однако же полного слива не последовало, можно сказать остался при своих. Что мне не нравилось в такой торговле, так это ощущение неконтролируемости процесса. Это как быть пассажиром в самолете, полностью доверяешь свою жизнь пилоту и технике. Из-за постоянных стрессов и непрерывному нахождению в рынке, отнимавшему большую часть времени, решил с торговлей завязать до лучших времен.

Такие времена настали, когда стал полноценно работать. Тогда же и вспомнил про рынок. Однако помня то количество времени, убитое на фьючерсах, решил остановиться на спекуляциях в акциях. Работать решил только от лонга, так как шорт — это по факту кредит, а кредиты я очень не люблю. Понимаю, что так можно срубить побольше, но и риск тут возрастает.

( Читать дальше )

4-м QEм по нефти или почему надо защищать Сирию.

- 18 сентября 2015, 15:55

- |

Как я и утверждал тут месяц назад цитирую дословно «ставку повысят только после свадьбы на QE»

Какие повышения о чем вы? в мире начинается 2 войны одна валютная, другая нефтяная… какие ставки? НО! нельзя же вечно делать из людей ждущих идиотов, поэтому я думаю что в декабре или в начале 16 года ставку могут поднять на миниимальное значение… всюду начнутся обсуждения, будут строить планы на дальнейший рост… и тут то амеры объявят на четвертом куе, что вызовет мощнейщную дизориентацию и потерю инвесторами денег. Понять что реально в экономике сша могут лишь бабушка и ближайший круг випов… для всех остальных это не более чем нарисованные цифры.

Вообще америка похожа сейчас на богатого здоровяка живущего в кредит, который уже достиг максимальный потолок и увеличить свой доход, потребление и силу он уже не в состоянии. Также он ходит и пытается всем указывать что делать… но если ты пошлешь его на… уй прямо в лицо… это вызовет у него расстерянность… потому что он не знает что делать… он привык что все и так слушают… а лезть в драку он не хочет… живет он хорошо, а тут можно и на перо налететь вообщем есть что терять. вот ему и приходится ходить по району и пытаться стравить пацанов друг с другом… так как воюющие пацаны это ослабленные пацаны. Это удобно. меньше конкурентов, меньше опасности. У России есть преимущество перед остальными странами — примерный паритет в вооруженных силах. при этом боевой дух российской армии и американской несопоставим, у американцев он намного ниже ввиду того что они не понимают зачем они вооют и умирают, так было во Вьетнаме, там было в Ираке после этих стран участие ВС сша в войне будет резко негативно восприниматься американским обществом, на ядерную войну с Россией они не пойдут пока есть риск их уничтожения, а в не ядерной войне их размажут. Поэтому сейчас ничего кроме скулежа и ТВ пропоганды от америки мы не наблюдаем.

( Читать дальше )

Какие повышения о чем вы? в мире начинается 2 войны одна валютная, другая нефтяная… какие ставки? НО! нельзя же вечно делать из людей ждущих идиотов, поэтому я думаю что в декабре или в начале 16 года ставку могут поднять на миниимальное значение… всюду начнутся обсуждения, будут строить планы на дальнейший рост… и тут то амеры объявят на четвертом куе, что вызовет мощнейщную дизориентацию и потерю инвесторами денег. Понять что реально в экономике сша могут лишь бабушка и ближайший круг випов… для всех остальных это не более чем нарисованные цифры.

Вообще америка похожа сейчас на богатого здоровяка живущего в кредит, который уже достиг максимальный потолок и увеличить свой доход, потребление и силу он уже не в состоянии. Также он ходит и пытается всем указывать что делать… но если ты пошлешь его на… уй прямо в лицо… это вызовет у него расстерянность… потому что он не знает что делать… он привык что все и так слушают… а лезть в драку он не хочет… живет он хорошо, а тут можно и на перо налететь вообщем есть что терять. вот ему и приходится ходить по району и пытаться стравить пацанов друг с другом… так как воюющие пацаны это ослабленные пацаны. Это удобно. меньше конкурентов, меньше опасности. У России есть преимущество перед остальными странами — примерный паритет в вооруженных силах. при этом боевой дух российской армии и американской несопоставим, у американцев он намного ниже ввиду того что они не понимают зачем они вооют и умирают, так было во Вьетнаме, там было в Ираке после этих стран участие ВС сша в войне будет резко негативно восприниматься американским обществом, на ядерную войну с Россией они не пойдут пока есть риск их уничтожения, а в не ядерной войне их размажут. Поэтому сейчас ничего кроме скулежа и ТВ пропоганды от америки мы не наблюдаем.

( Читать дальше )

Где смотреть новости по отчетностям компаний?

- 18 сентября 2015, 14:16

- |

К примеру, вчера отчитывался Манчестер Юнайтед.

Есть по этому поводу ожидания по отчетности — ru.investing.com/equities/manchester-united-plc-earnings.

А вот где можно смотреть результат отчетности? И желательно, что б в момент выхода?

Есть по этому поводу ожидания по отчетности — ru.investing.com/equities/manchester-united-plc-earnings.

А вот где можно смотреть результат отчетности? И желательно, что б в момент выхода?

фРТС. Коротко о главном.

- 17 сентября 2015, 22:37

- |

Не надейтесь на пробитие 85000. Шортите и будете в профите.

Здесь 11 сентября давал картинку того, как будет выглядеть цена на 17 сентября.

А здесь прямым текстом обозначил уровень, от которого надо шортить и где надо выходить.

Ну разве я не молодец? :-)))

Пошел котлету съем.

Здесь 11 сентября давал картинку того, как будет выглядеть цена на 17 сентября.

А здесь прямым текстом обозначил уровень, от которого надо шортить и где надо выходить.

Ну разве я не молодец? :-)))

Пошел котлету съем.

Дивидендный календарь от БКС.

- 17 сентября 2015, 18:08

- |

Несмотря на то, что контакт с БКС пока не щедр на результаты: кроме того, что на одну встречу они пригласили Роджерса, да немного попиарили IPO Ferrari — больше и сказать не чего (ну ещё ребята надоедливые))).

Зато их дивидендный календарь мне нравится больше других, в том числе за достаточную оперативность.

Теперь он ещё удобней: посмотреть историю любого эмитента легко:

bcs-express.ru/novosti-i-analitika/dividendnyi-kalendar-teper-eshche-udobnee

Пользуйтесь!

Зато их дивидендный календарь мне нравится больше других, в том числе за достаточную оперативность.

Теперь он ещё удобней: посмотреть историю любого эмитента легко:

bcs-express.ru/novosti-i-analitika/dividendnyi-kalendar-teper-eshche-udobnee

Пользуйтесь!

Посоветуйте как лучше выйти на биржи Америки.

- 16 сентября 2015, 22:49

- |

Пишу в надежде получить вразумительные ответы.

До последнего времени я торговала только на Moex. Работаю через Открытие. В принципе меня все устраивает в их сервисе. Недавно я посетила их офис и мне предложили перейти на зарубежные рынки. вот тут их предложение open-broker.ru/ru/usa-margin-trading/ У меня вопрос: как вы торгуете за зарубежных площадках? На каких площадках торгуете конкретно. Через каких брокеров (для меня важно чтобы был российский брокер). И может есть те кто подключил именно у Открытия зарубежные площадки — как в Квике отображаются котировки на NYSE например.

Большое спасибо за хорошие советы, заранее.

До последнего времени я торговала только на Moex. Работаю через Открытие. В принципе меня все устраивает в их сервисе. Недавно я посетила их офис и мне предложили перейти на зарубежные рынки. вот тут их предложение open-broker.ru/ru/usa-margin-trading/ У меня вопрос: как вы торгуете за зарубежных площадках? На каких площадках торгуете конкретно. Через каких брокеров (для меня важно чтобы был российский брокер). И может есть те кто подключил именно у Открытия зарубежные площадки — как в Квике отображаются котировки на NYSE например.

Большое спасибо за хорошие советы, заранее.

Стратегия, которая приносила мне хорошую прибыль.

- 15 сентября 2015, 18:11

- |

Года 3 тому назад, на одном кухонному форуме я случайно нашел робота, поковыряв которого я выбил не плохую прибыль.Тестировал я его на платформе mt4, хотя уже тогда активно торгавал на фортсе. Прибыл была ошеломляющая где то 200% — 300% в месяц. Я долго не думая закинул его на центовый счет. Прибыльность поттвердилась. Восторженный результатми я долго не думая закинул его на реал с 10000usd, где он продолжительно время тоже торговал в плюс, правда стопы очень сильно проскальзывали, а оложки бай стоп и селл лимит преодический открывались раньше времени, хотя на центовом счете было все ок. После нескольких месяцев теста на реале я перешел торговать данную методу на фортс идексом ртс. Поменять все пришлось капитально… Но после нескольких недель отладок результат мня радовал. Где то 1,5 года я стабильно зарабатывал 5% — 15%, что меня вполне устраивало. Ну а потом с головой ушел в опционы. Сейчас появилось свободное время и я решил добить методу. Так, что буду рад вашей помощи. Опишу самый простой вариант, что бы всем было понятно и кажый мог потестировать.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал