Избранное трейдера Trendovik

Это было недавно это было давно...

- 31 марта 2017, 12:18

- |

Вот прошло всего-то 2 года и 3 месяца с тех пор, а многое уже начало стираться из памяти. Правда фраза " Мы стали беднее в два раза-осталось научиться с этим жить" наверняка останется в голове у многих. " Прожить то — проживем. Да вот за границу отдохнуть с таким курсом теперь уж хрен выберешься" — звучало сплошь и рядом. «Придется одеваться в „Большевичке“- печалились модники… Ну и тд...

Никто( ну почти) уже не верил что рубль может начать обратное поступательное движение. Однако!))).

Ну и еще раз не будет лишним вспомнить хронологию событий декабря 2014 года...

1. Накануне «черного вторника», 15 декабря 2014 года, ЦБ опубликовал прогноз на 2015 год, в котором регулятор допустил падение экономики в 2015 году на 4,8%. Регулятор предположил, что цена на нефть будет находиться на уровне около $60 за баррель в течение 2015–2017 годов. Сейчас мы понимаем, что это был более чем оптимистичный прогноз. Однако тогда на его фоне рубль за один день обрушился более чем на 8%.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 7 )

Идеальный авто для идеального трейдера. Пятничное

- 31 марта 2017, 12:03

- |

Игра на разрушение: почему Банк России поощряет carry trade в России.

- 31 марта 2017, 10:27

- |

Имея проекты в реальном секторе, вижу, что удержанию рубля способствуют в том числе: закрытие больниц, объединение школ, отмена премий в госсекторе и т.п., но это уже ведёт к социальной напряжённости, потому что не касается среднего и высшего чиновничьего звена и их родственников.

Задача Набиуллиной и Правительства России: держать искусственную экономику до выборов Президента в 2018 г… Но у меня уже сомнения, что такой методой они её удержат, как и рубль.

Я всё также хеджирую рублёвые сделки валютой, как делал с 29 руб/ 1 доллар.

Далее статья, не всё однозначно, но для информации полезно:

( Читать дальше )

Кто не понял, тот поймёт или между ними тает лёд.

- 31 марта 2017, 09:14

- |

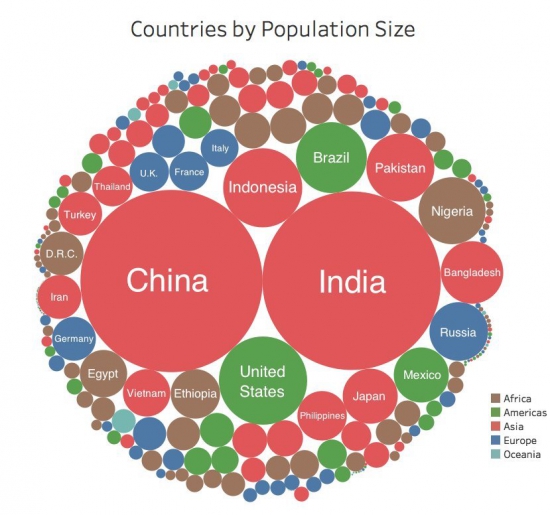

Сейчас на Аляске ВВП на душу $66 800; в России — $14 600 на душу.

-----------------

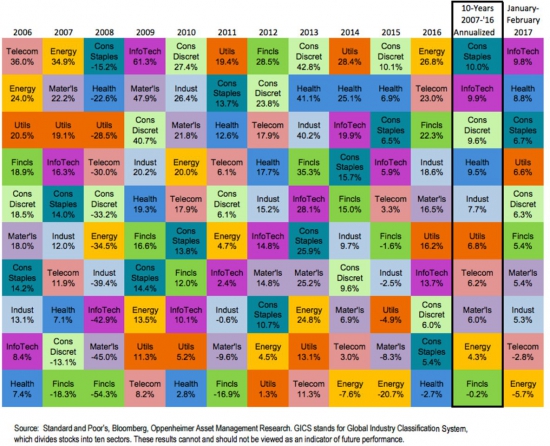

Доходности отраслевых индексов акций в США за 10 лет. Потребительский сектор и технологии в лидерах. Банки тяжелее всего пережили кризис:

( Читать дальше )

Правила работы Джесси Ливермора!

- 30 марта 2017, 19:37

- |

Правила работы Джесси Ливермора:

Торгуйте по тренду — покупайте на бычьем рынке и продавайте на медвежьем.

Торгуйте по тренду — покупайте на бычьем рынке и продавайте на медвежьем.

( Читать дальше )

Относительно укрепления рубля

- 30 марта 2017, 13:13

- |

Тут разные версии происходящего звучат, о цели снижения инфляции и прочее.

Ничего подобного, инфляция тут не причем. Покупающих ОФЗ на рубли(после продажи доллара) интересует два простейших вопроса: разница процентных ставок и гарантии, заверения регулятора о продолжении текущей жесткой денежной-кредитной политики.

Тогда инвесторы спокойны за свои вложения в рубль и керри-трейд.

Регулятор же дает такие гарантии, так как иных ресурсов для покрытия дефицита бюджета нет.

Вот и все.

Снижение инфляция это как бы бонусом за жесткую политику направленную на привлечение ресурсов(размещения ОФЗ) для покрытия дефицита.

Все. Н И Ч Е Г О больше их не интересует. Свести концы с концами, а там трава не расти.

Сейчас ЦБ РФ столкнулся с выбором: снижать процентную ставку для улучшения положения частного сектора и роста экспортной выручки нефтяников и металлургов или оставлять текущую процентную ставку, что улучшит перспективы со снижением уровня инфляции.

( Читать дальше )

Почему в рубле я жду 55 к концу апреля.

- 29 марта 2017, 22:15

- |

Вечерний привет.

В этом посте о рубле и его перспективах по аналогии с февральским постом (Тогда я ждала 60.00).

Многие в своих комментариях по рынку пишут о том что рубль переоценен, и аргументируют это тем что бочка в рублях торгуется ниже 3000. И в качестве торговой идеи предлагают покупать доллар по отношению к рублю. Я же жду 55.00 и возможно даже ниже. Почему такой оптимизм?

Рубль игнорирует снижение цен на нефть, отчасти из за операций керри трейд, которое вот вот должно начать сворачиваться. Это не так! Вся суть в комментариях ЦБ РФ, пока инфляция выше 4% он не будет делать ничего что хоть как то бы могло повлиять на курс рубля.

А развернуть динамику способно только наше ЦБ, у мин.фина попросту нет на это денег. Напомню, что по прогнозу ЦБ РФ инфляцию в 4% он ждет не раньше конца 2017 года. А раз так, то как минимум еще полгода можно керри-трейдить в свое удовольствие.

Что же касается нефтяного фактора? То в данный момент это не риск для тех кто покупает рубль, а как раз риск для тех кто покупает доллар. Как показал сегодняшня статистика от минэнерго США, к ним на всех порах мчится автомобильный сезон. И запасы нефти начнут сокращаться, пусть не на следующей неделе, но уже скоро, через одну или через две. ;-)

Так что покупаем рубль и зарабатываем на свопе и его укрепление.

Бей, бакс!

Минфин установил рекорд по привлечению средств через ОФЗ

- 29 марта 2017, 17:44

- |

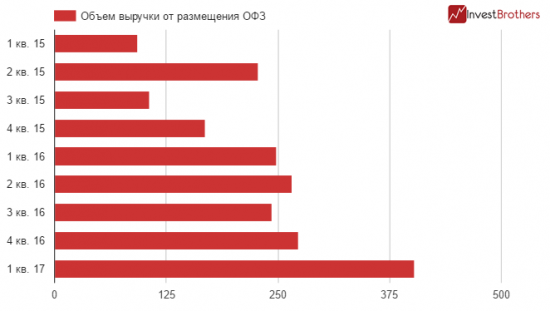

Министерство финансов перевыполнило свой квартальный план по размещению ОФЗ на 400 млрд рублей, реализовав бумаги на 402,9 млрд рублей.

Сегодня Минфин провел два аукциона по размещению облигаций федерального займа, где инвесторам были предложены 16-ти и 3-х годовалые бумаги объемом в 25 и 20 млрд рублей соответственно. Сегодняшний спрос инвесторов на бумаги превысил предложение на 55 млрд рублей.

В отличие от результата недельной давности ведомству удалось реализовать все ОФЗ, тем самым установив квартальный рекорд. Для сравнения в четвертом квартале 2016 г. министерство привлекло лишь 272,9 млрд рублей.

Благодаря сегодняшнему успеху был побит и месячный рекорд по привлечению средств, теперь новый максимум равен 155 млрд рублей. Этому не помешали и праздничные дни, «украв» у ведомства два аукциона.

Вполне возможно, что успеху аукциона Минфин отчасти обязан Центральному банку. Вчера состоялся депозитный аукцион по размещению средств кредитных организаций на счетах регулятора. При спросе в 769 млрд рублей ЦБ готов был принять лишь 320 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал