Дело в том, что впервые пребываю в неврозе по поводу своих небольших накоплений, я далек от активных инвестиций, несколько лет размещал свои накопления в офз и корпоративных облигациях, которые дают, пусть небольшой, но безопасный процент.

Есть книжка «Воспоминания биржевого спекулянта», на ее основании могу утверждать, что вы поступили мудро.

Ко всему, что я далее напишу, прошу отнестись скептически. Я не несу ответственности за ваши деньги.

К сожалению, я проиграл в этой стратегии, квартиры прыгнули в цене в разы (своей квартиры не имею и особо не парился об этом до недавнего времени),акции выросли очень сильно со дна 2022 года, и я не знаю, что делать сейчас:

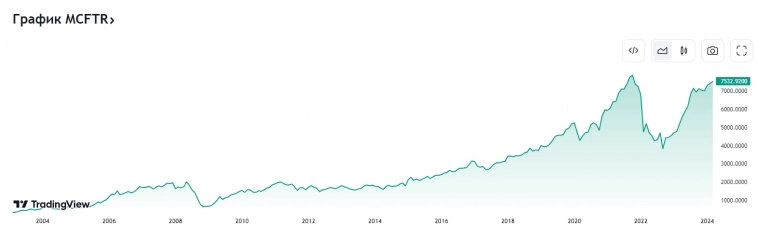

Но рынок акции только восстановился после 2022.

Доход следует сравнивать с вложениями в годовой депозит. У вас средний доход с 2016 года выше, чем у большинства инвестирующих в акции и ниже индекса, только из-за последнего года. Спокойно… в 2020, 2022 году люди волосы на голове рвали, вы нет.

Вы не проиграли в этой стратегии, это ложь. По ходу моего повествования, предполагаю вы это осознаете. К тому же первые сбережение следует накапливать в консервативных инструментах, так как вы неосознанно закрыли первые краткосрочные цели — до 3 лет. Об этом будет в конце.

И так...

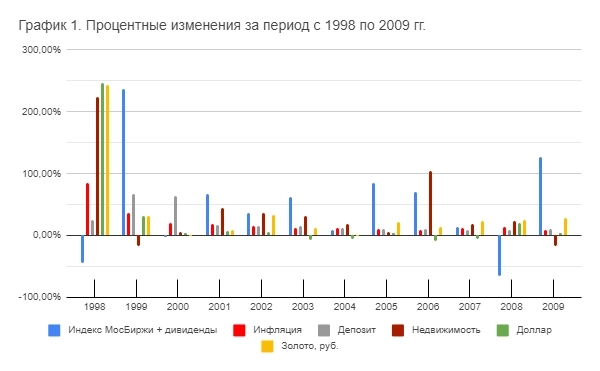

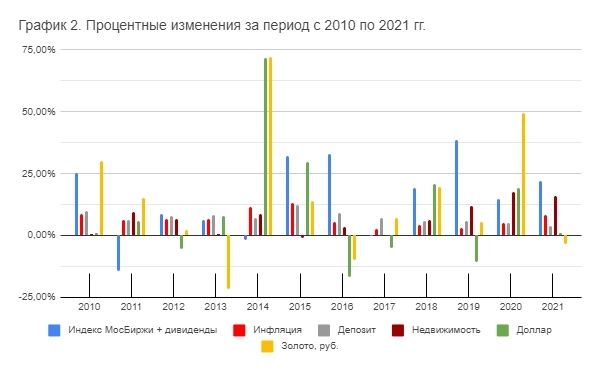

Вначале ознакомьтесь с этой статьей. В данном материале приводится обобщенный сравнительный обзор эффективности инвестирования в такие инструменты, как акции, недвижимость, депозит, золото, валюта.

Диверсификация в разные активы поможет увеличить доход и снизить волатильность. «Глобальное распределение активов. Лучшие мировые инвестиционные стратегии» Фабер Меб

Еще ознакомьтесьс этой статьей. Это 15-е издание ежегодника «Credit Suisse Global Investment Returns 2023». По ссылке можете скачать оригинальный файл. Суть в том, что с 1900 года мировые акции обеспечили годовую реальную доходность в долларах США в размере 5,0% против 1,7% для облигаций и 0,4% для векселей.

Реальная доходность в акции примерно 1,45 депозита, но это на длинной дистанции, для ваших внуков.

Далее...

1) переложить деньги в ликвидные акции (много мнений о том, что рынок вырастет еще очень сильно по иранскому сценарию), но стоит ли это делать на текущих уровнях, боялся делать это на дне рынка, а на текущих хаях тем более боюсь

Если будет так, то рынок вырастит в номинале, а реальная доходность не изменится, остается на том же уровне.

а на текущих хаях тем более боюсь

А может это не хаи на горизонте более 15 лет. К тому же не оценивайте активы в номинале. P/BV индекса акций мосбиржи ниже 1 с 2010 года из-за постоянной девальвации рубля, в 2019, 2020, 2021 был равен 1.

Здесь статья про Японский финансовый пузырь. Чтобы вы изучили, что такое настоящий хаи.

2) купить однушку на имеющиеся средства или двушку в ипотеку, но мне не хочется, потому что устраивает съем квартиры, просто страшно, что квартиры еще больше вырастут, и мне совсем это станет недоступно, к тому же просто не понимаю, то ли это объективная реальность, что недвижимость — это единственное, что стабильно растет, то ли людей просто агрессивным маркетингом в бетон загоняют, а реальных причин для роста там на самом деле нет.

Если хотите успокоить себя купив квартиру, присмотритесь к недвижимости в городах спутниках, то есть в ближайших маленьких городах в 20-30 минутах от Новосибирска. Как правило доход от сдачи квартиры в аренду в маленьких городах доходит до 10% годовых от ее стоимости, в крупных городах 3-5%. И перекладываете доход от сдачи в акции.

Если еще не стремитесь покупать, то…

Квартиры вырастут по сравнению с чем? Недвижимость — это единственное, что стабильно растет? А теперь посчитайте, действительно ли квартира растет. Итак...

На рафике видно динамику цен. Пик в 2015 году и дно 2017 году и последующий рост, но это номинальная цена

Посчитайте сколько медианных зарплат в 1 кв метре по годам.

Чтобы не переживать о будущей покупке.

1. Найдите крупных застройщиков в своем регионе/городе, квартиру у которого вы бы купили в ближайшие 3-5 лет.

2. Возьмите за основу стоимость 1 кв метра жилья у этого застройщика, например, двухкомнатной квартиры. Посмотрите строительные нормативы, берите за основу минимальную допустимую площадь двухкомнатной квартиры.

3. Найдите статистику Росстата по медианой зарплате в своем регионе/городе. Она верна, так как идет подсчет зарплат персонала крупных компаний, у них белые зарплаты.

4. Подсчитайте сколько медианных зарплат стоит 1 кв метр недвижимости.

5. Если стоимость 1 кв метра в медианных зарплатах год к году снизилась, приготовьтесь покупать.

6. Если стоимость 1 кв метра в медианных зарплатах ниже средней за 3 последних года, покупайте. Это последний вагон поезда, застройщики не дураки и не будут строить новые дома. и придержут продажи уже построенных.

Главное, перед покупкой изучите планы застройщика: строительство садика, школы ид., развитие города, дальнейшее строительство в каких направлениях будет идти. Например, рядом с моим домом пустырь, земля зарегистрирована под строительство спорт комплекса.

3) сидеть дальше на вкладах и в облигациях

Нет. Если у вас достаточно кеша, потихоньку покупайте акции. Подходящего момента для покупки не бывает. Найдите P/BV индекса акций или посчитайте его. Если не ошибаюсь он ниже 1 с 2010 года из за постоянной девальвации рубля.

Вот пример чек-листа:

Краткосрочные цели — до 3 лет. Возможно, деньги понадобятся в этом году.

1. Депозит в банке на случай, если что-то выйдет из строя: сломается бытовая техника, порвется обувь, прорыв трубы — текущий ремонт в квартире и тд.

2. Депозит в банке на случай, если окажитесь в больнице на операции или починка зубов.

3. Депозит в банке. Если буду менять работу или не смогу работать по разным причинам (окажусь в больнице). Должно хватить на 6 месяцев комфортной жизни.

( у меня как-то сработало 3 сценария, все было хорошо)

Среднесрочные цели. Возможно, деньги понадобятся в ближайшие 3-5 лет. Например, первый взнос на покупку жилься.

1. Депозит в банке.

2. ОФЗ

3. Немножко замещающих ОФЗ (доллар), спасет от резкой девальвация в неожиданный момент. По статистике в долгосрочной перспективе нет разницы в какой валюте держать деньги на банковском счете. Проблема в резкой девальвации, при которой рубль будет догонять доллар в последующие, например, 3-5 лет.

4. Депозит, чтобы докупить акции. Как правило, деньги сюда поступают в виде дивидендов от акции. И если акции фундаментально дешевы, то реинвестируются, если акции дороги, то ждут лучшего времени для их покупок.

Долгосрочные. Уверенность, что эти деньги понадобятся после 10-15 лет.

1. Акции стоимости.

2. Пиф.

3. Индексный фонд.

3. Немножко золота. В случае девальвации рубля, будет возможность переложить бумажную прибыль в экспортёров, которые после девальвации нац. валюты в последующие, условно 3-5 лет, покажут значительную прибыль по сравнению с импортерами.

Как-то так. Удачи!

Новости тг-канал

Новости тг-канал