SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Кайрос

21 лучший пост Смартлаба (Всех времен!)

- 02 августа 2018, 17:39

- |

- FAQ по системе Романа Андреева (588 сохранений)

https://smart-lab.ru/blog/197310.php

2. Повторю один хороший пост. ( 568 сохранений)

https://smart-lab.ru/blog/copypaste/232469.php

3. Гайд по биржевой торговле на мамбе… (505 сохранений)

https://smart-lab.ru/blog/155810.php

4. Гайд по торговле на бирже часть2 Основа торговли (350 сохранений)

https://smart-lab.ru/blog/260540.php

5. Как купить валюту на бирже (344 сохранения)

https://smart-lab.ru/blog/233199.php

6.Моя записная книжка. Полезные ссылки. Окончание. (338 сохранений)

( Читать дальше )

Рыночный профиль: от сумбура к интерпретационному аппарату

- 20 июня 2018, 14:58

- |

С вашего позволения сегодня спущусь с высокой горы национальных менталитетов и позволю себе узко специализированную реплику.

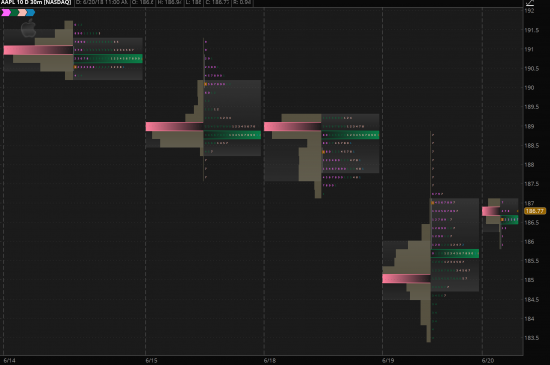

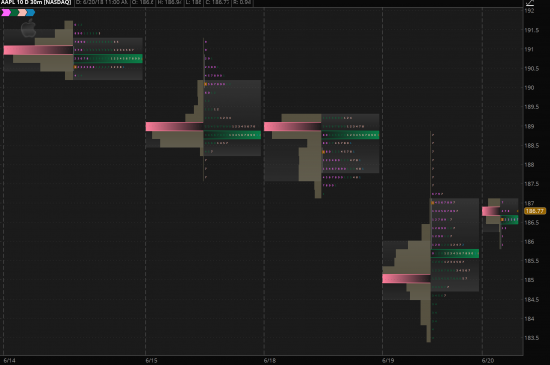

Техника визуализации биржевых торгов, известная как Market Profile, Рыночный профиль, была придумана не очень удачливым чикагским трейдером Питером Стейдлмайером.

(Monkey Bars — современное представление Рыночного профиля, совмещённого с профилем объёма, в терминале Tinkorswim. Дурацкое название — уход от копирайта :)

Стейдлмайер не заработал на MP миллионов, а сигналы его системы сбывались с удивительной точностью подброшенной монеты — обстоятельство, позволившее «доктору» Элдеру тонко иронизировать в адрес чикагского бедолаги в духи фирменного жмеринского «если ви такой умный, то почему такой бедный?». Даже «ученик» Стейдлмайера, Джим Долтон, ставший со временем главным популяризатором МР в мире, не избежал соблазна, чтобы не пнуть учителя: мол, приходил ко мне как-то раз, просил денег «на развитие», ну я дал чутка — 10 тысяч.

( Читать дальше )

Техника визуализации биржевых торгов, известная как Market Profile, Рыночный профиль, была придумана не очень удачливым чикагским трейдером Питером Стейдлмайером.

(Monkey Bars — современное представление Рыночного профиля, совмещённого с профилем объёма, в терминале Tinkorswim. Дурацкое название — уход от копирайта :)

Стейдлмайер не заработал на MP миллионов, а сигналы его системы сбывались с удивительной точностью подброшенной монеты — обстоятельство, позволившее «доктору» Элдеру тонко иронизировать в адрес чикагского бедолаги в духи фирменного жмеринского «если ви такой умный, то почему такой бедный?». Даже «ученик» Стейдлмайера, Джим Долтон, ставший со временем главным популяризатором МР в мире, не избежал соблазна, чтобы не пнуть учителя: мол, приходил ко мне как-то раз, просил денег «на развитие», ну я дал чутка — 10 тысяч.

( Читать дальше )

Торгуем арбитраж + немного об агрегации

- 01 ноября 2013, 17:08

- |

Перед прочтением настоятельно рекомендую ознакомиться с прошлыми записями (если еще не сделали это):

1. Немного о маркетмейкерах.

2. Моделирование рынка.

3. Биржевой алгоритм.

4. Исполнение лимитных ордеров на бирже.

5. Маркетмейкинг, STP, ECN/STP.

6. Небольшая, но важная, терминология.

Торгуем арбитраж.

Допустим возникло желание заняться арбитражем. Для этого нужно, как минимум, создать коинтегрированный портфель. Самый простой коинтегрированный портфель состоит из двух одноименных символов: один у одного брокера, второй — у другого.

Возьмем, например, так популярный EURUSD и дадим символам для удобства соответствующие названия: EURUSD1 и EURUSD2. Важнейшее замечание, которое необходимо полностью осознать, что EURUSD1 и EURUSD2 — это совершенно разные символы. Они могли бы вообще подругому называться у брокеров, иметь сильно (на порядок, например) разные цены и другие отличия. Важно лишь только одно — они коинтегрированы. Но для простоты будем рассматривать элементарный случай: EURUSD1 и EURUSD2.

Перед тем, как сравнивать цены, делается алгоритмический маркап на них для того, чтобы внести в них все возможные торговые издержки (качество исполнения для каждого брокера и комиссии для каждого брокера). Будем далее считать, что все цены уже замаркаплены.

Итак, в каждом брокере у вас имеются торговые счета с определенными деньгами. Если очень примитивно смотреть на арбитраж, то требуется находить моменты Ask1 < Bid2 и Ask2 < Bid1. И в эти моменты открывать/закрывать противоположные позиции в каждом из брокеров.

Это наипростейшая и лобовая реализация. Сделаем небольшое отступление в сторону более обобщенного и универсального видения такой торговли.

В данном случае коинтегрированность портфеля говорит о том, что Synth = EURUSD1 / EURSD2 колеблется возле единицы. У этого Synth имеются свои Synth_Bid и Synth_Ask (Synth_Level2) цены. Если возможно построить ЗигЗаг с вершинками на Synth_Bid и низинками на Synth_Ask, то наш портфель Synth является арбитражным. Но это отвлечение.

Вернемся все же к более привычному для большинства взгяду на торговлю. На самом деле в некоторых случаях оправдано создание чего-то высокоуровневого для удобства торговли. И для арбитража это высокоуровневое делается так:

Берутся замаркапленные Level2_1 и Level2_2 и просто объединяются в Level2_All, которому начинает соответствовать созданный искусственный высокоуровневый символ EURUSD_All. Пишутся очень простые торговые функции, которые в состоянии торговать EURUSD_All. Например, если вы хотите продать EURUSD_ALL, то OrderSend(EURUSD_All, OP_SELL) отправляет SELL-приказ на того из брокеров, у которого Bid-цена наивысшая, т.е. его Bid-цена находится на наилучшем банде в Level2_All.

Тут нужно теперь сказать пару слов о Level2_All. В его внутреннем представлении банд теперь содержит не только цены и объем, но еще и название источника этих данных.

При такой реализации вам нужно всего лишь дожидаться ситуации, когда Ask_All < Bid_All и в этот момент одновременно открывать разнонаправленные позиции по EURUSD_All. В итоге получая высокоуровневую прибыль и отсутствие открытых позиций по EURUSD_All. Удобно, не правда ли? Советник на таком высокоуровневом языке занимал бы 10 строк: увидел отрицательные спред, проторговал его, ждем дальше.

Если же опуститься с высокого уровня видения такой торговли вниз, то мы заметим, что в момент, когда у нас нет позиций по EURUSD_All, мы будем иметь открытую позицию по EURUSD1 и противоположную ей по EURUSD2. Это в свою очередь будет вызывать естественные перекосы Equity1 и Equity2. Да, грубо говоря, Equity_All = Equity1 + Equity2 будет расти по мере торговли, но мы то знаем, что Equity1 и Equity2 обязаны быть, как минимум, положительными. А наши перекосы вполне могут счет на одном из брокеров просто обнулить, хоть другой и будет расти.

( Читать дальше )

1. Немного о маркетмейкерах.

2. Моделирование рынка.

3. Биржевой алгоритм.

4. Исполнение лимитных ордеров на бирже.

5. Маркетмейкинг, STP, ECN/STP.

6. Небольшая, но важная, терминология.

Торгуем арбитраж.

Допустим возникло желание заняться арбитражем. Для этого нужно, как минимум, создать коинтегрированный портфель. Самый простой коинтегрированный портфель состоит из двух одноименных символов: один у одного брокера, второй — у другого.

Возьмем, например, так популярный EURUSD и дадим символам для удобства соответствующие названия: EURUSD1 и EURUSD2. Важнейшее замечание, которое необходимо полностью осознать, что EURUSD1 и EURUSD2 — это совершенно разные символы. Они могли бы вообще подругому называться у брокеров, иметь сильно (на порядок, например) разные цены и другие отличия. Важно лишь только одно — они коинтегрированы. Но для простоты будем рассматривать элементарный случай: EURUSD1 и EURUSD2.

Перед тем, как сравнивать цены, делается алгоритмический маркап на них для того, чтобы внести в них все возможные торговые издержки (качество исполнения для каждого брокера и комиссии для каждого брокера). Будем далее считать, что все цены уже замаркаплены.

Итак, в каждом брокере у вас имеются торговые счета с определенными деньгами. Если очень примитивно смотреть на арбитраж, то требуется находить моменты Ask1 < Bid2 и Ask2 < Bid1. И в эти моменты открывать/закрывать противоположные позиции в каждом из брокеров.

Это наипростейшая и лобовая реализация. Сделаем небольшое отступление в сторону более обобщенного и универсального видения такой торговли.

В данном случае коинтегрированность портфеля говорит о том, что Synth = EURUSD1 / EURSD2 колеблется возле единицы. У этого Synth имеются свои Synth_Bid и Synth_Ask (Synth_Level2) цены. Если возможно построить ЗигЗаг с вершинками на Synth_Bid и низинками на Synth_Ask, то наш портфель Synth является арбитражным. Но это отвлечение.

Вернемся все же к более привычному для большинства взгяду на торговлю. На самом деле в некоторых случаях оправдано создание чего-то высокоуровневого для удобства торговли. И для арбитража это высокоуровневое делается так:

Берутся замаркапленные Level2_1 и Level2_2 и просто объединяются в Level2_All, которому начинает соответствовать созданный искусственный высокоуровневый символ EURUSD_All. Пишутся очень простые торговые функции, которые в состоянии торговать EURUSD_All. Например, если вы хотите продать EURUSD_ALL, то OrderSend(EURUSD_All, OP_SELL) отправляет SELL-приказ на того из брокеров, у которого Bid-цена наивысшая, т.е. его Bid-цена находится на наилучшем банде в Level2_All.

Тут нужно теперь сказать пару слов о Level2_All. В его внутреннем представлении банд теперь содержит не только цены и объем, но еще и название источника этих данных.

При такой реализации вам нужно всего лишь дожидаться ситуации, когда Ask_All < Bid_All и в этот момент одновременно открывать разнонаправленные позиции по EURUSD_All. В итоге получая высокоуровневую прибыль и отсутствие открытых позиций по EURUSD_All. Удобно, не правда ли? Советник на таком высокоуровневом языке занимал бы 10 строк: увидел отрицательные спред, проторговал его, ждем дальше.

Если же опуститься с высокого уровня видения такой торговли вниз, то мы заметим, что в момент, когда у нас нет позиций по EURUSD_All, мы будем иметь открытую позицию по EURUSD1 и противоположную ей по EURUSD2. Это в свою очередь будет вызывать естественные перекосы Equity1 и Equity2. Да, грубо говоря, Equity_All = Equity1 + Equity2 будет расти по мере торговли, но мы то знаем, что Equity1 и Equity2 обязаны быть, как минимум, положительными. А наши перекосы вполне могут счет на одном из брокеров просто обнулить, хоть другой и будет расти.

( Читать дальше )

Волновые фигуры М и W (M&W Wave Patterns)

- 24 января 2012, 14:28

- |

Первая попытка систематически категоризировать ценовые фигуры была сделана в 1971 году Робертом Леви (Robert Levy). Он использовал пятиконечные фигуры, определенные колебаниями цены в зависимости от волатильности каждой акции в его категоризации, и затем протестировал эти фигуры на значимость. Хотя он не смог открыть какую-либо значительную предсказующую силу, он оставил мощный инструмент, а именно, пятиконечную категоризацию. Этот подход лежал без применения в течение 10 лет, пока его не поднял Артур А. Меррилл (Arthur A. Merrill) и не опубликовал в начале 1980-х годов положительные результаты. Он использовал тот же самый пятиконечный подход, но вместо фильтра волатильности Леви применил 8% фильтр. Он расположил фигуры в двух группах, по 16 фигур с общими очертаниями заглавной М, и 16 с общими очертаниями W.5 Меррилл категоризировал фигуры по порядку следования точек сверху вниз, создав упорядоченную таксономию М и W. Ml является сильно падающей фигурой, средние фигуры М8 и М9 являются плоскими фигурами, а М16 является сильно растущей фигурой (Рисунок 1).

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал