Избранное трейдера Dr. Кризис

Семинар Степана Демуры СИТИ КЛАСС 27.10.16 (ПОЛНАЯ ВЕРСИЯ) ПРЕМЬЕРА в Екатеринбурге

- 28 октября 2016, 23:41

- |

Ирак становится причиной новой «Дохи»

- 28 октября 2016, 15:58

- |

4,8 миллиона баррелей нефти. Именно такой размер добычи «черного золота» в Ираке. Данное государство становится причиной новых разговоров о том, что вероятность достижения согласия странами ОПЕК по заморозке уровня добычи нефти 30 ноября в Вене крайне низкая. Ведь кто согласится на то, чтобы замораживать собственную экспансию нефтяного рынка, когда Ирак отказывается подписывать этот договор?

Буквально недавно представители Ирака в ОПЕКе заявили о том, что в заморозке они принимать участие не будут. Причина – война с ИГИЛ. Согласно расчетам, представители этой террористической организации тоже добывают нефть в размере до 0,5 миллионов баррелей в день. Ирак становится вторым крупным игроком в картеле ОПЕК. Помимо этого, ранее не стоял вопрос о том, что Ирак может «давать задний ход», но, как видим, обстоятельства меняются.

На данный момент всеми членами нефтяного рынка ОПЕК принято ко вниманию то, что Нигерия, Ливия и Иран в достижении заморозки принимать участие не будут. У каждого есть на то свои причины.

( Читать дальше )

ОПЕК бросила в бой словесные интервенции

- 28 октября 2016, 11:32

- |

Если нефть начинает падать, самое время обрушить на рынок град словесных интервенций. Именно такой стратегии придерживается в последнее время ОПЕК.

На этой неделе котировки «черного золота» опускались ниже $50 за баррель смеси Brent. Рынок начал сомневаться в том, что экспортеры нефти смогут договориться о мерах по стабилизации рынка. Нужно было что-то делать. И тут на ленты информагентств начали сыпаться сообщения.

Сначала Reuters сообщило о готовности стран Персидского залива сократить добычу нефти на 4%. При этом сообщалось, что никаких смягчающих обстоятельств для Ирака, который отказывался сокращать добычу, не будет.

Ранее представители Ирака уже заявили о том, что не согласятся на сокращение добычи, так как Багдаду необходимы средства для борьбы с ИГИЛ (запрещена в РФ).

( Читать дальше )

Анализ исторического движения акций в период выборов

- 27 октября 2016, 17:25

- |

Как себя исторически ведут американские индексы акций до и после выборов президента США? Ниже ответ на этот вопрос на примере анализа индекса DJIA с 1900 года.

Ключевой точкой, вокруг которой строился расчёт — день голосования граждан США. Последние более 100 лет это день приходится на первую половину ноября (голосование выборщиков было исключено из анализа).

Далее были взяты периоды времени за которые анализировались изменения индекса:

1) с начала года до даты выборов (в текущем году для расчётов использовался вчерашний день как конечная точка);

2) месяц до выборов (в текущем году для расчётов использовался вчерашний день как конечная точка);

3) месяц после выборов;

4) с даты выборов до окончания 1 квартала следующего года.

Расчёт изменений индекса DJIA по всем 4 периодам:

1) с начала года до даты выборов — традиция стабильного роста в год выборов второй половины XX века нарушилась 2 волнами снижения индекса в 2000 и 2008 годах и тогда были более веские причины для этого чем выборы. В последние 2 раза в год выборов все-таки рост индекса снова себя проявил в 2012 и текущем годах:

( Читать дальше )

Как не уходить со смартлаба?

- 27 октября 2016, 11:33

- |

Дело в том, что большинство сливает. И новости о том, что вы зарабатываете расстраивают тех, кто потерял деньги. Не вызывайте зависть, деньги любят тишину. Если спрашивают — честно говорите всем, что вы нищеброд и сливатор. Мало кто в этом признается. Зато так вы порадуете тех, кто тоже слился.

2. Удаляйте нежелательные комментарии.

Нет смысла оставлять поганые комментарии в ваших постах. Неконструктивные комментарии портят всю атмосферу профессионального обсуждения.

3. Нещадно блокируйте троллей.

Имейте ввиду, что ваш блог по умолчанию не имеет защиты от троллей. С неадекватными людьми спорить бесполезно. Не ждите пока смартлаб найдет тролля и забанит его. Если кто-то достает вас в ваших постах нелепыми неадекватными комментариями — смело добавляйте этих людей в черный список.

4. Если вас троллят в других постах — игнорируйте и жалуйтесь.

Троллинг и клевета напрямую запрещены правилами сайта. Если вас кто-то троллит, жмите кнопку Ж, пишите на адрес admin@smart-lab.ru. Но самое главное правило — не кормите тролля! С троллями ни в коем случае нельзя спорить или вступать в дискуссию.

Помните, что обижаться на смартлаб, это все равно что обижаться на зиму, потому что она холодная. Если не хотите мерзнуть — надо предпринимать определенные действия.

Активы банковского сектора Китая достигли пугающих масштабов

- 26 октября 2016, 21:20

- |

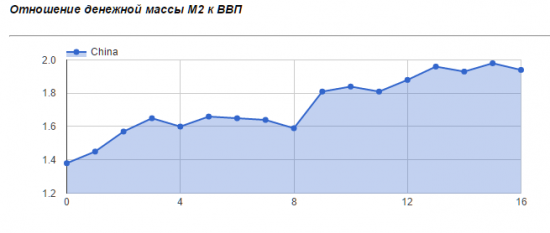

На сегодняшний день основной кредитный риск исходит не от европейских банков, которые в последние годы были под пристальным контролем, а от Китая. Уровень закредитованности экономики поднебесной по разным подсчетам превышает 300% ВВП.

Основные опасения вызывает не столько суверенный или корпоративный долг Китая, сколько непрозрачность или даже мутность финансовой системы страны.

Фактов, известных о банковской системе Китая, не много. Вчера китайская Комиссия по банковскому регулированию сообщила, что активы кредитных организаций в сентябре превысили 217 триллионов юаней, или 32 триллионов долларов. За год они выросли на 14,7%, опережая темпы роста экономики страны в 2 раза. Это наталкивает на мысль, что китайский кредитный механизм дает сбой.

Пассивы кредитных организаций прибавили еще больше — 15,5%, впервые превысив уровень в 300 трлн. юаней. Для сравнения, общий объем пассивов банковской системы США в 2 раза меньше, чем в Китае.

По итогам сентября денежная масса М2 достигла 151,6 трлн. юаней или 22,4 трлн. долларов, что практически в 2 раза выше ВВП страны. В Соединенных Штатах данный уровень не превышает 70%, а в Евросоюзе 81%.

( Читать дальше )

Не забудь

- 26 октября 2016, 19:29

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал