Избранное трейдера asteroid

Продажа волатильности, оптимальная позиция

- 31 мая 2015, 21:49

- |

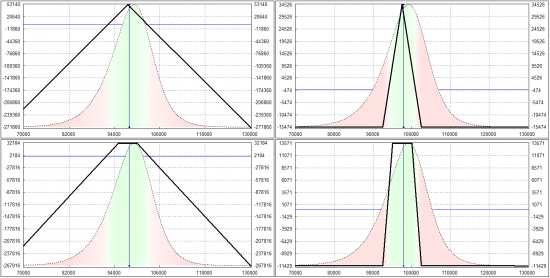

При продаже волатильности возникает вопрос — какую позицию лучше всего открыть? Можно продать просто стрэддл на центральном страйке. Но есть ведь много других вариантов. Предлагаю анализ-сравнение различных позиций и поиск лучшей. Анализ сделан на основе распределения вероятностей, где будет БА на экспирацию.

Рассмотрим сначала четыре стандартных варианта: шорт стрэддл, шорт стрэнгл, лонг бабочка и лонг кондор.

Для анализа будем использовать два распределения:

- Распределение P — отражает наше мнение о том, где будет БА на экспу.

- Распределение Q — отражает текущее суммарное мнение рынка о том, где будет БА на экспирацию (если посчитать справедливые цены опционов по Q, то все они будут находиться примерно между текущими бид-асками в стаканах на всех страйках выбранной серии).

( Читать дальше )

- комментировать

- 786 | ★37

- Комментарии ( 61 )

Очень простой, свод правил по которому торгую лично.

- 25 мая 2015, 08:03

- |

1- Риск на день.

2- Максимальный убыток на сделку.

3- СТОП ЛОСС.

4- Количество контрактов.

Наглядный пример: Депо состовляет 1000-едениц, для меня самый оптимальный риск на день это 2% от депозита. 2%= 20-и единицам от нашего депо.

Следующая деталь, мы обязаны знать сколько мы совершаем сделок в день «N»- количество.

Формула такая: Количество сделок делим на дневной риск. Пускай «N»- в нашем примере 10 сделок в день. 20:10=2

Получившееся число 2 это процент от нашего дневного риска, то есть 2% от 20 едениц. Получаем 0,4 лотов/контрактов это с каким объемом максимально мы должны входит в сделку. На российском рынке контракты не деляться, как вы знаете.))

Все идет от максимального убытка на день, все идет от него.

То есть это максимальный риск на сделку 2%, от нашего дневного риска 2% от 1000ед.

( Читать дальше )

Модель скрытых состояний Маркова. Часть 4

- 20 мая 2015, 14:06

- |

Окончание цикла статей. Начало и другие алгоритмы биржевой торговли смотрите в моем блоге и на сайте.

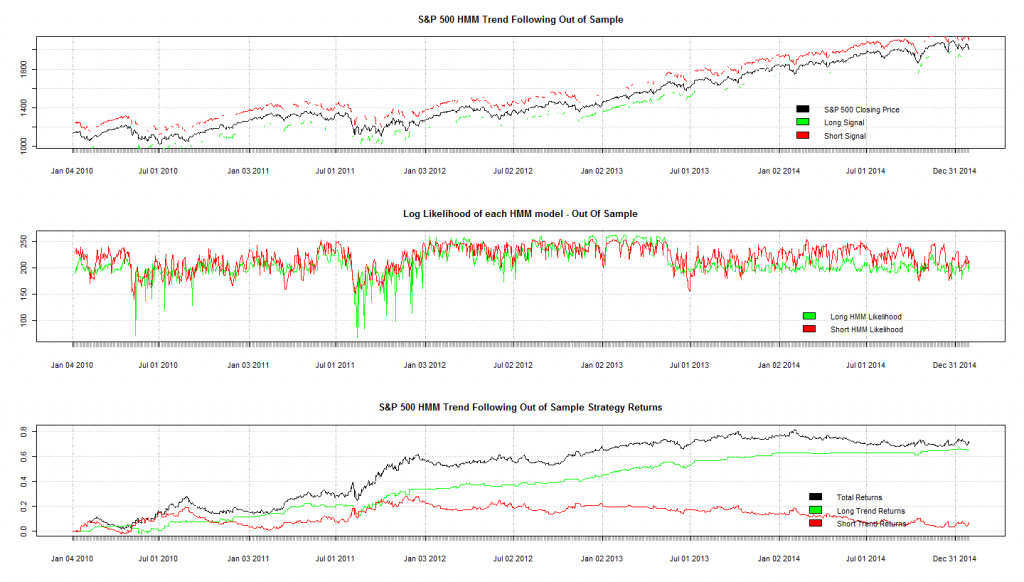

В прошлой части мы продемонстрировали обучение модели Маркова на данных, полученных с помощью симуляции. В данной статье рассмотрим производительность модели на реальных данных. Будем тестировать трендследящую стратегию на индексе S&P500.

В большинстве задач с использованием машинного обучения требуются обучающие данные с разметкой классов (состояний). В нашем случае такой разметки нет, поэтому сначала сгенерируем классы для обучающей выборки.

Мы хотим создать трендследящую стратегию, поэтому должны выбрать участки на выборке цен S&P500, которые соответствуют восходящему и нисходящему трендам ( также можно отметить участки, где тренды отсутствуют). Можно это сделать вручную, а можно применить программу, которая автоматически расставит метки в соответствии с вашими определениями тренда.

( Читать дальше )

Тех Анализ от А до Я – Урок 4 «Тенденция и ее основные характеристики» - часть 2

- 18 мая 2015, 08:29

- |

Сегодня мы продолжим разбирать тему «тенденция и ее основные характеристики» часть 2. В первой части мы разбирали такие вопросы как: Что такое тенденция? Какие бывают ее виды? Какие бывают ее типы? (см. тут часть 1)

Что такое уровни поддержки и сопротивления?

Что такое линии тренда?

Что такое линии канала?

Перед тем как мы начнем разбирать эти вопросы хочется сказать, что для трейдера (инвестора, спекулянта) очень важно грамотно и четко определять тренд, уровни поддержки и сопротивления в нем, поскольку технический анализ строиться на торговли (спекуляции) по тренду. И так что же такое уровни поддержки и сопротивления?

( Читать дальше )

Видеозапись вебинара Ильи Коровина "Торговля Временем, или правда о бирже, которую от вас скрывают». 12/05

- 13 мая 2015, 12:24

- |

Вместо Василия Олейника

- 13 мая 2015, 00:15

- |

Писать как он я не намерен, т.к. очень ценю своё время и время остальных дискутирующих, посему, как всегда четко и по делу без излишнего текста и пафоса.

Пример: актуальный график СИ

А теперь детальнее (что, где, почему)...

Размечу актуальные зоны набора «умными деньгами» (далее по тексту — УД), за последнее время…

( Читать дальше )

Модель скрытых состояний Маркова. Часть 1

- 12 мая 2015, 14:35

- |

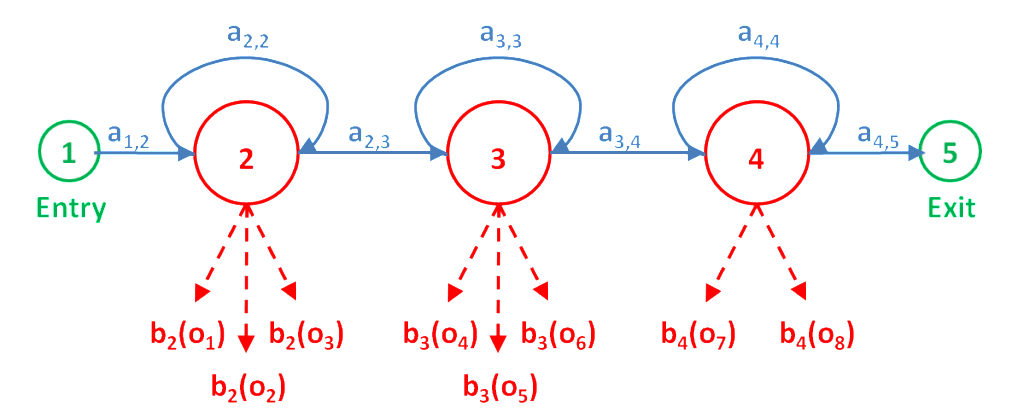

В данном цикле статей начинаем рассматривать модель Маркова, которая находит применение в задачах классификации состояния рынка и используется во многих биржевых роботах. Статьи основаны на постах, опубликованных в блоге Gekko Quant. Также будет рассмотрены практические алгоритмы на финансовых рынках. Код в цикле приведен на языке R. Вначале будет много теории, ее надо хотя бы попробовать понять, затем разберем практические примеры.

Рабочая среда распознавания основных паттернов.

Рассмотрим набор признаков O, полученный из набора данных d и класс w, обозначающий наиболее подходящий класс для O:

( Читать дальше )

Сенсация от РБК со ссылкой на Блумберг!

- 12 мая 2015, 12:33

- |

«Сургутнефтегаз» может приобрести 19,5% акций «Роснефти», которые планируется выставить на продажу, пишет Bloomberg. Это поможет рефинансировать $23,5 млрд долга «Роснефти», срок погашения которого наступает в этом году

Сибирская нефтяная компания «Сургутнефтегаз» может купить 19,5 процента акций госкомпании, которые планируется выставить на продажу, пишет агентство.

Компания, которой последние 30 лет руководит Владимир Богданов, накопила около $34 млрд в виде денежных средств и их эквивалентов, свидетельствуют расчеты Bloomberg на основе данных компании от 30 апреля. В условиях отлучения от мировых финансовых рынков из-за санкций президент Владимир Путин может распаковать «денежную кубышку» компании, сообщили агентству три близкие к Кремлю источника в банковских кругах, попросившие об анонимности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал