Избранное трейдера SellBuySell

Легендарный Гарвардский курс CS50 на русском

- 25 июня 2016, 18:10

- |

Трейдеру не обязательно быть программистом, но общие знания и основы желательны.

Более 30 лет существует суперпопулярный курс основ программирования переведен на многие языки, рассчитанный на слушателей от 12 лет)) и непрофильных студентов. На русском не было.

На хабре нашел статью, ребята из javarush занялись переводом на русский( не просто субтитры, а качественный перевод). В комментах пишут, что даже жена Сергея Брина прослушав этот курс, переехала в Кремниевую долину и стала исполнительным директором Ютюба.

25 бесплатных лекций по 45 минут — рекоммендую

- комментировать

- ★73

- Комментарии ( 19 )

Цивилизаtion 2, глава 3

- 14 июня 2016, 12:55

- |

В прошлый раз было много комментов, чтобы мол выложил все сразу, когда допишу. По мне — так это даже проще. Движется все, правда, как паровоз братьев Черепановых. Каждые пару верст останавливаюсь. Но движется. Сроки тоже двигаются. Словно на стройке стадиона Зенит :) Теперь ранее конца июля уже боюсь загадывать. Так что в комментах можно устроить некое голосование — продолжать порциями или не травить душу салями. На том и порешим.

Глава 3

— Ну? Ты ведь никуда не опаздываешь? Давай с начала что ли, — Седой полулежал на шкурах и смотрел на меня все теми же озорными глазами, которые, я думал, навсегда останутся в том пивном ресторане, — рассказывай, как сюда попал.

Я в двух словах поведал о ночной встрече с Тыкто.

— Помнишь, ты спросил: сколько я готов заплатить за зажигалку? Тогда и бесплатно бы ее не взял. А в итоге цена ей оказалась — жизнь, — я достал из внутреннего кармана зиппу.

( Читать дальше )

Цивилизаtion 2, глава 2

- 07 июня 2016, 19:47

- |

Глава 1

Глава 2

Из рассказа моряка выходило, что их сдувало на восток, все сильнее и сильнее унося в море. Вцепившись в канаты, связывающие бревна, рыбакам удалось продержаться до того, как море утихло. Чудом сохранившиеся снасти позволили им поймать несколько рыб, пока бечева не оборвалась и люди не остались один на один с соленой водой. Кто знает, кончилось бы это скитание людоедством, однако после четырех или пяти дней шатания наконец показалась земля. Еще сутки ушли на то, чтобы пять человек, уже было потерявших надежду, ладонями смогли догрести до берега.

Высадившись на долгожданную твердь, и напившись воды, воины двинулись на запад, стараясь держаться берега. К вечеру того же дня они увидели хромавшую косулю, которую попытались загнать. Раненый зверь сдался быстро, и разрывая животное на куски, туземцы заметили обломок копья, торчавший в боку. Находка так взволновала командира отряда, что он приказал идти к Каве без остановки. Через два дня пути показались знакомые места, и дикари вернулись в лагерь.

( Читать дальше )

Книга "Денег больше, чем у Бога"

- 07 июня 2016, 16:12

- |

Братиш, книга реально крутая. Оценка 5 из 5. Причем, в начале я думал, что опять вода, но потом поймал себя на мысли, что читаю взахлёб не следя за страницами.

Книга рассказывает про титанов хеджевой индустрии: Стейнхардта, Робертсона, Сороса и Дракенмиллера, про LTCM, Пола Тюдор Джонса и других, а также рассматривает хедж-фонды как явление в целом. Польза таких книг в том, что они повышают твои стандарты. Смарт-лаб, вот на кого нужно опираться и про кого читать, а не на каких-то частных горе-гуру!

Книга рассказывает про титанов хеджевой индустрии: Стейнхардта, Робертсона, Сороса и Дракенмиллера, про LTCM, Пола Тюдор Джонса и других, а также рассматривает хедж-фонды как явление в целом. Польза таких книг в том, что они повышают твои стандарты. Смарт-лаб, вот на кого нужно опираться и про кого читать, а не на каких-то частных горе-гуру!

А теперь, некоторые интересные мысли и факты из книги:

- Многие крутые звезды открывали свои хедж-фонды примерно в 28-30 лет (например, Пол Тюдор Джонс, Дракенмилллер)

- Сорос во многом обязан своим успехом Дракенмиллеру. Именно Дракенмиллер, а не Сорос, возможно, самый крутой управляющий в истории. Сорос, конечно, тоже крут — это история нереальных взлетов и падений. Но Дракенмиллер показывал впечатляющие результаты очень стабильно.

- Как Сорос и Дракенмиллер уронили фунт стерлингов? Они тупо посчитали, сколько есть резервов у Банка Англии, вместе с другими ребятками собрали сумму раза в два больше. Конечно, предварительно они провели тщательный макроэкономический анализ. В книге вся сделка и метания сотрудников Банка Англии очень подробно описаны.

- В азиатский кризис многие хедж-фонды подобным образом уничтожали валюты развивающихся стран. Но были многие хедж-фонды, которые ставили и на рост экономик. К примеру, Сорос вложил очень много в индонезийскую рупию, потеряв на этой сделке 800 млн. долларов. Около миллиарда Сорос потерял в России, вложившись в Связь-инвест (надо сказать, натура у Сороса была двойственная: с одной стороны, он был спекулянтом-хищником, с другой стороны — философом-филантропом, который хотел поднимать с колен страны...) Другой хедж-фонд позже купил в Индонезии банк, и это стало началом притока мощных иностранных инвестиций. Это благотворно повиляло на страну с населением… 240 млн человек. Были еще и другие, очень моральные чуваки, управляющие благотворительными фондами, которые инвестировали только в «правильные проекты».

( Читать дальше )

Облигационная номенклатура

- 02 июня 2016, 15:52

- |

Потыкав веточкой в список облигаций, я задался вопросом: что означают коды Облигаций Федерального Займа?

Вот «ОФЗ 46017» — это что такое? А полный регистрационный номер — «SU46017RMFS8»?

Узнал.

Начну издалека: есть международный стандарт кодов для ценных бумаг — ISIN.

Правила просты:

1) 12 символов

2) Первые 2 — страна

3) Последний 1 — проверочный код

Проверочный код вычисляется по особому нумерологическому алгоритму, а правильность кода можно проверить здесь: http://www.isincodes.net/validate-isin.php Подставляем туда «SU46017RMFS8» — подтверждает, это ISIN. Точнее он формально ISIN — вон страна из двух букв, код посчитан верно, — но не ISIN это, потому что у этой облигации ISIN — «RU000A0DY8K8», а «SU46017RMFS8» — номер российской госрегистрации.

В сухом остатке, мы разгадали значение первых двух символов и последнего одного. «SU» — код страны, Soviet Union. Почему СССР — отдельный интересный вопрос. А последняя цифра «8» — техническая и рассчитывается по ISIN-алгоритму.

( Читать дальше )

Цивилизаtion 2

- 01 июня 2016, 12:00

- |

1е июня. Раз обещал… начну потихоньку.

Для тех, кто не читал начало: http://civilizationbook.ru/download/

PS Это пока рукопись. Без редактуры, корректуры и прочей -уры. Есть идеи или замечания — вэлком.

Цивилизаtion 2

Глава 1

Что может человек, находясь на родной планете? Ведь все, что мы видим: слой морей и океанов, горы, долы, атмосфера — это целлофановая пленочка на огромном шаре. Сколько там диаметр Земли? Почти 13 тысяч километров? А перепад высот в отдельно взятом месте? Километров пять? Получается, что шероховатость имеет толщину всего 0.0002 от размера Земли. Атмосфера для дыхания — меньше одной тысячной. Если бы мы взяли планету в руку, как бильярдный шар — то не почувствовали даже щербинки. Весь мировой океан, тонкой пленкой размазанный по поверхности, стек бы с шарика в виде двух капелек, а атмосферу получится собрать в пипетку. Мы совершенно ничтожны в рамках Земли, которая, в свою очередь, ничтожна даже в Солнечной Системе, не говоря уже о космосе.

( Читать дальше )

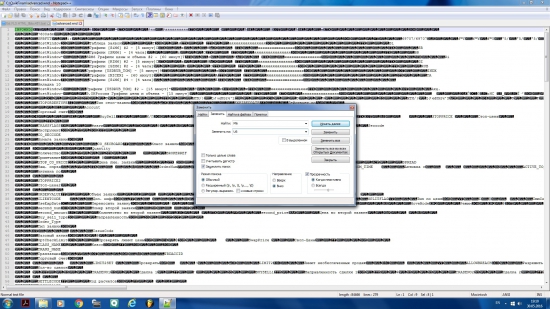

Маленький лайфхак по Квику перед экспирацией.

- 30 мая 2016, 19:45

- |

Лично я раньше об этом не знал, и для меня это оказалось очень удобным, т.к загружено много инструментов.

На всякий случай делаем бэкап. Открываем файл настроек, в моем случае advanced.wnd с помощью Notepad++.

Пример:

Кликаем функцию замены, в строке ИСКАТЬ ДАЛЕЕ ставим M6, в строке заменить пишем U6, кликаем заменить все, сохраняем. Тоже самое сделать с файлом advanced.sav.wnd.

Все тоже самое можно сделать в обычном блокноте, но в Notepad++ удобнее.

Экспирация уже скоро, думаю многим начинающим, да и не только, будет полезно.

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

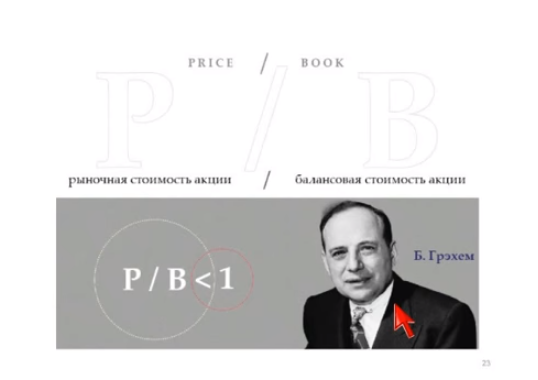

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

Трейдер Владимир Гусевский (Нижний Новгород) на YouTrade.TV

- 06 мая 2016, 13:44

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал