Избранное трейдера R14

Алготрейдинг без строчки кода

- 26 августа 2015, 00:48

- |

Пробую сейчас новую программу Rizm. Не уверен постил ли кто либо это тут. В отличие от ТСЛаб и СтокШарпа, которые для новичка могут показаться сложными для восприятия, тут все довольно просто и понятно. Не супер идеальная программа и без кода все равно, думаю, не обойтись, но как начало для первого шага подойдет. Думаю пригодится тем, кто имеет мало опыта в программировании.

ПлатформыДоступны пока два брокера для работы: FXCM и InteractiveBrokers. Выбор небольшой, но для начало можно попробовать себя на демо. В дальнейшем обещают добавить еще брокеров.

Индикаторы и тригеррыМожно подобрать различные виды индикаторов торговли. Особых изысков нет, но можно протестировать некоторые на истории. Стаканные стратегии также требует более детальных действий и прописи кода алгоритма.

( Читать дальше )

- комментировать

- 33 | ★24

- Комментарии ( 15 )

Золото

- 27 июля 2015, 00:36

- |

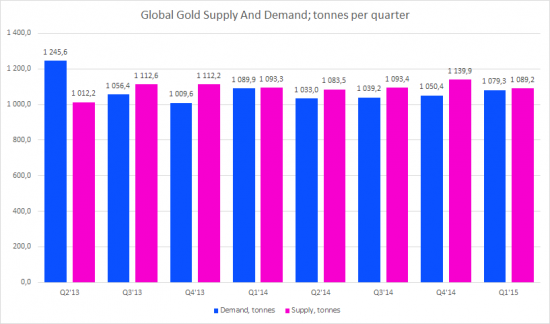

Баланс рынка золота (спрос минус предложение, отрицательные значения =избыток предложения) и среднеквартальные цены (лондонский фиксинг, $ за тройскую унцию):

( Читать дальше )

Анализатор опционных позиций. Версия 11.

- 06 июня 2015, 19:08

- |

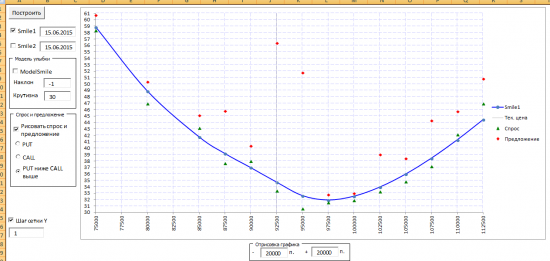

Выпускаю одиннадцатую версию моего анализатора. В ней устранил 5 косяков (более подробно про них можно посмотреть в видео).

Добавил следующий функционал:

1. На улыбку волатильности добавил маркера спроса и предложения. Выглядет это так:

Для меня стало намного удобнее и нагляднее.

2. Продолжаю работать над ГО, для этого я сделал следующее:

— Лимиты по волатильности теперь рассчитываются для каждого опционного страйка отдельно (независимо), а не из одного центрального как было раньше.

— Увеличил количество сценариев до 65.

— Сделал панель рассчета ГО, с полями изменения волатильности и цены. Эти поля предназначены для того чтобы посмотреть как поведет себя ГО при изменении волатильности или цены которые вы введете.

( Читать дальше )

Графические паттерны для свинг торговли

- 04 июня 2015, 10:16

- |

Наличие простого пробоя может убедить вас в необходимости открыть сделку. Но как узнать, является ли этот пробой истинным? Ниже рассмотрим один из способов, как успеть войти в сделку и не оказаться застигнутым врасплох.

Наличие простого пробоя может убедить вас в необходимости открыть сделку. Но как узнать, является ли этот пробой истинным? Ниже рассмотрим один из способов, как успеть войти в сделку и не оказаться застигнутым врасплох.

Найти надежный способ определения и торговли пробоев, которые продолжат движение вверх после открытия вами сделки, — трудная задача, с которой сталкиваются активные трейдеры. Зачастую трейдеры входят в позицию просто на пробое уровня предыдущего хая, после чего цена входит в консолидацию или откатывает, активируя стоповые ордера.

Торговля пробоев на основании лишь простого движения цены или свечных моделей сопряжена с риском купить акцию вблизи точки разворота или зоны истощения. Аналогично, не стоит слишком полагаться на сложные запаздывающие индикаторы, такие как пересечение MACD (схождение/расхождение скользящих средних), RSI (индекс относительной силы) или стохастик, поскольку они могут выдавать ложные сигналы на вход, и трейдер будет слишком часто торговать откровенно слабые сигналы.

( Читать дальше )

Кнопка на графике в Amibroker

- 03 июня 2015, 13:00

- |

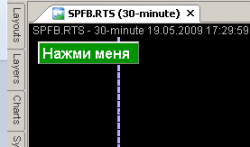

Давно мне хотелось сделать такую кнопку на графике в Amibroker, что бы нажать и отправить заявки в квик. Но хотелось не просто жать по условному прямоугольнику, а по настоящей живой кнопке как в Windows, чтобы откликалась… Поиск в интернете не дал результатов, кроме платных, поэтому решив переломить жадных робототорговцев, я произвел на свет свой собственный код, коим с удовольствием делюсь с вами.

Комментариев по каждой строчке я не стал писать, потому что тем кому интересно программирование в Ami, разобраться не составит труда. Тем более что большинство строчек связано с рисованием на низком уровне.

Кнопка в покое:

( Читать дальше )

Тестируем "Грааль". Часть1.

- 26 мая 2015, 11:50

- |

Грааль не грааль, но определенные преимущества от использования нововведений почувствовались сразу, а именно:

— уменьшилась неопределенность прогнозов;

— повысилась точность определения рекомендуемых уровней входа в рынок;

— появилась возможность определения моментов начала коррекции, что дает возможность уверенной фиксации промежуточной прибыли по долгосрочным сделкам позиционной торговли.

В полном объеме нововведения в мониторинге торговых рекомендаций используются с 18 мая.

На счете мониторинга в рынке еще остаются 6 позиций (большинство в плюсе), открытых в рамках прежней методики против более чем двух десятков позиций, открытых с учетом нововведений.

Первые результаты расширения инструментария обнадеживают.

( Читать дальше )

TSLab 2.0 (опционы): Демонстрация торговли № 01

- 20 мая 2015, 14:04

- |

Идея состоит в том, чтобы запустить стандартные торговые скрипты из поставки и посмотреть, что они сумеют сделать с рынком до июньской экспирации. Торговать будем опционы на доллар (фьючерс SiM5).

Стартовая сумма: 71 818 рублей (брокер Финам, подключение через Транзак).

( Читать дальше )

Алгоритмы маркетмейкера. Часть 2

- 31 марта 2015, 11:10

- |

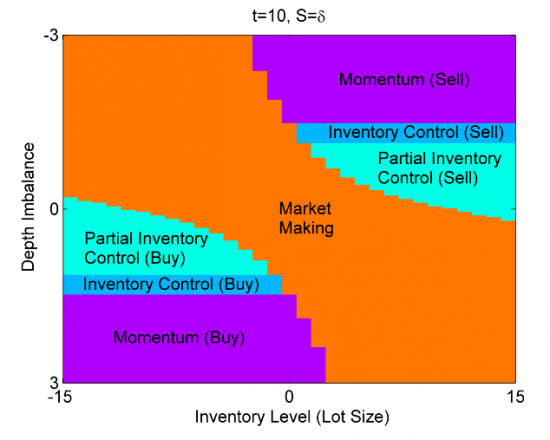

В прошлой части мы рассмотрели оптимальное управление inventory risk в маркетмейкерском алгоритме. Напомню, что формулы для нейтральной цены и оптимального спреда между лимитными ордерами были получены при допущении, что цена следует геометрическому броуновскому движению. Управление inventory risk для моделей цены, более приближенными к реальности, рассматривается, например, в статье Pietro Fodra & Mauricio Labadie «High-frequency market-making with inventory constraints and directional bets» . Однако, применить напрямую на практике алгоритмы из этих статей вряд ли получится, так как в них не учитывается действие adverse selection risk. Поэтому в данной части рассмотрим работу JIANGMIN XU «Optimal Strategies of High Frequency Traders», в которой автор делает попытку учесть этот вид риска, конечно, наряду с inventory risk.

( Читать дальше )

Тестер опционных позиций. Версия 1

- 28 марта 2015, 21:56

- |

Хочу выразить большую благодарность Алексею, за то что он мне показал где брать котировки по опционам. Теперь у меня есть котировки по всем опционам (не только РТС), любых таймсерий с июня 2010 г. Теперь у меня появилась куча работы по переводу всех моих наработок на котировки максимально приблыженных к реальности, а не RTSVX, как я делал раньше. К томуже у меня появилось четкое понимание как вести базу котировок по опционам, идея как её ведет биржа мне понравилась. Решил сразу писать тестер опционных позиций в среде Visual Basic 2010, чтобы не зависеть от «вредного» экселя (не у всех запускаются актив икс).

Итак приступим. Где взять котировки по опционам?

Идем на сайт биржи http://ftp.moex.com/pub/FORTS/volat_coeff/

Скачиваем от туда интересующие нас файлы, они разбиты по месяцам. В одном файле запиханы все опционы (может конечно и не совсем все, но те которые нам нужны там есть). Там же в самом низу есть описание в файле Volat description.doc. в каком формате ведется база.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал