SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. neophyte

Тестируем "Грааль". Часть1.

- 26 мая 2015, 11:50

- |

В мае текущего года SWT-метод получил дальнейшее развитие. Новый аналитический инструмент — методика расчета силы и направления парциальных трендов, действующих на рынке, открывает новые возможности как в анализе рынка, так и в тактике совершения торговых сделок.

Грааль не грааль, но определенные преимущества от использования нововведений почувствовались сразу, а именно:

— уменьшилась неопределенность прогнозов;

— повысилась точность определения рекомендуемых уровней входа в рынок;

— появилась возможность определения моментов начала коррекции, что дает возможность уверенной фиксации промежуточной прибыли по долгосрочным сделкам позиционной торговли.

В полном объеме нововведения в мониторинге торговых рекомендаций используются с 18 мая.

На счете мониторинга в рынке еще остаются 6 позиций (большинство в плюсе), открытых в рамках прежней методики против более чем двух десятков позиций, открытых с учетом нововведений.

Первые результаты расширения инструментария обнадеживают.

Но грааль или не грааль, покажет более длительный период тестирования.

Пока что результаты следующие.

Состояние открытых позиций и ордеров.

Результаты по закрытым сделкам.

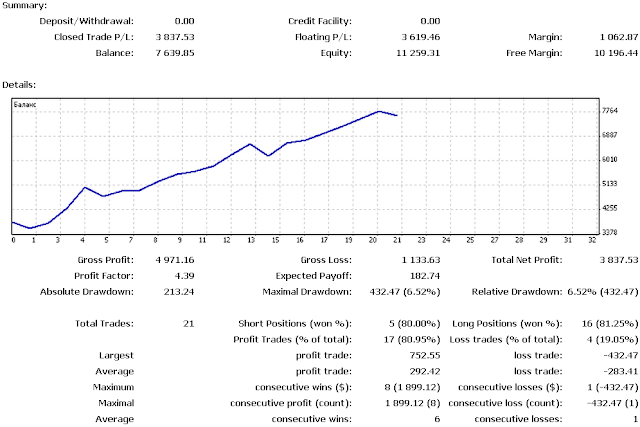

Краткая статистика по результатам.

Приложение.

Основные положения SWT-метода и описание индикаторов.

(Публикации по тестированию будут продолжены. В качестве приложения к результатам теста будет опубликовано краткое изложение основных положений SWT-метода.)

SWT-метод в анализе рынка использует разложение (декомпозицию) графика цены по базису стохастических волновых трендов (SWT-метод). Анализ динамики рынка производится на основе динамики элементов разложения во всей их совокупности.

Основные публикации по теории метода:

Новые методы анализа финансовых рынков: теоретические основы иерархического подхода /Н.И. Скриган, Н.Н. Скриган

Новые методы анализа финансовых рынков: теоретические основы иерархического подхода /Н.И. Скриган, Н.Н. Скриган

Стохастические волновые тренды — применение иерархического подхода к анализу рынков /Н.И. Скриган, Н.Н. Скриган

Стохастические волновые тренды — применение иерархического подхода к анализу рынков /Н.И. Скриган, Н.Н. Скриган

Принцип декомпозиции: особенности применения при анализе и прогнозировании финансовых рынков. Часть 1 /Н.И. Скриган, Н.Н. Скриган

Принцип декомпозиции: особенности применения при анализе и прогнозировании финансовых рынков. Часть 1 /Н.И. Скриган, Н.Н. Скриган

Принцип декомпозиции: особенности применения при анализе и прогнозировании финансовых рынков. Часть 2 /Н.И. Скриган, Н.Н. Скриган

Принцип декомпозиции: особенности применения при анализе и прогнозировании финансовых рынков. Часть 2 /Н.И. Скриган, Н.Н. Скриган

1. Принцип декомпозиции

Принцип декомпозиции – универсальный метод решения сложных задач, основанный на разбиении сложной задачи на более простые подзадачи. Разбиение повторяется до тех пор, пока дальнейшее упрощение не будет иметь практического смысла. При декомпозиции объект исследований расчленяется на более простые части, которые снова образуют единое целое будучи соединены надлежащим образом.

Тренды и циклы. Попытки применения принципа декомпозиции к анализу финансовых рынков достаточно традиционны и базируются на понятиях тренда и цикла.

Тренд или тенденция — движение цены в том или ином направлении — является основополагающим понятием технического анализа.

В реальности ни один рынок не движется в каком-либо направлении монотонно. Движение цены представляет собой серию зигзагов, то подъем, то падение, и разобраться с направлением тенденции в текущем хаосе рыночных котировок совсем непросто, если не использовать некоторые простые формальные правила и определения.

Основополагающим принципом в определении направления тренда является метод последовательности пиков и впадин (подход впервые предложен Чарльзом Доу), который основан на том факте, что изменения цен растущего рынка представляют собой последовательность волн, в которой каждый последующий пик или впадина находятся выше своих предшественников. Прерывание восходящей закономерности в последовательности растущих пиков и впадин является признаком изменения тенденции.

Вложенность трендов. Если посмотреть на график цены любого финансового инструмента, то можно заметить очевидный факт: каждая тенденция является составной частью другой более крупной тенденции, и содержит в себе тренды более мелкого масштаба. Т.е. тренд является частью более крупного тренда, но и в себя включает более мелкие элементы.

В классической работе Дж. Мэрфи «Технический анализ фьючерсных рынков: теория и практика» отмечено, что результирующее движение цены является результатом простого сложения всех действующих рыночных циклов, включающее тренды различной длительности. Во мнении по этому вопросу достигнуто полное единодушие, расхождения и разногласия возникают только в вопросах классификации и выбора параметров трендов и циклов.

На сегодняшний день сформировалось несколько школ, использующих различные разновидности классификации циклов и объединения их в единую систему, использующие различные принципы и подходы к классификации движений рынка и разную степень рыночного детерминизма. Наиболее распространенными из них является классический подход, использующий периодические циклы, и волновой метод Эллиотта, использующий непериодические циклы импульс-коррекция.

Общим недостатком распространенных подходов является то, что требования корректного применения принципа декомпозиции выполняются с большими ограничениями, а также отсутствует возможность объективного, не зависящего от пристрасти и предубеждений аналитика, разделения совокупного движения рынка на отдельные компоненты в реальном времени, а не постфактум.

Кроме того, связь циклов с параметрами реального движения рыночных цен незначительна или отсутствует вовсе, а параметры, приписываемые трендам и циклам, носят субъективный характер.

В некоторой степени от указанных недостатков свободен разработанный нами подход, основанный на использовании стохастических волновых трендов — The Stochastic Wave Trends Method или SWT-метод, детали которого будут изложены в последующих публикациях блога...

Николай Скриган, аналитик Leveron.Expert

SWT-метод. Теория и практика применения

Параметры волн SWT-метода

Грааль не грааль, но определенные преимущества от использования нововведений почувствовались сразу, а именно:

— уменьшилась неопределенность прогнозов;

— повысилась точность определения рекомендуемых уровней входа в рынок;

— появилась возможность определения моментов начала коррекции, что дает возможность уверенной фиксации промежуточной прибыли по долгосрочным сделкам позиционной торговли.

В полном объеме нововведения в мониторинге торговых рекомендаций используются с 18 мая.

На счете мониторинга в рынке еще остаются 6 позиций (большинство в плюсе), открытых в рамках прежней методики против более чем двух десятков позиций, открытых с учетом нововведений.

Первые результаты расширения инструментария обнадеживают.

Но грааль или не грааль, покажет более длительный период тестирования.

Пока что результаты следующие.

Состояние открытых позиций и ордеров.

Результаты по закрытым сделкам.

Краткая статистика по результатам.

Приложение.

Основные положения SWT-метода и описание индикаторов.

(Публикации по тестированию будут продолжены. В качестве приложения к результатам теста будет опубликовано краткое изложение основных положений SWT-метода.)

SWT-метод в анализе рынка использует разложение (декомпозицию) графика цены по базису стохастических волновых трендов (SWT-метод). Анализ динамики рынка производится на основе динамики элементов разложения во всей их совокупности.

Основные публикации по теории метода:

1. Принцип декомпозиции

Принцип декомпозиции – универсальный метод решения сложных задач, основанный на разбиении сложной задачи на более простые подзадачи. Разбиение повторяется до тех пор, пока дальнейшее упрощение не будет иметь практического смысла. При декомпозиции объект исследований расчленяется на более простые части, которые снова образуют единое целое будучи соединены надлежащим образом.

Тренды и циклы. Попытки применения принципа декомпозиции к анализу финансовых рынков достаточно традиционны и базируются на понятиях тренда и цикла.

Тренд или тенденция — движение цены в том или ином направлении — является основополагающим понятием технического анализа.

В реальности ни один рынок не движется в каком-либо направлении монотонно. Движение цены представляет собой серию зигзагов, то подъем, то падение, и разобраться с направлением тенденции в текущем хаосе рыночных котировок совсем непросто, если не использовать некоторые простые формальные правила и определения.

Основополагающим принципом в определении направления тренда является метод последовательности пиков и впадин (подход впервые предложен Чарльзом Доу), который основан на том факте, что изменения цен растущего рынка представляют собой последовательность волн, в которой каждый последующий пик или впадина находятся выше своих предшественников. Прерывание восходящей закономерности в последовательности растущих пиков и впадин является признаком изменения тенденции.

Вложенность трендов. Если посмотреть на график цены любого финансового инструмента, то можно заметить очевидный факт: каждая тенденция является составной частью другой более крупной тенденции, и содержит в себе тренды более мелкого масштаба. Т.е. тренд является частью более крупного тренда, но и в себя включает более мелкие элементы.

В классической работе Дж. Мэрфи «Технический анализ фьючерсных рынков: теория и практика» отмечено, что результирующее движение цены является результатом простого сложения всех действующих рыночных циклов, включающее тренды различной длительности. Во мнении по этому вопросу достигнуто полное единодушие, расхождения и разногласия возникают только в вопросах классификации и выбора параметров трендов и циклов.

На сегодняшний день сформировалось несколько школ, использующих различные разновидности классификации циклов и объединения их в единую систему, использующие различные принципы и подходы к классификации движений рынка и разную степень рыночного детерминизма. Наиболее распространенными из них является классический подход, использующий периодические циклы, и волновой метод Эллиотта, использующий непериодические циклы импульс-коррекция.

Общим недостатком распространенных подходов является то, что требования корректного применения принципа декомпозиции выполняются с большими ограничениями, а также отсутствует возможность объективного, не зависящего от пристрасти и предубеждений аналитика, разделения совокупного движения рынка на отдельные компоненты в реальном времени, а не постфактум.

Кроме того, связь циклов с параметрами реального движения рыночных цен незначительна или отсутствует вовсе, а параметры, приписываемые трендам и циклам, носят субъективный характер.

В некоторой степени от указанных недостатков свободен разработанный нами подход, основанный на использовании стохастических волновых трендов — The Stochastic Wave Trends Method или SWT-метод, детали которого будут изложены в последующих публикациях блога...

Николай Скриган, аналитик Leveron.Expert

SWT-метод. Теория и практика применения

Параметры волн SWT-метода

187 |

Читайте на SMART-LAB:

🔒 Что скрывает под собой доходность

Как узнать, какой актив показал себя успешнее на дистанции? Сравнить их исторические доходности. Но у этого показателя есть два существенных...

15:34

X5 проведёт вебкаст по результатам 2025 года

Друзья, всем привет! Рады пригласить вас на вебкаст, посвящённый финансовым результатам X5 за 2025 год. В ходе звонка мы подведём итоги 2025...

16:13

теги блога Николай Скриган

- AUDUSD

- bitcoin

- BRN

- DAX

- DeepSeek

- ES

- eurusd

- forex

- GBPUSD

- Gold

- MM

- nzdusd

- S&P500

- S&P500 фьючерс

- Silver

- SWT-Robot

- SWT-метод

- SWT-метод-Мастер-класс

- SWT-робот

- USDCAD

- USDJPY

- USDRUB

- usdrur

- WTI

- алгоритмическая торговля

- алготрейдинг

- Анализ трендов

- аналитика

- безбашенная торговля

- бизнес

- биржа

- биткоин

- брент

- брокеры

- вопрос

- газ

- голодание

- доллар

- доллар - рубль

- Доллар рубль

- дурные деньги

- ДЦ

- Евро

- жизнь

- жизнь как она есть

- здоровье

- ЗОЖ

- золото

- ИИ

- Индикаторы SWT

- искусственный интеллект

- Казино в мире финансов

- коронавирус

- кредитное плечо

- криптовалюта

- Криптовалюты

- механические торговые системы

- мозг

- мониторинг

- нефть

- обучение

- общество

- околорынок

- опрос

- оффтоп

- позиционная торговля

- Полигон лудомана

- политика

- прогноз

- проект на миллион

- психология

- Разное

- риск менеджмент

- Риски

- Робот

- роботы в биржевой торговле

- рубль

- рынки

- саморазвитие

- серебро

- смартлаб

- Тестируем "Грааль"

- технический анализ

- тильт

- торговая тактика

- торговые роботы

- торговые сигналы

- торговые стратегии

- торговый робот SWT

- трейдеры

- трейдинг

- ТС-100500

- убить лудоманию

- форекс

- ФРС

- фундаментальный анализ

- Фьючерсы

- экономика

- экстремальный трейдинг

- юмор

Ненавязчивая реклама себя)))

ИМХО, анализ вероятностей не даст никакой полезной информации. Причин множество.

Распределения неизвестны, поэтому говорить что-либо о вероятностном анализе в принципе некорректно.

Процесс нестационарен по своей сути, как процесс с фликкер-шумом. Параметры процесса не являются постоянными также по механизму его формирования.

Ответьте на этот вопрос, а потом продолжим.

То, что мне нужно, я измеряю.

Мерить абстрактную фигню, не имеющую ни физического смысла, ни практического применения, я не привык.

Говорить что-либо вероятностях и распределениях, если не задано пространство (множество) повтрояющихся событий не имеет никакого смылса. На рынке нет повторяющихся событий. Единственная величина, характеристики которой могут иметь какой-то смысл — логарифм приращения цен. Но это тоже величина нестационарная и мерить параметры ее распределения по выборочной статистике некорректно.

Да и незачем.

У вас подход в корне неправильный, от имеющегося в вашем распоряжении инструмента, а не от стоящей перед вами задачи.

Те величины, которые я меряю (энергетические характеристики) сами меняются во времени в соответствии с изменением волатильности рынка.

Почему они должны соответствовать характеристикам синтетического процесса, которые априори стационарны? А если и нестационарны и меняются по какому-либо закону, то этот закон вряд ли будет соответствовать изменениям параметров реального рынка, которые нам к тому же неизвестны.

Вы вначале разберитесь в сути метода, почитайте статьи, ссылки на которые даны в тексте. И потом, если бэкграунд позволит, будете спрашивать. В рамках того, что сделано и делается, а не по принципу раввина, лечившего кур.

На простом примере.

Бросаем монетку.

В простом варианте при условии, что эксперимент идеальный и выполняется в одних и тех же условия, есть два исхода:

— событие 1 — орел;

— событие 2 — решка.

При повторении эксперимента В ОДИНАКОВЫХ УСЛОВИЯХ мы получим некую последовательность выпадения того или иного варианта.

По этой последовательности мы можем получить ВЫБОРОЧНУЮ оценку вероятности реализации события 1 и события 2. В случае идеально симметричной монетки и БЕСКОНЕЧНОЙ последовательности испытаний В ОДИНАКОВЫХ УСЛОВИЯХ выборочные вероятности реализации событий 1 и 2 будут стремится к 1/2.

Что это означает на практике? Означает следующее:

1. Мы никогда не узнаем истинное распределение.

2. Мы никогда не будем знать, каким будет следующий исход эксперимента в ИДЕАЛЬНЫХ УСЛОВИЯХ.

Теперь, что касается рынка.

Во-первых, следует учесть, что каждое состояние рынка уникально.

Ни о каких повторяющихся условиях не может быть и речи. Даже для синтетического графика. Это тривиальная истина, которая даже не требует объяснений (впрочем, могу объяснить, если непонятно). Т.е. говорить о какой-либо повторяемости невозможно в принципе.

А во-вторых, вы так и не смогли сказать, о каких событиях мы будем говорить, вероятности чего оценивать. В случае монетки все было ясно, а о чем здесь вы пытаетесь сказать?

-из ваших?

Можно в личку, если интересно пообщаться.

Я давно совершаю попытки конролировать нелинейность времени на рынке. Вроде и получается, но периодически упираюсь в крах системы.

* Время на рынке постоянно ускоряется подобно спирали, закручивающейся в центр.

* Колебательные формации не могут ускоряться бесконечно и при критическом ускорении происходит разрыв «апирали» и разлетание больших объемов средств по касательным, которые, разлетаясь в разных направлениях, примыкают к живым развивающимся формациям, которые из-за этого в свою очередь начинают ускоряться и лопаться как пузырь, раскидывая брызги, которые…

Я просто не знаю, что значит для вас слово деньги? Если сотни тысяч долларов, то значит на деньги я не торгую.

«На спички» — это значит на небольшие стартовые деньги. Например, прибыль в торговле «на спички» в марте была 5К гринов с пары сотен стартовых. Можете посмотреть, если интересно, в моем блоге на смарте были публикации. Так и назывались — Игра на спички.

Я более 30% в месяц и не достигал. Но я без стопов торгую малыми позами.

Скажите, а по какому методу ставите стопы?

На картинке 3 штуки из 9.

P.S И всё таки трафарет(базис) вы всё равно используете. Просто он у вас трёхмерный, а в качестве амплитудной шкалы вы используете степень «визуального» совпадения.

Но трафарета нет, движение трендов может быть любым и определяется только рынком. Единственное, на что я смотрю, на направление движения. Плюс весовой коэффициент тренда.

P.S. Я понимаю, трудно привыкнуть к отсутствию трафаретов, когда все вокруг пытаются использовать трафареты и загнать рынок в шаблоны.

Кроме того, перечитайте рассказ Шукшина «Срезал». Ситуация примерно такая же. :)

smart-lab.ru/blog/182967.php#comment3943896

«Я (бегло) просмотрел 4 предложенные статьи и обратил внимание на следующее: «Важно, чтобы элементы декомпозиции W_i были ортогональны. Это существенно улучшает характеристики анализа в целом.»

Могли бы Вы сказать поточнее, какие именно функции (из какого семейства?) используются в качестве базиса W_i? Мне только вейвлеты приходят сходу в голову, но мы вроде бы как раз и уходим от них…»

2 всего 20 сделок явно недостаточно для какой либо значимой статистики

3 лучшеб показал расчетную эквити лет за 8

Ну и насчет отсутствия повторяющихся событий улыбнулся.

подкину афтору идею из 2005го года тоже мегабоян… цена грамотно раскладывается в ряд фурье и смотрятся максимумы… затем все частоты кроме максимумов обнуляешь и восстанавливаешь цену обратным преобразованием… в результате у тя будет нечто вроде идеальной цены которую торгуем… либо проще период максимумов = периоду скользящих средних и торгуется аллигатор с научно-подобраными периодами скользящих средних и их количеством… (но мы то люди простые тупо забиваем все варианты в оптимизатор и через 1минуту получаем оптимальные параметры скользящих средних без всякого фурье)

ПС Вы не ответили про вид функций (семейство) W_i… интересно же…

Нет никакого семейства функций.

Есть тупо выходные сигналы фильтров, которые формируются по рынку и которые наперед не задаются ни по виду ни по форме.

Которые на 100% имеют такую же случайную природы, что и рынок, которые какие будут, такие и будут.

И есть свойства этих сигналов, обусловленные процедурой их формирования (фильтрации), и то, что сумма этих сигналов дает рыночную цену.

А покажите пожалуйста скриншот реального энергетического спектра для рынка? =) Никогда не видел такого зверя и вдруг стало интересно...

Если есть, то для RTSI или USDRUB. Но EURUSD тоже сгодится.

P.S. Насчет спектра. Старых данных нет за давностию лет. Заниматься специально не хочу, процесс слишком трудоемкий. Да и непонятно, что вам это даст. Какой бы ни был спектр приращений, интегрирующая компонента рынка все сведет к виду огибающей 1/f^n с незначительными отклонениями, которые не играют принципиальной роли.

Косвенным подтверждением этому являются изредка приводимые тут синтетические графики, сформированные по монетке или по датчикам случайных чисел. От рынков не отличается, а исходный процесс там белый шум.

Если хорошо подумать, то первые разности также нестационарны как и сама цена…

Что касается стопов… В экстремальном трейдинге без стопов. Стоп — стоп-аут.

В позиционной торговле риск примерно 5% от депозита. Стоп за системными уровнями поддержки/сопротивления. Объем регулируется размером стопа в пипсах и величиной риска.

Все-таки, рынок в 70% случаев предсказуем. Но даже имея такое преимущество крайне сложно заработать без хорошей ТС.

Я пытался найти привязку стопов к 4-м групам уровней:

* пддержки-сопроивления

* фибо

* психологическим ценовым отметкам и пивотам

Но зачастую происходит вынос за эти уровни, снос стопа и утеря выигрышной позы. Как определять размер этого выноса не представляю, их сложно привязать к чему-либо.

К тому же приметил, что стопосъем бывает повторным.

Думаю, необходимо иметь доступ к реальному биржевому сентименту и заявкам, что не очень реально, но возможно, думаю..

Попытался поторговать глядя только в стакан, покупая и продавая между двумя крупными заявками — удивился успехам за один вечер.

Естественно, сложно пробить плиту из огромного числа заявок и снять стопы. Но плита может быть резко передвинута дальше, и тогда… ))))

Осталось предсказать, когда будет случай из этих 70%, а когда нет. :)

Событие предсказуемо, когда я точно знаю, что произойдет. Без всяких процентов. Когда появляются проценты, о предсказуемости можно забыть.

P.S. Я не пользуюсь ничем, кроме SWT-метода.

Когда у человека одни часы, он всегда знает который час. Если несколько, он никогда ни в чем не уверен.