SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. neophyte |Оптимизация МТС

- 24 апреля 2016, 00:21

- |

МТС.

5. Оптимизация.

Под оптимизацией понимается подбор параметров торговой модели, который дает на исторических данных некий оптимальный (по критериям оптимизации) результат, например, максимальную прибыльность системы, максимальное соотношение прибыль/дродаун и т.п.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 0 )

Блог им. neophyte |Шесть распространенных ошибок в выборе торговой модели

- 12 апреля 2016, 07:29

- |

МТС.

4. Выбор торговой модели: шесть наиболее распространенных ошибок.

Кружевной зонтик не годится на роль парашюта.

Точно также и многие инвестиционные идеи основаны на ошибочных, логически необоснованных умозаключениях. Руководствуясь простым здравым смыслом и логикой можно избежать таких ошибок и сэкономить немало времени и сил.

Ниже приведены шесть наиболее распространенных ошибок, которых очень просто избежать на начальной стадии построения МТС.

1. Необходимо избегать индикаторов, подающих по два разных сигнала на одних и тех же данных, в первый раз, когда новые данные включаются в расчет, и вторично, когда те же данные выпускаются из скользящего окна данных, подвергающихся обработке. Стохастические осцилляторы, моментум-индикаторы и даже простые скользящие средние подают сигнал дважды, в частности, когда в скользящее окно включаются или из него выпадают данные, сильно отличающиеся от остальных данных, участвующих в расчете. Очевидно, что реальный рынок не может реагировать на предпринятое аналитиком перемещение скользящего окна вперед. Поэтому любой индикатор, находящийся в сильной зависимости от прошлых данных, вносит в исследование элемент случайных ошибок. Популярный индикатор Ишимоку также обладает этим недостатком, т.е. закладывать его в основу торговой модели нужно с большой осторожностью.

( Читать дальше )

Блог им. neophyte |Торговая модель в трейдинге

- 10 апреля 2016, 12:00

- |

МТС.

3. Торговая модель.

Торговая модель является первым и основным шагом на пути создания механической торговой системы (МТС).

Торговая модель является следствием анализа поведения рынка и технических индикаторов, проведенного самостоятельно и с использованием литературы. В результате такого анализа, базирующегося на тщательных наблюдениях и логических умозаключениях, формулируется некоторая торговая гипотеза, идея, принцип, на основании которого по нашему мнению должны совершаться сделки. Эта идея и составляет основу торговой модели. Следует отметить, что таких торговых моделей может быть несколько в рамках одной стратегии.

Торговая модель, положенная в основу МТС, должна допускать возможность формализации и количественного или логического описания в виде математической модели, допускающей возможность прямого или опосредованного наблюдения предпочтительно без зависимости от субъективных суждений. Процедуры принятия решений существенно облегчаются в случае, если используемые переменные поддаются количественному или логическому исчислению. Использование математических методов — точных и дающих однозначный результат — позволяет упорядочить процесс работы трейдера и инвестора. Именно поэтому нам следует быть особенно внимательными, выбирая переменные и устанавливая взаимоотношения между ними. Иными словами мы должны четко сформулировать принципы принятия торговых решений, допускающие их воспроизведение при помощи соответствующих программ тестирования МТС.

Полученная модель является упрощенной схемой реальной рыночной ситуации. Конечная цель модели — показать «ядро» естественного феномена, освобожденное от случайных наслоений и описанное через ограниченное число переменных. Чем менее сложной является модель, тем она эффективнее: искусственно созданная картина, благодаря свое простоте, поддается более полному, по сравнению с реальным поведением рынка, осмыслению.

В задачи технического аналитика не входит создание модели, приближенной к действительности во всех отношениях. Наша цель заключается в получении простейшей схемы, способной в общих чертах предсказывать будущее поведение рынка и дающей пользователю возможность принимать достаточно эффективные торговые решения.

А еще у нас будет инструмент, который позволить проверить и подтвердить (или не подтвердить) эффективность модели на рынке

SWT-метод. Популярное изложение

Блог им. neophyte |Что такое механическая торговая система?

- 08 апреля 2016, 14:05

- |

МТС.

2. Что такое механическая торговая система?

Полная механическая торговая система, которая может тестироваться совершенно объективным образом, без вмешательства человека, должна содержать точные правила для входов и для выходов из рынка.

Чтобы быть действительно полной система должна давать следующую информацию:

— когда и по какой цене входить в рынок;

— когда и по какой цене выходить из рынка с убытком;

— когда и по какой цене выходить из рынка с прибылью.

Сигналы входа механической торговой системы могут быть простыми.

Например, однозначный сигнал покупки или продажи при закрытии текущего бара (свечи) или открытии следующего интервала графика цен.

Сигналы могут быть и более сложными, например это могут быть стоп-ордера или лимитные ордера с уровнями входа в рынок на последующих после формирования сигнала временных интервалах (барах, свечах) графика.

Выходы торговой системы также могут основываться на приказах различных типов — от простых до очень сложных. Выход из убыточной сделки часто достигается с помощью защитной остановки (ордер стоп-лосс), которая прекращает сделку до того, как будет нанесен серьезный убыток. Эта остановка представляет собой стоп-приказ для избежания неконтролируемых потерь и выполняет функцию контроля риска.

Выход с прибылью может достигаться несколькими способами. Простейшим из них является сигнал противоположного направления.

Другим — выход с использованием целей прибыли — лимитных приказов, расположенных так, что сделка заканчивается после некоторого движения рынка в пользу трейдера. Также могут применяться трейлинг-стопы, представляющие собой стоп-приказы, необходимые для выхода с прибылью при начале противоположного движения рынка. Возможно также большое разнообразие других видов приказов и их сочетаний.

SWT-метод. Популярное изложение

Блог им. neophyte |Любая сделка вначале кажется хорошей

- 07 апреля 2016, 20:07

- |

МТС.

1. Роль субъективного фактора при принятии торговых решений.

Проектирование и применение механических торговых систем (МТС) — раздел технического анализа, основанный на широком применении технических индикаторов рынка.

Как известно, весь технический анализ, с некоторой степенью условности, по применяемым методам можно разделить на два направления:

— классический технический анализ — графический анализ, основанный на изучении и анализе графиков цен;

— компьютерный анализ, основанный на построении и анализе технических индикаторов рынка.

Не важно, использует тот или иной «графический аналитик» компьютерные технологии или нет, его основным рабочим инструментом является график цены. Все остальное вторично. Анализ графиков является делом достаточно субъективным. Успех его во многом зависит от мастерства данного конкретного аналитика и является не наукой, а скорее искусством.

( Читать дальше )

Блог им. neophyte |Оптимизация торговых стратегий

- 28 сентября 2015, 12:26

- |

Баян, но...

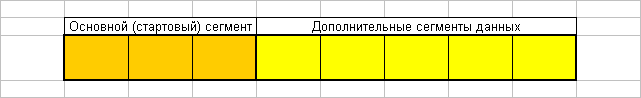

1. Секционирование (сегментирование) данных.

Оптимизация проводится на исторических данных.

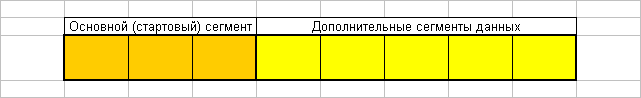

Данные необходимо подготовить для тестирования. Для этого необходимо весь интервал данных разбить на сегменты (секции), сделав первый сегмент более крупным, чем остальные (см.рис.1).

Рис.1. Секционирование данных

Секционирование данных необходимо, чтобы уменьшить случайные погрешности тестирования систем, обусловленные случайной или полученной в результате оптимизации подгонкой параметров системы под параметры рынка.

Ситуация с подгонкой чаще всего возникает в результате «переоптимизации» торговой системы, когда в результате большого количества оптимизационных переменных возникает точная настройка торговой системы на тестируемый участок рынка. В результате мы получаем торговую систему, которая будет обеспечивать на данном участке диапазона исторических данных превосходные параметры, но только на этом. Рынок все время разный, в дальнейшем параметры движения котировок не будут в деталях соответствовать прошлым, соответственно другими будут и результаты.

( Читать дальше )

1. Секционирование (сегментирование) данных.

Оптимизация проводится на исторических данных.

Данные необходимо подготовить для тестирования. Для этого необходимо весь интервал данных разбить на сегменты (секции), сделав первый сегмент более крупным, чем остальные (см.рис.1).

Рис.1. Секционирование данных

Секционирование данных необходимо, чтобы уменьшить случайные погрешности тестирования систем, обусловленные случайной или полученной в результате оптимизации подгонкой параметров системы под параметры рынка.

Ситуация с подгонкой чаще всего возникает в результате «переоптимизации» торговой системы, когда в результате большого количества оптимизационных переменных возникает точная настройка торговой системы на тестируемый участок рынка. В результате мы получаем торговую систему, которая будет обеспечивать на данном участке диапазона исторических данных превосходные параметры, но только на этом. Рынок все время разный, в дальнейшем параметры движения котировок не будут в деталях соответствовать прошлым, соответственно другими будут и результаты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс