Избранное трейдера Александр

30 Правил успешного трейдера

- 11 января 2015, 16:58

- |

1. Трейдер, знай себя. Успешная торговля — это на 97% понимание и использование своих собственных сильных и слабых сторон. Если Вы постоянно вступаете в сделки, которые не используют Ваши сильные стороны, то Вы будете терять деньги.

2. Инвестируйте Ваши деньги, а не Ваше «эго». Даже самая тщательно построенная система может неожиданно завести Вас не в ту сторону. Условия меняются. Рынки меняются. И даже система, работающая прекрасно, может дать сбой из-за таких изменений. Всегда будьте готовы к адаптации. Если Вы не готовы изменить свои установки, это может стоить Вам очень дорого. Никогда не давайте вашей сделке стать «инвестицией» просто потому, что Вы неспособны понимать изменения рынка.

3. Ведите торговый журнал. Очень трудно учиться на ошибках, если Вы их не помните. Всегда храните записи о Ваших прошлых ошибках и успехах под рукой. Следите за рыночными движениями и реакциями и записывайте свои наблюдения. Записывайте, как рынок движется в определённые моменты. Такой подробный журнал не менее ценен, чем любой когда-либо написанный учебник об успешной торговле.

( Читать дальше )

- комментировать

- ★65

- Комментарии ( 10 )

Жизнь на грани дефолта. (продолжение)

- 09 января 2015, 22:00

- |

Начало тут - smart-lab.ru/blog/228080.php

Не бывает безвыходных ситуаций, и нет судьбы кроме той, которую мы вершим сами.

Главный герой – Василий. История основана на реальных событиях.

Эта глава будет наименее интересна, но пропустить её нельзя.

Время стремительно с каждым годом меняло весь мир и всю жизнь Василия. Уже в 2005 году его средняя зарплата в месяц достигала 100-150 тысяч рублей и это были огромные деньги для того времени, даже сейчас эта сумма для среднего жителя Москвы не кажется маленькой. В 2006-2007 годах его только официальный месячный заработок, согласно справке 2НДФЛ доходил до 300 тысяч рублей, при этом были ещё и “левые деньги”, о которых более подробно Василий ещё расскажет, а его должность в те годы была – помощник регионального менеджера компании ООО “Джекпот” по всей московской области. К тому времени в одном лишь городе Одинцово было шесть залов игровых автоматов, из которых, два, были площадью свыше тысячи квадратных метров и представляли из себя, полноценные казино, в которых были не только игровые автоматы, но и игорные покерные столы и рулетки. Подмосковный город Одинцово находится на юго-западе Москвы в 7 км. от МКАДа, и это был самый сладкий кусок в игорной индустрии из всех подмосковных городов. Совокупный доход пяти залов приносил больший доход, чем знаменитые и самые крупные казино в центре Москвы. Ежемесячный бонус от дохода получали не только управляющие и их помощники, но и весь персонал, который в те годы, приезжал на работу на машинах, которые были часто дороже, чем у большинства клиентов.

( Читать дальше )

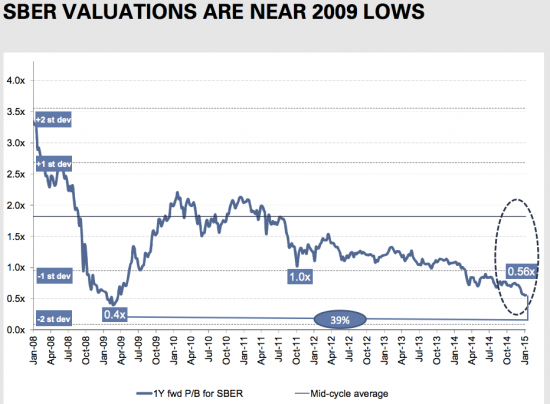

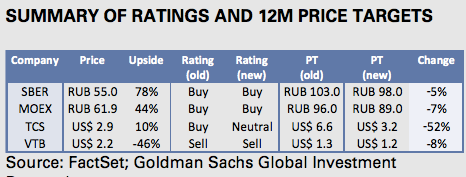

Goldman Sachs добавил акции Сбербанка в восточноевропейский вочлист

- 08 января 2015, 11:15

- |

Оценка и рейтинги:

Ключевые моменты:

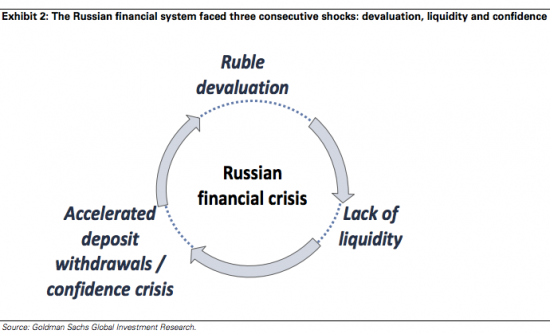

- российская финсистема пережила несколько шоков: девальвация, бегство вкладчиков, повышение ставок, пересыхание рынка межбанковского кретования

- В 2015 будет замедление кредитного роста, сокращение процентной маржи, повышение прогнозов по плохим кредитам

- Лучше всего в финансовом секторе выглядят Сбербанк и Московская Биржа

- Московская биржа выиграет от волатильности рубля и объемов на рынке РЕПО

( Читать дальше )

Стоимость страховки дефолта по облигациям России на максимумах за 6 лет.

- 06 января 2015, 20:58

- |

Имхо, это уже серьёзно. Ожидаем спекулятивную атаку, возможно в smart-lab.ru/blog/228487.php

Как обманывают народ

- 06 января 2015, 19:47

- |

Как обманывают народ.

Рынком движут бабки. Долго объяснять что к чему. Суть в том, что на данный момент кто-то элементарно наё***т народ.

Сверху дали разнарядку. Разобраться с курсом. На это дали бабло, разумеется не маленькое. Часть раздают по кредитам, часть отдали и на фондовый рынок разумеется.

В нормальных странах как происходит. Есть скажем уровень 60 и при подходе туда маркетмейкер (короче дядя с усами) начинает сбивать цену, за счёт небольших, но частых вливаний. После доливает, доливает, в итоге цена потихоньку падает. Включаются уже игроки рынка, стопы игроков и всё, в общем-то нормально падает. Как обычно. Ничего нового. В зависимости от спроса на валюту, он этот спрос выкупает по чуть-чуть, небольшими порциями, оставаясь при этом незаметным. Иначе просто нельзя, т.к. вливая бабло за 1 минуту, а не порционально, цена идёт вниз из-за избытка предложения, причём идёт вниз она столь стремительно, что сделать что-то участники рынка просто не в состоянии, в итоге участники рынка теряют не только бабки, но и интерес к этому инструменту. Зато цена сбивается капитально и надолго. Зачем надо, вопрощается, вкладывать деньги с такими сильными движениями? На яблоках. Есть рынок, и начальник замечает, что на яблоки сегодня повышенный спрос. Дабы не создавать паники, он даёт ящик яблок, что бы в процессе торгов этот спрос сбивать и цена на яблоки не повышалась.

( Читать дальше )

Что говорит нам формула Немцова? Доллар = 71руб

- 06 января 2015, 12:29

- |

Итак, мы видим, что нефть продолжила свое провальное шествие в то время как рубль в общем-то перестал обвально рушится. Это привело к тому, что нефть в рублях упала до минимума за 1,5 года… Если считать курс рубля как равновесное соотношение за бочку поделить на стоимость нефти в долларах, то получается что курс должен быть:

Справочно, график нефти:

Важно понимать, что первый минимум на тренде всегда трудно угадать, это как $150 в 2008-м году — никто тогда не мог поверить что нефть дойдет до таких уровней. Но зато тот пик долго не устоял и нефть резонно ушла на более сбалансированные значения. Так и с падением цен. Минимум может быть хоть и на $40, вопрос всегда в том, какой будет цена за год.

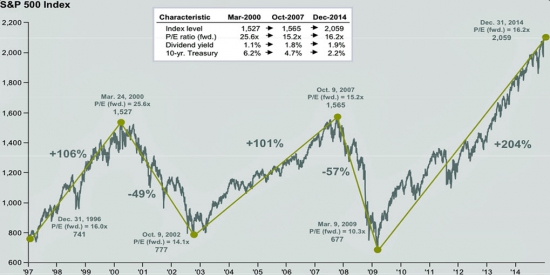

Сравнение текущего пика S&P500 с максимумами 2007 и 2000 года

- 06 января 2015, 11:24

- |

Источник: Investors Buisness Daily

Какие различия?

- Ну во-первых за то же время рынок вырос в 2 раза круче

- P/E уже даже чуть выше, чем в 2007-м

- Доходность дивидендная 1.9% — такая же как и на предыдущих пиках

- Самый большой эксцесс: доходность 10-летних облигаций всего 2.2%.

p.s. к чему это все? Да честно говоря, пустые совершенно наблюдения, потому что постепенно выходящая из равновесия система может тоже быть непредсказуемо долго стабильной:) Но вот такое чувство, что в 2015 волатильности будет побольше, по крайней мере первые дня года дают такую надежду.

InteractiveBrokers: страхование счёта до 500.000 USD. Вопрос.

- 05 января 2015, 23:46

- |

Вопрос только к тем, кто действительно разбирается в этой теме.

Вопрос: Счета именно застрахованы в страховой организации от риска дефолта или страховка гарантируется фондом, который обязуется контролировать разделение клиентских средств и собственных?

Причина вопроса: Всем известны случаи банкротства крупных брокеров за последние 3 года.

Насколько мне известно (информация неточная, могу ошибаться), клиенты некоторых брокеров не получили свои депозиты, несмотря на наличие гарантий. Ходят слухи, что речь шла о банальном мошенничестве: брокеры слали поддельные отчёты.

Специалисты, помогите разобраться в ситуации.

Вопрос на самом деле очень важный.

Спасибо.

UPDATE: Попросил одного очень уважаемого трейдера помочь с этим вопросом. Надеюсь, не откажет. Ждём.

Поймать волну.

- 05 января 2015, 23:09

- |

«Даже если бы человек прожил 20 миллиардов раз жизнь длиной в 20 миллиардов лет, то даже за такой долгий промежуток времени событие с такой степенью вероятности вряд ли может произойти.»

Это слова произнесены не за долго до краха финансового рынка 1987 года учеными людьми, математиками которые разрабатывали страховые портфели ценных бумаг для хедж-фондов и прочих инвест домов. Они решили, что вероятностные модели разработанные в лабораторных условиях будут так же хороши и на финансовых рынках. Но рынок рассудил иначе и вынес вперед ногами последователей теории «рационального рынка.» То же самое произошло и в 1998, 2008-2009 годах когда таких же «гениев» свято верующих в свою непогрешимость, рынок жестоко унизил.

Эти примеры приведены для понимания той картины которая сейчас складывается на рынке. Последние кризисы на финансовых рынках были вызваны старыми людскими качествами, страх и жадность. Та паника которая возникает в такие моменты, и для посетителей Смартлаба это не секрет, вызывает еще большую волну распродаж. Ну а виновницей всех бед является старая, добрая жадность.

ТРЕБОВАНИЕ ПОДДЕРЖАНИЯ МАРЖИ. Эти три слова внушают ужас в мире финансов. С момента последнего обвала прошло немногим более 5 лет. За это время наши доблестные воротилы финансового рынка ( банки, хедж-фонды, частные трейднры и т.д. ) набрали немало плечей и прямых долгов. Шутка ли, у Дойче банка на данный момент почти на 50% больше заемных средств чем у Лемана во время его краха. А Дойче банк это не какой то там локальный хедж фонд. И зная какой непомерной жадностью обладает вся банковская система я не уверен что у других крупных участников рынка положение намного лучше. А тот факт, что в трудные времена такие системообразующие институты спасает государство, позволяет брать им на себя непосильную ношу риска. В один прекрасный момент к ним постучатся с ТРЕБОВАНИЕМ ПОДДЕРЖАТЬ МАРЖУ.

Я думаю в 2015-2016 году у нас есть неплохие шансы увидеть веселые горки. И лучше начать готовиться сейчас к такому веселью. Ведь подобные движения бывают редко и они дают шанс заработать очень хорошие деньги. Сиплый у нас находится на хаях, золото ни как не может определиться с движением, йена как раз подошла к своим минимумам с 2007 года. А ведь именно тогда, в середине 2007 года, когда начались первые проблемы в пирамиде ипотечных долгов йена начала свой рост. В это время «аналитики» объясняли рост йены различными макроэкономическими показателями типа проц. ставки, безработицы и т.д. А через некоторое время стало понятно. Самые осведомленные стали уходить в йену как в защитный актив, ну а за ними потянулись игроки в керри трейд, обремененные плечами. Многим пришло требование поддержать маржу, а в таких случаях сливать начинают самые ликвидные активы, и вот уже акции побежали на юг.

Здесь можно провести исторические параллели и сыграть на опережение.

1) При реализации этого сценария есть вероятность увидеть йену на СМЕ в районе 0,93 – 0,95. Посмотрите как ведет себя йена. При такой серьезной просадке валют к доллару, йена умудряется держатся в плюсе. Колл опционы не пользуются сейчас популярностью и являются перепроданными. При некоторой сноровке можно сообразить опционную комбинацию с приемлемыми затратами и хорошим потенциалом прибыли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал