SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Темафейчик

Полезные советы начинающим от опытных трейдеров

- 09 сентября 2013, 17:09

- |

Ближе к вечеру, когда прошел основной массив информации и трейдеры думают только о скором завершении торгов, хотелось бы разместить немного познавательной информации (пищи для разума)).

Полезные советы начинающим

1. Примите возможность

потери своих средств как неизбежный факт. Каждый начинающий трейдер должен понимать, что от проигрышей на валютном рынке не застрахован никто. Основное правило в торговле валютой состоит в том, чтобы прибыль была намного больше убытков.

2. Принимать участие

в торгах только с четко определенным планом. Приступая к торгам, следует определить каким количеством собственных денежных средств вы готовы рискнуть и на какую прибыль рассчитываете. Это будет ваше соотношение риска и доходности. Успешные трейдеры никогда не вступают в торги без четкого представления о своей цели.

3. Не стоит бояться

валютного рынка. Многие начинающие трейдеры испытывают излишние опасения по поводу неопределенности и рисков, присутствующих на forex рынке. Тот, кто может побороть себя, получает награду в виде существенного увеличения своего капитала.

( Читать дальше )

Полезные советы начинающим

1. Примите возможность

потери своих средств как неизбежный факт. Каждый начинающий трейдер должен понимать, что от проигрышей на валютном рынке не застрахован никто. Основное правило в торговле валютой состоит в том, чтобы прибыль была намного больше убытков.

2. Принимать участие

в торгах только с четко определенным планом. Приступая к торгам, следует определить каким количеством собственных денежных средств вы готовы рискнуть и на какую прибыль рассчитываете. Это будет ваше соотношение риска и доходности. Успешные трейдеры никогда не вступают в торги без четкого представления о своей цели.

3. Не стоит бояться

валютного рынка. Многие начинающие трейдеры испытывают излишние опасения по поводу неопределенности и рисков, присутствующих на forex рынке. Тот, кто может побороть себя, получает награду в виде существенного увеличения своего капитала.

( Читать дальше )

- комментировать

- 72 | ★7

- Комментарии ( 9 )

Лучшие видео недели с 26 августа по 1 сентября

- 08 сентября 2013, 20:08

- |

Смартлаб-ТВ на смартлабе:

команда TV в консоли смартлаба

Лучшие видео с 26 августа по 1 сентября:

Тимофей Мартынов: как фильтровать входящую информацию: +28,49к

SSH2013: Есть ли место для людей на рынке роботов? +20, 20к

Игорь Иванец: рабочий алгоритм (+26)

Денис Фрейлик: Как из трейдинга сделать бизнес +47,38к

Дмитрий Власов: Управление капиталом (вебинар) +16,7к

Майя Яроцкая в гостях у Леди-трейдер +85,147к

Дмитрий Черемушкин на SSH13 +44,44к

Андрей Верников — репортаж с SSH2013

Господа! На смартлабе >15 тыс зарегистрированных пользователей, а мой выдающийся видео-хелп по консоли просмотрело только 1200 человек! Посмотрите видео, оцените удобства, которые дарит консоль!

Ну и под катом, новинка! Разговоры о трейдинге!

( Читать дальше )

команда TV в консоли смартлаба

Лучшие видео с 26 августа по 1 сентября:

Тимофей Мартынов: как фильтровать входящую информацию: +28,49к

SSH2013: Есть ли место для людей на рынке роботов? +20, 20к

Игорь Иванец: рабочий алгоритм (+26)

Денис Фрейлик: Как из трейдинга сделать бизнес +47,38к

Дмитрий Власов: Управление капиталом (вебинар) +16,7к

Майя Яроцкая в гостях у Леди-трейдер +85,147к

Дмитрий Черемушкин на SSH13 +44,44к

Андрей Верников — репортаж с SSH2013

Господа! На смартлабе >15 тыс зарегистрированных пользователей, а мой выдающийся видео-хелп по консоли просмотрело только 1200 человек! Посмотрите видео, оцените удобства, которые дарит консоль!

Ну и под катом, новинка! Разговоры о трейдинге!

( Читать дальше )

С новым 1987 годом

- 08 сентября 2013, 14:00

- |

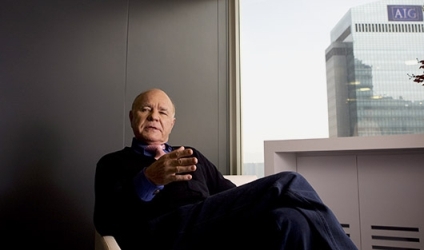

Финансист Марк Фабер о перспективах мировой экономики, фондовом рынке и внешней политике Путина.

Известный точностью и неординарностью прогнозов международный инвестор, исповедующий подход «от противного» (contrarian), издатель инвестиционного бюллетеня The Gloom Boom & Doom Report Марк Фабер, в отличие от многих коллег, никогда не верил в смерть евро. В 2011 году он сказал, что европейская валюта продолжит существовать, хотя, может быть, и в несколько измененном виде. Действительно, Европа все еще не отказалась от единой валюты, а разговоров о ее скорой смерти стало гораздо меньше.

В январе 2012 года Фарбер посоветовал инвесторам расслабиться и перестать паниковать относительно дальнейших перспектив фондового рынка США, он был уверен, что индекс S&P 500 не упадет ниже 1100 пунктов. Индекс с тех пор действительно только рос и в середине августа составлял 1700 пунктов.

В интервью Фабер рассуждает о том, когда начнет лихорадить фондовый рынок, что будет с ценами на нефть, почему российские акции так дешевы и к чему приведет международная политика Владимира Путина.

( Читать дальше )

Капканы, в которые мы попадаемся...(инвестиции в отдых)

- 07 сентября 2013, 13:44

- |

Есть два пути, чтобы быть счастливым:

сокращать наши желания или увеличивать средства.

Если ты мудр, будешь делать и то, и другое одновременно.

Бенджамин Франклин

Прислушаемся к словам неординарного человека и на своем примере я проанализирую это высказывание.

Итак, я провел 32 дня на море, купался в кристально чистой воде, дышал сосновым воздухом и все это за копейки в отличие от других челов.

Читаем Франклина - " сокращать наши желания ...."

Не ездить в отпуск — это для меня нонсенс. Таким образом, желание по Франклину я не могу сократить. Я выбрал другое- а можно ли уменьшить ( или по научному-оптимизировать) траты на отдых ?!

Оказывается можно- итак первый капкан на пути осуществления желания — это кассы РЖД. Якунин задрал летние цены на пассажирские перевозки до небес. Например, поездка в 104 поезде Москва -Адлер стоит в купейном- 8300 рублей в один конец (самолет не рассматривался из-за сильной изношенности парка авиатехники).

( Читать дальше )

сокращать наши желания или увеличивать средства.

Если ты мудр, будешь делать и то, и другое одновременно.

Бенджамин Франклин

Прислушаемся к словам неординарного человека и на своем примере я проанализирую это высказывание.

Итак, я провел 32 дня на море, купался в кристально чистой воде, дышал сосновым воздухом и все это за копейки в отличие от других челов.

Читаем Франклина - " сокращать наши желания ...."

Не ездить в отпуск — это для меня нонсенс. Таким образом, желание по Франклину я не могу сократить. Я выбрал другое- а можно ли уменьшить ( или по научному-оптимизировать) траты на отдых ?!

Оказывается можно- итак первый капкан на пути осуществления желания — это кассы РЖД. Якунин задрал летние цены на пассажирские перевозки до небес. Например, поездка в 104 поезде Москва -Адлер стоит в купейном- 8300 рублей в один конец (самолет не рассматривался из-за сильной изношенности парка авиатехники).

( Читать дальше )

Следующий крик, который вы услышите, может быть вашим...

- 07 сентября 2013, 09:36

- |

Если вы сдрейфите (т.е. среагируете инстинктивно), ваши доходы начнут плохо пахнуть (Джейсон Цвейг)

Из — http://fintraining.livejournal.com/519588.html

С.С.: Хорошая рецензия в забугорном Forbes на свежую книгу Уильяма Бернстайна «Deep Risk» с кратким описанием основных идей книги.

С.С.: Хорошая рецензия в забугорном Forbes на свежую книгу Уильяма Бернстайна «Deep Risk» с кратким описанием основных идей книги. * * *

Автор: Phil DeMuth Источник: Forbes Перевод выполнен для

( Читать дальше )

Правила работы в треугольнике. Готовим вкусные треугольники правильно :)

- 06 сентября 2013, 12:27

- |

В этой статье будем учиться правильно готовить и аппетитно поглощать треугольники!

Всем известно, что кулинария технический анализ довольно субъективная вещь. И, чтобы привести это к более-менее строгому виду я покажу свои правила работы на примере треугольника.

Надеваем фартук. Начнем :)

Имеем следующую ситацию:

( Читать дальше )

Распознавание разворотов рынка. Как комфортно залезть в уезжающий паровоз, и спрыгивая не сломать ноги?

- 05 сентября 2013, 15:15

- |

Сегодня речь пойдет о том как определить разворот рынка и вовремя закрыть позицию.

Допустим имеем следующую ситуацию на рынке:

Далее ждем развития событий. И события развиваются пока в нашу пользу:

( Читать дальше )

Допустим имеем следующую ситуацию на рынке:

Далее ждем развития событий. И события развиваются пока в нашу пользу:

( Читать дальше )

Опционы. Палю Грааль!! Это грааль Кукла))

- 05 сентября 2013, 13:03

- |

«Кукл, Кукл! Ты могуч,

«Кукл, Кукл! Ты могуч,Для меня ты солнца луч,

Хоть играешь ты опасно,

Видишь стопы всех прекрасно.

Не боишься никого,

Кроме Бени одного..

Аль откажешь мне в ответе?

Не видал ли в туалете

Ты мой профит золотой??

Я про…рал его..» « — Постой!, —

Молвил Кукл мне сурово, -

Сам работаешь хреново!

Так что ты сегодня, друг,

Справедливо был нагнут.

Я жалею, что так мало!

( Читать дальше )

Фазы Луны. Для тех, кто в теме.

- 05 сентября 2013, 10:40

- |

Сегодня новолуние, и поэтому, возможно, рынки входят в двухнедельную фазу снижения. Не удивлюсь, если сегодня-завтра выйдем из боковика вниз. 19 сентября +,- ожидается лоу СиПи

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал