Избранное трейдера Alexide

через 20 дней доллар будет возле 120

- 21 февраля 2024, 13:59

- |

картинка по доллару была и есть настолько простая, что я публично нарисовал её ещё в сентябре прошлого года

это та рыночная экономика, которую вы заслужили. На этом история всех инвесторов-дебилов со смартлаба в общем-то заканчивается навсегда ;-)

P.S. как только вышеобозначенный поход на 120 и обратно на 100 случится, мне будет принадлежать уже и рекорд точности прогнозирования доллара к рублю, а не только евродоллара

- комментировать

- 4.1К | ★9

- Комментарии ( 69 )

Для понимания будущего РФ внимательно наблюдаем за Китаем

- 31 декабря 2023, 16:27

- |

Просмотр видео рекомендуется.

Далее -тезисно для тех, у кого туго со временем.

Китайский кризис ПОТАЩИТ за собой Россию! // Николай Вавилов про экономику и финансы

Николай Вавилов — эксперт в области Китая, который подробно расскажет о финансово-экономическом состоянии КНР на конец 2023 года, а также о перспективах интеграции в разных сферах экономики между нашими странами

Тезисы

1. На текущий момент Китай сложный, с китайцами работать сложно, они закрытые, с ними сложно устанавливать связи, нахождение в Китае некомфортно. Общение и понимание Китая — больше эмпирически, без понимания сущности — китайцы почему-то сегодня покупают газ и нефть, затем покупают меньше. Понимание среды нет.

2. «Система платежей между нашими странами работает как часы» — мягко говоря пожелание, чем реальность.

3. Китай как среда влияния на РФ непрерывно растет, вытесняя Евросоюз.

( Читать дальше )

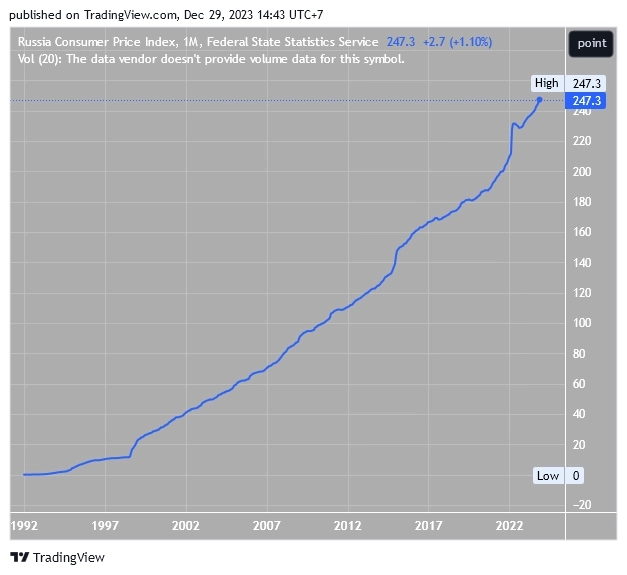

График в Tradingview с учётом инфляции

- 28 декабря 2023, 18:16

- |

1. Находим «RUSSIA CONSUMER PRICE INDEX» — RUCPI

2. Делим текущее значение на индекс: 247.3/ECONOMICS:RUCPI

( Читать дальше )

Пособие серийного вкладчика. часть 2.

- 02 ноября 2023, 07:47

- |

Не фига подобного.

Вклады, как один из элементов депозита, это отличный инструмент. Сам им пользуюсь.

Я всего лишь довожу простую истину — депозит не должен состоять из одного инструмента, как это происходит у подавляющего числа серийных вкладчиков, которые обнулятся на долгосроке, с вероятностью 100%.

Нужно быть серийным инвестором.

Например мой текущий депозит состоит из 4 независимых друг от друга портфелей, равными долями.

1. Наличная валюта — с переходом в рубли (вклады, ОФЗ) выше 20% годовых.

2. Рублевая подушка (вклады, ОФЗ) — с переходом в наличную валюту, при рублевой ставке ниже 10% годовых.

3. Акции (топ 5 индекса ММВБ) — с переходом в безналичную валюту на хаях индекса либо при выходе акции из топ 5.

4. Недвижимость и золото - с переходом в безналичную валюту.

Все активы набираются близко к лоям рынка, лесенкой от 20 уровней, с усреднением раз в неделю.

Недвижимость кстати развернулась. Был у меня вариант на просмотр во вторник, но во вторник зашел утром на авито, а уже 4 варианта.

( Читать дальше )

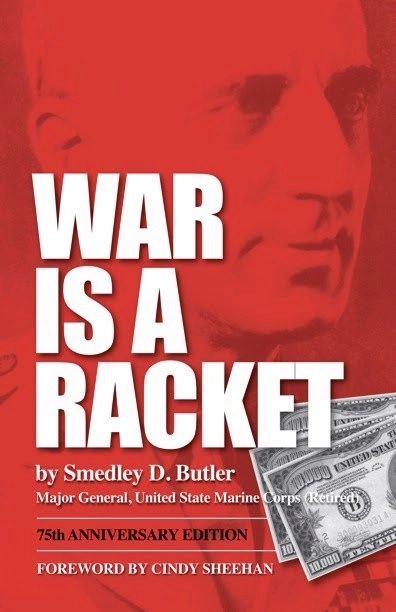

«Война - это просто рэкет». Трактат американского генерала, который призывает покончить с войнами

- 06 октября 2023, 11:29

- |

Попалась на глаза книга американского генерала Смедли Батлера. Работа маленькая, но очень ёмкая. Прямо крик души.

В 1935 году, когда впервые вышла книга, генерал Батлер имел наибольшее количество наград среди военнослужащих США. Он служил в морской пехоте и руководил успешными военными операциями, в том числе в Европе во время Первой мировой войны.

В своем трактате генерал обличает крупных капиталистов, производителей оружия и банкиров, которых обвиняет в развязывании войн ради прибыли.

Война – это рэкет, и всегда им была. Это, возможно, наистарейший, самый прибыльный, наверняка самый ужасный рэкет. Он единственный международный по охвату. Он единственный, при котором прибыль подсчитывается в долларах, а потери – в жизнях.

Рэкет производится ради прибыли очень немногих и за счёт очень многих. В результате войны небольшое количество людей получают огромные состояния.

Как много этих военных миллионеров держали винтовку? Сколько из них рыли окопы? Кто из них знал, что это такое – идти голодным в укрытие, наполненное крысами? Сколько из них провели бессонные, страшные ночи, с промокшей одеждой под шрапнелью и пулемётными очередями? Сколько из них отбивались от штыковых атак врага? Сколько из них было ранено или убито в бою?

( Читать дальше )

Доллар жду по 120-140 в течение полугода

- 16 сентября 2023, 00:24

- |

Здесь недельный график, мы видим чёткий восходящий тренд, начался он после закрытия недельного бара выше ема50, а в данный момент цена тестировала и отбилась от ема12. Тренд будет завершён, если цена закроет хотя бы два бара ниже ема12, а разворот или глубокую коррекцию мы увидим только после закрытия ценой бара ниже ема50 на недельном графике.

Пока что я вижу дальнейшее развитие восходящего тренда, при перебое максимума и закрытия недельного бара выше него можно смело входить в длинные позиции, более рискованный сценарий это открытие длинных позиций после теста и отбоя от ема12.

Цель в течение 3-5 месяцев 120-140₽

Коррекции небольшие, что говорит о силе восходящего тренда и как правило, длятся не более 6-7 баров.

Теперь фундаментальные факторы.

Импорт восстановился до значений перед сво, а вот экспорт существенно снизился, наблюдается дефицит валюты. Повышение ставки даёт только временный эффект, такое мы уже видели в 2014 году, когда ни интервенции, ни повышение ставок не укрепили рубль

купи и держи , ага ))

- 20 августа 2023, 00:09

- |

deliverypdf.ssrn.com/delivery.php?ID=764097064115115089098031107084075029057062017031026026005089102067007080028081023031101007022041026027017098025076081025007078041034005023078068012105100085101070064065078040074022091077006123000089067088090112091078030115083084078080116082118105124067&EXT=pdf&INDEX=TRUE

Акции, в конце концов, должны в долгосрочной перспективе приносить больше денег, чем деньги, но это байки для лохов)

Вторая находка Бессембиндера заключается в том, степень превосходства акций зависит от ошеломляющей удачи нескольких акций как в долгосрочной, так и в краткосрочной перспективе. И доля этих удачных акций с каждым годом только падает.

Примерно на половине рынков более половины акций потеряли деньги своих владельцев по принципу «купи-и-держи с реинвестированием дивидендов». Или, по крайней мере, владение большинством акций оказалось хуже, чем простое хранение эквивалентного количества долларов США под матрасом.

( Читать дальше )

АЗЫ ОПЦИОНИКИ – некоторые тезисы (2/3)

- 01 августа 2023, 09:45

- |

Простые стратегии

Наиболее простыми считаются одиночные путы и коллы.

ВАЖНО!

Одиночные опционы на продажу, несмотря на всю кажущуюся простоту, входят в категорию самых рискованных!

Это обусловлено ограничением потенциала получаемой премии и ничем не ограниченными возможными убытками.

В целях снижения рисков используются покрытые колл и пут – продажа опциона одновременно с покупкой или продажей БА.

Операция дает возможность сохранить прибыль и уменьшить убытки.

В число простых стратегий входят:

- покупка коллов и путов;

- продажа коллов и путов.

Их стоит рассмотреть более подробно:

Операция Опцион |

Колл |

Пут |

Покупка |

Call характеризуется неограниченным потенциалом возможной прибыли при относительно небольшом риске. Максимальный риск равен величине премии. Применяется при росте рыночных цен. |

Главная задача заключается в получении прибыли на падении цен. Покупатель по максимуму рискует величиной уплаченной премии. Используется при снижении рыночных цен. |

( Читать дальше )

Что полезное есть на смартлабе?

- 27 июля 2023, 12:45

- |

Нытики опять делятся слезами, что им что-то тут ни то и не так. На самом деле вы просто не умеете тут «готовить». Смотрите что тут есть из полезного:

1) Книги. Можно писать рецензии и делать для себя пометки, чтобы потом можно было в любой момент вернуться, прочитать, вспомнить. Почти две тысячи книг уже в базе и она постоянно увеличивается. Лично сегодня одну книгу добавил.

( Читать дальше )

Кэрри-трейд и опционы

- 20 июля 2023, 12:23

- |

«Пользуясь опционами как элементарными частицами, вы можете собрать из них конструкции, которые по изяществу и сложности иной раз не уступают творениям из списка Семи чудес света».

Сегодня в период повышенной турбулентности и волатильности на финансовых рынках имеет смысл обратиться к алгоритмам и стратегиям рассчитанного дохода.

В этом контексте кэрри-трейд, синтетические облигации и РЕПО представляются вполне приемлемыми.

Надежность таких операций радует, а вот доходность не очень.

Хотя для больших консервативных денег 7-15% годовых это нормальный показатель.

Однако, если применить синтетику на опционах, то картина станет более оптимистичной.

Цель — повысить доходность до 3-значных цифр при контролируемом риске.

Есть известные формулы:

+БА = +Колл-Пут (ЦС)

+СО = +БА — F (контанго)

А далее можно собрать и свою собственную ОСО — опционную синтетическую облигацию, заменив БА и F комбинацией опционов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал