SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

googoo

купи и держи , ага ))

- 20 августа 2023, 00:09

- |

Профессор штата Аризона Хендрик Бессембиндер поднатужился и подтвердил очевидное.Он посчитал какая доля отдельных американских акций с 1926 года превзошла одномесячные казначейские векселя США до 2017 году. Его ответ — всего 42,6%.

deliverypdf.ssrn.com/delivery.php?ID=764097064115115089098031107084075029057062017031026026005089102067007080028081023031101007022041026027017098025076081025007078041034005023078068012105100085101070064065078040074022091077006123000089067088090112091078030115083084078080116082118105124067&EXT=pdf&INDEX=TRUE

Акции, в конце концов, должны в долгосрочной перспективе приносить больше денег, чем деньги, но это байки для лохов)

Вторая находка Бессембиндера заключается в том, степень превосходства акций зависит от ошеломляющей удачи нескольких акций как в долгосрочной, так и в краткосрочной перспективе. И доля этих удачных акций с каждым годом только падает.

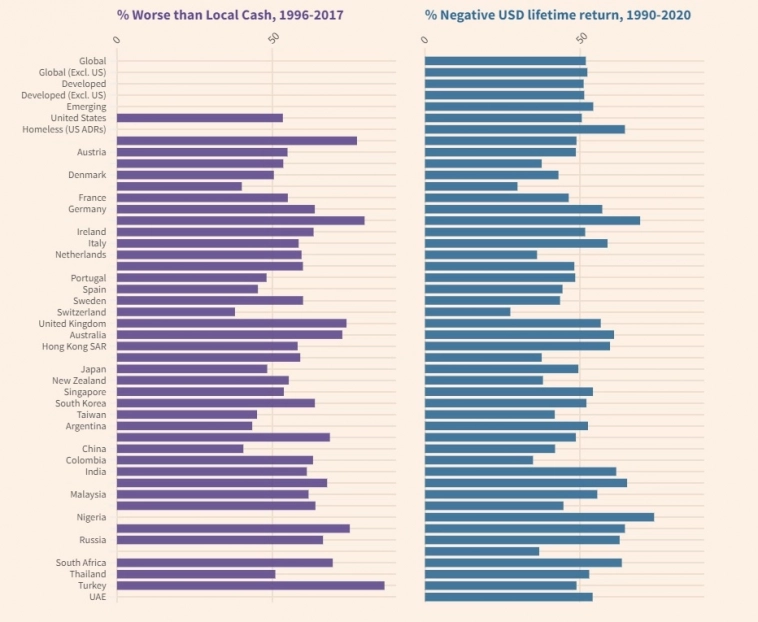

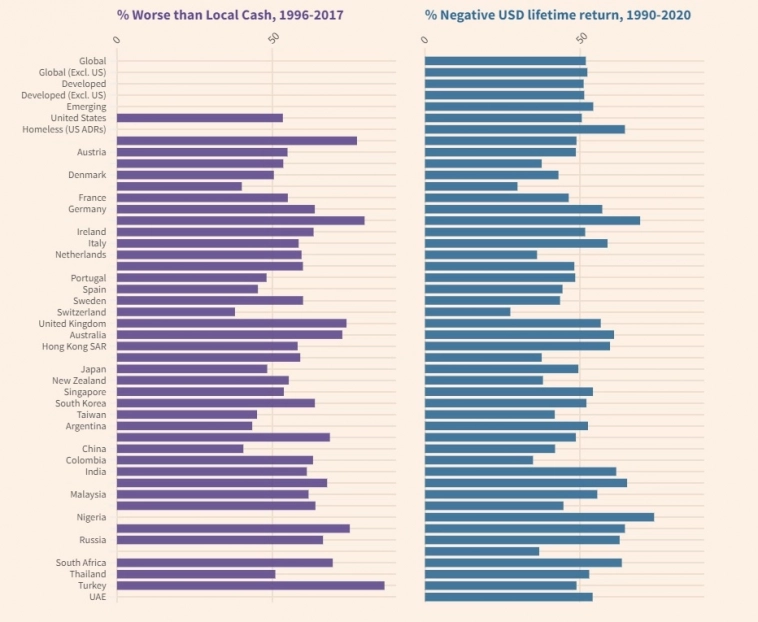

Примерно на половине рынков более половины акций потеряли деньги своих владельцев по принципу «купи-и-держи с реинвестированием дивидендов». Или, по крайней мере, владение большинством акций оказалось хуже, чем простое хранение эквивалентного количества долларов США под матрасом.

Заманчиво списать большую часть этой огромной доли на рост всемогущего доллара однако, другая группа исследователей изучала глобальные акции в сравнении с их доходностью в песо/рублях/фунтах. В этой статье четырех новозеландских ученых доходность отдельных акций сравнивается с доходностью одномесячных векселей в местной валюте за двадцать лет.

И оп, более половины отдельных акций примерно на 80% рынков приносили своим владельцам худшие результаты, чем размещение денег в наличных инструментах в местной валюте.

www.sciencedirect.com/science/article/abs/pii/S1544612319314916

Ошеломляющие 74 процента акций, котирующихся в Великобритании, оказались хуже одномесячных британских казначейских векселей. 73% акций, зарегистрированных в Австралии, 77% акций, зарегистрированных в Канаде, и 86% акций, зарегистрированных в Турции, также отставали от своих местных денежных эквивалентов.

(фиолетовое — хуже чем локальные деньги, синее — негативная доходность в долларах)

по ссылкам про мосбиржу более подробно, но в целом и картинки хватит что бы все понять

deliverypdf.ssrn.com/delivery.php?ID=764097064115115089098031107084075029057062017031026026005089102067007080028081023031101007022041026027017098025076081025007078041034005023078068012105100085101070064065078040074022091077006123000089067088090112091078030115083084078080116082118105124067&EXT=pdf&INDEX=TRUE

Акции, в конце концов, должны в долгосрочной перспективе приносить больше денег, чем деньги, но это байки для лохов)

Вторая находка Бессембиндера заключается в том, степень превосходства акций зависит от ошеломляющей удачи нескольких акций как в долгосрочной, так и в краткосрочной перспективе. И доля этих удачных акций с каждым годом только падает.

Примерно на половине рынков более половины акций потеряли деньги своих владельцев по принципу «купи-и-держи с реинвестированием дивидендов». Или, по крайней мере, владение большинством акций оказалось хуже, чем простое хранение эквивалентного количества долларов США под матрасом.

Заманчиво списать большую часть этой огромной доли на рост всемогущего доллара однако, другая группа исследователей изучала глобальные акции в сравнении с их доходностью в песо/рублях/фунтах. В этой статье четырех новозеландских ученых доходность отдельных акций сравнивается с доходностью одномесячных векселей в местной валюте за двадцать лет.

И оп, более половины отдельных акций примерно на 80% рынков приносили своим владельцам худшие результаты, чем размещение денег в наличных инструментах в местной валюте.

www.sciencedirect.com/science/article/abs/pii/S1544612319314916

Ошеломляющие 74 процента акций, котирующихся в Великобритании, оказались хуже одномесячных британских казначейских векселей. 73% акций, зарегистрированных в Австралии, 77% акций, зарегистрированных в Канаде, и 86% акций, зарегистрированных в Турции, также отставали от своих местных денежных эквивалентов.

(фиолетовое — хуже чем локальные деньги, синее — негативная доходность в долларах)

по ссылкам про мосбиржу более подробно, но в целом и картинки хватит что бы все понять

20К |

Читайте на SMART-LAB:

Календарь первички ВДО и розничных облигаций (Главснаб купон 26,55% | РДВ Технолоджи купон 25% | ТЛК купон 24% | Бизнес Альянс купон 22%)

🔸ГЛАВСНАБ БО-02 ( BB-(RU) , 200 млн руб., ставка купона 26,55% на весь срок обращения, YTM 30,0%, дюрация 2,5 года) размещен на 43%....

09:39

Прогнозы и комментарии. Непроходимые 2800

Главное • Индекс МосБиржи пытался, но не смог закрепиться выше 2800 п. Опять откат от важного технического сопротивления на фоне...

13:12

теги блога Дмитрий

- En+

- fix price

- interactive brokers

- IPO

- microsoft

- MMT

- MSFT

- petropavlovsk

- REIT

- Robinhood

- S&P500

- S&P500 фьючерс

- Toyota

- автопром

- акции

- альфа директ говно

- атон

- банки

- Банкротства

- Банкроты

- баффет

- безработица

- бизнес

- богатство

- брокеры

- вакцинация

- Великая Россия

- вопрос

- Время - деньги

- время деньги

- газпром

- деньги

- доллар рубль

- досуг

- доходности

- доходы

- жесть

- ЗОЖ

- Илон Маск

- инвестиидеи

- инвестиции

- Инвестиции в недвижимость

- инфляция

- инфляция в России

- Ипотека в РФ

- исследование

- история

- Ключевая ставка ЦБ РФ

- коронавирус

- короновирус

- кризис

- лента

- логотип

- Магнит

- малый бизнес

- ММВБ

- мобильный пост

- мышление

- налоги

- Налогообложение на рынке ценных бумаг

- наука

- недвижимость

- недвижка

- нефть

- облигации

- опрос

- открытие

- Открытие Брокер

- оффтоп

- паника

- потребление

- прогноз по акциям

- психология

- путинизм

- ресторанный бизнес

- Россия

- Росстат

- санкции

- сельское хозяйство

- смартлаб

- спрос

- Ставки

- статистика

- странности

- счастье

- торговые роботы

- торговые сигналы

- трейдинг

- фантазии

- форекс

- Фосагро

- ФРС

- фьючерс MIX

- фьючерс на индекс РТС

- частная собственность

- чума

- экономика России

- Эпидемия

- яндекс

Алексей Евсеев, а если отфильтровать компании.

и оставить только те компаниикоторые выпускают облигации.

и их акции покупать.

почему

1)- это крупные компании которым удается занять, но одновременно, у них не лежит кеш на балансе. занять облигациями дешевле чем у банков.

2) — это можно увидитиь сразу, а не задним числом.

Автор открыл америку.

Которая свои «акции» как и доллар обеспечивает остальным миром. Пока еще

Все так.

1. Поэтому етф-ы забирают долю у взаимных фондов. Ибо в них моментум.

2. Поэтому после роста доходностей облигаций акции показывают худшие результаты.

youtu.be/wBMwC22QXDg

Дмитрий,

Я вот вчера еще надыбал статистику по американским IPO за последние годы. Там, все наглядно. Взять 2023 — более 50% компаний по капитализации ушли в глубокие минуса. Хотя есть и звездатые истории — но, как говорилось, вероятность наткнуться именно на них составляет менее 4% в долгосроке.

stockanalysis.com/ipos/2023/

Может потому что успешные компании успешно покупаются более крупными компаниями, но не такими успешными. Была, например, успешная компания, а ее раз и поглотили, и нет больше ее :)

Акции Microsoft одного из нынешних IT лидеров и популярного выбора инвесторов и сейчас, восстанавливались 13 лет после кризиса 2000 года.

Еще Грэм советовал — покупайте акции хороших компаний с запасом прочности в цене т.е. покупать во время кризисов.

Так потому и начались те «сои» с «перестройками» в 80-х — что не давал ссср разогнаться капиталу в своё время после войны. Подтягивая по всему миру — от восточной европы до африк с азиями.

Первый десяток лет еще худо бедно — когда евразия вся в развалинах… Но потом резко затормозилась уоллстрит

У нас тут помимо этого ещё куча случается: инфляция выше и пр.

почему каждые 100 лет?

5 раз за последние 110 лет.

считая с первой мировой войны.

по 23 года в среднем ) — каждое поколение было ограблено.

5 поколений подряд.

91г, 92-93гг, 98г, 08-10гг, 14-15гг, 19-20гг, 22-23гг.

7 раз за 32г.

Если же считать с 1МВ, то февраль 1917г (царские ассигнации) и сентябрь 1917г (керенки перестали разрезать из рулонов). А в советское время ограблений не было. Послевоенный обмен 46г и 61г не были грабежом, а потеряли только барыги, а вот при павловской реформе я не успел поменять 4шт 50-рублёвых купюры (200р пропало), а потом в 91 на отцовской сберкнижке заморозились более 25 тыс.р. (гонорары от авторских свидетельств и пр. изобретений). И потом было одновременное банкротство ЧИФов и утеря приватизационных чеков большинством, кто не обменял на бутылку.

И так ежегодно

На след лето уже новое поколение пчел начнет таскать мед в улей

А старое поколен ие к началу нового лета сдохнет

У него уже нет сил ежедневно мед собирать

dzen.ru/a/YLzBxrvVl0F42DOI?share_to=link

И «рынок акций на долгосроке доходнее денежного рынка» совсем не равно «все акции должны быть доходнее денег».

За ссылки спасибо, там есть над чем подумать…

Статистически выгоднее хранить в рублях. За счёт более высокой ставки на депозите, чем в долларах. По причине сложного процента, естественно, который приносит в итоге больше, чем скорость девальвации рубля.

Однако в реальности никто не держит рубли 30 лет на депозите. То же самое и про акции. Бумаги делают иксы после каждого кризиса. А кризис у нас в 2014 на Крыме, в 2018 на санкциях, в 2020 на ковиде, в 2022 на СВО.

Поэтому акции всегда лучше, чем облигации, если говорить про реальную жизнь.