Избранное трейдера IAVIS

Три важнейших правила управления рисками

- 11 июня 2015, 10:39

- |

Не так важно, сколько вы зарабатываете или теряете в каждой сделке. Именно то, как вы управляете своими прибылями и убытками, определяет ваш успех в торговле. Используя всего три простых правила можно пересмотреть свое отношение к торговле и значительно ее улучшить.

Не так важно, сколько вы зарабатываете или теряете в каждой сделке. Именно то, как вы управляете своими прибылями и убытками, определяет ваш успех в торговле. Используя всего три простых правила можно пересмотреть свое отношение к торговле и значительно ее улучшить.

Существует одна линия разделяющая профессиональных трейдеров и всех остальных, этой линией является управление рисками. Хороший трейдер зачастую характеризует себя, прежде всего, как риск-менеджера. Если вы не умеете контролировать свои убытки, то нет никакого значения в том, сколько мелких прибыльных сделок вам удастся накопить. В данной статье будет рассмотрено три правила управления рисками, которые трейдеры легко смогут применить к своей стратегии.

Правила управления рисками

Правило 1: Нельзя назвать сильной идею, в которой риск больше, чем потенциальная прибыль.( Читать дальше )

- комментировать

- 15 | ★9

- Комментарии ( 2 )

Комбинации японских свечей и их использование в торговле

- 28 мая 2015, 11:08

- |

Они — в центре внимания – простые, элегантные и такие значимые. Ниже мы рассмотрим, как можно каждую свечу преобразовать в набор из трех чисел, чтобы иметь возможность идентифицировать модели и определять их предсказательную силу.

Они — в центре внимания – простые, элегантные и такие значимые. Ниже мы рассмотрим, как можно каждую свечу преобразовать в набор из трех чисел, чтобы иметь возможность идентифицировать модели и определять их предсказательную силу.

Свечи являются лаконичным выражением информации. Они могут отображать поведение цены – борьбу покупателей и продавцов в течение минуты, дня или года. Они скажут, какая из сторон одержала верх в конце, которая из них начинала борьбу в начале, как высоко покупатели выдавили продавцов или как низко продавцам удалось загнать покупателей. Свечи – это простое и красивое средство, несущее, при этом, так много информации.

Сжатие японских свечей

Разнообразие размеров фитилей и тел свечей усложняет использование их для четкого определения ситуации на рынке в текущий момент. В данной статье будет показан способ упрощения свечей таким образом, чтобы трейдер мог определять модели и правильно осуществлять поиск с использованием этих моделей. Хитрость заключается в том, чтобы превратить каждую свечу в набор трех чисел, как показано ниже:

( Читать дальше )

О чём могут рассказать эмоции трейдера?

- 27 мая 2015, 12:42

- |

Потом пришли моменты спокойствия и уверенности. Но, разумеется, существенно позже.

( Читать дальше )

Индикаторы Уоррена Баффетта

- 27 мая 2015, 11:04

- |

Когда дело доходит до инвестирования, Уоррен Баффетт по прозвищу Оракул из Омахи обычно предельно осторожен. Он использует только самые достоверные данные и только лучшие экономические индикаторы. В данной статье рассказано об одном из его любимых экономических индикаторов.

Когда дело доходит до инвестирования, Уоррен Баффетт по прозвищу Оракул из Омахи обычно предельно осторожен. Он использует только самые достоверные данные и только лучшие экономические индикаторы. В данной статье рассказано об одном из его любимых экономических индикаторов.

Около года назад появилась статья под названием “Лучшая Оценка Уоррена”, в ней обсуждался макроэкономический индикатор, который использует Баффетт, чтобы определить, когда акции предельно перекуплены, а когда их стоимость сильно недооценена. Детальное изучение данных в статье привело к необходимости дальнейшего исследования и наблюдений.

Согласно статье в журнале Fortune за 2001 год, под названием “Уоррен Баффетт на Фондовом рынке”, Оракул из Омахи полагает, что американская суммарная капитализация фондового рынка к ВВП является одним из лучших макроэкономических индикаторов, с помощью которого можно определить, когда рынок предельно перекуплен, а когда его стоимость сильно недооценена.

( Читать дальше )

Риск / доходность по РТС и доллар / рублю (торговля вместе)

- 26 мая 2015, 18:58

- |

Решил провести небольшое исследование — «почему торговать 2 актива лучше, чем 1».

Выводы меня очень порадовали)))

Попробую это показать))) на примере моей прошлой торговли.

На работе у меня есть ежемесячные отчеты брокера за последние 20 мес. (с сентября 2013 по апрель 2015).

С помощью них и буду осуществлять анализ.

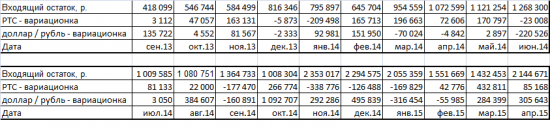

Вот табличка:

Теперь исходя из этой таблицы посчитаем доход в % вместе по 2 инструментам и отдельно по каждому активу.

Но по каждому инструменту доход в % будем умножать на 2, как будто я торгую эти активы по отдельным брокерским счетам, и они не пересекаются.

( Читать дальше )

ЛИВЕРМОР подтверждает - система второстепенна

- 21 мая 2015, 06:40

- |

Т.е. читаем с конца: осознанность и «тупо работа» приносили ему успех, а не маниакальные попытки разработать систему и оттачивть ее техники (в том смысле, в каком это принято понимать, в виде неукоснительного соблюдения, даже при полном понимании).

Пусть он много пишет про свою систему, но суть всех успешных трейдеров сводится к умению ВИДЕТЬ рынок через призму СВОЕЙ системы. Сторонний трейдер воспримет это как набор правил, повторив которые он сможет воспроизводить результат. Это заблуждение. У меня ушло 7 лет на повторение чужих систем.

Рынок хаотичен, но только в силу нашего узкого мышления. Когда люди придумывают жесткую систему, они считают, что рынком можно управлять, что из этого хаоса можно периодически извлекать профит больше чем убыток. Просто задумайтесь, САМУЮ изученную и наименее понятную на ЗЕМЛЕ сущность, мы пытаемся описать КАКОЙ-ТО системой формата А4! Разумно?! Ведь рынок МЕНЯЕТСЯ и значит систему тоже нужно корректировать, а если ее нужно корректировть, то это уже система систем! А значит, не может быть полностью формализована. Значит в сухом остатке, самая суть, это уметь АДАПТИРОВАТЬ СВОЙ ВЗГЛЯД к рынку в КАЖДЫЙ момент времени.

Для примера возьмем Резвякова, у него вроде элементарная «система», но суть ее сводится к тому, чтобы рисковать только в «понятки», а остальное время сидеть и ждать. Эти понятки и есть то, чего он никогда не сможет объяснить ученикам.

Когда люди ходят на семинары гуру, они торгуют вместе с ними на текущем рынке и адаптируются к нему. И гуру говорят: 50% моих учеников торгуют в ноль и выше, но что с ними будет, когда рынок поменяется? Поможет ли им система, если у них ПРОПАДУТ понятки?

Типовые ошибки трейдера

- 13 мая 2015, 14:35

- |

В течении нескольких лет работы, наблюдая за торговлей наших клиентов и их результатами, сформировалось представление о типовых ошибках трейдеров, которые совершаются во время биржевой торговли. Ниже постараюсь описать некоторые из них.

Хочу обратить внимание, что это не абстрактные умозаключения, а результат систематизации наблюдений за реальной торговлей на реальных счетах. Большинство ошибок характерно для ВНУТРИДНЕВНОЙ ТОРГОВЛИ (intraday).

Большие торговые позицииЧасто трейдеры в погоне за быстрой и главное — большой прибылью открывают чересчур большие торговые позиции относительного своего счета. При этом используют весь свой счет, «загружая» его по максимуму. Возникает огромное маржинальное плечо, которое в случае движения цены против трейдера уничтожает торговый депозит в течении короткого времени.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал