SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Василий Олейник

ЕВРОГРУППА РАЗОШЛАСЬ ПО ВОПРОСУ ПРЕДОСТАВЛЕНИЯ ПРЯМОЙ ФИНПОМОЩИ БАНКАМ

- 22 января 2013, 13:15

- |

Брюссель. 22 января. ИНТЕРФАКС-АФИ — Министры финансов стран еврозоны (Еврогруппа) столкнулись со сложностями при согласовании мер, которые бы позволили банкам региона получать поддержку Европейского механизма финансовой стабильности (ESM) напрямую, минуя правительства, сообщает агентство Bloomberg. Еврогруппа пытается к концу первого полугодия 2013 года выработать соглашение, которое бы определяло условия и сроки для того, чтобы ESM объемом 500 млрд евро мог напрямую оказывать финансовую поддержку банкам без посредничества правительств. Ирландия и Франция на прошедшем в понедельник заседании министров финансов наиболее активно выступали за максимально возможное ускорение согласований нового антикризисного инструмента. Однако некоторые страны-кредиторы считают, что банки не могут получать средства напрямую, пока Европейский центральный банк не возьмет на себя полномочия единого банковского регулятора зоны евро, чего не ожидается ранее 2014 года. В то же время министр финансов ФРГ Вольфганг Шойбле полагает, что ESM не следует расходовать собственные ресурсы, чтобы оставаться кредитором последней инстанции. «Не стоит строить далеко идущих планов, потому что широкое использование ESM создаст чрезмерную нагрузку на механизм», — заявил В.Шойбле после заседания. Он призвал еврозону не повторять ошибок прошлого и не создавать чрезмерных ожиданий, которые затем не оправдаются. На заседании 21 января новым главой Еврогруппы был избран министр финансов Нидерландов Йерун Дейсселблум (Jeroen Dijsselbloem), который сменил на этом посту премьера Люксембурга Жана-Клода Юнкера.

- комментировать

- ★2

- Комментарии ( 9 )

Заработать на рынке для инвесторов. Немного рассуждений

- 14 января 2013, 22:37

- |

Есть три вида дохода.

Безриск обсуждать не имеет смысла. Он очень маленький, а много безриска в портфеле сжирает весь доход. Безриск почти никому не интересен.

Бенчмарк любопытен тем, что так или иначе, в долгосрочной перспективе он растет. Сегодня я написал статью классы активов. Там же привел примеры ETF'ов, которые можно считать тем самым бенчмарком для каждого класса активов.

Рынок акций растет. Почему? Логично! Ведь инвесторы требуют премию за риск, акции генерируют доходы, экономика в долгосрочной перспективе растет. Если вы хотите заработать на этом — покупаете хорошо диверсифицированный портфель акций. Он подвержен системному риску, но в долгосрочной перспективе он принесет доход. Аналогичные рассуждения можно применить к облигациям.

Альфа. Почти все трейдеры на смартлабе (и в том числе) — это ловцы альфы. Только есть проблема. В отличие от беты, битва за альфу — игра с отрицательной суммой (комиссии, плечи, спрэды и т.п.). Заработать на альфе намного труднее, чем на бете. Чем чаще и больше ты торгуешь — тем меньше твое стат.преимущество.

Распределение альфы очень неравномерно среди трейдеров. Кто-то очень много, кто-то очень много в обратную сторону.

Ничего нового не сказал, просто рассуждаю с позиций современной теории портфеля, которая пытается выстроить целевые показатели соотношения дохода и риска.

Есть проблема: долгосрочный альфа-источник. Грамотный управляющий активами.

( Читать дальше )

Безриск обсуждать не имеет смысла. Он очень маленький, а много безриска в портфеле сжирает весь доход. Безриск почти никому не интересен.

Бенчмарк любопытен тем, что так или иначе, в долгосрочной перспективе он растет. Сегодня я написал статью классы активов. Там же привел примеры ETF'ов, которые можно считать тем самым бенчмарком для каждого класса активов.

Рынок акций растет. Почему? Логично! Ведь инвесторы требуют премию за риск, акции генерируют доходы, экономика в долгосрочной перспективе растет. Если вы хотите заработать на этом — покупаете хорошо диверсифицированный портфель акций. Он подвержен системному риску, но в долгосрочной перспективе он принесет доход. Аналогичные рассуждения можно применить к облигациям.

Альфа. Почти все трейдеры на смартлабе (и в том числе) — это ловцы альфы. Только есть проблема. В отличие от беты, битва за альфу — игра с отрицательной суммой (комиссии, плечи, спрэды и т.п.). Заработать на альфе намного труднее, чем на бете. Чем чаще и больше ты торгуешь — тем меньше твое стат.преимущество.

Распределение альфы очень неравномерно среди трейдеров. Кто-то очень много, кто-то очень много в обратную сторону.

Ничего нового не сказал, просто рассуждаю с позиций современной теории портфеля, которая пытается выстроить целевые показатели соотношения дохода и риска.

Есть проблема: долгосрочный альфа-источник. Грамотный управляющий активами.

( Читать дальше )

Маленький приятный анонс

- 14 января 2013, 11:22

- |

прошу всех зайти на страничку: http://smart-lab.ru/g/

и оценить маленькие приятные изменения.

ребята из tradingview.com постарались и сделали, что я рекомендовал:)

Постоянная ссылка на онлайн-графики в левом верхнем углу.

p.s. прямо на этом графике можно рисовать все что душе угодно и делать скриншот. Имхо, самые удобные онлайн графики из всех которые встречал.

и оценить маленькие приятные изменения.

ребята из tradingview.com постарались и сделали, что я рекомендовал:)

Постоянная ссылка на онлайн-графики в левом верхнем углу.

p.s. прямо на этом графике можно рисовать все что душе угодно и делать скриншот. Имхо, самые удобные онлайн графики из всех которые встречал.

Меня тут вызвали на разговор о волатильности

- 13 января 2013, 13:51

- |

Так как автор корневого поста обещал меня внести в свой блек-лист, то пишу я в отдельном посте (проверять это не буду)

Так вот, если «грубо», то волатильность — это мера размаха движений от локальных минимумов до максимумов и обратно. И с «трендом» и «боковиком» это понятие никак не связано, так как могут быть тренды с большими основными и коррекционными движениями, а могут быть совсем «узкие» боковики. Поэтому по отношению к этим понятиям мы можем провести историческое исследование, но экстраполировать его результаты на будущее надо с большой осторожностью.

При этом волатильность зависит от периода расчета, таймфрейма и стиля торговли. Про последнее уточню. Трейдера, у которого позиции редко сохраняются позиции на конец дня не интересует волатильность с учетом гэпов, а интересует волатильность внутри дня. Меряться волатильность может как в абсолютных, так и в относительных единицах и на этот счет единого мнения нет. Более того, мой опыт показал, что для рынка США для дорогих акций лучше второе, а для дешевых — первое.

Чем плоха низкая волатильность? Тем, что любая торговля связана с получением прибыли только при наличии движений на некоторую величину. Эта величина может быть постоянной, может быть и адаптивной, т. е. подстраивающейся под волатильность ближайшего прошлого. Конечно большинство трейдеров используют второй случай, помня об изменчивости рынка.

( Читать дальше )

Так вот, если «грубо», то волатильность — это мера размаха движений от локальных минимумов до максимумов и обратно. И с «трендом» и «боковиком» это понятие никак не связано, так как могут быть тренды с большими основными и коррекционными движениями, а могут быть совсем «узкие» боковики. Поэтому по отношению к этим понятиям мы можем провести историческое исследование, но экстраполировать его результаты на будущее надо с большой осторожностью.

При этом волатильность зависит от периода расчета, таймфрейма и стиля торговли. Про последнее уточню. Трейдера, у которого позиции редко сохраняются позиции на конец дня не интересует волатильность с учетом гэпов, а интересует волатильность внутри дня. Меряться волатильность может как в абсолютных, так и в относительных единицах и на этот счет единого мнения нет. Более того, мой опыт показал, что для рынка США для дорогих акций лучше второе, а для дешевых — первое.

Чем плоха низкая волатильность? Тем, что любая торговля связана с получением прибыли только при наличии движений на некоторую величину. Эта величина может быть постоянной, может быть и адаптивной, т. е. подстраивающейся под волатильность ближайшего прошлого. Конечно большинство трейдеров используют второй случай, помня об изменчивости рынка.

( Читать дальше )

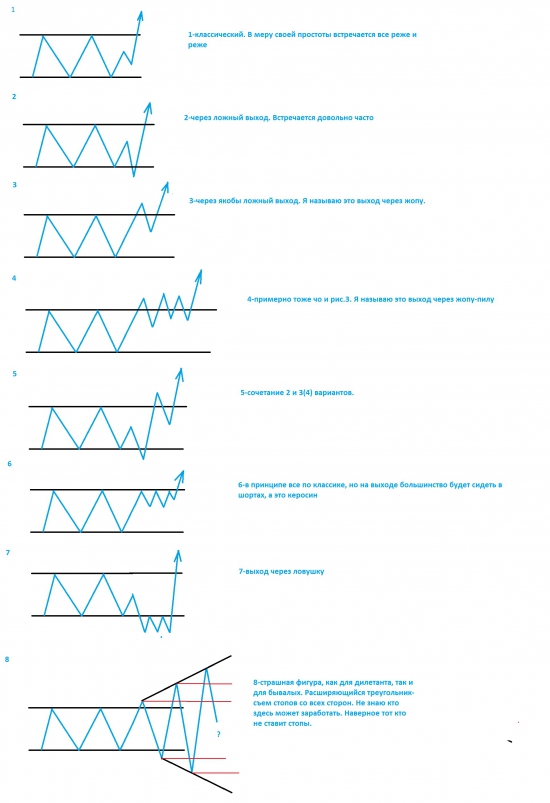

8 вариантов выхода из зоны проторговки. Схематично. Актуально

- 11 января 2013, 15:33

- |

Пока на рынке 4й день вялый боковик, делюсь своим шести летним опытом торговли. На картинках выходы вверх, соответственно зеркально-выходы вниз. Обратите внимание первый истинный выход только на рис.1

Ставим плюсики, чтобы вывести на главную.

Ставим плюсики, чтобы вывести на главную.

Взгляд из Америки

- 10 января 2013, 13:51

- |

Доброго времени суток!

Первое, что хотелось бы сказать российским трейдерам – насколько Вы доверяете российским СМИ – ответ очевиден, в отличие от США – закон о свободном доступе к информации не действует, и с фактами манипулирования рынком регулятор борется по большим праздникам

Второй аспект – как можно торговать и инвестировать в рынок страны со следующими показателями:

2012 год – отток капитала 67 млрд. $,

2012 год – Россия занимает 133 место из 176 возможных,

2012 год – уровень бедности 12.7 %

Это показатели на которые в первую очередь смотрят инвесторы вкладывающие «длинные деньги в экономику». Россия по ним проигрывает всем странам группы BRICS.

Несмотря на принятую концепцию создания Финцентра – никаких существенных макроэкономических изменений нет. Да и регулятор не в состоянии оказать какое-либо положительное воздействие на финансовый сектор в целом.

( Читать дальше )

Свинг-трейдинг (видео)

- 08 января 2013, 09:47

- |

Из этого 12-мин видео вы узнаете:

1. Что такое свинг-трейдинг;

2. Сколько времени длятся краткосрочные циклы на рынке;

3. Как понимание длительности краткорочных циклов на рынке может помочь свинг-трейдеру для планирования выхода из сделки;

4. Какие тайм-фреймы лучше всего использовать в свинг-трейдинге;

5. Применение нескольких тайм-фреймов в свинг-трейдинге для улучшения соотношения вознаграждение/риск в сделках.

Дмитрий Бойцов | dmitry (собака) monsterstocks.ru

Блог: http://dboytsov.me/

1. Что такое свинг-трейдинг;

2. Сколько времени длятся краткосрочные циклы на рынке;

3. Как понимание длительности краткорочных циклов на рынке может помочь свинг-трейдеру для планирования выхода из сделки;

4. Какие тайм-фреймы лучше всего использовать в свинг-трейдинге;

5. Применение нескольких тайм-фреймов в свинг-трейдинге для улучшения соотношения вознаграждение/риск в сделках.

Дмитрий Бойцов | dmitry (собака) monsterstocks.ru

Блог: http://dboytsov.me/

Памятка трейдеру:

- 07 января 2013, 17:14

- |

Добавили несколько значимых на наш взгляд пунктов. Думаем, что будут еще добавления.

18 советов, которые помогут Вам успешно торговать на рынке:

Команда WeReallyTrade

18 советов, которые помогут Вам успешно торговать на рынке:

- Научитесь ждать и вырабатывайте терпение.

- Всегда ставьте стоп-лоссы.

- Никогда не принимайте торговые решения по рекомендациям рыночных аналитиков и различных гуру.

- Старайтесь делать только системные сделки, т.е. сделки только по сигналам вашей торговой системы.

- Если упустили безопасную точку входа – пропустите сделку, лучше не заработать, чем брать дополнительные риски.

- Посвятите один выходной анализу сделок прошедшей недели и подготовке к грядущей.

- Не рискуйте в каждой сделке более чем 2 % от капитала — это правило НЕЗЫБЛИМО!

- Разработайте жесткие правила входа в трейд, правила удержания позиции и правила выхода.

- Постоянно изучайте «сантимент» рынка, это даст возможность Вам не пропустить начало сильных и значимых движений.

- Изучите распространенные методы анализа рынка, так как большинство работает по ним, старайтесь не быть на стороне толпы и работать в противоположном направлении.

- Не распинайтесь на все рынки, выберите один-два рынка и изучайте их на протяжении нескольких лет.

- Не оставляйте без внимания «паттерновый» подход к торговле, в нем зарыто много денег.

- Всегда стремитесь к простоте, не усложняйте свой рыночный подход чрезмерно.

- Прежде чем применить идею на практике, проверьте ее на истории, на достаточной выборке.

- Ставить себе цели, закрывать хотя бы каждую неделю или месяц в плюс, это жутко дисциплинирует и дает преимущество над конкурентами.

- Научиться считать и вести учет своих сделок, чтобы была возможность всегда вернуться к совершенным сделкам для их анализа.

- Никогда не пытаться разогнать депо, принять за истину что все сделки одинаковы и нет среди них лучших или худших, это сохранит вам много денег и нервов.

- Ищите ментора, который поможет Вам избежать основных ошибок новичков, но будьте предельно осторожны, на биржевом поприще очень много шарлатанов.

Команда WeReallyTrade

Адская арифметика или свет в конце тоннеля. Брокерская нагрузка на депозит.

- 03 октября 2012, 12:21

- |

Адская арифметика или свет в конце тоннеля.

Все наслышаны об распространенных услугах различных брокерских компаний по типу «Тариф с сопровождением», т.е. Вас позиционируют как ВИП-Клиента и включают в Ваш тариф «услуги консультанта, высокоточные сигналы, различные эксперт — пакеты», как правило, такая услуга стоит 0,08% от сделки.

Т.е. ситуация простая, вы вкладываете деньги и сами еще начинаете платить проценты с каждой сделки. И считаете, что Вам как ВИП-КЛИЕНТУ дадут заработать.

Остановимся на этом моменте подробнее с помощью легкой магии чисел.

Вариант №1.

Услуги эксперта настолько хороши, что вы совершаете 5 сделок на депозит в день.

1. Вход/выход = сделка = 0,16%

2. Пять сделок равно 0,8%

3. 250 дней покупаете эту услугу в год = 200% годовых.

Вывод, вы купили услугу не за жалкие 0,08% с оборота, а за 200% годовых.

( Читать дальше )

Все наслышаны об распространенных услугах различных брокерских компаний по типу «Тариф с сопровождением», т.е. Вас позиционируют как ВИП-Клиента и включают в Ваш тариф «услуги консультанта, высокоточные сигналы, различные эксперт — пакеты», как правило, такая услуга стоит 0,08% от сделки.

Т.е. ситуация простая, вы вкладываете деньги и сами еще начинаете платить проценты с каждой сделки. И считаете, что Вам как ВИП-КЛИЕНТУ дадут заработать.

Остановимся на этом моменте подробнее с помощью легкой магии чисел.

Вариант №1.

Услуги эксперта настолько хороши, что вы совершаете 5 сделок на депозит в день.

1. Вход/выход = сделка = 0,16%

2. Пять сделок равно 0,8%

3. 250 дней покупаете эту услугу в год = 200% годовых.

Вывод, вы купили услугу не за жалкие 0,08% с оборота, а за 200% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал