SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Василий Олейник

Внимание, смотреть всем. Думаю будет полезно многим.

- 11 февраля 2014, 17:06

- |

Расписание торговли на фьючерсных биржах на President's Day (14-18 февраля 2014 г.)

( Читать дальше )

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

Хеджирование рубля через ФОРТС. Миф или реальность?

- 10 февраля 2014, 11:12

- |

Последние месяцы на отечественных финансовых рынках характеризовались достаточно резким обесцениванием национальной валюты, что вызвало широкий резонанс не только в профессиональных, но и по обыкновению – в общественных кругах, где любое резкое снижение рубля отзывается болезненным атавизмом оставшимся от 2008-го и 1998-го годов. И хотя текущее ослабление рыбля не было спровоцировано отечественными проблемами, а шло в фарватере мировых тенденций ослабления всех валют к доллару и даже и не вышло за рамки многолетнего диапазона колебаний ( верхняя планка которого была достигнута осенью 2008-го года на отметке примерно 36 р. за доллар) – тем не менее тема защиты ( хеджирования) валютных рисков стала достаточно обсуждаемой и актуальной. В том числе, возникла тема возможности хеджирования риска обесценивания рубля через механизмы на рынке ФОРТС ( фьючерсы и опционы на рубль/доллар).

Вот на этой теме я и хотел бы остановиться подробней и рассмотреть детально – имеет ли место этот хедж в реальности, какова его реальная стоимость и целесообразность.

( Читать дальше )

Вот на этой теме я и хотел бы остановиться подробней и рассмотреть детально – имеет ли место этот хедж в реальности, какова его реальная стоимость и целесообразность.

( Читать дальше )

Обжигающий грааль

- 10 февраля 2014, 10:50

- |

Давняя моя лекция по статистическому арбитражу товарных деривативов

По материалам http://vsemirnov.ru/

По материалам http://vsemirnov.ru/

Текущий момент: почему рынок меняется. Часть 3

- 09 февраля 2014, 16:58

- |

Первый пост из последующей серии я написал аккурат перед серьезной первой коррекцией на американском рынке за последние полгода. Те индикаторы риска, которые я отслеживаю, показывают, что американский рынок еще в первой половине января изменился. Что же произошло?

Для описания модели оценки риска начну немного издалека. Как известно, с психологической точки зрения рынком двигают две эмоции: страх и жадность. Исторический опыт показывает, что любой пузырь на рынке берет свое начало из человеческой жадности. Это хорошо все понимают. Однако, и страх может оказывать тоже самое влияние на рынок и приводить не к дивжению вниз, а к движению наверх! Страх неучастия в росте, когда все кругом зарабатывают легкие деньги, страх оказаться в стороне заставляют людей буквально вскакивать в растущий тренд, несмотря на что, разум подсказывает — будь в стороне.

Долгосрочные профессиональные инвесторы очень хорошо знают, что иногда лучшей рыночной стратегией является стратегия — не поддаваться действиям большой иневстиционно-спекулятивной толпы. Но они также боятся давления с обратной стороны — в сегодняшней высококонкурентной индустрии управления активами даже относительно краткосрочная underperfomance (т.е. результат хуже индекса) может привести к очень негативным последвиям в виде оттока клиентов и перехода их к более успешным управляющим. По итогам 2013 года 100% хедж фондов, которые используют макро стратегию и 93% фондов со стратегией лонг/шорт, проиграли индексу S&P 500 (по данным HSBC Alternative Investment group). Большинство из них работает по систему 2- 20, когда с активов клиента взымается 2% комиссии за управление и 20% дополнительно так называемого perfomance fee (дохода за успешное управлпение). Все они проиграли самой простой стратегии «купи и держи» — инвестиции в ETF — S&P 500 SPDR ETF (SPY), взымающему комиссию только 0,1%. Дела обстоят еще хуже — это уже второй год подряд, когда указанные хедж-фонды проигрывают индексу. Даже те долгосрочные фонды, которые инвестируют как в акции, так и в облигации, при меньшем количестве акций против индекса (underweight stocks) также показали худшие результаты.

( Читать дальше )

Для описания модели оценки риска начну немного издалека. Как известно, с психологической точки зрения рынком двигают две эмоции: страх и жадность. Исторический опыт показывает, что любой пузырь на рынке берет свое начало из человеческой жадности. Это хорошо все понимают. Однако, и страх может оказывать тоже самое влияние на рынок и приводить не к дивжению вниз, а к движению наверх! Страх неучастия в росте, когда все кругом зарабатывают легкие деньги, страх оказаться в стороне заставляют людей буквально вскакивать в растущий тренд, несмотря на что, разум подсказывает — будь в стороне.

Долгосрочные профессиональные инвесторы очень хорошо знают, что иногда лучшей рыночной стратегией является стратегия — не поддаваться действиям большой иневстиционно-спекулятивной толпы. Но они также боятся давления с обратной стороны — в сегодняшней высококонкурентной индустрии управления активами даже относительно краткосрочная underperfomance (т.е. результат хуже индекса) может привести к очень негативным последвиям в виде оттока клиентов и перехода их к более успешным управляющим. По итогам 2013 года 100% хедж фондов, которые используют макро стратегию и 93% фондов со стратегией лонг/шорт, проиграли индексу S&P 500 (по данным HSBC Alternative Investment group). Большинство из них работает по систему 2- 20, когда с активов клиента взымается 2% комиссии за управление и 20% дополнительно так называемого perfomance fee (дохода за успешное управлпение). Все они проиграли самой простой стратегии «купи и держи» — инвестиции в ETF — S&P 500 SPDR ETF (SPY), взымающему комиссию только 0,1%. Дела обстоят еще хуже — это уже второй год подряд, когда указанные хедж-фонды проигрывают индексу. Даже те долгосрочные фонды, которые инвестируют как в акции, так и в облигации, при меньшем количестве акций против индекса (underweight stocks) также показали худшие результаты.

( Читать дальше )

9 ПРАВИЛ ДЛЯ ТЕХ, КТО ХОЧЕТ РАЗВИВАТЬСЯ САМОСТОЯТЕЛЬНО

- 08 февраля 2014, 20:41

- |

1. Очистите голову от ненужного мусора. Вредные привычки, трата времени в пустую, стресс, любые глупые заморочки и проблемы. Возьмите и забудьте про них. Для новый свершений нужна светлая голова.

2. Занимайтесь самообразованием. Читайте книги про бизнес и те которые вам нравятся. Посещайте всевозможные выставки, странные безумные места, путешествуйте, займитесь новыми видами спорта, будьте всесторонне развитым — это очень поможет вам в бизнесе.

3. Развивайте характер лидера, логику, бизнес IQ, умение общаться с людьми, разработай жесты и мимику, манипулирование, ораторские навыки. Увлекайтесь всем.

4. Займись чем-нибудь духовным. Хоть медитация, хоть йога, хоть эзотерика. Чем угодно, но ты должен чувствовать людей, а для этого надо прочувствовать себя, ибо бизнесмены очень духовные люди.

5. Бизнесмены видят людей насквозь. Могут приводить толпу в изумление. Знают психологию человека лучше любого психолога. Конечно, это не относится ко всем бизнесменам, я про тех кто многого добился. И это все нужно нарабатывать годами. Нарабатывай.

6. Полюби деньги. Полюбив деньги они полюбят тебя. Заметили, что бедные говорят, что у них нет денег и вообще стараются сторонится этой темы, а богатые любят говорить о деньгах, что у них их много, и знают как сделать еще больше.

7. Мечтай. Представляй цель, а главное как ты ее добиваешься. Визуализируй свой путь достижения цели поэтапно. А в конце, когда ты дошел до своей цели — представь эти ощущения. Эти эмоции будут давать тебе надежду.

8. Не слушай неудачников которые говорят, что ничего не получится. Они неудачники и неудачниками останутся. Слушай только себя и наставников.

9. Действуй. Даже самый маленький шаг — это движение вперед. Все приходит с опытом и начав сегодня с малого, ты совсем скоро ты будешь оглядываться и удивляться прошлому. Помни отсутствие прогресса, есть регресс.

2. Занимайтесь самообразованием. Читайте книги про бизнес и те которые вам нравятся. Посещайте всевозможные выставки, странные безумные места, путешествуйте, займитесь новыми видами спорта, будьте всесторонне развитым — это очень поможет вам в бизнесе.

3. Развивайте характер лидера, логику, бизнес IQ, умение общаться с людьми, разработай жесты и мимику, манипулирование, ораторские навыки. Увлекайтесь всем.

4. Займись чем-нибудь духовным. Хоть медитация, хоть йога, хоть эзотерика. Чем угодно, но ты должен чувствовать людей, а для этого надо прочувствовать себя, ибо бизнесмены очень духовные люди.

5. Бизнесмены видят людей насквозь. Могут приводить толпу в изумление. Знают психологию человека лучше любого психолога. Конечно, это не относится ко всем бизнесменам, я про тех кто многого добился. И это все нужно нарабатывать годами. Нарабатывай.

6. Полюби деньги. Полюбив деньги они полюбят тебя. Заметили, что бедные говорят, что у них нет денег и вообще стараются сторонится этой темы, а богатые любят говорить о деньгах, что у них их много, и знают как сделать еще больше.

7. Мечтай. Представляй цель, а главное как ты ее добиваешься. Визуализируй свой путь достижения цели поэтапно. А в конце, когда ты дошел до своей цели — представь эти ощущения. Эти эмоции будут давать тебе надежду.

8. Не слушай неудачников которые говорят, что ничего не получится. Они неудачники и неудачниками останутся. Слушай только себя и наставников.

9. Действуй. Даже самый маленький шаг — это движение вперед. Все приходит с опытом и начав сегодня с малого, ты совсем скоро ты будешь оглядываться и удивляться прошлому. Помни отсутствие прогресса, есть регресс.

Драги не видит угрозы дефляции

- 06 февраля 2014, 18:34

- |

Глава ЕЦБ Марио Драги заявил на пресс-конференции, что восстановление экономики еврозоны продолжается в соответствии с ожиданиями ЕЦБ. Он повторил, что регион сталкивается с «длительным периодом» низкой инфляции, но в средне и долгосрочной перспективе инфляция остается прочно «закрепленной».

Глава ЕЦБ Марио Драги заявил на пресс-конференции, что восстановление экономики еврозоны продолжается в соответствии с ожиданиями ЕЦБ. Он повторил, что регион сталкивается с «длительным периодом» низкой инфляции, но в средне и долгосрочной перспективе инфляция остается прочно «закрепленной».«ЕЦБ по-прежнему готов при необходимости принять «решительные меры», адаптивная денежно-кредитная политика центрального банка должна помочь внутреннему спросу», — считает глава ЕЦБ.

( Читать дальше )

Дефолт США 2014: чем обеспечен доллар?

- 06 февраля 2014, 17:02

- |

Вероятность дефолта США не может быть аргументом в пользу снижения доллара.

Технический дефолт США 2014

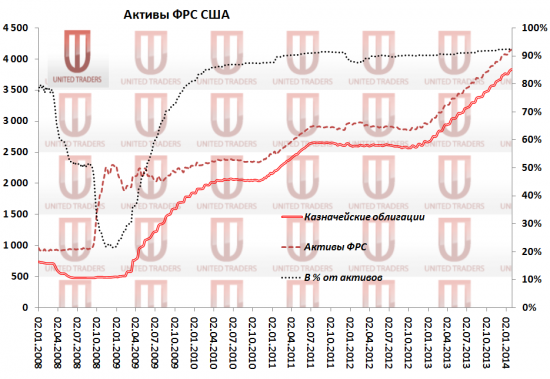

Казначейские ценные бумаги превышают 92% от активов ФРС США, которыми обеспечена американская валюта. Чтобы купить облигации минфина, ФРС США не печатает деньги, а расширяет резервы коммерческих банков на счетах в центральном банке. Таким образом, деньги выдаются банкам под то, что ФРС купит бонды минфина.

Создание долларов лежит на плечах министерства финансов США. Распространением валюты в США занимаются федеральные резервные банки. У них на счетах есть денежные средства, необходимые для того, чтобы компенсировать потребности банков в наличности. Коммерческим учреждениям денежные средства нужны, в свою очередь, для выдачи потребителям. Крупные банки получают деньги от ФРС и передают мелким. Распространение валюты среди потребителей необходимо с целью избежать нехватки ликвидности в банковской системе. Таким образом, деньги имеют производную функцию от госдолга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал