Избранное трейдера MrD

Проектирование ТС. 1

- 15 августа 2021, 18:09

- |

Итак, первым делом скачал с Финам 1м котировки нескольких фьючерсов за 3 последних месяца перед экспирацией и поместил их в БД SQLite — так проще работать. Код экспорта из CSV в SQLite приводил ранее, см. раздел Python моего блога.

Вот эти:

1 GAZR-6.21 GZM1

2 GAZR-9.21 GZU1

3 SBRF-6.21 SRM1

4 SBRF-9.21 SRU1

5 Si-6.21 SiM1

6 Si-9.21 SiU1

С фьючем РТС работать и отрабатывать технологии сложнее, если и нужен будет, то оч нескоро.

У меня заготовлено несколько новых индикаторов для этой ТС. Конечно я на что-то рассчитывал при их проектировании, но все это умозрительно, и о реальных свойствах индикаторов я, ровным счетом, ничего не знаю. Для начала хотелось бы выяснить их возможности.

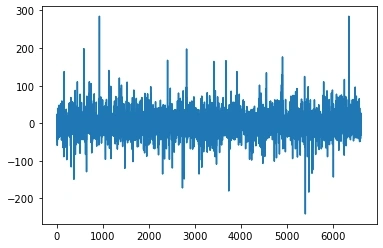

Для этого на множестве 1м истории (~66000 свечей) генерируем ~6600 равномерно распределенных по интервалу истории случайных сделок продолжительностью 5 минут ( потом будет и 10 и 15 минут), пока только Лонг (потом и Шорт будет, рассматривается отдельно) и находим прибыль в каждой из этих сделок.

Выглядеть это будет вот так:

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 72 )

Маленький и слабенький конкурс

- 14 августа 2021, 06:24

- |

Так получилось, что (судя по последним топикам на этом форуме) математиков здесь развелось, как г«вна за баней...

Дабы положить конец этому беспределу, решил выложить простую, элементарную задачку.

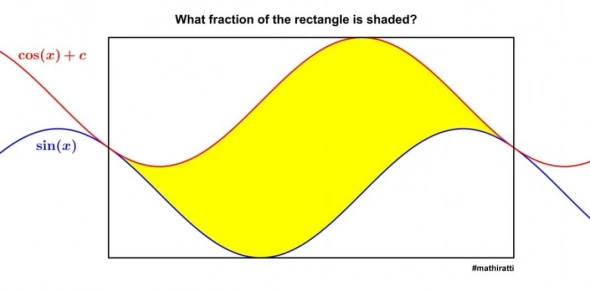

Вопрос простой:

1. Расчитать площадь фигуры, выделенной желтым цветом

2. Расчитать отношение площади этой фигуры к площади прямоугольника

Тут последует 2 комментария:

1. Произвести расчет в зависимости от c — достаточно элементарно

2. Расчитать точное значение c — это прикольно )))

С уважением

Конкурс во имя Seven_17 (USD)

- 14 августа 2021, 04:26

- |

Недавно мой незнакомый далекий словацкий друг Seven_17 (USD) попытался устроить конкурс на знание биржевых цен.

Скажу сразу:

1. Я с ним не знаком

2. Я уважаю любой профессиональный спорт

3. Я уважаю любого атлета, готового прописать люлей любому обидчику, вплоть до его физической смерти (хотя и не одобряю)

4. Я не понимаю пистолетчика, который не знает, что такое Para Ordnance, и убеждает меня, что круче кастомного CZ-75 ничего в мире не придумали...

Ну бог с ним...

Поговорим лучше о конкурсе, устроенном Seven_17 (USD)

Он задал community нерешаемую задачку

Задача самого элементарного уровня.

В портфеле две позиции:

Акция 1: Позиция 5000 акций, средняя цена 3,47 текущая цена 3,37

Акция 2: Позиция 4000 акций, средняя цена 3,87 текущая цена 3,47

Кэша в портфеле нет, плечи не используем.

Вопрос: Как улучшить позицию, не вкладывая ни одного долларa.

( Читать дальше )

Применимы ли стохастические модели к рыночным ценам и их приращениям?

- 12 августа 2021, 07:21

- |

Тема, ессно, провокационная. Это реально битва за holy grail ну или лютый говносрач по русски.

Навеяно топиками уважаемых Toddler и Иван Портной.

Начнем по порядку.

1. (Toddler) Насколько корректно применять инструментарий стохастического исчисления (в широком смысле, по Ширяеву/Жакод) к рыночным процессам?

1.1. Стохастические дифуры предполагают модель мира с всегда направленной в будущее «стрелой времени» и постоянно возрастающей энтропией. Простые численные эксперименты с ценами показывают, что это (скорее всего) не так.

1.2. Мартингальная модель (внезапно) пересеклась несколько десятков лет назад с взглядами сторонников модели «эффективного» рынка и все сразу решили, что это близкие и похожие вещи. И понеслась...

МОЕ ЛИЧНОЕ МНЕНИЕ: Я так вообще не думаю. Более того, масса феноменов микроструктуры цен, которые мне удалось обнаружить, не описывается корректно ни обычными дифурами, ни стохастическими. Пора придумать что-то новое и креативное)

( Читать дальше )

О стационарности биржи.

- 11 августа 2021, 20:06

- |

Ну, ладно, давайте подумаем, что же на рынке стационарно? В общем, на рынке более-менее стационарен состав участников, и, стало быть, их реакция на происходящее на рынке.

Выделить эту стационарность не просто, а очень просто. Проводим реал-тайм линию регрессии, строим вокруг нее канал ± СКО, и убеждаемся, что этот канал стационарен на оч длительном интервале.

Итак, рынок стационарен относительно реакции участников торгов.

Вам мешала только нестационарность? — все, мы от нее избавились. Теперь ничто не должно мешать вашей прибыльной торговле.)

Конкурс на 50,000 руб. завершен досрочно!

- 10 августа 2021, 14:00

- |

Очень приятно, что на СЛ обитают люди, которые умеют включать мозги).

В Конкурс на 50,000 руб.! (smart-lab.ru) объявился победитель. Всего на 2-й день. Это Юрий Ч.

Он уже получил свой выигрыш. Конкурс закрыт.

Поскольку вся переписка велась в чате конкурса, нет смысла скрывать результ. Правда, я его немного причешу.

Итак, у нас есть ценовые массивы High(t), Low(t), Close(t) и абсолютно любая ТС

Введем вспомогательную функцию Pos(X) = if X>0 then 1 else 0 end (почти функция Хевисайда)

и 2 вспомогательных массива

Alpha(t) = Pos(Close(t-1)-Low(t))

Beta(t) = Pos(High(t)-Close(t-1))

Тогда отрицательный снос на каждом баре выглядит так:

1. Версия Юрий Ч. (причесано мной)

Drift(t) = -abs(Close(t)-Close(t-1)) * if Alpha(t)+Beta(t)=1 then 1 else 0 end

2. Моя версия

Drift(t) = (Close(t)-Close(t-1)) * (Alpha(t)-Beta(t))

Для получения интегрального сноса надо просто просуммировать Drift(t) за нужный временной период.

( Читать дальше )

Конкурс на 50,000 руб.!

- 09 августа 2021, 03:18

- |

В одном из предыдущих топиков я обратил ваше внимание на интересный феномен:

1. При работе маркетными ордерами проскальзывание зависит только от биржи/жадности брокера (но не меньше спрэда)

2. При работе лимитными ордерами проскальзывание (ну, так все считают) равно 0

На самом деле, конечно, это не так.

Допустим, мы имеем массив баров в формате HLC. Мой любимый таймфрейм 1m, но можно использовать и более длинные — 1d, 1w etc.

Теперь мы хотим, чтобы наша система работала лимитными ордерами. Это означает:

1. По итогам бара (и предыдущих баров) считаем индикатор и формируем лимитный ордер на покупку/продажу по цене close

2. Если пытаемся открыться вверх по close(t), то открытие состоится, только если low(t+1) будет меньше close(t) хотя бы на 1 прайсстеп

3. Если пытаемся открыться вниз по close(t), то открытие состоится, только если high(t+1) будет больше close(t) хотя бы на 1 прайсстеп

На формат/принцип расчета индикатора мы не накладываем никаких условий

( Читать дальше )

Палю Грааль. Ну или проблему...

- 09 августа 2021, 01:41

- |

В опережение выхода большого цикла статей (который я факаплю уже больше года) есть желание поделиться одним фактом.

Мотивация простая — ряд форумчан: Тихая Гавань, 3Qu etc. высказsвали/ют мнение, что при работе лимитными ордерами можно практически не думать о проскальзываниях.

Это точно не так.

Допустим, мы имеем массив баров в формате HLC. Мой любимый таймфрейм 1m, но можно использовать и более длинные — 1d, 1w etc.

Теперь мы хотим, чтобы наша система работала лимитными ордерами. Это означает:

1. По итогам бара (и предыдущих баров) считаем индикатор и формируем лимитный ордер на покупку/продажу по цене close

2. Если пытаемся открыться вверх по close(t), то открытие состоится, только если low(t+1) будет меньше close(t) хотя бы на 1 прайсстеп

3. Если пытаемся открыться вниз по close(t), то открытие состоится, только если high(t+1) будет больше close(t) хотя бы на 1 прайсстеп

На формат/принцип расчета индикатора мы не накладываем никаких условий

( Читать дальше )

Как играть и выигрывать интрадей. Краткие рекомендации.

- 07 августа 2021, 15:01

- |

2. Должно начаться само движение вверх (вниз).

3. Должна быть некоторая уверенность (прогноз) что движение просуществует хотя бы 3-5 минут.

4. При выполнении п.п. 1-3 входим в сделку.

5. Непрерывно прогнозируем движение актива. Находимся в сделке до тех пор, пока прогноз не перестанет оправдываться, независимо от текущей прибыли/убытка в сделке. Т.е., закрываемся при наличии факта, что что-то пошло не так.

Дальше ждём следующей ситуации, когда выполняются п.п.1-3.

Вот и все.

Ранние мысли о втором конкурсе

- 05 августа 2021, 00:04

- |

По прежнему сохраняется желание проверить текущие скиллы community на предмет умений в оптимизации / curve fitting.

Первый конкурс не вызвал ровным счетом никакого интереса, поэтому предлагаю поднять ставки.

Думаю, приз в 100 тыс. руб. может вызвать больший интерес. А может быть, и нет.

Стартовые условия почти такие же:

Есть массив минутных баров EURUSD длины, к примеру, 14400 баров (2 недели) в формате OHLC (open, high, low, close) и сколь угодно длинная предыстория для обучения (до 250,000 баров в целом. Думаю, будет более, чем достаточно))))

Требуется подобрать оптимальный линейный индикатор (линейная комбинация предыдущих приращений цен close), который покажет максимум эквити.

На этот раз мы будем работать лимитными ордерам. Подробнее:

1. По итогам бара (и предыдущих баров) считаем индикатор и формируем лимитный ордер на покупку/продажу по цене close

2. Точнее, если индикатор показал значение >=0, то встаем в покупку, если <0, встаем в продажу

3. Индикатор рассчитывается только на основании массива close (это нефатальное упрощение, в противном случае ответ усложится)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал