Избранное трейдера Дмитрий П.

Ответ Тимофею Мартынову. Мобилизация, что нужно знать и делать..

- 22 сентября 2022, 13:18

- |

Вы взрослый человек. Достаточно умный. Соберите и проанализируйте ситуацию. Посетите военкомат, вас там не схватят и не отправят на фронт. Будет понимание происходящего на основе реальных данных, а не на панике, которую сейчас активно разгоняют ЦИПСО, в том числе и на смарт лабе.

В России есть понятие резерв и запас. В первую очередь призовут тех кто находится в РЕЗЕРВЕ, вы туда не попадаете точно, так как не проходили службу. И вряд-ли у вас редкий или уникальный ВУС.

По закону запас состоит из «людского резерва» и «людского ресурса». Резерв — это люди, которые заключили с Минобороны специальный контракт о пребывании в резерве: в мирное время они участвуют в сборах и получают за это деньги. Ко второму относятся все остальные граждане, зачисленные в запас и не входящие в резерв.

Запас 25 миллионов

Резерв 2 миллиона

В комментариях очень часто вас критикуют за ваш патриотизм, это говорит о том что Вы делаете всё верно.

Пока писал пост вышел ролик Редакции. Смотрите.

- комментировать

- ★8

- Комментарии ( 119 )

Интересный момент мобилизации

- 21 сентября 2022, 11:14

- |

Я как кадровый офицер сто процентов бы если меня схватили и мобилизируют просто отказался бы и отсидел бы свое.

То есть получается кроме 300 тыс мобилищируемых ещё пара миллионов сядет.

А вот это огромный удар по экономике. Пара миллионов людей которые не работают, не кормят свои семьи и их надо кормить, охранять и вообще столько мест нет в системе.

Так вот эти 2 млн это примерно 8 процентов от всей рабочей силы.

Мне вот интересно что будет с экономикой в данном случае? Такого мировая история ещё не видела.

Второй момент почему не стоит идти воевать — вам физически возможно придётся убивать других людей. Всё кто через это прошёл обыкновенно не могут вернутся к нормальной жизни.

Если вы отсидел год — вы все ещё нормальный человек и по многим и не скажешь, но вот человек который был на войне и тем более убивал — зачастую не в состоянии работать.

( Читать дальше )

Лишился средств на бирже

- 03 июля 2022, 07:19

- |

Мне нужна помощь… только какая? Кто чем может помочь? Как вернуть потерянные средства? Близкие меня морально поддерживают, но я переживаю… в общем удар Газпрома был серьезный. Сам дурак конечно… Вышел из него, потом опять зашёл, но без плечей.

Никогда не думал, что здесь придется за помощью обращаться, но ситуация у меня в целом не очень. Вначале 24 февраля отпилили деньги, теперь 30 июня… Я не трейдер, я обычнный «Ванек» инвестор… Был инвестор… теперь даже не знаю кто… Пострадавший… как дальше жить? Как смотреть в глаза своим детям и родителям? Просто разбил все свои мечты… не справился с этой новой ситуацией в стране. Оказался не готов!

Пишу, чтобы выговориться, чтобы другие тоже знали и не молчали, если влетели.

Все мои мечты коту под хвост… Понимаю, что сам виноват, что во время не осознал всю глубину трагичности текущего времени и теперь сам стал частью этого.

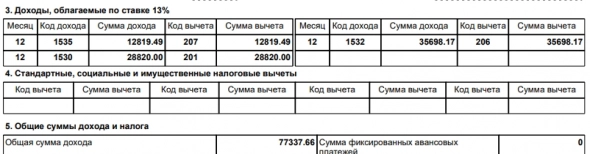

Доходы по фьючерсам в справке 2НДФЛ

- 29 мая 2022, 20:47

- |

Код дохода 1530 — это акции

Код дохода 1532 — это фьючерсы, по которым базовый актив акция или индекс

Код дохода 1535 — это фьючерсы на товары и валюты.

А что значат сами цифры? Вариационка? Сумма заключённых сделок? Я не могу это сопоставить с какими-то данными из брокерского отчёта, как будто эти цифры с другой планеты.

Спасибо заранее за помощь!

Эх, молодежь… Отставить пессимизм!

- 19 мая 2022, 14:12

- |

Не видели Вы кризис 1998-го, не торговали в 1999-2000, когда мы гоняли «райку с газиком». И не через смартфоны с квиками и всякие АПИ, а ручками на мониторах удаленного доступа на ММВБ (ныне Мосбиржа) и МФБ («почившая в Бозе» Московская фондовая биржа).

Что за нытье? Не получилось так:

и сразу «в кусты»? Несолидно, Вы инвесторы или где?

Рынка нет? А это что?

( Читать дальше )

Что стало с кредитными акциями?

- 30 апреля 2022, 18:14

- |

До сих пор некоторые интересуются итогами поста Купил акций в кредит на 5.000.000 рублей, рассказываю.

Я проснулся 24 февраля, прочел новости, и сразу понял что на бирже будет обвал. Сидел перед открытием биржи с открытыми котировками и смотрел, после открытия полетела красная свеча вниз довольно быстро, и я понял что полетит она глубоко, а там и маржин колл возможен. Поэтому сразу же скинул часть акций чтобы увеличить свободную маржу, после этого красная свеча все летела и летела вниз, но до маржин колла слава богу не долетела.

Полностью закрыл плечи я только спустя месяц, когда биржу открыли 24 марта, потому что нервная система сказала «хватит чувак». Весь месяц сидел на фенибуте, а периодически и на феназепаме, так как штормило жестко. Закрыл я плечи в итоге, естественно, в приличный минус, но главное что основная часть портфеля осталась цела и не ликвиднулась.

Первый раз за 5 с лишним лет инвестирования взял плечо и как раз под самые веселые события последних лет)

( Читать дальше )

Изи-мани 2 (опционы)

- 25 марта 2022, 13:54

- |

Изи мани

- 25 марта 2022, 10:34

- |

раз пошла такая пьянка, давайте плиз делиться кто какие юзает ВПН ?

- 24 марта 2022, 06:17

- |

други, раз пошла такая пьянка с ограничением доступа в нашей Раше к фейсу и твитеру(а он иногда особенно нужен),

давайте плиз делиться кто какие юзает ВПН?

начну с себя, я начал с (1111)

всё было окуенно и бесплатно на винде и андроиде, но прожило к сожалению недолго (

всё лопатить времени не было, вот нашёл офигенскую альтернативу под винду

www.hotspotshield.com/ru/vpn/vpn-for-windows/

преимущество в том что есть бесплатный вариант(ограничен по трафику) и работает на любой старой винде( 10, 8, 7, XP и Vista),

а не тока 10-ке как обычно щас (

но трабл в том что на андроиде тока платная версия (

и дело даже не в том что ценник конский, а в том что оплатить

невозможно, ибо либо карта либо пайпал (

Соответственно буду премного благодарен тем кто посоветует

что то годное на андр0Ид!!!

либо бесплатное с ограничением трафика либо на край платное с оплатой Qiwi или к примеру криптой.

Кстати если вдруг кто вдруг в партёрских отношениях с ВПН сервисами или просто хорошими сервисами

за подписку могу неограниченно рекламировать вас путём раздачи монет Чии(XCH) и Чиваса(XCC)

на криптообменке crexsoft.com/ru/freecoins

основное её преимущество что есть обмен на рубли и простой их вывод через СПБ или в Qiwi )

пишите в общем други !

по вопросам раздачи монет лучше в личку или телеграмм t.me/Mikle_kkm

ЗЫ

А что касается опцев, то уже лет 5 торгую тока брент и думал что хоть он то стабилен...

Ан нет, даже на нём встрял, но пока по этому году даже в небольшом +

был бы в Си как раньше, не было бы уже полдепо ( а может и всего ((

так что поаккуратней щас с опцами други !

особенно если опыта не очень много...

Раз о политике нельзя, то будем читать классику - часть 1 из многих

- 09 марта 2022, 22:31

- |

Раз о политике нельзя, то будем читать классику. И это ни разу не офф-топ

Как пережить развал всего вокруг? Читайте классику, друзья. Этим постом Гуру Хренов начинает свой литературный цикл, который поможет пережить Вам тяжелые времена...

Что надо читать? Что-то духоподьемное, но с некоторым налетом депрессивности. Квест, где главный герой преодолевает жизненные проблемы, с разной степенью успешности.

Сегодня мы читаем повесть Сергея Довлатова “Заповедник”

Главный герой этой короткой повести – переживает одновременно: профессиональный крах, развод с женой, финансовые проблемы и перспективы посадки в тюрьму. Все это на фоне русской культуры, российских же алкоголиков, и сотрудников КГБ (а как же без них).

Ну и А.С. Пушкина. Откуда там Пушкин? Читайте повесть, и все поймете.

… Жизнь расстилалась вокруг необозримым минным полем. Я находился в центре. Следовало разбить это поле на участки и браться за дело. Разорвать цепь драматических обстоятельств. Проанализировать ощущение краха. Изучить каждый фактор в отдельности

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал