SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Будущий Инвестор

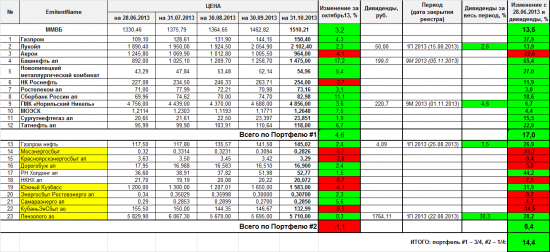

Проект «Разумный инвестор»: практическая часть. Запись #4.

- 03 ноября 2013, 00:03

- |

Не верьте словам ни своим, ни чужим, верьте только делам и своим, и чужим.

Итоги за октябрь 2013 и 4 месяца проекта Разумный инвестор.

Итоги по модельным портфелям: (дивидендная доходность рассчитана от цен акций 28 июня 2013 года).

( Читать дальше )

- комментировать

- ★30

- Комментарии ( 30 )

Рекордные дивиденды

- 28 октября 2013, 16:25

- |

Трудные времена в мировой экономике сказываются на доходах российского бюджета. Растут и расходы правительства из-за предвыборных обещаний и дорогостоящих госпроектов. Одна из ожидаемых мер для пополнения бюджета — это увеличения дивидендных выплат до 35% по МСФО. Остается надеяться, что государственные компании пойдут на такие перемены, и частные инвесторы смогут на этом заработать.

Непростые времена в мировой экономике продолжают сказываться на доходах российского бюджета, так как расходы правительства из-за предвыборных обещаний и дорогостоящих госпроектов постоянно растут. Одна из очевидных мер для пополнения бюджета — это приватизация госкомпаний, о которой мы уже писали (см.FinancialOne№ 4 за 2013 год). Этот процесс худо-бедно продолжается: с начала года прошли аукционы по продаже госдолей в УАЗ, авиакомпании«Сибирь», ТГК-5. Осенью на продажу должны выставить пакеты своих акций «АЛРОСА» и НМТП, но распродажа основных пакетов намечена на 2014–2016 годы.

( Читать дальше )

10 советов желающим разбогатеть от богатейшего американского инвестора Уоррена Баффетта

- 13 октября 2013, 15:55

- |

1. Реинвестируй доходы

Когда ты зарабатываешь первые большие деньги, у тебя появляется соблазн их потратить. Не делай этого. Лучше вложи их в дело, которое кажется тебе прибыльным. Я понял это рано, еще учась в старших классах. Мы с приятелем купили подержанный автомат для игры в пинбол и установили его в парикмахерской. Вырученные деньги мы не потратили, как поступили бы на нашем месте обычные подростки, а стали покупать другие автоматы. К 26 годам у меня было уже $174 000, что на современные деньги составляет $1,4 миллиона

2. Будь готов отличаться

Не принимай решений, полагаясь на то, что другие говорят. Когда я начал управлять деньгами, собрав с нескольких инвесторов $100 000, меня называли чудаком и предрекали мне провал. Но 14 лет спустя я закрыл партнерство, и оно стоило более $100 миллионов. Для меня рынок — это всего лишь то, что делают все остальные. Чтобы быть выше рынка, необходимо измерять себя по своей внутренней шкале, судя себя по своим собственным стандартам, а не общественным

( Читать дальше )

Инвестиции в войну от Элвиса Марламова.

- 12 октября 2013, 19:07

- |

Еще в сентябре вышла статья в журнале FinancialOne Элвиса Марламова — Инвестиции в войну, но прочел её только сегодня. Очень интересно!

Кстати, журнал FinancialOne стал всё чаще и чаще размещать статьи про инвестиции, а не про спекуляции — очень положительный сдвиг.

Сейчас стало очень интересно посмотреть что там в «третьем-пятом» эшелоне. Это крайне неликвидные и опасные бумаги, но очень интересные!

Кроме Элвиса специалистом по третьему эшелону являлся Денис Панасюк, но сейчас он редко что-то пишет, еще читаю otergero, вот его один из последних его постов на СЛ на тему «дальних» эшелонов — http://smart-lab.ru/blog/143816.php

Инвестиции в войну

Текст: Элвис МАРЛАМОВ

Модная для инвесторов тема роста потребления в России сходит на нет: кредитование и рост банковского сектора вот-вот застопорится, в автопроме остановился рост продаж, ритейлеры покрыли своими сетями всю страну и не могут расти былыми темпами, в стране 240 миллионов сотовых телефонов, интернет есть у 70% российских семей, в соцсетях не растет число новых пользователей. Какой сектор может показать двузначный рост в ближайшие годы?

( Читать дальше )

Можно ли заработать на рынке акций и сколько

- 10 октября 2013, 22:26

- |

Предположим, есть у меня свободные средства в размере 300 тысяч рублей. Это очень мало, но могу позволить себе их инвестировать в торговлю на бирже.

Спекуляции меня не интересуют, интрадей оставим пионэрам или особо продвинутым и талантливым мастерам. Фьючерсы для инвестиций не подходят (речь про инвестиции, а не спекуляции), значит акции. Желательно и обязательно из списка А.

Для примера возьмём «сбербанк». В случае мировых финансовых кризисов рискую остаться с не самыми плохими бумагами.

Как инвестировать? Теханализ, уровни, стоплоссы ф топку! Почему, объяснять не буду, это вопрос подхода к инвестированию.

Правило входа и выхода из бумаг:

1. Торгуем только в лонг и без плеча (кредиты нынче дорогие, а плечо это кредит от брокера).

( Читать дальше )

10 правил фундаментального инвестора

- 06 октября 2013, 13:21

- |

1) Инвестиции делаются навечно, т.е. отрывая от своего потребления сумму инвестиций, вы расстаетесь с ней навсегда, она где-то там вдалеке от вашего кошелька и не должна туда вернуться.

2) Инвестиционный портфель не создается для целей продажи, а для принесения пассивного дохода инвестору.

3) Инвестиции делаются для того, чтобы обеспечить финансовую свободу, которая в свою очередь означает, что пассивные доходы от инвестиций, иначе говоря – рента, больше, чем стоимость жизни за тот же период.

4) Так как инвестиции делаются навечно, стоимость портфеля для инвестора является второстепенным вопросом, важнее текущие рентные доходы.

5) Существует фундаментальная стоимость акции – V, под которой понимается стоимость бизнеса, выпустившей акцию фирмы.

Остальные правила

Предлагаю всем добавлять, я думаю я далеко не все вспомнил и систематизировал.

2) Инвестиционный портфель не создается для целей продажи, а для принесения пассивного дохода инвестору.

3) Инвестиции делаются для того, чтобы обеспечить финансовую свободу, которая в свою очередь означает, что пассивные доходы от инвестиций, иначе говоря – рента, больше, чем стоимость жизни за тот же период.

4) Так как инвестиции делаются навечно, стоимость портфеля для инвестора является второстепенным вопросом, важнее текущие рентные доходы.

5) Существует фундаментальная стоимость акции – V, под которой понимается стоимость бизнеса, выпустившей акцию фирмы.

Остальные правила

Предлагаю всем добавлять, я думаю я далеко не все вспомнил и систематизировал.

Истинно агрессивный инвестор

- 28 сентября 2013, 15:45

- |

Я наверное, истинно агрессивный инвестор. Я покупаю и надеюсь, что позже куплю еще дешевле. Это наверное очень странно звучит. Но это так.

Вот сейчас я покупал акции 3 сентября в свой портфель, но по личным причинам (из-за отсуствия работы на тот момент), не стал покупать на максимально-возможный лимит для меня, а купил всего на 1/3. И понятно, это я сделал из-за опасений падения рынка, а по правде, я на это надеялся. Я жду этого, потому что покупать дешевле намного приятнее...)

Сейчас у меня опять есть работа, и я готов покупать — «уже на всё»!!! Но мне нужно чтобы рынок упал, а еще лучше просто грохнулся, чтобы была «планка» к 11 утра уже, и все хотели только продавать, и не было ни одного покупателя… Это идеальное время для инвестора!

( Читать дальше )

Аттестат 5.0 ФСФР, новая работа, заключительная серия Декстера…

- 23 сентября 2013, 23:22

- |

5.0.

Сегодня я сдавал тест на аттестат 5.0 ФСФР (сейчас, наверное, будет называться 5.0 ФС ЦБ). Хотел пройтись до здания на набережной Грибоедова, 34 пешком, но классический питерский дождь заставил доехать на метро. Сдавал тест при УЦ СКРИН – у них очень хороший онлайн тест, советую — http://center.skrin.ru/Center.ashx?d=d&rid=1629

Так вот, приехал за полчаса до экзамена, поднялся на 4 этаж, на вывеске при входе написано «Высшая Школа Экономики», но сколько раз там был (уже в третий) – никого, кроме уборщиц не видел.

В широком коридоре собрался народ – человек 12, в основном молодые парни, еще было 2 девушки и женщина с опытом. Как я понимаю, это люди работающие в банках и инвест.конторах, отправленные от работы.

Сдал я тест за час примерно, попался билет со сложнейшими вопросами, как мне показалось. Было 75 вопросов, на симуляторе обычно 80-82, т.е. если вопросов меньше, то и они сложнее, соответственно. На симуляторе я обычно доводил до 88-91 баллов. Две главы с задачами (Глава 11-12) мне дались на 1/3, пришлось просто запомнить ответы.

( Читать дальше )

«Дивидендные аристократы» – пункт назначения 2019 год!!!

- 18 сентября 2013, 12:34

- |

Три месяца назад — «Модель Гордона» или рассмотрение акции, как облигации с постоянно растущими процентами по купонам, я на примере Coca-Cola Company, используя Модель Гордона и уровень дивидендной доходности пытался найти способы отбора компаний, подобных Coca-Cola, и вообще интересно было тогда, есть ли такие еще «случаи» подобные данной компании.

Компании подобные Coca-Cola Company, условно назову их «дорогими», мне тоже хотелось иметь в своем портфеле, но по моим же критериям они не проходят. Они «дорогие», но они либо еще больше «дорожают», либо остаются на тех же уровнях относительно фундаментальных коэффициентов, и котировки растут сообразно росту прибыли.

( Читать дальше )

От рабов до акций: история мирового богатства за 300 лет

- 17 сентября 2013, 15:26

- |

Интересное исследование из - финмаркет

Отмена рабства, коммунизм и развал колониальных империй отняли у европейских и американских богачей большую часть их состояний. Фондовый рынок и финансовая глобализация все вернули...

Париж. 16 сентября. FINMARKET.RU — Ученые из Парижской школы экономики Томас Пикетти и Габриэль Цукман решили дать ответ на волнующий многих вопрос «Откуда берется богатство и куда оно девается?». Для этого им понадобился необычный коэффициент — соотношение национального богатства и национального дохода.

- Под богатством экономисты понимают стоимость всех активов (дом, дорогие предметы, ценные бумаги), а под доходом — все поступления в бюджет (зарплата, проценты от счета в банке или арендная плата). То есть эта пропорция позволяет понять, какая часть доходов оседает в кармане человека или на счетах страны.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал